Поиск инвестора для стартапа

Цель финансирования должна быть определена заранее – до того, как начнете поиск инвестора. От конечной точки напрямую зависит объем вложений.

Если с задачей все решено, можете начинать искать инвесторов. Есть несколько вариантов. Первый – найти инвесторов среди ближайшего окружения. Но это не всегда возможно, и не каждому начинающему стартаперу захочется привлекать в свой проект близких.

Другой вариант инвестирования – специальные фонды, их можно найти в различных профильных каналах.

Если у вас получилось встретиться с инвестором лично, значит, у вас есть ровно одна попытка, чтобы его заинтересовать. Продумайте свой бизнес-план до мелочей, подготовьте подробную презентацию с описанием всей выгоды.

В идеале презентация должна включать в себя следующие составляющие:

- Описание потребности и пути ее удовлетворения.

- Идеология стартап проекта, последовательность действий с указанием стадии, на которой сейчас находится разработка.

- Бизнес-модель проекта.

- Исследование рынка и конкуренции на нем.

- Представление команды, которая занимается разработкой.

- Инвестиционное предложение фонду.

Стратегии инвесторов

Готовность рисковать при размещении средств определяет характер стратегии. Выделяют 3 вида стратегий.

Пассивное инвестирование предполагает диверсификацию рисков путем формирования портфеля ценных бумаг разной степени прибыльности. Вместо покупки разрозненных акций или финансирования нескольких проектов можно вложиться в инвестиционный фонд.

Преимущество – наименьший риск, ведь индекс формируется из котировок акций всех компаний на рынке. Краткосрочные колебания при этом не имеют значения, а перспектива падения всего рынка в долгосрочном периоде очень маловероятна.

Доходное инвестирование относят к активным стратегиям, поскольку вкладчик не доверяет капиталы посредникам, самостоятельно принимает решения.

Сюда относятся:

доходная стратегия. Цель – купить по низкой цене акции, в будущем получить высокие дивиденды. Относится к долгосрочным проектам, так как не предполагает скорой продажи ценных бумаг, доход получают в виде дивидендов;

стоимостная стратегия. При помощи специальных финансовых показателей выявляются недооцененные ценные бумаги, которые покупаются по заниженной стоимости для последующей реализации по высокой стоимости;

стратегия роста. Предполагает покупку акции в период роста

Рискованная политика, важно вовремя уловить момент, когда продавать.

Краткосрочные спекуляции основываются на математических прогнозах. Составить прогноз изменения котировок ЦБ математическими методами при нынешнем уровне развития информационных технологий несложно. Вызывает сомнения правдивость таких прогнозов.

На курс влияет огромное количество факторов, которые статистическими методами предсказать невозможно. В результате на спекуляциях зарабатывают в основном брокеры (комиссию они получат независимо от исхода операции) и 1–2 % случайных участников (которым просто повезло).

7 правил по поиску инвесторов

Существует множество правил, как найти инвестора для открытия или развития бизнеса.

Можно выделить 7 основных:

- Начинать поиск подходящего инвестора без промедлений. Чем раньше начнется работа, тем больше шансы найти выгодные варианты сотрудничества. Можно выиграть время для выбора лучшего предложения;

- Собрать полную информацию о партнере. Это поможет четко представить, с кем вы имеете дело;

- Сумма инвестиций должна быть подсчитана точно. Перед тем, как найти инвестора для проекта, следует вывести все цифры во избежание получения отказа;

- Четко поставить цели. Чрезмерно масштабные идеи вызывают у опытных бизнесменов недоверие к новичку;

- Быть честным при общении. Замалчивание информации и увиливание от вопросов внушают недоверие. Это неизбежно ведет к отказу;

- Консультироваться со специалистами. В вопросах составления и подготовки документов, следует советоваться с опытными людьми;

- Не опускать руки. При получении отказа от одного кредитора не отчаивайтесь. Следует искать другие пути, как собрать инвестиции для своего бизнеса.

Какие ошибки допускают стартаперы при поиске инвесторов

Главная ошибка — это невнимательность. Если готовите презентацию для бизнес-инкубатора, то прочитайте требование к презентации. Например, организаторы требуют прописать все стадии развития проекта. Значит во время рассмотрения эти вопросы всплывут. Поэтому нельзя игнорировать требования площадок. Инвесторы выделяют и другие распространенные ошибки:

1. Один подход ко всем

Некоторые предприниматели сделают 1 презентацию и рассылают ее по всем инвесторам. Не стоит так делать, лучше адаптируйте презентацию под каждого отдельного инвестора.

2. Сырая идея

Недостаточно просто описать идею. Обязательно проработайте финансовую модель, сроки возврата инвестиций и масштабируемость проекта. Александр Мельников считает, что эта ошибка встречается слишком часто:

3. Плохая работа с документами

Это все что касается защиты товарного знака, регистрации доли инвестора, оформления договоров и свидетельств. К сожалению, это типично не только для стартапов, но и в целом для бизнеса в России.

4. Незавершенность процессов

Несколько экспертов сказали, что стартаперы слишком рано празднуют победу. Например, инвесторы часто говорят, что вложатся в проект. Но не стоит прекращать поиск, пока не заверите вложения документально. Слишком многие инвесторы одобряют проекты, но не спешат вкладываться. Потому что ждут других проектов или откладывают свое участие до лучших времен.

5. Отсутствие навыков переговоров

Возможно, предприниматели подготовили хороший проект, но у инвесторов появились вопросы или они заметили недочеты

В этом случае важно проговорить ошибки и договориться о новой встрече. Все-таки инвесторы более опытные предприниматели и стоит прислушаться к их мнению, а не сердиться, что вас не поняли

Александр Бочкин считает, что у стартаперов очень плохо с обратной связью:

За последние годы в России появилось достаточное количество организаций или неформальных инициатив, которые помогают стартапером найти инвестиции. Но деньги дадут не идее, а проработанной модели бизнеса с расчетами. Поэтому тщательно все проработайте перед тем, как просить деньги.

Риски инвестора

Инвестиционные риски можно разделить на:

- внешние, которые не зависят непосредственно от инвестора. Это, например, санкции, изменение процентной ставки, рыночный пузырь, падение нефтяных цен, рост инфляции и пр.

- внутренние, которые определяет инвестор (выбранная стратегия и психологический фактор — страх потерять вложения)

Последний — особенно опасен. Он часто заставляет действовать импульсивно, т.е. при падении курса акций — продавать, а при росте — скупать. Уйти от этого риска удается путем приобретения знаний. Главным надежным способом борьбы с ним была и остается диверсификация портфеля.

При этом следует помнить, что риск является платой за повышенную доходность — не стоит пытаться убрать его путем активных действий со счетом. Просадку нужно принять и при возможности закупить подешевевший актив, особенно если снижение сильное.

Тут уместно будет добавить замечание о составлении инвестиционного портфеля. Начинающие инвесторы, поняв преимущество биржевых фондов, часто делают ошибочное заключение: чем их больше — тем ниже риск. Дай им волю, они вполне могут закупить 20-30 ETF.

Но расчеты показывают, что наиболее эффективно добавление лишь первых 5-6 фондов, во всяком случае не стоит иметь их более 10. В дальнейшем эффект от диверсификации становится почти незаметен — между тем инвестор платит дополнительные комиссии брокеру (купив фонд, он впоследствии его продаст, так что комиссия двойная) и увеличивает сложность управления портфелем.

Количество частных инвесторов в разных странах мира

Одним из главных показателей развитости финансового рынка страны является доля частных инвесторов в общем объеме торгов. Согласно опросу американской аналитической службы Gallup, проведенному во всех 50 штатах, в 2016 году 52% людей старше 18 лет имели вложения в ценные бумаги:

Снижение числа инвесторов после 2008 года очевидно связано с финансовым кризисом и потерей части вложенных средств. На промежутке 2000-2010 годов кризис 2008 года был уже вторым мощным спадом, что вызвало отток инвесторов — как раз перед началом бурного долгосрочного роста. Тем не менее даже при этом цифры остаются внушительными, поскольку в инвестициях задействовано более половины страны. Показательна динамика частных инвесторов в Японии:

Итого, почти 40% населения страны инвестируют в фондовый рынок. Это около 50 млн. человек. Причем это происходит несмотря на то, что после финансового пузыря 1990 года рынок японских акций по сих пор не вышел на докризисный уровень.

Примерно тот же процент населения, что в Японии, инвестирует и в Европе, причем здесь настрой более консервативный — больше людей предпочитает долгосрочные инвестиции, а не попытки обыграть рынок на короткой дистанции при помощи спекулятивных сделок.

В развивающемся Китае насчитывается почти 10% участников фондового рынка. Даже в Индии, с традиционно низким уровнем зарплат и высоким процентом бедняков, набирается 2-3% частных инвесторов. В РФ по данным компании Арсагера менее 1% населения участвует в операциях на биржах.

Корпоративные инвесторы

Существует еще один вид инвесторов, называемых корпоративными. Для них вложения не являются основной деятельностью, а служат, скорее, дополнительным методом заработка, который помогает увеличить потоки финансов. Принцип работы здесь построен на том, что корпорации выделяют временно свободные средства на покупку ценных бумаг или других активов. Предприятия обычно вкладывают свои средства в ликвидные акции, то есть такие, которые быстро окупаются. Они позволяют капиталу не простаивать и увеличивать средства компании. По этой причине искать инвесторов среди корпоративных клиентов имеет смысл только быстро развивающемуся бизнесу.

Берите сильных и дайте им развиваться

На собеседованиях кандидаты почему-то любят говорить о своей недооцененности на предыдущем месте. Самая частая причина ухода, которую мне называли, — нет возможностей для развития.

Я изумляюсь. Представляю себя руководителем такого сотрудника и не понимаю, как подобное происходит. Классному спецу, который выполняет план продаж, — и не давать возможности развиваться? (Только классные сотрудники почему-то рассказывают эту историю. Плохие и нормальные — нет.)

Хорошо, вот ему должность, пусть развивается, а я буду его направлять. Бояться ли того, что меня подсидят? Если уверен в себе как в специалисте и тоже не забываю развиваться, то не побоюсь, что меня кто-то обойдёт. Я выращиваю себе команду единомышленников и соратников, чтобы наша компания двигалась вперёд и росла ещё быстрее. В конечном счёте это самая большая радость и признание для учителя — когда его ученики и проект достигают успехов.

Последовательность слайдов

Как при строительстве дома важен фундамент, так и при создании презентации стартапа огромную роль играет структура. Какие же слайды включать в питч-дек и в какой последовательности? На основе экспертных требований акселераторов Сколково, ФРИИ, бизнес-акселератора МГУ и других предлагаем следующий чек-лист.

1. Слайд-заявка о бренде

Все начинают знакомство с представления. Первый слайд содержит логотип, название компании, сообщение о том, какую услугу компания предоставляет. При этом миссию и ценности, если в них отсутствует уникальная для отрасли информация, лучше оставить за кадром. Или внести в блок дополнительной информации.

2. Слайд о бизнес-модели

На этом слайде размещается важная информация. Эксперты советуют использовать инфографику, чтобы рассказать о целевой аудитории стартапа, о цикле производства, дистрибуции. Также стоит упомянуть о решаемой проблеме, затратах и источниках дохода.

3. Слайд-аналитика

Без слайда об аналитике рынка стартап лучше не презентовать

Инвесторам важно видеть емкость, динамику рынка, а также потенциальную прибыль. Такой слайд демонстрирует, насколько новатор силен в оценке рыночной ситуации в той сфере, где планируется применение стартапа.

4. Слайд-конкурентоспособность

Пора убедить в конкурентном преимуществе собственного детища. Почему инноватор убежден, что делает то, чего еще не было, и почему к нему потянутся клиенты. Этот тезис подтверждается соответствующим фактом, статистикой.

5. Слайд-достижения

Презентация стартапа инвесторам — это как раз тот случай, когда скромность ни к чему. На отдельном слайде поделитесь уже достигнутыми результатами и наличием топовых клиентов. Если компания новая, разместите таймлайн прогресса или текущий статус проекта. Поскольку ваш проект новый, аналогичных проектов в вашей стране может не быть, в этом случае для сравнения возможно показать результаты проектов из других стран. С оговоркой, что данные — для общей картины, потому что условия рынка могут отличаться.

6. Слайд-перспектива

Время упомянуть о конкретных действиях по масштабированию и развитию проекта. Стоит ответить на вопросы: как вырастет проект с получением инвестиций, какие предвидятся цифры роста и перспектива дальнейшего масштабирования. Визуализировать слайд реально с помощью road-map (дорожная карта).

7. Слайд об инвесторах

Если в вашем проекте уже участвуют инвесторы или стратегические партнеры, расскажите, кто они и чем помогают. Это повысит доверие к вашему проекту. Если таковые отсутствуют, расскажите о социальной миссии проекта, которая привлечет партнеров, возможно указать конкретные организации, для которых ваш проект может быть важен и которые вероятно купят ваш продукт или услуги в будущем.

8. Слайд-ресурсы

Слайд отвечает на вопрос инвесторов о том, какие ресурсы у вас есть и какие ресурсы вы привлекли на ранней стадии, какой это дало эффект. На этом слайде указывайте не только привлеченные финансы, но и наличие оборудования, договоренностей с поставщиками о поставках и отсрочках платежей, обучение людей и другие ресурсы, которые существенно влияют на развитие бизнеса. Также дайте четкое понимание того, сколько еще денег вам нужно и для чего.

9. Слайд-команда

Команда формирует успех начинания. Акцент нужно сделать на компетенциях, опыте, репутации топ-команды. Иллюстрации для слайда — оформленные в едином стиле фотографии. Если вы не можете провести фотосессию в едином стиле, переведите фото в черно-белый формат, чтобы слайд смотрелся цельно визуально.

10. Слайд-контакты

Студия дизайна презентаций VisualMethod рекомендует завершать презентацию слайдом с контактами вместо традиционного “Спасибо за внимание!” Дело в том, что заключительный “Спасибо-слайд” подчеркивает завершение контакта, а цель бизнеса — держать связь с аудиторией

Вместо контактов важно сделать призыв к действию. Например, считать QR-код непосредственно во время просмотра презентации и назначить следующую встречу с представителями стартапа в удобное время

Например, считать QR-код непосредственно во время просмотра презентации и назначить следующую встречу с представителями стартапа в удобное время.

Институциональные инвесторы

Институциональные инвесторы – это юридические лица, которые участвуют в торгах на рынке ценных бумаг. Чаще всего представляют собой крупные организации из брокерского и банковского секторов.

Также в эту группу можно отнести любые крупные фонды, управляющие активами своих вкладчиков и пытающиеся получить процент доходности за счет операций на торгах. Свой портфель такие компании формируют из разнообразных активов, с учетом допустимого уровня рисков.

Отдельной группой стоит выделить пенсионные фонды. Принцип их действия схожий, но учитываются долгосрочный горизонт планирования, надежность вкладов, меньшие риски и большая диверсификация. Поговорим о целях и задачах каждой групп отдельно.

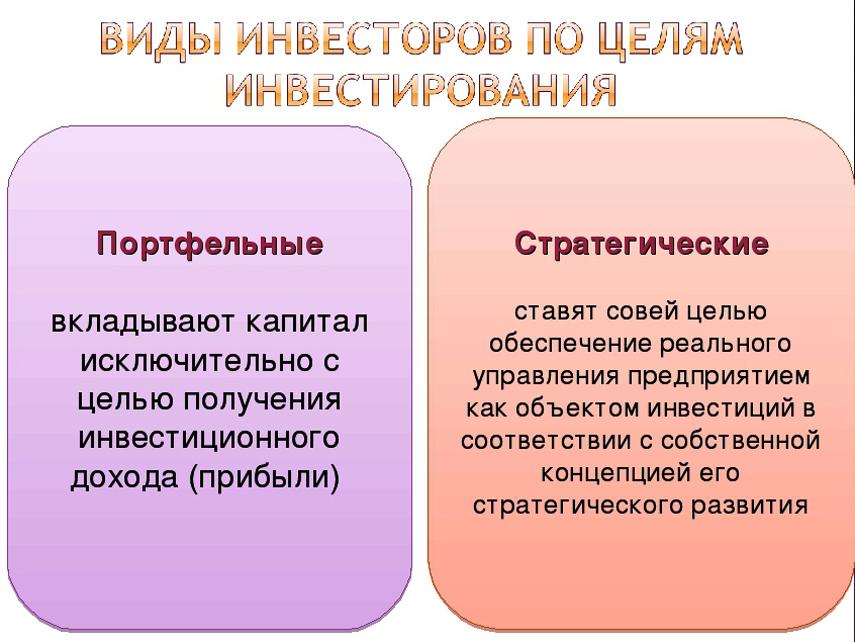

Типы и виды инвесторов: чем отличаются между собой

Разнообразие инструментов вложения денег, стратегий инвестирования привело к появлению нескольких типов инвесторов.

Частные и коллективные

В зависимости от количества участников инвесторы бывают частные или коллективные. Коллективный тип представляет собой инвестиционный фонд, финансовую компанию или банк, то есть это организации, которые находят и финансируют разные проекты. Физические лица размещают в таких компаниях средства для получения прибыли.

Преимущества коллективных инвесторов

- Наличие профессиональных финансистов, способных анализировать рынок, выявлять закономерности, делать прогнозы.

- Значительный опыт.

- Способность аккумулировать крупные суммы для инвестирования.

Частными вкладчиками называют людей, которые самостоятельно выбирают объекты для вложений. Отсутствие достаточного опыта и специальных знаний часто приводят этот тип к неудачам.

Деятельные и пассивные

Деление на деятельные и пассивные типы инвесторов происходит в зависимости от количества усилий, прилагаемых для получения прибыли. Деятельный самостоятельно занимается размещением средств, отслеживает тенденции изменения курса и на основании собственных прогнозов покупает или продает. Пассивный покупает долю в инвестиционном фонде и зарабатывает на изменениях индексов.

Долгосрочные и краткосрочные

Относительно периода размещения средств выделяют 2 типа вкладчиков.

Краткосрочные инвесторы нацелены на быстрый результат

Для его достижения важно постоянно мониторить ситуацию на рынке и реагировать соответственно. Такой специалист использует финансовые инструменты: акции, быстрые облигации, продает и покупает в зависимости от котировок

Долгосрочный тип приобретает активы на срок более одного года. Распространенные виды – паевое участие в инвестиционных фондах или приобретение портфельных инвестиций. Их преимущество – снижение рисков, поскольку в портфель входят несколько видов финансовых инструментов, например облигации для страховки и акции для получения прибыли.

Агрессивные, консервативные и взвешенные

С точки зрения применяемой стратегии различают типы инвесторов:

- агрессивные. Цель – максимизация прибыли. Ее реально достичь, инвестируя в рискованные проекты;

- консервативные. Цель – безопасность. Для этого соглашаются на проекты с небольшим доходом;

- взвешенные. Представители этого типа ищут баланс между риском и доходностью. Портфель формируют, стараясь достичь паритета между прибыльными и надежными вкладами.

В чём заключаются функции инвесторов

Самым важной функцией является стимулирование экономического роста, в следствии чего растёт ВВП, уменьшается уровень безработицы, растёт средний доход на душу населения. Помимо этого, инвесторы оказывают положительное влияние на:

- Развитие научно-технического прогресса;

- Увеличивает обороноспособность;

- Развивает финансовые рынки и банковский сектор экономики;

- Улучшают вопросы социальной жизни;

Для инвестора важен сам подход: заработок за счёт уже имеющихся денег. Принцип: деньги должны делать ещё больше денег.

В современном мире инвесторы занимаются поиском новых перспективных вариантов для вложения. В XXI веке инвестирование стало максимально доступным для каждого. Список наиболее частых направлений куда инвесторы обращают больше всего внимания:

Некоторые люди являются инвесторами всю жизнь, некоторые транжирами. Инвесторы накапливают активы, а транжиры — пассивы. У каждого личный характер.

Слово «инвестор» применимо не только к деньгам. Например: читая книги по своей профессии, происходит инвестирование времени в своё развитие. Это принесёт свои плоды со временем.

Ещё пример: инвестируя деньги в свой внешний вид, создаётся образ надёжного и видного партнёра. Это достоинство может положительно отразиться в выгодных сделках и связях.

Где найти инвестиции для стартапа: топ 7 эффективных способов

№1 – Венчурные инвестиции

Лучшее решение вопросов финансирования стартапа – венчурные инвестиции. Но «выбить» средства у инвесторов не так и просто. Существует несколько способов, увеличивающих шансы на получение денег.

- Сплоченная команда. Работу над проектом должны вести опытные финансисты. Минимальное доверие инвесторов к вчерашним выпускникам.

- Сейлз. Шансы на успех проекта повышаются при наличии в команде опытного маркетолога. Финансисты не хотят рассматривать предложения, которые не имеют на рынке ни малейшего шанса на успех.

- Отсутствие лжи. Во время переговоров с инвесторами следует говорить только правду. Если вранье будет распознано, тогда стартап попадет в черный список на несколько лет.

- Сосредоточенность на идее. Не стоит сразу заниматься несколькими проектами. Стартапу нужно уделять максимум времени и сил.

- Честность и прозрачность. Продукт, разработанный для клиента и направленный на решение определенных проблем, является гарантией заинтересованности со стороны инвесторов без дополнительной «болтовни».

- Отсутствие опыта. Наличие знаний в сфере продвигаемого стартапа повышает шансы на успех. Проблему поможет решить общепризнанный эксперт, который даст реферанс и подтвердит востребованность проекта на рынке.

- Грамотный выбор инвестора. Многие стартаперы в силу отсутствия опыта, обращаются не к тем финансистам. Каждый инвестор берется за финансирование определенной стадии развития проекта, что нужно учитывать при обращении.

Изначально не беритесь за проект, не имеющий рыночной перспективы. Речь идет о тех стартапах, которые не окупятся более чем в 2-3 раза.

№2 – Банки

На юридическое и физическое лицо можно оформить кредит. Для этого нужно, чтобы у заявителя была хорошая кредитная история. Также может понадобиться залоговое имущество или поручительство, что зависит от условий предоставления займа.

Многие банки предоставляют специальные программы, направленные на поддержку среднего и малого бизнеса. Риски этого способа будут огромными. Если стартап находится только на уровне идеи.

№3 – Родственники и друзья

У близких людей, окружающих стартапера, наверняка имеется в запасе определенная сумма. Со временем деньги обесцениваются. Лучше вложить их во что-то прибыльнее. В большинстве случаев на получение нужной суммы не уходит много времени, т. к. родственники и друзья всегда рады помочь начинающим бизнесменам. Цепочка выхода составляет, как правило, 2-3 человека.

№4 – Госфонды поддержки начинающих предпринимателей

Обращаясь к государственным органам, не стоит рассчитывать на крупные суммы. Но если стартап будет полезен региону, то тогда будет совсем другой разговор.

№5 – «Бизнес-ангелы»

Люди, которые являются обладателями крупного капитала, часто интересуются перспективными проектами. Они готовы инвестировать довольно крупные суммы.

№6 – Собственный блог

Идеальным вариантом для презентации своей идеи является тематический сайт. Через интернет можно ознакомить со своим проектом миллионную аудиторию. Наверняка многие согласятся пожертвовать небольшую сумму на развитие стартапа.

№7 – Частные фонды

На территории России около 10-ти частных организаций, которые помогают начинающим стартаперам не только финансово, но и дают дельные советы. Чтобы получить инвестиции, потребуется меньше усилий, чем в случае с государственными компаниями.

Как заинтересовать и привлечь инвестора?

Как заинтересовать инвестора и мотивировать его сделать вклад? Для того чтобы человеку или представителю компании захотелось осуществить вложение в какой-либо проект, он должен убедиться, что для него этот проект выгоден. Это называется инвестиционной привлекательностью.

Считается, что для гарантированного привлечения вкладчиков в свой бизнес-проект необходимо пройти 4 последовательных шага. Если все будет сделано правильно, то вопрос, как привлечь инвесторов, больше не будет головной болью.

Далее по мере своего развития привлекательность проекта растет, а значит, растет и количество вкладчиков.

Шаг номер два – грамотно донести информацию до целевой аудитории

Проще всего осуществлять поиск вкладчиков в той же сфере деятельности, к которой относится проект, так как обычно в данном случае они будут чувствовать себя более уверено и осведомлено, это облегчает привлечение инвестиций. Но бывает и такое, что один инвестор вкладывает денежные средства в абсолютно разных сферах.

Чтобы правильно подать свой проект, нужно хорошо его проработать, оформить в привлекательном для вкладчика виде с обоснованием всех его достоинств. Эту задачу можно оставить консалтинговой службе. Также в проекте необходимо указать общий объем инвестиций, который для него необходим.

Успешность привлечения инвестора на этом этапе зависит от того, насколько хорошо вы подали свой проект.

Третий шаг – уверенное проведение переговоров

Если предложение инвестора не особо заинтересовало, то можно немного потянуть время и подождать ответов других потенциальных вкладчиков.

К встрече подготовьтесь самым тщательным образом, чтобы не возникало никаких заминок при вашем ответе на вопросы инвесторов. Подготовьте и отрепетируйте устное представление своего предложения, себя и своей команды. Вы должны максимально ярко и энергично себя презентовать.

Шаг четвертый – подпись договора

Привлечение инвестора и все договоренности, которые между вами были достигнуты, нужно документально закрепить. Это дает основание в случае несоблюдения договора притянуть к ответственности нарушившую ее сторону. Документальное подтверждение является завершающим этапом.

Чтобы зафиксировать все условия предоставления вклада, составляется документ, называемый «Условия сделки». Требования к его составлению:

- обозначение всех условий, которые касаются взаимоотношений между собственником проекта и инвестором;

- однозначность, четкость и недвусмысленность их написания, чтобы это не затрудняло в случае спорных ситуаций их трактовку;

- четкое и полное указание форм и объемов инвестиций, а также обозначение наказания за невыполнение условий договора.

Где и как искать инвестора

Люди с деньгами всегда рады вложиться в хороший проект, чтобы средства работали. Но с другой стороны, не всегда начинающие предприниматели готовы предложить бизнес-план с финансовой моделью. Поэтому нужно грамотно проработать проект перед поиском людей, которые вложат в бизнес деньги. Кстати, в блоге ПланФакта есть статья, как правильно составить финансовый план компании.

Вернемся к тому, где искать инвесторов.

1. Близкий круг общения

С этого нужно начинать. Большая часть начинающих предпринимателей сначала обращается к знакомым и родственникам. От них проще получить деньги без бумажной волокиты, да и условия будут проще, чем у профессиональных инвесторов.

2. Государственный фонды поддержки предпринимательства

Фонды работают при региональных Министерствах экономики. Автор статьи однажды искал деньги для своего проекта, в таком фонде посмотрели бизнес-план и готовы были дать 1 миллион рублей практически без процентов. Правда, там были условия, что у заемщика должен быть статус предпринимателя минимум 6 месяцев. Поэтому есть смысл узнать, какие проекты поддерживают в вашем регионе.

3. Бизнес-инкубаторы

Эти структуры также часто работают под эгидой государства, но больше ориентированы на инновационные проекты. Они могут предоставить офис, помощь по развитию или участие в поисках инвестора.

4. Венчурные фонды

Эти структуры строго ориентированы на инновационные и технологические проекты. Причем инвесторы понимают, что большая часть проектов не станет прибыльными, но все равно вкладывают средства. Поэтому инновационным стартапам нужно обязательно искать инвесторов в подобным фондах. Генеральный директор компании «Инфомаксимум» Александр Бочкин считает, что стартаперы часто недооценивают эти фонды:

5. Краудфандинговые платформы

Суть в том, что стартап выходит на платформу с проектом, а пользователи смотрят и оценивают идею. По сути, можно набрать неограниченное количество инвесторов, которые получают что-то взамен. Например, деньги с процентами, акции, долю в компании.

6. Нетворкинг

Стартаперам нужно понять, что деньги просто так не придут. Придется крутиться и вести себя активно. В том числе нужно обязательно ходить на бизнес-мероприятия и заводить знакомства. Знакомиться с предпринимателями в принципе можно везде: от фитнес-клуба до выставки в музее.

Генеральный директор агентства Terabit Digital Ринальд Садыков уверен, что инвестиции достаются активным стартаперам:

7. Холодные звонки и письма

Может показаться, что это нерабочий вариант, но не стоит им пренебрегать. Генеральный директор инвестиционной компании Amethyst Capital Андрея Тян уверен, что этот способ один из самых рабочих:

8. Банки

Скорее всего, в банки придется обратиться в крайнем случае. Потому что они сразу выставят условие, чтобы бизнес работал минимум 6 месяцев, то есть это будут инвестиции уже в работающий проект. Основатель инвестиционного фонда Flexible Investments Solutions Иван Крошный считает, что банки могут дать деньги, но не так много:

Классификация стартапов

Имеется несколько видов стартапов. Рассмотрим каждый из них.

И начнем с классификации по типу основополагающей идеи:

- Классические стартапы или “удачные копии”. Разработчики берут уже существующий продукт, перерабатывают идею или дополняют ее, воплощают в другом виде или интересной форме. Наиболее удачный пример – это социальные сети и видеохостинги. Сначала появилась одна площадка, потом ее аналог, а следом родились еще десятки. Основа одна и та же, а вот наполнение разное.

- Инновационные проекты. Когда говорят о стартапах, подразумевается именно этот тип проектов. В отличие от предыдущего вида эти организации действительно создаются с нуля, начиная от идеи и заканчивая воплощением. Они полностью уникальные, не имеют аналогов. На первоначальном этапе в такие проекты необходимо вложить немалую сумму.

- Агрессивные стартапы. Эти проекты “громко” появляются на рынке. Они не самые уникальные, однако весьма привлекательные. Разработчики предлагают эффективные или интересные свойства продукта, низкие цены в совокупности с качеством, а также другие заманчивые условия, благодаря которым новые компании вытесняют конкурентов.

- “Темные лошадки”. Такие проекты имеют весьма туманные и размытые перспективы. Разработчики особо не распространяются о своем продукте, но это не отталкивает, а выглядит как интрига и обещание чего-нибудь особенного. Однако инвесторы идут на большие риски, когда вкладывают свои средства в подобные проекты, так как просчитать потенциальную прибыль сложно.

По масштабу и типу компании-разработчика:

- Стартапы малого масштаба. Это небольшие проекты, которые не требуют крупных вложений. Они не испытывают серьезного давления со стороны инвесторов, но и “взрыва” прибыли ждать не стоит, так как развиваются такие стартапы в относительно медленном темпе.

- Стартапы для продажи. В основном это IT-проекты, которые создают, чтобы в дальнейшем продать.

- Ответвленные стартапы. Изначально проекты не являются самостоятельными. Они не создаются с нуля, а ответвляются от крупных организаций, постепенно становясь отдельной компанией.

- Социальные проекты. Стартаперы стремятся не прибыль получить, а заняться благотворительностью. Развиваются подобные проекты с помощью грантов и благотворителей.

По конечной цели, преследуемой стартаперами:

- Дело всей жизни. Это проекты, которые помогают стартаперам получить не только прибыль, но и моральное удовлетворение. Разработчики развивают предприятие на основе собственного хобби или увлечения, которое является их отдушиной.

- Получение прибыли. Наиболее распространенная цель, которую преследуют большинство разработчиков. Человек изучает современные тренды, ищет перспективные и эффективные идеи, которые могут быть не связаны с его интересами и увлечениями.

- Семейные компании. Стартапы разрабатываются не просто компанией единомышленников, а родственниками, чаще всего близкими. Из-за этого подход к делу у сотрудников компании весьма личный.

- Глобальные проекты. Построены на масштабной идее, которая может сделать компанию лидером отрасли. Через пару лет или более небольшая организация может стать крупной корпорацией с внушительным денежным оборотом.

Частные

К представителям этой категории на фондовом рынке относятся физические лица или, говоря простыми словами, самые обыкновенные граждане. Любопытно, что они могут даже не иметь финансового образования.

Большинство частных инвесторов в России — действующие бизнесмены или совладельцы предприятий. Как правило, они предпочитают инвестировать средства в недвижимое имущество, не очень крупные проекты и различные банковские продукты.

Доход, который получают частные инвесторы от собственной финансовой деятельности, принято называть пассивным. При грамотном вливании денежных средств можно иметь стабильный источник доходов. Однако, как правило, для многих инвестирование — это не основная, а дополнительная деятельность.

Нередко потенциальные инвесторы допускают большую ошибку, полагая, что для выхода на фондовый рынок нужно обладать огромными финансовыми вложениями. Однако это вовсе не так

Важно не количество имеющихся в наличии свободных средств, а умение просчитывать риски и грамотно ими распоряжаться

Самый простой вариант, доступный большинству российских граждан, — открытие депозита в банке. Подобный способ обладает низкой доходностью, но приносит гарантированный доход.

Существует общероссийская общественная ассоциация частных инвесторов, которая объединяет тех, кто занимается аналогичной деятельностью.