Безопасность

Чтобы повысить безопасность своего USDT кошелька, возьмите на вооружение несколько советов:

- Сделайте резервную копию вашего кошелька, это убережет ваши средства от сбоев в системе и человеческих ошибок;

- Шифруйте сетевые резервные копии, так как любая резервная копия является достаточно уязвимой для мошенников;

- Пользуйтесь несколькими безопасными местами, например, хранить данные на флешке или на другом устройстве, поскольку в этом случае вы сможете восстановить свой кошелек очень быстро;

- Периодически обновляйте программное обеспечение, поскольку такой маневр поможет предотвратить разного рода проблемы, а также вы сможете пользоваться новыми функциями.

Технические характеристики USDT

Система создана на основе блокчейна ВТС. На основе нее добавлена система достижения консенсуса Omni. Далее на ней внедрены такие аспекты:

- Децентрализованные биржи.

- Кошелек Omni.

- Tether в обращении.

- Хранение и передача в режиме Р2Р.

- Непосредственно сам блокчейн биткоина.

Следующим «этажом» системы выступает Tether Limited, который одновременно является кошельком, хранителем и эмитентом. На его основе разработано внедрение остальных 5 аспектов:

- Кошельки и трейдеры.

- Tether, листингованный на биржи.

- Бумажник Tether.

- Доказательство резервов.

- Другой сервис.

Как видим, блокчейн стейблкоина очень сложный, как и в криптовалюте Chia, о которой подробно рассказано на www.gq-blog.com, и статья ждет вашего прочтения и комментариев.

Протокол USDT Omni

Этот протокол имеет транспортную функцию. Изучая, что за валюта USDT, нельзя не отметить этот протокол, который был разработан в 2014 году. После ребрендинга в 2017 году он получил именно такое название. По своей природе это техническая надстройка протокола ВТС с открытым кодом. На этой основе не только функционирует сам стейблкоин, но и могут существовать:

- другие цифровые активы;

- смарт-контракты;

- децентрализованные биржи, работающие на Peer-to-peer.

Протокол USDT ERC-20

Один из протоколов для депозитов и вывода USDT на Huobi Global. По сути адрес в сети — это адрес кошелька на ETH, и если она загружена, то транзакции проходят долго, но это редко. Средняя скорость транзакции — 15 секунд. Также эта система позволяет создать новые токены на базе Эфириума, в то числе, с привязкой, к реальным активам. Перед тем, как работать с такими монетами, стоит детально изучить, какие холодные кошельки для криптовалюты поддерживают этот стандарт.

Протокол USDT TRC-20

С апреля 2019 работает блокчейн на базе блокчейна Tron. Все токены выпущены на надежном стандарте, и система отлично взаимодействует со стандартом Ethereum ERC-20. Изначально все монеты, что созданы на TRC-20, предполагались для развития всего проекта

Обратите внимание, что токены, выпущенные на одном стандарте, нельзя переводить на другой в рамках работы кошелька – конвертация только через биржи или обменники

Протокол USDT BEP-20

Знакомство с этой фирменной системой нужно начать перед тем, как трейдить на одной из самых популярных бирж, и именно подчерпнуть информацию в сегменте вывода и пополнения рублей с Binance. Дело в том, что это блокчейн и выпущенный на нем бумажник выглядят как система децентрализованного приложения с обязательным одобрением. Блокчейн запустился в сентябре 2020 года, и выделяется большой скоростью передачи — в среднем, до 5 секунд. Блокчейн BEP20 — весьма практичный для разработчиков стандарт токенов, что разрешает каждому человеку выпускать взаимозаменяемые цифровые валюты или токены в Binance Smart Chain.

USDC vs. USDT vs. BUSD: Различия

В этой таблице сравниваются различия между тремя стабильными монетами, на которые приходится большая часть рынка стабильных монет.

| USDT | USDC | BUSD | |

| Блокчейн | Ethereum | Ethereum, Stellar, Algorand, Solana | Ethereum, Binance, Binance Smart Chain |

| Эмитент | Tether | Circle | Binance and Paxos |

| Год запуска | 2014 | 2018 | 2019 |

| Вид обеспечения | Fiat | Fiat | Fiat |

| Рыночный рейтинг | 5 | 8 | 13 |

| Базовая фиатная валюта | U.S. dollar | U.S. dollar | U.S. dollar |

Блокчейн

Одно из существенных различий между этими стабильными монетами — их блокчейн. Блокчейн — это система, в которой транзакции записываются с использованием неизменяемой криптографической подписи для устранения или минимизации риска взлома или обмана системы.

Наличие различных блокчейнов дает целый ряд преимуществ, таких как скорость и удобство транзакций. В то время как USDT работает только на одном блокчейне, USDC и BUSD имеют несколько блокчейнов, что позволяет покупателям совершать сделки и переводы между ними.

Стабильность

Хотя стабильные монеты достигают стабильности своей цены за счет обеспечения покупки и продажи эталонного актива, они могут незначительно колебаться от цены своего токена, а затем постепенно возвращаться к первоначальной стоимости. Стабильность USDT вполне надежна, поскольку стабильный токен сумел удержаться на уровне 1 доллара.

Аналогично, Binance USD и USDC также стабильны на уровне 1 доллара.

Однако возникли разногласия вокруг заявления Tether о том, что у нее достаточно долларовых резервов, в то время как экономисты и инвесторы подозревают, что это не так.

Эрик Розенгрен, президент и исполнительный директор Федерального резервного банка Бостона, беспокоится, что «будущий кризис может быть легко спровоцирован, поскольку они становятся более важным сектором финансового рынка, если мы не начнем регулировать их и не убедимся, что на самом деле существует гораздо больше стабильности в том, что продается широкой публике как стейблкоин».

Но по сравнению с USDT, USDC и BUSD стабильны и лишены противоречий.

Объем и предложение стейблкоинов

Под объемом стабильных монет понимается общее количество сделок, а под «ликвидностью» — количество монет, доступных для торговли по установленной цене, которая в данном случае составляет 1 доллар. С увеличением объема, как правило, увеличивается и ликвидность.

Стаблкоин с высоким объемом торгов облегчает инвесторам торговлю своими монетами.

По состоянию на 30 августа 2021 года объем торгов USDT составляет 75 миллиардов, что выше, чем у двух других валют. Объем торгов USDC составляет 2,7 миллиарда, а объем рынка стабильной валюты Binance USD — 5,8 миллиарда. Общий объем предложения стейблкоинов составляет около 116 миллиардов, среди них USDT остается крупнейшим стейблкоином по рыночной капитализации с общим объемом оборотного предложения. Оборотное предложение — это количество криптовалют или токенов, которые находятся в открытом доступе и обращаются в криптовалютном… более 65,49 млрд. USDT. В то время как объем оборотного предложения USDC составляет 27,37B USDC, а BUSD — 12,25B BUSD.

Как работает Tether (USDT)?

USDT – это криптовалютный актив, который подразумевал цифровое резерв американского доллара. В процессе создания монеты был использован протокол Omni Layer, но впоследствии были выпущены версии данного стейблкоина, работающие на базе цепочек Ethereum и Tron.

Особенностью криптовалюты Tether является то, что каждая монета поддерживается американским долларом. Поэтому количество выпущенных единиц криптовалюты соответствует долларовому запасу, который находится у компании Tether Limited. Эта же компания обеспечивает сохранность средств в долларах до тех пор, пока на просторах интернета используется их собственная криптовалюта.

Описание и характеристики монеты

Криптовалюта Tether, согласно технической документации, имеет следующие особенности:

- USDT моментально эмитируется, как только пользователь переводит на счет компании эквивалент в долларе;

- Как только сумма выводится на счет пользователя, монеты аннулируются;

- USDT – это криптовалюта, которая может храниться, использоваться аналогично Биткоину, Лайткоину или любым другим криптовалютам, которые функционируют по таким же правилам;

- Пользователи имеют право хранить приобретенные или добытые монеты на кошельках, которые имеют поддержку Omni Layer.

Вот что написано в проектном документе Tether:

Первоначальным активом обеспечения Tether был исключительно доллар США, но в дальнейшем варианты обеспечения были расширены – другие реальные эквиваленты денежных средств, активы и дебиторская задолженность по займам.

Как вы можете видеть на графике USDT/USD ниже, стейблкоин (как правило) торгуется по стабильному курсу – один к одному с долларом США. Однако значительные рыночные события всё-таки могут влиять на его цену.

Еще одной особенностью использования USDT является то, что разработчики применяют альтернативу Proof-of-Solvency, используя метод Proof-of-Reserves, который в буквальном переводе означает «доказательство резервирования».

Процесс резервирования происходит следующим образом: запрашиваемая сумма USDT подвергается проверке на Block Explorer при помощи специальных инструментов на www.omniexplorer.info/asset/31. Та долларовая сумма, которая составляет аналог приобретаемых монет, сразу же подтверждается счетами в банке. Компания периодически проводит аудит денежных средств, чтобы пользователи самостоятельно убедились в сохранности и надежности своих вложений.

Преимущества USDT

В качестве основных преимуществ USDT можно назвать следующие моменты:

- В настоящее время курс приведенной криптовалюты может колебаться не более, чем на 2-3%;

- Каждый стейблкоин по своему номиналу равен единице той или иной валюты.

Недостатки USDT

Среди базовых недостатков USDT называют:

Поскольку USDT привязан к доллару, то к этой криптовалюте будет проявлено повышенное внимание со стороны государственных органов власти;

В том случае, если доллар будет подвергнут инфляционным процессам, ценность и надежность USDT так же будет поставлена под угрозу.

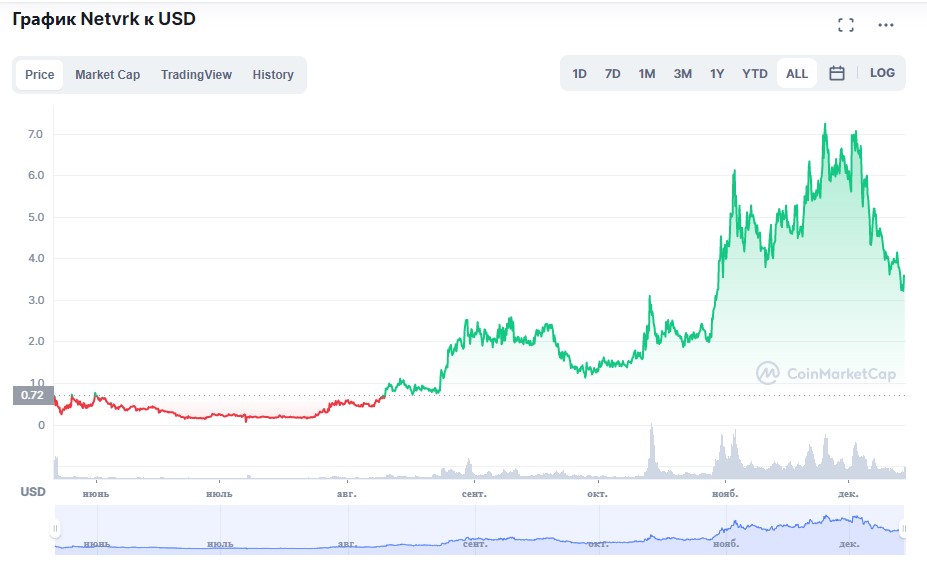

NetVRk (NETVRK)

Для решения многих существующих на рынке проблем компания NetVRk выбрала виртуальную реальность в сочетании с разнообразием возможностей заработка. У целевой аудитории данного проекта нет ограничений по возрасту или профессиональной принадлежности.

Здесь доступны следующие возможности:

- создание игры или виртуального пространства;

- продажа своих творений другим игрокам или превращение их в NFT.

Любому пользователю, будь он создателем контента или разработчиком, под силу извлечение выгоды.

Имея внутренние токены NETVRK, пользователь может приобретать активы из мира виртуальной реальности. Под активами в данном случае подразумеваются средства передвижения, здания, предметы и многое другое, предлагаемое на рынке NETVRK.

Стейблкоин Polkadot AUSD упал значительно ниже паритета в 1 доллар

Кроме того USDT, USDC, DAI и парочка других, ряд стейблкоинов пережили ужасный год с точки зрения сохранения своей стоимости в долларах США. Отмена привязки terra usd (UST), теперь известной как USTC, привела к тому, что вся экосистема Terra взрываться и более 40 миллиардов долларов испарились из криптоэкономики. После этого события стейблкоины, такие как neutrino usd от Waves (USDN), волшебные интернет-деньги Abracadabra (MIM) и USDD от Tron, упали ниже отметки в 1 доллар.

В то время как USTC Терры так и не восстановил привязку к 1 доллару, USDN, MIM и USDD обмениваются по 0.99 доллара за монету 14 августа 2022 года. Однако в тот же день стейблкоин на основе Polkadot альпака доллар США (AUSD) потерял свою привязку. Данные coinmarketcap.com показывают, что в воскресенье был зафиксирован исторический минимум в размере около 0.006383 доллара за единицу. Во время написания этого поста в 3:15 (EST) цена AUSD вернулась к диапазону 0.95 доллара, но затем быстро упала до 0.01165 доллара в кратчайшие сроки.

Сеть Acala от Polkadot написала в Твиттере об этой проблеме как раз перед массовыми колебаниями стоимости AUSD. «Мы заметили проблему конфигурации протокола Honzon, которая влияет на AUSD», — официальная страница Acala Network в Twitter. писал. «Мы проводим срочное голосование, чтобы приостановить операции на Акале, пока мы расследуем и устраняем проблему. Мы сообщим, когда вернемся к нормальной работе сети», — добавили в команде.

Генеральный директор Binance Чанпэн Чжао (Чехия) также чирикнул о ситуации с AUSD. ЧЗ писал(а):

ТОП-10 стейблкоинов — Самые популярные стабильные монеты в мире

Все эти стейблкоины вы можете купить на бирже криптовалют Binance (другие биржи криптовалют).

1. Стейблкоин Tether (USDT)

USDT (Tether) — самая популярная стабильная монета, от компании Tether. Привязана 1 к 1 доллару США, доступна на всех биржах, кошельках и обменниках к покупке.

USDT самый безопасный и популярный стейблкоин в мире, привязана 1:1 к доллару США.

2. Стейблкоин Binance USD (BUSD)

BUSD (Binance USD) — стабильная монета от популярной биржи Binance, привязана 1 к 1 доллару США.

BUSD привязан к доллару США 1:1 и утвержден Управлением финансовых услуг штата Нью-Йорк (NYDFS), выпускается в партнерстве с Paxos.

3. Стейблкоин USD Coin (USDC)

USDC (USD Coin) — стабильная монета от популярной американской биржи Coinbase и Circle, привязана 1 к 1 доллару США.

USDC выпускается эмитентом Circle в партнерстве с американской биржей криптовалют Coinbase. Стейблкоин привязан к доллару США 1:1 и регулируется NYDFS.

4. Стейблкоин Dai (DAI)

DAI (Dai) — это стейблкоин на базе Ethereum, выпуском и развитием которого занимается MakerDAO. Ключевым преимуществом DAI является то, что он управляется не частной компанией, а децентрализованной автономной организацией через программный протокол.

DAI использует мягкую привязку к доллару США, Maker Protocoll гарантирует, что каждый токен DAI обеспечивается соответствующим количеством других криптовалют.

5. Стейблкоин TrueUSD (TUSD)

TUSD (True USD) — стабильная монета компании TrustToken, соучредителем и генеральным директором которой является Рафаэль Косман, привязана 1 к 1 доллару США.

TUSD — первую регулируемая стабильная монета, полностью обеспеченная долларом США. Каждый TUSDT подкреплен реальным USD, внесенный пользователем.

6. Стейблкоин Pax Dollar (USDP)

USDP (Pax Dollar) — регулируемый стабильная монета, выпущенный на блокчейне Ethereum (ERC-20). Цена привязана по принципу 1:1 к доллару США.

USDP — стабильная монета компании Paxos. Среди крупных клиентов Paxos платежная система PayPal, StoneX и швейцарский финансовый конгломерат Credit Suisse.

7. Стейблкоин Neutrino USD (USDN)

USDN (Neutrino USD) — алгоритмический стейблкоин, от компании Neutrino, привязано 1 к 1 доллару США.

USDN — стоимость резервных криптовалют компании приравнивается 1:1 к доллару США. Отклонения от курса базового актива корректируются арбитражными системами.

8. Стейблкоин Gemni Dollar

GUSD (Gemni Dollar) — стабильная монета биржи криптовалют Gemini братьев Тайлер Уинклвосс и Кэмерон Уинклвосс, привязана 1 к 1 доллару США.

GUSD — стабильная монета, поддерживаемая долларом США, получившая поддержку от регулирующего органа США. Это токен ERC-20, построенный на Ethereum.

9. Стейблкоин HUSD (HUSD)

HUSD (HUSD) — стабильная монета, обеспеченная фиатом от компании Stable Universal и при поддержке биржи Huobi.

HUSD — это токен, основанный на блокчейне Ethereum. HUSD существует в виде токена ERC-20. Каждый доллар, поддерживающий токен HUSD, хранится в резерве у Paxos Trust Company.

10. Стейблкоин Fei Protocol (FEI)

FEI (Fei Protocol) — алгоритмическая стабильная монета DeFi, от компании Fei Protocol, привязана 1 к 1 доллару США.

FEI — сочетает в себе технологическое решение, сочетающее жесткую децентрализованную стабильную монету с избыточным обеспечением и централизованные депозитарные стабильные монеты.

Мы создали телеграм про Криптовалюту РУ-Крипто! — Перейти в наш телеграм канал — Присоединяйся, у нас зарабатывают на крипте

Скидка 20% на криптовалюту. Скидка на всю торговую комиссию Binance, навсегда, до $300 на счёт, NFT Box и другие бонусы! Регистрация на Binance

Где купить стейблкоин

Всего есть 6 мест, где можно приобрести Stablecoin:

- Криптобиржа. Купить монеты можно на Binance, OKX, EXMO, Huobi, Uniswap, FTX и т.д. На каждой торговой площадке доступен свой список стейблкоинов. Самый большой выбор на Бинанс. Приобрести токены можно за фиат или другую крипту. Все операции на биржах доступны в терминале или обменнике.

- Платежные системы. Например, Payeer, Capitalist и Advcash. Здесь можно пополнить счет реальной валютой и обменять её на S Для совершения такой операции могут потребовать пройти проверку личности.

- P2P-платформы. Такие площадки позволяет совершать обмен активами напрямую без посредников. В том числе доступна покупка и продажа стейблкоинов. Самый популярный проект – Binance P2P.

- Кошельки. Некоторые хранилища дают купить стейблкоин прямо у себя в приложении. Например, Trust Wallet или Jaxx.

- Telegram-боты. Это аналог P2P-сервисов. К выбору бота нужно подходить очень серьезно. В Телеграмме есть много скам-проектов, которые предлагают услуги по обмену S

- Обменники. Найти выгодный для себя сервис можно на портале BestChange. Слева в меню нужно выбрать валюту покупки и стейблкоин, который требуется приобрести.

Виды стейблкоинов

Классификация устойчивых криптовалют основана на методе их обеспечения. Стабильность цены на виртуальную валюту может гарантироваться:

- другими криптовалютами;

- обычными деньгами или ценными активами;

- стоимость может устанавливаться при создании монет, но ничем не обеспечивается.

Ниже приведен список стейблкоинов с описанием особенностей каждого вида.

Необеспеченные стейблкоины

Данный вид подобно другим криптовалютам децентрализован, но курс его более стабильный. Это достигается благодаря методу сеньоража, который использует государство при выпуске фиатных денег. Выпуск монет напрямую зависит от спроса на стейблкоины. Главная сложность заключается в процессе регулировки стабильности курса. Эмитентом применяется метод смарт-контрактов, которые влияют на объем выпуска стейблкоинов. Для этого учитывается спрос, предложение на рынке. Такая система трудно поддается анализу и если произойдет крах, то валюту нельзя будет обменять. Преимущество заключается в отсутствии залога.

Обеспеченные другой цифровой валютой

Такой вид стейблкоинов сохраняет свою децентрализацию и отличается высокой децентрализацией. Стабильность обеспечивается тем, что на выпуск одной монеты необходимо потратить намного больше других криптовалют. Поэтому стейблкоины легко можно обменивать, оплачивать покупки. Даже если стоимость резко поменяется, валюта легко ликвидируется. Нет необходимости привлекать к аудиту посторонние компании. Каждый желающий может просмотреть данные о состоянии счетов в сети. По сравнению с другими видами менее стабильный курс валют.

Обеспеченные фидуциарными деньгами

Принцип работы с такой криптовалютой заключается в том, что пользователь пополняет электронный счет обычными деньгами. Они конвертируются в цифровую валюту по той же цене. После зачисления средства переходят к третьей стороне на хранение, а стейблкоины поступают на счет кошелька пользователя. Для данного вида коинов вероятность скачков цены и атак со стороны киберпреступников самая маленькая. Сложность заключается в том, что за сохранность отвечает третья сторона. Чтобы доказать свою способность выступать в качестве гаранта, постоянно проводятся аудиторские проверки счетов. Надежность криптовалюты зависит от правил и репутации ее создателя, которая отвечает за сохранность фиатных средств. Минусами является поиск хранилища для залоговых средств и привлечение других финансовых учреждений для аудита валютного фонда.

Цена стабильности

Все стейблкоины подразумевают привязку цены к чему-либо, что имеет определённую ценность (например, доллар, золото и т.д.). Стейблкоины чаще привязывают к американскому доллару (поэтому каждый стейблкоин торгуется на уровне $1), но иногда такие монеты могут быть привязаны и к другим основным валютам или индексу потребительских цен.

Разумеется, стоимость актива не зависит от вашего решения присвоить ему определённую цену. Перефразируя высказывание Престона Бирна, можно утверждать следующее: стейблкоин должен быть активом, который оценивает себя сам, а не активом, который оценивается в результате спроса и предложения.

Вообще говоря, это противоречит тому, что мы знаем о рынках.

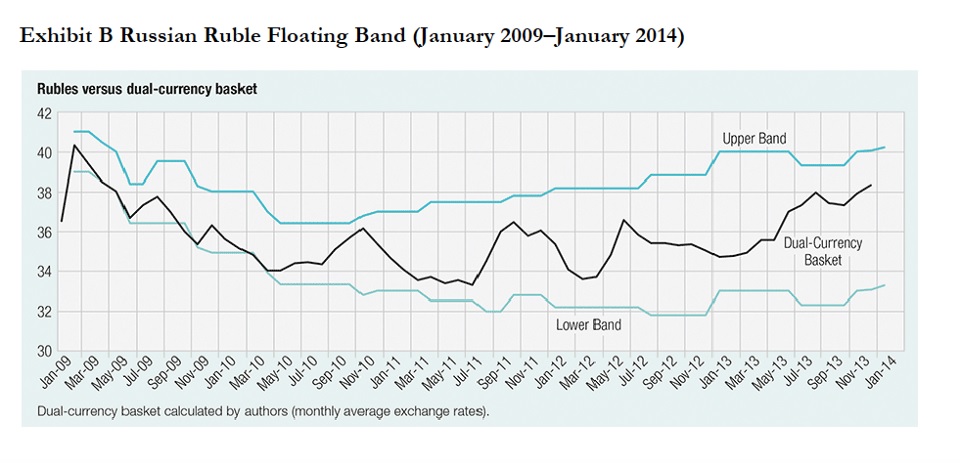

Тем не менее это не означает, что существование стейблкоинов невозможно. Стейблкоины — это всего лишь привязанные валюты, а они, конечно же, возможны, и существует много поддерживаемых привязанных валют. Однако почти все крупные центральные банки отошли от них. Отчасти это произошло потому, что привязанные валюты сложны в обслуживании и негибки по своей природе. История снова и снова учит нас: так же, как это было с кризисом мексиканского песо в 1994 году, рублёвым кризисом в 1998 году или с печально известной «черной средой», когда Джордж Сорос «сломал банк Англии», — при достаточно неблагоприятных условиях невозможно поддерживать никакие привязанные валюты.

Хотя это неполная картина.

Реальность такова, что поддерживать можно любую привязанную валюту, но только в определённом диапазоне динамики рынка. Для одних привязанных валют такой диапазон рыночной динамики может быть шире, а для других — уже. Однако несомненно то, что по крайней мере при некоторых рыночных условиях поддерживать привязанную валюту можно. Главный вопрос для каждого механизма привязанной валюты состоит в том, насколько широк диапазон динамики рынка, которую эта привязанная валюта может поддерживать.

Если предположить, что валютные рынки испытывают случайные изменения цен, то это означает, что каждая привязанная валюта в конечном итоге выйдет за пределы своего стабильного диапазона и упадёт в цене. Однако солнце в конце концов тоже должно поглотить солнечную систему! (Да и чёрт с ней.) Мы могли бы назвать привязанную валюту стабильной, если бы она проработала, например, 20 лет. В наши «фиатные» годы это очень неплохо.

Тогда к любой привязанной валюте возникает четыре вопроса:

1. Какую волатильность может выдержать эта привязанная валюта (а именно, какой нисходящий наплыв на продажу она может выдержать)?

2. Насколько затратна поддержка такой привязанной валюты?

3. Насколько поддаётся анализу диапазон рыночного поведения, при котором привязанная валюта может восстановиться?

4. Насколько прозрачны истинные рыночные условия для трейдеров?

Последние два пункта имеют большое значение, поскольку привязанные валюты основаны на теории игры (на точках Шеллинга). Если участникам рынка трудно определить, когда привязанная валюта слабая, то это становится почвой для распространения ложных новостей или для наведения паники на рынке, что может спровоцировать дальнейшую её продажу (по сути, это так называемая «спираль смерти»). Если привязанная валюта прозрачна, то она более устойчива к манипуляциям или колебаниям настроений.

Резюмируя вышесказанное, можно заключить, что идеальный стейблкоин должен выдерживать значительную волатильность рынка, не должен быть чрезвычайно затратным для поддержки, должен легко поддаваться анализу по параметрам стабильности и быть прозрачным для трейдинга и арбитражных сделок. Именно такие функции могут обеспечить максимальную стабильность стейблкоина в реальном мире.

Это те направления, по которым мы будем анализировать различные схемы стейблкоинов.

Итак, как можно создать стейблкоин?

В протоколе Acala говорится, что «неправильная конфигурация» привела к «ошибке чеканки значительного количества AUSD»

шквал других отчеты скажем, хакеру удалось отчеканить 1.2 миллиарда австралийских долларов, что в конечном итоге вызвало инцидент с депривязкой стабильной монеты. Через несколько часов Acala подтвердил, что произошла ошибка, которая привела к чеканке больших сумм AUSD. «Мы определили проблему как неправильную конфигурацию пула ликвидности iBTC/AUSD (который был запущен ранее сегодня), что привело к ошибочным чеканкам значительного количества AUSD», — команда сказал В воскресенье.

График Alpaca USD (AUSD) 14 августа 2022 г. в 3:49 (EST).

График Alpaca USD (AUSD) 14 августа 2022 г. в 3:49 (EST).

Акала говорит, что «с тех пор неправильная конфигурация была исправлена», и команде удалось определить кошельки, которые получили ошибочно отчеканенные токены AUSD. Acala опубликовала эту новость в 7:59 (EST) и отметила, что в сети ведется расследование.

«В ожидании решения коллективного управления сообщества Acala об устранении ошибки чеканки эти ошибочно отчеканенные доллары США, оставшиеся в парачейне Acala, вместе с этими замененными нативными токенами парачейна Acala, были отключены», — команда добавленный. Несмотря на эту новость, доллар США AUSD остается на уровне 0.01159 доллара за монету на 4:00 (EST), по крайней мере, согласно данным coinmarketcap.com. Рыночные данные AUSD.

Что вы думаете об отмене привязки альпаки к доллару США (AUSD) от паритета в 1 доллар в воскресенье? Дайте нам знать, что вы думаете по этому поводу в разделе комментариев ниже.

Джейми Редман

Джейми Редман — ведущий новостей на сайте Bitcoin.com News и журналист, специализирующийся на финансовых технологиях, живущий во Флориде. Редман является активным членом сообщества криптовалют с 2011 года. Он страстно любит биткойн, открытый код и децентрализованные приложения. С сентября 2015 года Редман написал более 5,700 статей для Bitcoin.com News о прорывных протоколах, появляющихся сегодня.

Кредиты изображения: Shutterstock, Pixabay, Wiki Commons

Заключение

Как бы там ни было — шансы есть у каждого stablecoin, который будет максимально прозрачно играть на этом рынке и, естественно, будет подкреплен реальными и внушительными суммами или ресурсами. Разумеется, Tether будет очень сложно «сместить» с пьедестала, даже если окажется, что он вообще ничем не подкреплен, ибо вразумить и доказать эту информацию криптосообществу будет достаточно сложно и на это понадобятся серьезные затраты.

Дисклеймер: не рассматривайте эту статью как рекомендацию по инвестиции. Проведите тщательный анализ, прежде чем инвестировать в какую-либо криптовалюту.

Мнения Статьи

Выводы

Tether – это криптовалюта со статичным курсом. По отношению к ней не уместны вопросы «почему курс растет» или «почему цена падает», потому что 1 USDT почти всегда равен 1 доллару. Максимальные колебания составляют 5%. И это делает Tether уникальным игроком на рынке. Между тем, вокруг криптовалюты есть немало противоречий.

Подобьем итоги обзора в виде тезисов:

- Tether – это «криптовалютный фиат». Цена токена эквивалента доллару, а каждая монета USDT подкреплена реальным долларом на счете родительской компании. Так заявляет Tether Limited.

- Технический анализ Tether показывает, что это простейший токен на Omni Layer. Платформа Omni гарантирует выполнение цикла по реализации токенов USDT в зависимости от банковского резерва родительской компании.

- Tether упрощает жизнь трейдерам и биржам: быстрые транзакции, отсутствие комиссий, отсутствие юридических ограничений. USDT рассматривают как универсальный инструмент для торговли на волатильном крипторынке.

- В Terms of Service и белой бумаге Tether есть множество противоречий. Например, Tether Limited заявляет о возможности сжигания USDT при обмене на USD. Но такой обмен компанией не проводится. Мнимая прозрачность Tether Limited разбивается о тот факт, что до сих пор не было проведено полноценного аудита банковских балансов.

- Tether совместно с Bitfinex обвиняют в искусственном завышении цены Bitcoin в конце 2017 года.

- Многие эксперты считают, что эмиссия USDT не подкреплена долларами на счетах Tether LTD. Американский регулятор подал в суд на Tether и Bitfinex в связи с этим.

- Криптовалюта не поддерживается ни одним холодным кошельком, зато доступна на большинстве крупнейших бирж.