Метод расчета Dow Jones Index

По очевидным причинам, в XIX веке Доу Чарльз и Джонс Эдвард, рассчитывали значение индекса вручную. Посредством банального карандаша на обычном и примитивном тетрадном листе бумаги. Вследствие таких исторических обстоятельств, становится понятным, почему был выбран самый примитивный и простой, на тот период времени, способ расчета индекса. То есть, изначально индекс Dow Jones рассчитывался именно как «средняя арифметическая». Проще говоря, определялось отношение суммы стоимости акций на конец торгового дня, к общему числу ценных бумаг.

Негативным последствием такого метода расчета индекса, приводило к тому, что конечный его результат не учитывал внутреннюю конъюнктуру активов. Их корреляционный сплит, то есть разделение, и их консолидацию, то бишь соединение. Это отрицательное положение в расчетах индекса, отражалось на невозможности сопоставления значений, из разных временных периодов. Поэтому, в 1928 году было принято решение о совершенно другом применении метода расчета. Абсолютно революционном методе расчета для промышленного индекса Dow Jones, на тот момент времени.

Средневзвешенный арифметический метод расчета индекса

Так индекс DJIA, стал рассчитываться по «средневзвешенному

арифметическому» методу вычисления с масштабируемым делителем. Что это значит?

Это значит, что каждый раз, когда изменяется внутренняя структура ценной бумаги,

входящей в состав индекса. Соответствующим образом изменяется и значение самого

делителя индекса. Предположим, если раньше делитель составлял 12 и 20 единиц,

то сейчас этот делитель имеет значение менее единицы.

Например, по новому методу расчета сумма бумаг теперь делится не на их количество, а на некоторый делитель. Так же, иногда называемый «доминатором», который, в свою очередь, периодически меняется. Перерасчет доминатора происходит в случаях слияния эмитента с другими компаниями, или выхода, какой-либо компании из индексной корзины Dow Jones. А также, при пополнении (замены) эмитента. Такой расчет средневзвешенного показателя, уже не искажает картину значения индекса на следующую торговую сессию.

История создания DJIA

DJIA стал публиковаться с весны 1896 года изданием финансовых новостей Dow Jones & Company, выпускавшимся Чарльзом Доу и его компаньоном Эдвардом Джонсом. Ежедневное среднее значение исчислялось первоначально как среднеарифметическое значение котировок акций 12 фирм.

Они просто складывались и делились на 12. С тех пор список акций, чья котировка отслеживается индексом, расширился, даже разработан специальный делитель Доу, постоянно корректируемый.

Делитель Доу – периодически меняющаяся константа, используемая при расчете эффекта одноточечного изменения по каждой из 30 акций, включенных в индекс. Его корректировка проводится для того, чтобы сгладить последствия разделения акций (сплит), а также выплаченных дивидендов или корпоративных спинов. Это гарантирует получение стабильного индекса, защищая Доу Джонс от искажения разовыми событиями.

Следовательно, на движение DJIA влияет лишь изменения котировки активов. Более дорогие акции оказывают более заметное воздействие на движение индекса Dow.

DJIA можно будет использовать в качестве ориентира состояния экономики США. Самое большое падение DJIA за один день произошло 19.10.1987 год. Индекс упал более чем на 22 %.

Второй по масштабам, но не по дате, спад произошел 28.10.1929 года. Он обвалился примерно на 12 %. Неудивительно, что эти падения совпали со временами финансовой нестабильности в Соединенных Штатах.

Необходимо помнить, что рост индекса может быть вызван значительным повышением цен активов одной компании, особенно, если акции стоят дорого. Это компенсирует падение капитализации нескольких других компаний.

Dow показывает средний тренд всех 30 акций вместе взятых. Направление зависит от того, какая сторона сильнее – или рост цен на акции, или падение котировок активов.

Структурная база индекса Dow Jones

Начиная, с 1896 года и по сей день, структурная база индекса

неоднократно менялась. Впрочем, здесь нет ничего удивительного, поскольку за

изменением состава индекса эмитентами, так же происходили и смены деятельности

компаний. И приведены эти аргументы, без учета дробления компаний и их слияний.

Так, в 1896 году индекс Dow Jones представлял лишь 3 деятельности,

разделяющихся на два сектора:

Первичный сектор – добыча и переработка сырья, представляющие только 3 компании. И вторичный сектор – обрабатывающая промышленность и строительство. В этом секторе занимались 9 компаний эмитентов. Разумеется, к 2020 году структура показателя существенно изменилась. И теперь иерархическая последовательность секторов отраслей деятельности, увеличилось до 4-х единиц. Каждый из секторов содержит свое количество компаний. А суммарная занятость доли влияния на сам индекс Dow Jones, выражается теперь в процентном соотношении.

- Первичный сектор – К добыче и переработке сырья относится 2-е компании, занимающих 6.7 % доли влияния на индекс Dow Jones;

- Вторичный сектор – Представляет такие сферы деятельности как, обработку сырья и строительство. Этими отраслями заняты 5 организаций, которые занимают 16.7 % места отношения к индексу;

- Третичный сектор – Сферу услуг для населения страны предоставляют, аж 11 компаний. А общее число влияния своей среды занятости на «промышленный» индекс, составляет 36.7 %!

- Четвертичный сектор – Научные исследования в разных направлениях и разработка, тоже всенаправленная. Именно такую нишу в современности, занимают эти отрасли жизнедеятельности. И составляют самую большую долю влияния на индекс DJIA – 40 % из 100 %!

Секторальная доля индекса

Однако если мы рассмотрим более детально каждую из отраслей

хозяйственных деятельностей, составляющих весь объем индекса Dow Jones. То мы

визуально сможем увидеть следующую картину, где;

- Промышленность деятельность – 21.6 %;

- Финансовый сегмент – 18.2 %;

- Сектор потребительских услуг – 17.7 %;

- Здравоохранение занимает – 14.7 %;

- Разработка высоких технологий – 13.6 %;

- Потребительские товары составляют – 5.8 %;

- Добыча нефтегазового сырья – 5.3 %;*

- Телекоммуникационные составляющие – 1.6 %;

- Основные материалы представляют – 1.5 %.

*Интересным фактом представляется то, что в промышленном индексе американского фондового рынка. Такая сфера деятельности, как добыча нефти и газа, составляет лишь 5.3 % от общей индустрии занятости компаний. Тогда как в индексе МосБиржи на Российском фондовом рынке, этот показатель приравнивается к значению 51.7 %, то есть больше половины.

После таких статистических данных, становится, мягко говоря,

обидно за лидирующие десятки мест Российских олигархов. Де-факто, они

«сколотили» свои состояния, так сказать, вовремя подсуетившись, в хаосе

геополитической неразберихи, в начале 90-х годов. Когда алчность и беззаконие

поработили совесть Российского гражданина (сарказм). На фоне трудов западных

коллег, которые занимают первые места в финансово-экономическом журнале Forbes.

Благодаря своим высокотехнологичным разработкам, то есть исключительно вопреки

своему IQ-уровню.

Термин Доу Джонса простым языком

Это понятие выступает старейшим барометром американской рыночной системы. Индекс создан для отслеживания развития промышленной составляющей американских фондовых рынков.

Суть максимальна проста:

- берется 30 наиболее крупных компаний по капитализации в США;

- учитывают стоимость одной акции каждой из этих компаний и суммируют их между собой;

- полученная цифра делится на 30 и получается усредненное значение.

На современном рынке дополнительно добавляется еще и коэффициент, чтобы получилось масштабируемое среднее значение.

Что показывает индекс

Само значение параметра не имеет особого влияния на стоимость акций

Важно сравнивать показатели с течением времени. Падение или повышение показателя Доу Джонса на 5, 50 или 500 пунктов указывает направление, куда движется развитие всего фондового рынка Америки

На показатель больше влияют компании, у которых стоимость одной акции дороже, чем у других. При этом не имеет значения количество акций у каждой из компаний, поскольку цена берется только за одну акцию, а не за весь капитал.

Изменение показаний индекса

Изменение показаний влияет на фондовый рынок только в случае, если сравнивать показатели с определенным периодом. Можно говорить о возрастании параметров по сравнению с аналогичным периодом прошлого года или по сравнению с предыдущим месяцем.

Показатель составляется как среднестатистическое от стоимости акций предприятия, которое составляет «корзину» индекса. С изменением экономики США состав компаний в списке менялся и показатели индекса тоже менялись кардинально.

Самый заметный обвал был обнаружен в «черный понедельник» 1987 года. На конец 2017 года значение торгуемой величины составило 23 тысячи единиц.

Владельцы индекса Dow Jones

Чарльз Доу учредил информационную фирму «Dow Jones & Company» (прямо по соседству с фондовой биржей Нью-Йорка) и в роли редактора газеты The Wall Street Journal начал публикацию DJIA. Именно этот журнал в данное время проводит ротацию компаний старейшего индекса США. Поначалу информация добывалась чуть ли не подглядыванием за трейдерами, а цена первых рукописных изданий была всего 2 цента за штуку.

Ради исторической справедливости стоит упомянуть Чарльза Бергстрессера (Charles Bergstresser), который был сооснователем компании, автором названия журнала и соавтором DJIA. Его имя не вошло в составное название прославленного показателя, хотя после ухода из компании Джонса Бергстрессер некоторое время был ее совладельцем с Доу — до продажи фирмы в феврале 1902 года. Возможно, что фамилия Бергстрессер просто оказалась заметно длиннее, чем у Доу и Джонса, и поэтому в название индекса не вписалась.

Сегодня индекс Доу является собственностью «S&P Dow Jones Indices», которым на долевой основе владеет S&P Global. Официальным сайтом индекса считается https://eu.spindices.com/. Здесь можно ознакомиться с дополнительными сведениями о dow 30, например, с методологией его расчета.

Важно упомянуть метку зарегистрированной торговой марки на каждом продукте указанного сайта (The Dow Jones Industrial Average (The Dow)). Остальные организации получают право публикации индекса по платной подписке и без торгового знака, а некоторые показатели предоставляются заказчикам индивидуально

Чарльз Доу и Эдвард Джонс

Именно по фамилиям этих двух людей и был назван придуманный ими индекс Dow Jones. Чарльз Доу вырос в очень бедной семье, с 6 лет находясь на грани выживания, не посещая при этом школу! К совершеннолетию он смог добиться того, что работал корреспондентом известной газеты. Почувствовав интерес к бизнесу и поняв, что он может добиться большего, он переезжает в Нью-Йорк, где знакомится со своими будущими партнерами Эдвардом Джонсом и Чарльзом Бергстрессером.

Уже через год они основали газету известную сегодня во всем мире — Wall Street Journal. В этой газете впервые они начали публиковать биржевые сводки. Финансовое состояние компаний Америки стало прозрачным. Благодаря этому бизнес стал активнее развиваться.

Что такое индекс Доу Джонса

До середины XIX века в мире не было биржевого индикатора, способного отобразить экономическое состояние страны или какого-то сектора экономики. При выборе акций для покупки инвесторы пользовались только фундаментальным анализом: изучали компанию, ее отчетную документацию, новости и прогнозировали ее развитие. Это было время бурного роста американской экономики: по всей стране строились железные дороги, открывались промышленные предприятия, добывалось сырье для обеспечения их способности.

Экономика развивалась, а оценить уровень ее роста было невозможно – не было ни формул, ни специальных индикаторов. В 1884 году такой инструмент был разработан Чарльзом Доу, основателем и редактором газеты Wall Street Journal. Его индекс создавался как индикатор, позволяющий журналистам и аналитикам оценивать общие показатели развития американской экономики.

Сначала индекс назывался Dow Jones Transportation Average, так как в его расчет брались акции 11 компаний, девять из которых были железнодорожными. Этот индекс до сих пор существует и торгуется под биржевым тикером TRAN.

В 1896 году появился новый индекс – Dow Jones Industrial Average (DJIA), задача которого – оценивать уровень развития американской промышленности. Сначала в расчет брались акции 12 промышленных предприятий, в 1916 году их численность выросла до 20, а уже в 1920 году – до 30. Именно этот индикатор по умолчанию и называют индексом Доу-Джонса. Именно о нем чаще всего говорят и пишут в новостях.

Описание понятия простыми словами

За последние 100 лет правила расчета индекса нисколько не изменились. Он по-прежнему показывает состояние американской экономики на основе цен акций 30 крупнейших компаний. Периодически обновляется его состав: какие-то компании банкротятся или по другим причинам прекращают работать, на их место приходят другие, но их число остается неизменным – 30.

Dow Jones Industrial Average – это старейший и важнейший биржевой индекс. Такие показатели помогают аналитикам делать экономические прогнозы, а инвесторам – отслеживать поведение рынка ценных бумаг. К примеру, когда часть акций подорожает или упадет в цене, индекс покажет, на сколько в среднем вырос или упал рынок.

Этот показатель важен, чтобы понять, в каком состоянии находится тот или иной сектор экономики, а уже при помощи технического и фундаментального анализа эксперты делают свои макроэкономические прогнозы.

Как рассчитывается индекс

Сначала индекс рассчитывался просто: суммировалась стоимость акций всех входящих в него компаний и делилась на их количество. Например, в 1896 году в расчет индекса брались акции 12 американских компаний. Их стоимость суммировалась и делилась на 12. Полученное число и было значением Доу-Джонса. Оно сравнивалось с предыдущими расчетами и так определялось, вырос индекс или упал.

У такого способа было много недостатков, главный из которых – неточность. Для расчета индекса суммировалась стоимость каждой акции компании, которая была в списке Доу-Джонса, но при этом не учитывалась их капитализация и позиции на рынке. К примеру, одна компания выпускает 1 млрд акций, а другая – 10 тыс., но стоимость каждой ценной бумаги примерно равна. Если эти акции суммировать и поделить на две, мы не получим цифры, отображающей реальное положение дел на рынке.

Другой пример: компания-эмитент раздробила свои акции, их стало вдвое больше, цена на них снизилась, но капитализация осталась прежней. Если и дальше делить стоимость акций на количество компаний, индекс покажет снижение, хотя падения на рынке не было.

Базовое значение индекса на 17 апреля 2020 годы составляет 23350,45 пункта. Один пункт равен 1 доллару США. Если индекс вырос на 100 пунктов, это значит, что общая стоимость акций, которые учитываются при его расчете, выросла на 100 долларов.

Как узнать актуальное значение

Среди русскоязычных изданий выделяют:

- Investing. В новостном разделе ежедневно публикуются материалы о фондовых рынках. В них в обязательном порядке указывается и значение Dow Jones Industrial Average.

- РБК. Один из главнейших источников финансовой информации в Рунете. Значение индекса публикуется в ежедневных новостях и аналитических разборах.

- Коммерсант. Значение регулярно публикуется в новостях, выходящих в этой газете.

Как рассчитывается значение индекса

Значение Dow Jones Industrial Average рассчитывается иначе, чем другие популярные фондовые индексы. Большинство индексов, например американский СИПИ 500, используют взвешивание по капитализации.

Простыми словами, чем больше рыночная стоимость компании, тем бОльший вес она имеет в индексе. При таком подходе, наибольшее влияние на изменение индекса оказывает малое количество самых крупных компаний. Так на первые три компании из индекса S&P 500 приходится 15% веса. А на ТОП-10 — четверть всего веса. Из 500 компаний в индексе.

Изначально, создатели индекса складывали цену каждой акции. Полученную сумму делили на 12 (первоначальное количество компаний в индексе). В итоге полученное среднеарифметическое и было значением индекса.

За время жизни индекса происходили слияния и поглощения, добавление, деления акций (сплит) и прочие другие действия. В результате этих постоянных манипуляций немного изменился подход к расчету индекса. Сумму делят не на 30 (по количеству компаний в индексе), а на некоторый коэффициент (сейчас намного ниже 1).

Пример.

Допустим (для простоты) индекс Доу состоит только из акций 2-х компаний:

- акции компании А стоит 80 долларов;

- акция компании Б — 20 долларов.

Тогда значение индекса Dow Jones будет равным 50 [($80+$20)/2)].

Компания А проводит сплит своих акций 1:2 (вместо 1 акции по $80, станет 2 акции по $40). По факту капитализация компании не изменилась.

Но если брать старую методику расчета значения индекса, то получаем 30 (вместо 50). Сразу бы произошел обвал индекса на 40%. Хотя по факту ничего не изменилось. Общая стоимость компаний (капитализация) осталась прежней. И дабы привести среднее значение индекса к правильному (50 пунктов) нужно будет уже делить сумму акций не на 2, а на некий коэффициент. В нашем случае 1.2

- Акция компании А — $40

- Акции компании Б — $20

Среднее значение индекса (неправильное, по старым расчетам) — 30.

Правильное значение — 50 [($40+$20)/1,2)].

Если подумать логически, то звучит как-то совсем не логически (а честно говоря бредово)

Неважно сколько стоит компания. Главное для индекса — это цена акций

В Доу разброс цен от 40 до 360 баксов за акцию. И это может привести к очень неприятным событиям (об этом ниже).

Последствия падения индекса

Чем грозит обвал индекса Dow Jones, знает каждый инвестор, даже не интересующийся биржевыми сводками и не имеющий отношения к Америке и ее фондовому рынку. Все инвестиционные активы косвенно зависят от уровня индекса Dow Jones. В первую очередь это связано с его влиянием на курс американской валюты. А курс доллара влияет на все!

В России начнут падать цены на сырье, что отрицательным образом скажется на курсе главной валюты страны. Далее идет цепная реакция: уровень инфляции повышается, количество инвестиций уменьшается, цена на кредиты растет, период стагнации затягивается.

И если вы услышали, что рынок вырос или упал, то знайте, что речь идет об индексе Dow Jones.

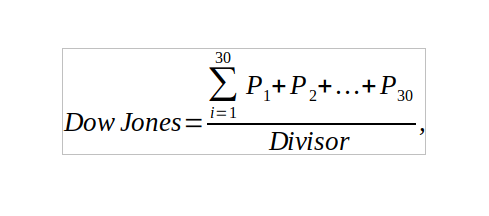

Расчет индекса Доу Джонса

в этой зависимости используются следующие обозначения:

- P – цены акций, входящих в состав корзины, всего в числителе 30 слагаемых.

- Divisor – специальный поправочный коэффициент (делитель), используется во всех индексах такого типа.

Делитель пересчитывается при любых действиях руководства бизнеса, затрагивающих количество акций в обращении, например, при сплитах или программах buyback, решениях о выплате дивидендов, эти события называют corporate actions. На начальной стадии развития делитель определялся с учетом капитализации, позже от этой практики отошли. Расчет проводится в 4 валютах – в USD, CAD, EUR и JPY.

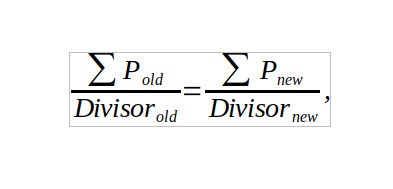

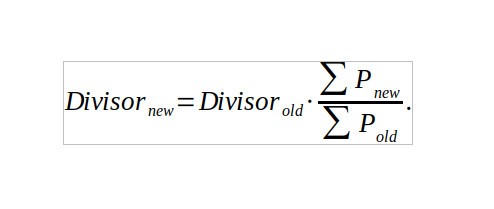

После corporate actions меняется числитель дроби так как резко изменяется сумма стоимости акций. При этом значение индекса до и после corporate actions одно и то же, из пропорции

можно вывести формулу для нового значения делителя

Расчеты проводятся автоматически. Знание методики вычисления нужно скорее для понимания особенностей US30, его недостатков.

Значение делителя не меняется регулярно, это зависит от корпоративных действий компаний, входящих в состав корзины. С 2018 г. Divisor равен 0,14748071991788, это значит, что изменение цены любой акции всего на $1 приводит к изменению котировок индекса Dow Jones на $1/0,14748071991788 = 6,78 пунктов. Это один из поводов для критики методики расчета, акции с большей волатильностью сильнее влияют на котировки, при этом капитализация такого бизнеса может быть сравнительно небольшой.

В зависимости от учета реинвестирования накопленного во времени дохода выделяют подвиды DJIA:

Price Return – учитывается только изменение стоимость акций, входящих в корзину

Дивиденды не берутся во внимание. Total Return – в расчет берется распределенный во времени доход в виде дивидендных выплат

Это неплохой индикатор для инвесторов, он показывает потенциальный рост инвестиций.

Net Total Return – учитываются налоги. То есть дивиденды сначала «очищаются» (вычитается размер налога), а потом остаток реинвестируется.

Между перечисленными подвидами индексов всегда 100%-ная прямая корреляция. Разнятся лишь численные значения.

Актуальность DJSI

Исследования по DJSI

- Надежда, Крис; Фаулер, Стивен Дж. (2007). «Критический обзор показателей устойчивого развития бизнеса и их влияния». Журнал деловой этики . Vol. 76. С. 243–252.

- Ли Д. Д. и Фафф Р. В. (2009). Эффективность корпоративной устойчивости и идиосинкразические риски: глобальная перспектива. Финансовый обзор , 44 (2), 213-237. DOI: 10.1111 / j.1540-6288.2009.00216.x

- А.К. Чаттерджи, Р. Дюран, Д.И. Левин и С. Тубуль. Сходятся ли рейтинги фирм? Значение для менеджеров, инвесторов и исследователей стратегии. Журнал стратегического управления , 37 (8): 1597–1614, август 2021.

- ТУАЛЕТ. Карлос и Б. Льюис. Стратегическое молчание: удержание статуса сертификации как тактика избегания лицемерия. Административная наука ежеквартально , Февраль, 2021.

Как и где заработать на индексе

Индекс — старый, эффективный инструмент, которым пользуются и миллиардеры, и обычные люди. Например, неопытный инвестор хочет сохранить капитал. Что предлагает мировая практика?

Купить бумаги сразу всех компаний из индекса, вложиться понемногу на каждую. Упадёт одна — подорожает другая. О том, как это проще всего сделать, я писал много, но начать можно с этой статьи. Доход, конечно, будет среднерыночный, но хранить пенсию можно — деньги на растаят от инфляции.

Метод так популярен, что появился новый финансовый инструмент — ETF фонды. Они копируют для портфеля состав какого-нибудь индекса и заключают его в одной ценной бумаге. Так, инвестор покупает одну бумагу, а вместе с ней — целый портфель.

Самые популярные фонды на базе Dow:

- DIA от StateStreet

- UDOW и DDM от ProShares (с плечом)

Купить такой фонд можно через одно из популярных зарубежных брокеров:

- Interactive Brokers

- CapTrader

- Exante

- Just2Trade

Фактически единственный настоящий крупный американский брокер, который еще работает с россиянами.

Плюсы:

- Есть поддержка на русском языке

- Хорошие комиссии

- Депозит можно пополнять рублями (мимо валютного контроля)

К минусам отнесу:

- Минимальный депозит 10.000$

- Комиссия за неактивность

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- работает с россиянами

- наличие русскоязычной версии сайта

- вменяемые комиссии

- отсутствие платы за неактивность

- страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Компания является американской «дочкой» Финама и создана чтобы выводить на американский рынок клиентов из СНГ.

Плюсы:

- Максимально простое открытие счета

- Русскоязычная поддержка

- Открытие счета от 200$

Минусы:

- Довольно высокие комиссии

- Разного рода дополнительные платежи

Загрузка …

Предостережение (о Форексе и Бинарных опционах)

Брокеры предлагают заработать на CFD и бинарных опционах — вторичных финансовых продуктах. Для этого есть свои финансовые рынки: бесплатно регистрируйся и торгуй. Только к реальной бирже эти площадки не имеют отношения — это ловушки мошенников. Если вам позвонит «брокер», задайте только один вопрос, который отсеет 90% аферистов: «У вас есть лицензия ЦБ или SEC?».

Как купить индексный фонд Dow Jones?

Конечно, сам индекс купить не получиться, потому что это всего лишь индикатор состояния рынка. Можно по отдельности купить каждую акцию, входящую в состав индекса, но для этого потребуется не мало средств.

Для этого на фондовом рынке существую специальные фонды, которые покупают в определенной пропорции эти акции, потом выпускают свой собственный ПАЙ и продают его на бирже – эти паи называются ETF – фонд, торгуемый на бирже.

На рынке ценных бумаг их великое множество, но нас в конкретном случае будет интересовать именно тот ETF который отслеживает динамику фондового индекса Dow. Ниже приведена подборка наиболее лучших ETF на индекс Dow.

Лучшие 3 ETFs, которые отслеживают индекс Dow.

1. Pros hares Ultra Dow30 тикер на бирже (DDM).

Ultra Dow30 – это ETF с левериджем, который стремится повторить ежедневную производительность DJIA в два раза.

Фонд инвестирует в ряд ценных бумаг для достижения своей цели. Инвестиции включают в себя долевые ценные бумаги из индекса, деривативы, включая SWAP-соглашения и фьючерсные контракты, а также инструменты денежного рынка для краткосрочного управления денежными средствами. Годовой общий доход этого ETF составил 29,25%.

Ключевые факты:

Цена: 48,29 $.

Объем: 739 474.

Чистые активы: 363,91 млн. $.

Дивидендная доходность:

Доходность за 3 года: 26,28%.

Комиссия фонда: 0,95% годовых.

График доходности фонда ProShares Ultra Dow30 за 3 года.

2. ProShares UltraPro Dow30 тикер на бирже (UDOW).

ProShares UltraPro Dow30 – это еще один вариант привлечения инвесторов для оптимистичного взгляда на перспективы роста индекса Dow. Этот фонд использует кредитное плечо, чтобы в три раза увеличить ежедневную производительность DJIA.

ETF с использованием ProShares UltraPro Dow30 используют долевые ценные бумаги из индекса, производные инструменты, включая SWAP-соглашения и фьючерсные контракты, а также инструменты денежного рынка для краткосрочного управления денежными средствами для достижения улучшенной цели производительности. Трехлетняя годовая доходность ETFs составила 42,95%.

Ключевые факты:

Цена: 102,34 $.

Объем: 993 582.

Чистые активы: 525,47 млн. $.

Дивидендная доходность: 0,62%.

Доходность за 3 года: 40,67%.

Комиссия фонда: 0,95% годовых.

График доходности фонда ProShares UltraPro Dow30 за 3 года.

3. SPDR Dow Jones Industrial Average тикер на бирже (DIA).

SPDR Dow Jones Industrial Average ETF является надежным ETF для воспроизведения характеристик Dow. Он был запущен в 1998 году и имеет историю наиболее точного отслеживания индекса.

Этот ETF инвестирует во все акции Dow и взвешивает их аналогично базовому индексу. Расходы на ETF довольно низкие, всего: 0,17% в год, что позволяет минимизировать погрешность отслеживания.

Годовой общий доход ETF составил 16,20%. В то время как акции считаются волатильными, акции голубых фишек Dow часто рассматриваются как надежные инвестиции, и этот ETF может стать хорошим способом накопления и прироста капитала в долгосрочной от 3 – 5 лет перспективе!

Ключевые факты:

Цена: $ 264,97.

Объем: 3,442,711.

Чистые активы: 22,36 млрд. $.

Дивидендная доходность: 2,05%.

Доходность с начала года: 13,48%.

Комиссия фонда: 0,17% годовых.

График доходности фонда SPDR Dow Jones Industrial Average за 3 года.

Внимание инвесторам: Данные EFT нельзя купить через РФ брокера, не имея статуса «Квалифицированного инвестора». Для того, чтобы иметь доступ ко всем инструментам на фондовом рынке необходимо либо зарегистрироваться напрямую у Американского брокера (что гораздо проще), например Interactive Brokers, либо получить статус «Квалифицированный инвестор»

Цена на нефть

Теперь рассчитаем цену на нефть. Очевидно, что сейчас происходит очень сильная девальвация доллара. Если отталкиваться от того, что предыдущее падение на нефтяных рынках было при 135 долларов за баррель нефти Brent, то в качестве ориентира возьмем эту цифру и прибавим к ней инфляцию по доллару. Инфляцию по доллару можно рассчитать исходя из роста цены на золото.

Падение началось в июле 2008 года. Минимальная цена на золото составила 712,50 долларов за унцию в октябре 2008 и с тех пор цена только росла до текущего момента.

На текущий момент золото торгуется у отметки 1380 — 1385 долларов за унцию. Получается, что доллар по отношению к золоту обесценился почти в 1,94 раза. То есть реальные цены на все ресурсы теперь должны взлететь как минимум в 1,7–1,8 раз по сравнению с их докризисными показателями. Таким образом, напрашивается интересный вывод, что ждать разворота цен на нефть мы можем в районе 230 долларов за баррель Brent, а до этого момент будет уверенный рост нефти. Последние политические события лишний раз это подтверждают.

Современное значение индекса Доу Джонса

Индекс Доу Джонса в современном варианте охватывает различные сферы промышленности США, и включает стоимость акций крупнейших корпораций химической, нефтегазовой, фармацевтической, пищевой отраслей. Кроме того, в расчете учитываются страховые, кредитные и финансовые компании, а также платежная система, крупнейшие сети ресторанов, предприятия телекоммуникационной и развлекательной индустрии. Всего перечень насчитывает 30 компаний, а последнее его обновление состоялось 20 сентября 2013 года.

Среди корпораций, которые учитываются при расчете показателя Доу, есть и такие всемирно известные гиганты, как American Express, Johnson & Johnson, Microsoft, Coca-Cola, Visa, McDonald’s, Boeing. Стоит отметить, что акции этих компаний входят в листинг крупнейших американских фондовых бирж. Кроме того, если проанализировать общую капитализацию всех организаций, котирующихся на бирже, то 15% от этой суммы составят капиталы компаний, входящих в индекс Доу Джонса.

Суть индекса заключается в отслеживании изменений стоимости акций самых крупных компаний США. Этот показатель демонстрирует состояние деловой активности и инвестиционного климата страны. Например, рост индекса свидетельствует о том, что акции американских корпораций становятся более востребованными у иностранных инвесторов, которые предвидят рост стоимости ценных бумаг и дивидендов. Это, в свою очередь, позволяет спрогнозировать увеличение прибыли данных компаний и, следовательно, рост экономики США. По тому же принципу анализируется и падение показателя Доу Джонса. Учитывая, что организации, которые входят в индекс, широко представлены во многих странах, то данный показатель можно использовать при оценке не только американской, но и мировой деловой активности.

Ротация индексной корзины Dow Jones

Очевидными причинами является проведение ротации индексного состава DJIA. То есть, изменения и замена компаний, входящих в 30-ку индикатора, происходят из-за стоимости и значимости той или иной фирмы. Причины замены и исключения прослеживаются самые предсказуемые. Среди них можно выделить спад экономического роста и доходности компаний. Реорганизация фирмы или смена деятельности предприятия. Или вовсе, объявления руководством корпорации дефолта и признание себя банкротом. Вследствие чего, полное прекращение деятельности, некогда процветающей организации.

Ротация Ценных бумаг эмитентов Dow Jones, происходит

постоянно. Так, например, начиная с периода «великой депрессии» соединенных

штатов, то есть в 1930-х годах, было заменено практически половина корзины

индекса. Если посмотреть на более обширный период времени, то с 1930-х годов по

2000-е года, ротация индекса Dow Jones, проводилась умеренно. Однако в этом

отрезке времени есть период (с 30-х по 40-е годы), когда ротация промышленного

индикатора, проявлялась более чем интерактивно.

Семейство индекса

Все семейство индексной общины Dow Jones, на самом-то деле

включает в свой состав 10 фондов. Давайте бегло взглянем на этих соплеменников

промышленного индекса. Где дефисом обозначено дотирование создания

соответствующего соплеменника главы индекса Dow Jones.

- Transportation Average – 3 июля 1884 год;

- Industrial Average – 26 мая 1896 год;

- ow Jones Utility Average – 2 января 1929 год;

- Composite Average – 2 января 1934 год;

- High Yield Select 10 Index – 27 августа 2007 год;

- Dow Jones Industrial AverageTM Hedged JPY Inverse Index – 27 сентября 2013 год;

- Индекс Industrial AverageTM JPY Hedged Index – 27 сентября 2013 год;

- Industrial AverageTM Hedged JPY Leveradged 2X Index – 27 сентября 2013 год;

- Industrial Average Yield Weighted – 8 декабря 2015 год;

- Equal Weighd Index – 13 февраля 2017 год.

Вопреки такому составу семейства индекса Dow Jones, нас,

прежде всего, больше интересует сам вождь индекса Dow Jones Industrial Average.

И его «приближенные» собратья. Поэтому, более подробно остановимся именно на

них. Например, композитный индекс Dow Jones, включает в себя 65 акций, в

отличие от самой главы семейства, содержащего всего 30 компаний.

Другие члены семейства индекса

Более того, на этом «чек-лист», перечня индексов семейства Dow Jones, совсем не прекращается. Так существуют и другие индексы этого племени, представляющие компании с разных уголков галактики. Где каждый из представленных индексов, отслеживает динамику ценных бумаг, указанных в названии объема эмитентов. А также, рассчитывает уровень своего индекса, по соответствующему в названии региону. Например, такие индексы как;

- Global Titans 50 (основной мировой индекс);

- Turkey Titans 20;

- Italy Titans 30;

- South Korea Titans 30;

- Africa Titans 50;

- Safe Pakistan Titans 15.

Однако более важным является другой параметр этих индексов.

А именно – их возраст. Так, самому старшему индексу, Dow Jones Transportation

Average, насчитывается более 136 лет. Тогда как, самому молодому из них чуть

более 3-х лет. Такой разрыв их возраста, количественный состав эмитентов и

разная отраслевая деятельность компаний. Приводит результаты уровней индексов,

к разно взвешенным или номинированным значениям, в выражении Японской валюты –

Йены.

Факторы, влияющие на DJIA

При работе с US 30 учитывайте влияние со стороны:

- Стоимости нефти. Котировки «черного золота» сильно влияют на показатели индекса несмотря на то, что в корзине лидирует IT-сектор.

- Резкого изменения стоимости отдельных компонентов. Из-за игнорирования фактора капитализации обвал или резкий рост любого из компонентов корзины может спровоцировать такое же поведение всего DJIA. Хороший пример – падение на 3000 пунктов в 2008 г., основная причина этого заключалась в обвале котировок AIG. В том же S&P 500 такой сценарий исключен – корзина на порядок больше, к тому же фактор капитализации смягчил бы влияние стоимости бумаг AIG.

- Общего состояния мировой экономики. Та же пандемия спровоцировала падение всех без исключения биржевых индексов и DJIA не стал исключением.

- Высокой корреляции с остальными крупными индексами США.

- Зависимости от внешней политики США.

Это стандартный набор факторов влияния для индексов такого масштаба. Их следует учитывать при долгосрочной работе, внутридневная работа потребует большего акцента на технике.