Залоговые инвестиции

Залоговые инвестиции.

Рассматривается как способ не сохранить, а приумножить капитал. Настоящий пассив начинается тогда, когда инвестор не просто напрямую выдает займы, а обращается к управляющей компании. Можно действовать и напрямую, инвестируя в бизнес как физическое лицо, но в этом случае инвестор сильно рискует.

Как правило, такие займы оформляются между знакомыми, а подкрепляются честным словом и распиской (в лучшем случае). Риск в этом случае — 50/50: можно либо хорошо заработать, либо все потерять. Потерять не только деньги, но и дружбу, доверие и хорошие отношения. Поэтому целесообразнее обращаться в управляющую инвестиционную компанию, которая готова дать гарантии и предупредить о возможных рисках.

Сначала о плюсах.

Высокая доходность. Как правило, своим инвесторам управляющая компания (УК) может предложить до 24% годовых. А это уже полноценный пассивный доход.

Отсюда второй плюс — реальная пассивность дохода. Все заботы, в том числе решение юридических вопросов, управляющий, а не просто брокер, берет на себя.

Возможность ежемесячной выплаты процентов.

Безопасность в сравнении с другими видами инвестиций. Залог со стороны заемщика — гарантия возврата средств инвестора. Оценка ликвидности залога — тоже проблема управленца, а не инвестора.

А теперь о минусах.

Множество компаний-мошенников и финансовых пирамид, маскирующихся под УК. Внимательно читайте договор, если нужно — с юристом. Чувствуете, что менеджерам УК не нравится ваша осведомленность? Прощайтесь и уходите.

Малое число хороших управляющих. От человека, работающего с инвестициями, требуются финансовая и юридическая грамотность, помноженные на кристальную честность. Найти своего управляющего тяжело. Но если все получится, то за год инвестор может добавить к своему миллиону еще 240 тысяч.

Выбор программы и объекта для инвестиций

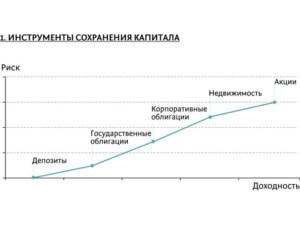

Выбор варианта для дальнейшего вложения средств – ответственная задача. Она требует:

- Знаний о способах и инструментах инвестирования, их достоинствах и недостатках.

- Понимания текущей экономической ситуации в городе, регионе, стране и мире и умения анализировать тенденции для оценки вероятности дальнейшего развития событий и получения на этом фоне прибыли.

- Возможностей и желания получения и обработки всей необходимой информации – от курсов валют и ставок по банковским вкладам, до принятия на государственном уровне изменений в законодательство.

При таком подходе человек становится грамотным инвестором, который способен с максимальной пользой вложить миллионы и получить от них гарантированную отдачу при минимальных рисках.

Каковы особенности инвестирования в интернете

Конечно, перед тем как приступить к рассмотрению вопроса, куда инвестировать деньги в Интернете, следует более подробно рассмотреть и все особенности подобного вида инвестирования. Интернет для активных и предприимчивых людей — это не только способ поиска информации, инструмент для общения, это еще и довольно неплохой способ заработать, причем, самыми разными способами.

Способов интернет-заработка на сегодняшний день так много, что здесь рассказать о них, конечно, не представляется возможным. В данной статье будут описаны максимально подробно вопросы, касающиеся инвестиций в интернете.

Факт! Заработать на инвестициях в Интернете более, чем реально, причем, не потребуется даже для этого далеко ходить. Все, что потребуется, это персональный компьютер и, собственно говоря, подключение к Интернету. В Сети уже имеется весьма богатый выбор инструментов для того, чтобы выгодно инвестировать в Интернете, и тем самым зарабатывать в пассивном режиме.

Под пассивным доходом подразумевается получение прибыли при полном отсутствии какой-либо деятельности со стороны получателя. Разумеется, именно такой вариант инвестиций и является заветным для всех инвесторов.

Даже малые инвестиции в Интернете позволят:

- Получать стабильную прибыль без каких-либо трудовых вложений.

- Обрести уверенность в своем завтрашнем дне.

- Тратить свое свободное время по личному усмотрению.

Последнее особенно важно. Ведь каждому взрослому человеку ясно, что время — самый ценный и невосполнимый ресурс

Если тратить жизнь лишь на работу и на заботу о насущном хлебе, то можно считать, что годы отняты впустую. При этом нет обычно возможности заниматься любимыми делами, общаться с близкими и друзьями, путешествовать и саморазвиваться… одним словом, жить полноценно.

Но при этом крайне важно знать, что средства в первый же попавшийся проект вкладывать не стоит. Почти всегда он для новичков оказывается провальным

К различного рода инвестициям в интернет-проекты следует относиться с пониманием и грамотно подходить к решению данного вопроса. Не следует думать, что без всяких усилий вы будете получать сразу большую прибыль.

На самом деле, здесь работает правило: чем больше было приложено усилий в пассивный доход сегодня, тем больше он будет денег приносить завтра. Таким образом, чтобы надежно сделать свои капиталовложения в Интернете, следует провести тщательнейший анализ проектов.

Если вы думаете о том, куда инвестировать в Интернете, то следует быть внутренне готовым и к определенным рискам. В конце концов, от неудач не застрахован никто.

«Храните деньги в сберегательной кассе»

Первое, что приходит на ум, — положить средства на счет в банк, чтобы не беспокоиться об их сохранности. Но в условиях нестабильной экономической ситуации это не самый очевидный выход. Банки подходят как средство надежного сохранения денег, заработать много таким способом не получится. При получении крупной суммы нужно определить приоритет, что вы хотите в дальнейшем — заработать или сохранить имеющееся.

Методик, позволяющих вложить деньги, что они «работали» и приносили доход, существует масса, главное — выбрать то, что подходит и приемлемо в конкретном случае.

Популярным средством хранения большой суммы с начислением процентов является депозитный банковский счет. Если вы не можете определиться, куда вложить 1 млн рублей, смело отправляйтесь изучать предложения от банков. В среднем вам предложат процентную ставку 8% годовых, то есть, вкладывая свой миллион, через год вы можете получить 80 000 рублей. При всей кажущейся простоте и надежности системы у этого метода сохранения и наращивания капитала есть свои нюансы. Нужно тщательно собрать информацию о банке, в который вы планируете обратиться.

Популярным средством хранения большой суммы с начислением процентов является депозитный банковский счет. Если вы не можете определиться, куда вложить 1 млн рублей, смело отправляйтесь изучать предложения от банков. В среднем вам предложат процентную ставку 8% годовых, то есть, вкладывая свой миллион, через год вы можете получить 80 000 рублей. При всей кажущейся простоте и надежности системы у этого метода сохранения и наращивания капитала есть свои нюансы. Нужно тщательно собрать информацию о банке, в который вы планируете обратиться.

В последнее время появилась тенденция к отзыву лицензий, поэтому стоит связывать себя отношениями только с крупными банками, которым не грозит банкротство или закрытие

Следует обращать внимание на страхование вклада — это позволит обезопасить ваши деньги от непредвиденных ситуаций. Выбранная организация должна обязательно состоять в системе страхования, тогда вкладчикам будут положены компенсации, если произойдет форс-мажор

Обычно сумма страховки меньше, чем сумма, вложенная вкладчиком. Например, положив на счет один миллион, при наступлении страхового случая вы получите не более 700 000 рублей. Часть денег вы неизбежно потеряете, если банк закроется. Но если к выбору подойти ответственно, сотрудничать с крупными и популярными организациями, риски сводятся к минимуму.

Максимальную выгоду обычно озвучивают в своих предложениях новые банки, которые стараются привлечь вкладчиков. Следует подумать и тщательно взвесить все за и против работы с такими организациями. Не удивляйтесь, что крупные банки не столь щедры на процент прибыли от вкладов.

Сберегательный депозитный сертификат

Сберегательный депозитный сертификат.

Тоже достойный внимания инвестиционный инструмент. Оформить такой сертификат можно только в банке. Он может быть как именным, так и оформляться на предъявителя.

Начнем с плюсов этого вида инвестиции.

Более высокая ставка, чем по депозиту. Хотя, конечно, очень многое зависит от внесенной суммы и срока хранения сертификата. Как правило, на максимальный процент можно рассчитывать, вложив не меньше 100 тысяч на срок не менее года (максимальный срок — три года). В этом случае инвестор может получить до 11,5% годовых.

Оформить сертификат можно как на себя, так и на стороннее лицо. Сертификат можно подарить или завещать.

Высокая надежность: бумаги обладают несколькими степенями защиты, подделать их практически невозможно.

Фиксированная ставка, которая не зависит от колебаний курсов, от ключевой ставки ЦБ и других факторов. Инвестор точно знает, какую сумму он получит.

Но есть у системы и свои минусы.

При досрочном востребовании (а у клиента есть такое право) он теряет весь инвестиционный доход. Проценты пересчитываются из минимальной ставки (как правило, она составляет 0,001% годовых), даже если владелец сертификата истребовал его за сутки до истечения срока договора.

Средства, инвестированные банку через сертификат, не подлежат обязательному страхованию по аналогии с банковским вкладом. Риск того, что банк потеряет лицензию и инвестор останется ни с чем, сохраняется.

Сертификат не предусматривает возможности пополнения, поэтому не может рассматриваться как накопительный инструмент. Выбирая способ инвестирования даже в низкорисковые источники, не пытайтесь найти единственный идеальный вариант. Диверсификация инвестиций (и связанных с ними рисков) в этом смысле гораздо надежнее. Даже если один из вариантов подведет и не даст того эффекта, на который вы рассчитывали, другие вложения могут компенсировать потери.

Оформив сертификат на предъявителя, нужно тщательно следить за его сохранностью — так же, как за наличными деньгами. Помните: обналичить его может любой человек, у которого он находится.

Как заработать на проектах и что необходимо знать новичку?

Срок работы хайп-проектов ограничен, краткосрочные «живут» от 1 дня до 1 месяца, а долгосрочные от 1 до 4 лет. До того как принято решение об участие в том или ином инвестиционном проекте, необходимо понимание того что любой высокодоходный проект предусматривает значительную долю рисков и просто так большие проценты никто не платит.

Поэтому, прежде чем начать инвестировать деньги в хайп проекты, важно проанализировать деятельность той или иной площадки и соблюдать перечень определенных правил. Правила, которые работают:

Правила, которые работают:

- Необходимо проанализировать ресурс, определить надежность проекта прежде чем инвестировать денежные средства. Целесообразно проверить домен и выяснить когда он был куплен. К примеру нахождение проекта в зоне ru, говорит о ненадежности проекта, потому что при первых жалобах конкурентов проект могут свернуть правоохранительные органы. Восстановление домена занимает несколько дней и это крах для хайпа. Далее, надежные сервисы всегда выбирают лучшие хостинги, это гарантируют высокий уровень защиты. Насторожить должны и резкие скачки на графике активности сайта. Внешний вид сайта тоже подлежит анализу, некачественный контент, кривые кнопки и не подходящий дизайн должны насторожить.

- Чем раньше остальных произведены инвестиции в проект, тем лучше. На первой стадии, осуществляется сбор основных средств с инвесторов. Те кто одними из первых начали вкладываться в тот или иной фонд, в итоге первые не только выводят свои деньги, но и при удачном исходе еще и зарабатывают. В этом случае время идет на пользу инвестора.

- Инвестировать можно всегда только излишек средств. Если денег хватает всего лишь на еду и одежду, то заниматься инвестициями не желательно. Займы и кредиты брать не стоит, возьмете чужие, а отдавать придется свои. Чем дольше срок существования хайпа, тем возрастает вероятность того что проект закроется и перестанет платить. По этому выгоднее вкладывать сразу всю сумму и ежедневно выводить проценты без повторного получения прибыли от инвестиций, пока не вывели 100 % своего вклада. Только потом можно оставлять деньги на реинвестирование.

- Опытные инвесторы советуют, как можно чаще и мелкими частями выводить деньги из проекта. Благодаря такой стратегии, к моменту банкротства хайпа, ваши средства будут выведены, или же значительно большая их часть. Делается это в целях безопасности от неожиданной потери денег, таким образом учатся зарабатывать на хайпах, используя рациональное мышление.

- Хайп проекты не долгосрочны и по этой причине нельзя направлять все инвестиционные средства в один проект. Намного эффективнее вложить денежные средства под процент сразу в 3-4 фонда. Прибыль с одного проекта с лихвой может покрыть банкротство в другом.

- Тщательно анализируйте всю имеющуюся у вас информацию о работе фонда и отслеживайте новости на инвестиционных форумах. К примеру: проект вдруг вводит новый тарифный план с повышенными процентами, и это должно сразу насторожить. Так поступают хайп проекты перед закрытием, фонд собирает дополнительные вклады перед окончательным закрытием.

Существует много нюансов и хотя заработок на хайпах требует затраты и времени и усилий, но зато тренирует аналитические способности. Следует не забывать простые правила, быть финансово грамотным, с максимальной ответственностью подойти к выбору хайп-проекта.

Облигации

Покупка облигаций в 2022 году позволяет вложить деньги и получать пассивный доход. Этот инструмент напоминает кредит — компания или муниципальное образование, субъект РФ или государство, продавая их, берёт деньги в долг и выплачивает доход. Доход может быть периодическим, это проценты-купоны. Другой вариант дохода — дисконт, когда облигация размещается дешевле номинальной стоимости, а гасится по номиналу. Встречается и гибридный вариант: облигации с купонами могут размещаться с небольшим дисконтом. Как правило, купонные облигации выпускаются на долгий срок, а дисконтные краткосрочны.

Кроме дохода, объявленного при выпуске, зарабатывать на облигациях дополнительно можно за счёт досрочной продажи. Если цена на них выросла, владелец получит дополнительную прибыль.

Доходность по облигациям государства, субъектов РФ, а также крупнейших частных корпораций и банков не сильно отличается от банковских депозитов — в среднем до 10% годовых. Но на бирже есть и высокодоходные облигации — это либо бумаги молодых небольших компаний, либо бумаги корпораций, находящихся в сложной финансовой ситуации. Доходность в секторе высокодоходных облигаций измеряется в десятках процентов годовых, но и риск потерять все вложенные в них деньги практически такой же, как при инвестициях в акции.

Облигации менее рискованны, чем акции, но компания, выпустившая ценную бумагу, может обанкротиться

Важно отметить, что это правило относится к ценным бумагам одного и того же эмитента: акция нефтегазового гиганта надёжнее, чем облигация небольшого ломбарда

Некоторые облигации малых компаний иногда становятся невостребованными, и продать их по рыночной цене бывает сложнее

Об этом важно помнить, если деньги могут понадобиться до объявленного момента погашения облигаций

Преимущества облигаций:

- прибыль фиксирована и выше, чем по банковским вкладам;

- инвестор может спрогнозировать доход;

- управлять облигациями проще, чем акциями;

- ликвидность выше — облигации можно в любой момент продать.

Долговые ценные бумаги позволяют получать купонный доход согласно проспекту выпуска: каждый квартал, раз в полгода или раз в год, а в конце срока — основную сумму займа.

Недостатки облигаций:

- эмитент ценной бумаги может обанкротиться, а вы не только не получите доход, но даже не сможете вернуть вложения (хотя это практически не касается облигаций федерального займа и крупных компаний);

- если продавать облигации раньше срока, используется рыночная цена, а она постоянно меняется (как в большую, так и в меньшую сторону);

- покупать облигации на короткий срок не имеет смысла, оптимальным считается срок от 3 лет.

Хотя облигации считаются устойчивым инструментом инвестирования, стопроцентную надёжность они не гарантируют, поэтому вкладчик не защищён от риска потерять сбережения.

Гарантии Агентства по страхованию вкладов на держателей облигаций не распространяются.

Как заработать на бирже

Многие молодые люди начинают зарабатывать свой капитал на биржах, например Форекс. Если вы ищете, как вложить один миллион, чтобы заработать, биржа отлично подойдет. Конечно, без подготовки или хотя бы специальных знаний никакого успеха достичь нельзя, но, как говорится, кто не рискует, тот не пьет шампанского. Для того чтобы зарабатывать на Форексе, требуется понимание курсов и индексов. При желании можно посетить мастер-классы и семинары, где вас научат основам деятельности. Можно воспользоваться услугами биржевых маклеров. Специалисты, имея в наличии ваш миллион, запустят деньги в оборот и смогут получить неплохую выгоду. Опытные маклеры говорят, что если придерживаться стратегии стабильности и минимально рисковать, то месячная прибыль будет составлять 5-7%.

Многие молодые люди начинают зарабатывать свой капитал на биржах, например Форекс. Если вы ищете, как вложить один миллион, чтобы заработать, биржа отлично подойдет. Конечно, без подготовки или хотя бы специальных знаний никакого успеха достичь нельзя, но, как говорится, кто не рискует, тот не пьет шампанского. Для того чтобы зарабатывать на Форексе, требуется понимание курсов и индексов. При желании можно посетить мастер-классы и семинары, где вас научат основам деятельности. Можно воспользоваться услугами биржевых маклеров. Специалисты, имея в наличии ваш миллион, запустят деньги в оборот и смогут получить неплохую выгоду. Опытные маклеры говорят, что если придерживаться стратегии стабильности и минимально рисковать, то месячная прибыль будет составлять 5-7%.

Особенность ПАММ-счетов заключается в большом разбросе выгод, от минимальных 5% до 150% годовых. Специалисты считают, что работа с биржей при всех рисках и опасностях может дать самый большой доход из возможных вариантов вложения денег. Чтобы подстраховаться, рекомендуется вкладывать деньги не в одного управляющего, а сразу в нескольких.

Выбирая, куда вложить миллион, стоит подумать о ценных бумагах: акциях и облигациях. К недостаткам метода можно отнести необходимость изучать рынок ценных бумаг и нюансы. Получить прибыль можно только тогда, когда вы имеете дело с крупной прибыльной компанией. В топовых позициях значатся предприятия газодобывающей и нефтяной отрасли. Стоит связываться с компаниями, занимающимися добычей полезных ископаемых.

Выбирая, куда вложить миллион, стоит подумать о ценных бумагах: акциях и облигациях. К недостаткам метода можно отнести необходимость изучать рынок ценных бумаг и нюансы. Получить прибыль можно только тогда, когда вы имеете дело с крупной прибыльной компанией. В топовых позициях значатся предприятия газодобывающей и нефтяной отрасли. Стоит связываться с компаниями, занимающимися добычей полезных ископаемых.

Среднестатистический россиянин не сможет позволить себе купить акции таких предприятий, но, имея на руках один миллион, можно постараться собрать хороший портфель бумаг, который будет приносить стабильный доход. Следует понимать, что там, где есть высокие прибыли, присутствуют и риски. Если вы не хотите самостоятельно заниматься сбором и анализом информации, можете обратиться к специалистам, которые за небольшую плату проведут консультацию.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Срок

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов:

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров

В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки:

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

Куда инвестировать свои деньги

Вариантов вложения денег существует большое количество. Все они имеют разную степень риска, окупаемость и доходность, поэтому необходимо подбирать, изучая эти характеристики. Ниже будут приведены 7 активов, которые позволяют получать прибыль каждый месяц.

Банковские вклады

Данный вид вкладов считается самым простым: вы открываете счёт в банке и просто оформляете вклад. Далее на полном пассиве вам будут капать проценты, однако их количество будет небольшим. Для большей доходности необходимо выбирать программы без возможности частичного снятия или пополнения, ибо банку возможность снятия не выгодна. Примерная ставка для таких вкладов составляет 5-8 процентов годовых.

Плюсы и минусы

Ваши деньги всегда будут защищены, и вы не рискуете что-то потерять, так как в России действует система страхования вкладов. Это означает, что в любой ситуации государство вернёт вам ваш вклад, но только в размере до 1 миллиона 400 тысяч рублей.

Много заработать не выйдет, особенно жить за счёт вклада. Поэтому нужно инвестировать большие суммы, которые уже облагаются налогом.

Акции

Акции – это ценные бумаги, которые можно приобрести или продать на бирже. Однако просто так зарабатывать не выйдет, так как сперва по закону частное лицо должно открыть свой собственный брокерский счёт, и только потом открывается возможность торговли.

Зарабатывать можно как на дивидендах, так и на купле-продаже. Наиболее прибыльным считается второй способ, так как заработок на дивидендах считается пассивным, а соответственно имеет небольшой доход.

Плюсы и минусы

Если наловчится заработку на дивидендах, то инвестор сможет получать неплохой доход на полном пассиве, однако для достижения таких успехов нужно проделать немалую работу.

Новичку будет очень сложно разобраться среди кучи информации и цифр. Даже опытные инвесторы испытывают проблемы в процессе заработка на акциях. Помимо этого, 13% дохода будет отходить государству.

Облигации

Данное направление чем-то схоже с акциями, однако в облигации инвестировать намного безопасней, так как их цена считается более предсказуемой. Они также схожи с банковскими вкладами, однако приносят на 20% прибыли больше. В кризисные времена данный вид инвестирования считается самым защитным активом.

Плюсы и минусы

Они очень просты в управлении, требуют меньше сил, времени и знаний, при этом приносят больше, чем денежные вклады. Они имеют фиксированных доход и легко прогнозируются, поэтому так сильно пользуются спросом среди новичков.

При инвестировании нужно учитывать риски. Несмотря на то, что облигации более стабильны, некоторые компании могут обанкротиться в период кризиса. Поэтому лучше делать вклады в государственные или крупные структуры.

Драгоценные металлы

Также очень простой способ, который включает в себя инвестиции в драгоценные металлы – золото, серебро, палладий и платину. Для заработка достаточно купить слиток, монету или открыть ОМС, и подождать некоторое время пока метал не вырастет в цене. Далее его можно будет продать.

Плюсы и минусы

Очень простой способ инвестирования, так как не требует множества документов и знаний. Достаточно купить слиток и ждать его прирост в цене.

Быстро заработать не выйдет, так как этот вид инвестирование является долгосрочным – примерно 5 лет. Поэтому нужно понимать, что доход вы получите только через 5 и более лет.

Для успешного заработка больше читайте различных книг от успешных инвесторов, прислушивайтесь к их мнению, но имейте и своё. Также смотрите различные обзоры сайтов, если собираетесь инвестировать в интернете. Попробуйте себя в различных сферах инвестирования и найдите подходящую. Тогда с большой вероятность это дело не только будет приносить вам доход, но и будет интересно.

Мне нравится621Не нравится408

Читайте далее:

Как заработать на инвестициях с минимальными вложениями

Тинькофф Банк подал иск «Мегафону» более чем на 677 млн рублей

Пассивный заработок без вложений

Заработок на просмотре рекламы

Заработок в телеграмме

Заработок на заданиях в интернете без вложений

ETF

Exchange-Traded Funds — портфель ценных бумаг, где могут быть собраны акции разных компаний. Если, например, в портфеле 20 акций, то при покупке одной акции фонда инвестор становится владельцем части каждой из них. ETF удобен тем инвесторам, которые не хотят разбираться в каждом инструменте, следить за качеством портфеля — всё сделает фонд.

Важно! Порог входа невысок — например, акция фонда еврооблигаций стоит около 6000 руб.

Плюсы:

- деятельность фонда контролируется ЦБ;

- акции можно купить дешевле, чем на бирже;

- невысокий порог входа;

- готовый диверсифицированный портфель.

Такой инструмент подходит и для розничных инвесторов, особенно в случае, если планируется покупка акций крупных компаний, которые отдельно стоят дорого.

Минусы:

- для работы нужен ИИС или брокерский счёт;

- нужно платить комиссию.

С дохода при продаже ETF, если акции куплены менее 3 лет назад, нужно платить НДФЛ.

Как из миллиона сделать два с минимальным риском

Чтобы правильно распорядится такой суммой как 1000000-2000000 и вложить их с минимумом рисков, недостаточно представить себе объект вложений. Успех принесет неукоснительное соблюдение нескольких простых правил.

Правило 1: Не следует инвестировать всю сумму в один проект.

В случае неудачи значительно возрастает риск значительных потерь средств. Если разделить капитал на несколько частей (на языке финансистов это называется диверсификация средств и рисков) опасность получение серьезных убытков уменьшится многократно.

Правило 2: Вкладывать деньги стоит только в те проекты, для которых вероятность заработать превышает возможности потери вложенных средств.

В инвестировании любая операция является в некоторой степени рисковой, поэтому умение правильно оценить соотношение доходности и риска обязательно принесет плоды.

Правило 3: Инвестировать можно исключительно свободные средства.

Правило 4: Любые решения принимаются только после тщательного анализа.

Не секрет, что иногда интуитивные шаги приносят возможность заработать большие деньги, однако гарантировать стабильность заработка может только взвешенный подход.

Правило 5: Желательно пользоваться услугами профессиональных помощников и консультантов, которые подскажут, куда вложить миллион.

Квалифицированные специалисты помогут предпринять правильные действия на каждом этапе инвестирования. Даже лишний 1% на миллионных суммах дает возможность заработать тысячи и десятки тысяч рублей дополнительной прибыли.

Правило 6: Решения о том, как лучше заработать на вложении своих средств, необходимо принимать самостоятельно.

Правило 7: Перед принятием решения вложить деньги с целью заработка, следует установить для себя сроки инвестирования.

Как правило, краткосрочные инвестиции, являются более доходными, и одновременно более рисковыми. Размещение капитала на длительные сроки – вариант более надежный и безопасный. Что же касается стиля, то для стабильного заработка течение длительного времени лучше подойдут консервативные инструменты, а для быстрого получения значительных прибылей следует воспользоваться агрессивными методами.

Акции

Акции — это доля в бизнесе какой-то компании. Начинающим инвесторам акции могут показаться сложным инструментом. Чтобы торговать ими на бирже, нужно открыть брокерский счёт в брокерской фирме или банке, имеющем дополнительную брокерскую лицензию.

Доход можно получить двумя способами: через дивиденды (это часть прибыли, которую акционерное общество распределяет по акциям) и от продажи акций по цене большей, чем цена приобретения. Другими словами, акциями можно торговать, получая доход за счёт колебаний цен. Инвесторам-новичкам лучше обратиться к посреднику — надёжному брокеру. Он удерживает комиссию за каждую сделку купли-продажи ценных бумаг. Некоторые брокеры берут плату за ведение брокерского счёта и за хранение ценных бумаг клиента.

Важно! Доход по акциям облагается налогом (13%). Его можно легально снизить, если открыть индивидуальный инвестиционный счёт (ИИС)

Вопрос о том, как им пользоваться, какие типы есть у ИИС, заслуживает отдельного рассказа, об ИИС есть статьи и на нашем сайте.

Инвестирование в акции выгодно, так как:

- позволяет снизить риск за счёт пассивного дохода на дивидендах или использовать высокорисковые методы торговли ценными бумагами с возможностью повысить прибыль;

- порог входа небольшой — около 10 тыс. руб., акции некоторых компаний стоят менее 1000 руб.;

- при торговле (трейдинге) потолок дохода почти не ограничен. Такой способ вложения денег требует знаний. Даже если обращаться к посреднику, нужно понимать принцип биржевой торговли, разбираться в диверсификации портфеля.

Недостатки акций:

- за год реально получить несколько сотен процентов прибыли, но так же легко всё потерять;

- доходные в момент покупки акции могут упасть в цене, что сложно спрогнозировать.

Дивиденды не обязаны платить даже успешные компании с прибылью в балансе — Совет директоров может решить направить всю прибыль на развитие АО. История прошлых выплат дивидендов не гарантирует, что политика по выплатам не изменится в будущем

Акция считается одним из самых высокорисковых инструментов, поэтому начинать инвестировать с них надо очень осторожно

Непрофессиональным инвесторам категорически не рекомендуется покупать (или продавать) ценные бумаги в кредит («с использованием финансового плеча»). Иначе говоря, если вы уверены, что акция Х, которая сейчас стоит 1000 руб., через месяц будет стоить 1100 руб., то всегда будет соблазн купить побольше ценных бумаг Х. Допустим, у вас есть 100 тыс. руб., а брокер предлагает взять у него в долг ещё 500 тыс. Подставить, так сказать, дружеское плечо. Если ваш расчёт правильный, то всё хорошо. А вот если нет… Через месяц у вас будет пакет акций, который вы купили за 600 тыс., но с текущей рыночной стоимостью его стоимость упала до 520 тыс. руб. После принудительной продажи ценных бумаг ваш «добрый» брокер заберет всю выручку в счёт оплаты долга с процентами. Итог операции: у вас не будет ни акций, ни денег. Если бы вы изначально играли на свои деньги, то легко выдержали краткосрочное падение курса и дождались бы роста акций и дивидендов.

Другие варианты интернет-инвестиций и инвестиционные платформы

Бюджетный автомат — аналог акционерного общества. Эта программа позволяет зарабатывать на дивидендах и распределять заработанные управляющим деньги между пайщиками. Вместо акций здесь нужно покупать доли, в остальном — все то же самое. Такую возмоность представляет ВемМани через сайт shareholder.ru. Бюджуетные форматы деляться на публичные и закрытые: частному инвестору доступен лишь первый тип.

На сайте можно увидеть предложения о продаже компаний — чаще всего обмеников или сервисов онлайн кредитования. При покупке вкладчик получает право голоса в вопросах управления, а бюджетный автомат обязан выкупить их по определенной стоимости, а также дивиденды до 40%. Но стоимость доли может значительно просесть — в этом риск инвестора.

Иногда есть возможность вложить в стартапы даже минимальную сумму от нескольких тысяч рублей, но если речь о венчурных инвестициях, это доступно только крупным вкладчикам. Лучше выбирать проекты, уже имеющие историю и осязаемые результаты

Также имеет смысл обращать внимание на команду

Условия сотрудничества с каждым конкретным проектом индивидуальны и обговариваются отдельно. Потенциальный размер дохода почти не ограничен, но и риск понести убытки очень велик.

Краудлендинг — это передача денег от частных инвесторов в долг бизнесменам. Если компания слишком мала для выхода на IPO и по какой-то причине не может взять кредит в банке, руководство часто обращается к частным инвесторам за целевым займом. Плюс в том, что расходование средств можно отследить, минус — в непредсказуемости результата. Не исключен вариант, что компания обанкротится и не вернет деньги.

Способ подходит для желающих поддержать развитие малого предпринимтельства. В остальных случаях разумнее ограничиться покупкой ценных бумаг, которые торгуются на бирже.