Условия получения ипотеки в США

В США широко распространена система «жизни в долг». Большинство среднестатистических американцев не имеют собственной недвижимости, проживая в квартирах и домах, купленных посредством взятия ипотеки.

Ипотечное кредитование может быть предоставлено как гражданам США, так и иностранцам, проживающим на территории этой страны.

Для предоставления ипотечного кредита каждый банк обращает внимание на ряд сведений о своем клиенте:

- Кредитная история;

- Возраст;

- Гражданство;

- Семейное положение;

- Размер дохода;

- Особенность работы.

Банк также может потребовать справку, подтверждающую наличие денежных сбережений у физического лица, которому предоставляется ипотека, на случай утраты им работы.

Разумеется, стабильная заработная плата и отсутствие непогашенных кредитов благоприятно влияет на решение банка о выдачи ипотеки.

Что такое кредит в долларах США

Такой займ ничем не отличается от рублевого за исключением валюты договора. Денежная сумма выдается и погашается в долларах.

Валютное финансирование предоставляется в 3 видах:

- Потребительский кредит. Клиенту на руки выдается сумма наличными, которую он может потратить по своему усмотрению. Обеспечение в этом случае не требуется.

- Ипотека. Заемщик не получает денежные средства, но банк оплачивает выбранную им недвижимость. Клиенту выдается график платежей, согласно которому происходит возврат суммы.

- Займ под залог недвижимости. Заемщик получает деньги, но в качестве обеспечения оставляет недвижимость, которая является его собственностью. При невозврате выданных средств банк вправе продать квартиру или дом, а полученной суммой погасить задолженность клиента.

Обеспечением может быть и другие имущество, например, автомобиль. Сумма займа напрямую зависит от стоимости залога.

Как получить кредит без отказа: 5 проверенных советов заемщику

Не существует универсального алгоритма, как правильно брать кредит, чтобы одобрили, но зато есть универсальные советы, которые в любом случае повысят ваши шансы на успех.

Совет 1: ответственно подойдите к выбору кредитной организации

Если у вас есть официальная работа со стабильным доходом, хорошая кредитная история, то вопрос: «где можно взять кредит в день обращения без отказа» вас, скорее всего, не тревожит — для вас и так открыты все кредитные учреждения. Другое дело, когда дела обстоят иначе: найти лояльные банки, которые дают кредит с плохой кредитной историей или без кредитной истории вообще — задачка со звездочкой.

На что нужно обратить внимание при выборе банка:

- Вы получаете зарплату на карту этого банка — кредитор видит регулярное поступление средств и понимает, что вы в состоянии погасить задолженность.

- Банк работает относительно недавно и малоизвестен на рынке — такие банки заинтересованы в наращивании клиентской базы, поэтому менее требовательны к заемщикам.

- В банке есть программа по улучшению кредитной истории — такие банки выделяют специальную программу для работы с «проблемными» заемщиками, а значит, готовы работать с клиентами, которым отказывают в других компаниях.

- В кредитно-финансовой организации высокий процент одобрения заявок — выше мы собрали список таких банков: просто выберите тот, требованиям которого вы соответствуете и условия в котором вас устраивают, и оставьте заявку.

Отметим, что ни один банк не говорит открыто, что готов работать с клиентами, у которых испорченная кредитная история или нет официального дохода — но рекомендации выше помогут выбрать банк, в котором у вас будет больше шансов на одобрение.

Совет 2: соберите список документов

Казалось бы, какой банк дает кредиты всем без исключения, да еще и без справок о доходе — на самом деле, есть много банков, где необязательно нужна справка 2-НДФЛ. Вместо нее можно принести справку по форме банка, выписки со счетов, договор аренды, если вы сдаете недвижимость и так далее.

Отсутствие справок не означает автоматический отказ в кредите, но существенно снижает вероятность одобрения и ухудшает условия кредитования.

Совет 3: Приведите кредитную историю в порядок

Тут есть два варианта:

- У вас испорченная кредитная история.

- У вас нет кредитной истории.

В первом случае нужно определить, кредитная история испорчена по вашей вине или ошибочно — бывает, что в БКИ происходит путаница и клиентам приписывают займы, которых они не оформляли. Если ваша кредитная история пострадала незаслуженно, то нужно подать претензию в бюро кредитных историй и потребовать исправление ошибок. Если же вы сами испортили себе репутацию, то нужно приложить все силы для исправления положения.

Что нужно делать, если испорчена кредитная история:

- получите займ в МФО и погасите его в срок в соответствии с договором;

- воспользуйтесь программой по улучшению кредитной истории, например, в Совкомбанке;

- получите кредитную карту и также своевременно погасите задолженность.

И еще один неочевидный совет: разберитесь не только с банковскими, но и с небанковскими задолженностями (коммунальные услуги, сотовая связь и так далее) — все это тоже указывает на надежность заемщика.

Если же кредитная история у вас отсутствует, начните с небольших кредитов — попробуйте взять кредитную карту или оформить POS-кредит (тот, который оформляется в магазине на конкретный товар).

Совет 4: убедите банк в своей надежности

Здесь все начинается с момента оформления заявки:

- Если вы оформляете кредит в офисе, то вам нужно произвести хорошее впечатление на кредитного менеджера: ведите себя спокойно, уверенно, четко отвечайте на поставленные вопросы.

- Если вы оформляете кредит онлайн, то грамотно заполняйте все поля заявки. Кстати, на многих сайтах сейчас можно оставить заявку через госуслуги — такой подход значительно увеличивает шансы на одобрение.

Для получения кредита наличными на крупную сумму, приведите поручителей или предоставьте залог — это даст банку дополнительную гарантию возврата средств.

Совет 5: не оставляйте заявки сразу во всех банках

Рассылать заявки в десятки банков в надежде хоть где-то получить одобрение — плохая затея. Во-первых, все ваши заявки видят банки, а значит, понимают, что вы в отчаянном положении и сотрудничать с вами опасно. А во-вторых, большое количество отказов негативно складывается на кредитной истории, что еще сильнее снижает ваши шансы на получение заветного кредита.

Лучше проработать свою кредитную репутацию, воспользовавшись советами выше, и после этого выбрать 2-3 банка из нашего списка, в которых процент отказа минимальный, и подать заявки в них.

Условия

Процент по ипотеке непосредственно зависит от реального состояния дел на финансовом рынке. А для каждого клиента он будет индивидуальным, зависимо от его платежеспособности. Сегодня средняя годовая ставка по ипотечному кредиту в США (зависимо от ряда условий) составит 3,5—7% для местного населения. Когда займ оформляется гражданами зарубежных стран, России, к примеру, банк ее может увеличить на 1—2% из-за высокой вероятности рисков. К тому же в Америке используют два типа ставок:

- стабильные (фиксированные весь кредитный период), пользуются свыше 75% заемщиков;

- плавающие (раз в пару лет могут изменяться), их размер всегда меньше предыдущих на 1—2%.

У кредитов по последним ставкам стоимость ниже, но и риски больше. Средняя стоимость ипотечного займа в Америке составляет 100 000$. При этом сумма первоначального взноса за приобретение недвижимости — 30—50% от ее реальной стоимости. В отдельных случаях этот платеж не является обязательным, но может увеличить размер займа. У заемщика есть право ежемесячно платить больше, чем предусмотрено договором, — так можно сократить период выплаты ипотеки (когда это не нарушает условия договора).

Данный вид кредита может оформляться на период от 15 до 30 лет. Именно такое выгодное условие в сочетании с минимальным процентом ставки обеспечивает доступность ипотечных займов практически для всех американцев.

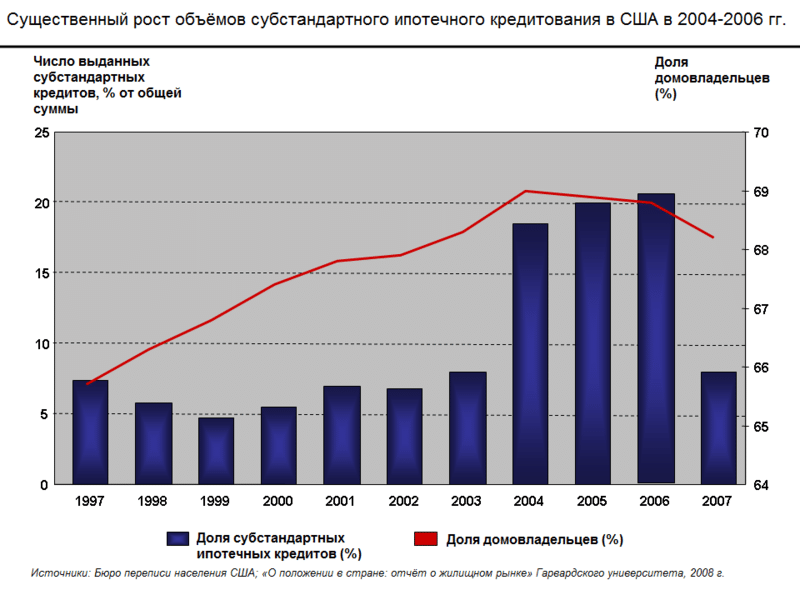

Объём субстандартного ипотечного кредитования в США в 2004—2006 гг.

Объём субстандартного ипотечного кредитования в США в 2004—2006 гг.

Современная ипотека в США для россиян сперва может показаться подозрительно невыгодной для кредитных организаций. Но у них, наоборот, наблюдается колоссальный ежегодный и стабильный финансовый оборот именно по таким кредитам.

Пакет документов для получения ипотеки

Для получения ипотеки необходимо собрать определенный пакет документов. В него входит:

- паспорт/идентификационную карту/водительское удостоверение;

- справку, подтверждающую доходы;

- кредитную историю (письмо из БКИ для россиян);

- выписку с банковского счета, подтверждающую наличие достаточной для оплаты займа за год суммы;

- копии договора о купле-продаже объекта недвижимости;

- 1—2 поручительных писем из солидных банков (подтверждающих минимум 2 года сотрудничества).

Этот перечень не является фиксированным, потому что к каждому ипотечному кредиту подход индивидуальный. На рассмотрение заявки о выдаче займа уйдет до 1 месяца. Вся документация должна быть переведена на английский.

Оформление и погашение кредитов с плавающей процентной ставкой

Банки довольно редко предлагают заключить договор на кредит с плавающей процентной ставкой. Чаще всего такая ссуда оформляется при долгосрочном соглашении, срок которого больше трех лет. Но бывают и среднесрочные ролловерные займы. А вот краткосрочные ссуды выдают только с фиксированным процентом.

Заключение договора на кредит с плавающей процентной ставкой осуществляется точно так же, как и с фиксированной. Будущий заемщик должен выполнить ряд требований, например подтвердить уровень платежеспособности и общий трудовой стаж.

Оговаривая условия соглашения, стороны могут определить взаимовыгодные промежутки времени – субпериоды, по окончании которых банк может пересматривать тарифы. По условиям договора финансовые учреждения могут применять штрафные и другие санкции, если заемщик будет несвоевременно оплачивать долг. А кредитополучатель имеет право просить о сокращении переплаты в том случае, если снижается базовый процент.

Заключая договор, заемщик соглашается на то, что будет возвращать долг с учетом исходной процентной ставки. Никакие дополнительные начисления и комиссии не взимаются. Оплата долга будет производиться на протяжении всего срока, указанного в соглашении, до того, как наступит согласованная дата, после которой процент будет изменен в большую или меньшую сторону. Чаще всего временной промежуток между изменениями тарифов равен 3–6 месяцам. Некоторые банки меняют показатель только раз в год. Бывает так, что финансовые учреждения требуют от заемщика дополнительно предоставить в отделение банка справку о доходах.

Процент по ролловерному договору изначально неизменен, а после наступления даты пересмотра может либо измениться, либо остаться таким же и на следующий период. Заемщик может согласовать с банком параметры, которые способны повлиять на изменение ставки.

При заключении соглашения с плавающим тарифом заемщик вправе просить внести в текст дополнительные критерии, которые снижают риск повышения ставки. Это значит, что ролловерный договор совершенно не дает одностороннее право банку влиять на параметры погашения кредита.

Если у заемщика возникают проблемы с погашением долга, при которых есть необходимость пересмотреть процент в пользу должника, стоит срочно обратиться в банк. Представители финансовой организации могут предложить пересмотреть условия соглашения. Если предполагаемые изменения способны случайно нарушить основные условия договора, то есть смысл рассмотреть такой выход, как реструктуризация накопившейся задолженности.

Изменение начального тарифа, а значит, и платежей, должно основываться на изменении критериев, обозначенных в договоре. Заемщик должен внимательно изучить текст договора перед тем, как его подписывать. Именно из-за ошибок на начальном этапе в будущем могут возникать проблемы с выплатой займа. Все условия должны быть обоюдно выгодными, иначе есть риск расторжения договора через суд в будущем.

Снизить общую стоимость займа можно благодаря тому, что из расчета процентной ставки банк исключает дополнительные платежи, например страховые выплаты. Финансовая организация гарантированно будет получать платежи по займу от своего клиента, даже если показатели инфляции повысятся. Банк может предложить заключить смешанный договор вместо обычного ролловерного.

Кредит для иностранных клиентов

Ипотека в США для россиян может вызвать ряд трудностей, вызванных политической поддержкой американских граждан и отсутствием доверия к приезжим. Но так как строгого запрета на оформление жилищных ссуд нерезидентам не существует, то получить подобный кредит можно, хотя и с рядом ограничений.

Наличие следующих условий увеличивает шансы для иностранцев:

- Рекомендательное письмо от любого банка в Европе. Оно подтверждает надежность и хорошую КИ заемщика.

- Крупный первоначальный взнос. Его размер должен составлять не менее 30-40% от стоимости недвижимости.

- Увеличенный порог процентной ставки. Для граждан других стран многие банки устанавливают более высокие проценты.

В некоторых американских банках можно получить специальную ипотеку для иностранных клиентов. Она выдается на 30 лет. Она отличается фиксированным процентом в течение нескольких первых лет. Чаще всего этот срок составляет 5 лет. Такой подход позволяет установить на время аннуитетный ежемесячный платеж.

Ключевые ставки некоторых Центральных Банков мира по состоянию на апрель 2019 года

| Страна | Текущая ключевая ставка, % годовых | Ключевая ставка предыдущего рассмотрения, % годовых | Абсолютный показатель изменения динамики ставки |

|---|---|---|---|

| США | 2,5 | 2,5 | |

| Великобритания | 0,75 | 0,75 | |

| Швейцария | — 0,75 | -0,75 | |

| Канада | 1,75 | 1,75 | |

| Мексика | 8,25 | 8,25 | |

| Бразилия | 6,5 | 6,5 | |

| Швеция | -0,25 | -0,25 | |

| Колумбия | 4,25 | 4,25 | |

| Индия | 6,25 | 6,25 | |

| Япония | -0,1 | -0,1 | |

| Китай | 4,35 | 4,6 | -2,5 |

| Египет | 14,75 | 14,75 | |

| Турция | 24 | 24 |

Как видно из таблицы, ключевые ставки Центробанков зарубежья весьма малы (за исключением пары стран). А у некоторых имеются даже отрицательные значения ключевых ставок! Так же следует отметить нулевую динамику изменений данной ставки (что практически не бывает в Российской Федерации, она у нас меняется очень часто).

Что означает отрицательная ставка? Это мера финансовой стратегии Государства для направления свободных средств в экономику, развитию финансовой системы.

Другими словами, такая ставка явно свидетельствует о том, что хранить свои сбережения в банках просто бессмысленно. В частности, целью национальной экономики Швейцарии является уменьшение привлекательности хранения средств в швейцарских франках.

Самые низкие ставки по ипотеке в мире

Итак, рассмотрим мини-рейтинг стран мира, в которых действуют самые низкие ставки по кредитам, в частности, на ипотеку.

1 место — Финляндия

Лидером рейтинга является Финляндия. Финляндия отличается тем, что все апартаменты здесь имеют большие размеры. С учетом больших площадей, недвижимость является очень дорогим объектом приобретения. При средней ставке на жилищный кредит, а это 1,1- 1,5% годовых, переплата по ипотеке жителям Финляндии за 50 лет обойдется примерно в 28%. Кстати, ипотечные кредиты в Финляндии доступны и для иностранцев, однако для них средняя процентная ставка немного выше — 3–3,5% годовых.

2 место — Япония

В данной стране так же весьма дорогая жилплощадь. А вот инфляция очень маленькая, что и объясняет столь низкие процентные ставки по кредитам. Средняя ставка ипотечного кредитования составляет 1,2%.

Интересный факт! В Японии действует закон, согласно которому продавец обязан предоставлять потенциальному покупателю, банку или посреднику по продаже недвижимости полную историю продаваемого объекта (квартиры или дома). Если же обнаружится, что в апартаментах происходили смерти, убийства (или самоубийства), оно однозначно упадет в стоимости, и будет пользоваться пониженным спросом. Однако несуеверные граждане смогут воспользоваться этими фактами, и приобрести недвижимость по низкой цене.

В среднем, японцы переплачивают банкам за ипотечный кредит, сроком на 50 лет, примерно 20%. В Японии очень пользуется спросом ипотечные кредиты, так как снимать жилплощадь выходит еще дороже, чем приобретать в ипотеку.

3 место — Швейцария

Третьей страной в рейтинге «щедрости ипотечного кредитования» признается Швейцария. В данной стране даже для местных жителей жилье является нереально дорогим приобретением. Именно поэтому, в Швейцарии широко распространен термин «пожизненная ипотека». Выдается такой кредит сроком до 100 лет, и законно, передается по наследству. Средняя ставка на покупку жилья в кредит составляет 1,4-1,6% годовых, что и спасает швейцарцев.

В нижеприведенной таблице указаны страны, в которых ипотека так же является дешевым банковским продуктом, разница в ипотечных процентных ставках варьируются в пределах 1,5-2% годовых:

| Страна | Средняя процентная ставка по ипотечному кредиту (для резидентов), % годовых |

|---|---|

| Германия | 1,5 – 2 |

| Люксембург | 1,8 |

| Швеция | 1,87 |

| Словакия | 1,9 — 1,92 |

| Франция, Литва, Дания, Чехия, Эстония | 2-2,2 |

| Бельгия, Италия | 2,2 — 3,0 |

| Великобритания, Австрия, Португалия, Нидерланды | 2,5-3 |

| Испания, Латвия | 3 |

| Италия, Греция, Мальта, Румыния | 3,5 |

Примечательно, что практически во всех вышеперечисленных зарубежных странах ипотека выдается на условиях низкого первоначального взноса (от 10 до 15% о стоимости приобретаемого имущества), и сроком кредитования до 50 лет!

В следующей таблице приведены страны, значения процентных ставок по ипотеке которых, несколько выше минимальных мировых значений. Тем не менее, данные показатели так же считаются очень низкими.

| Страна | Средняя процентная ставка по ипотечному кредиту (для резидентов), % годовых |

|---|---|

| Польша | 3,7 – 4 |

| Ирландия | 3,8 |

| Кипр | 4 |

| Болгария | 4,5 — 5 |

| Хорватия | 5 – 6 |

| Венгрия | 6 |

Ставки по кредитам в Америке

Понятно, что каждый отдельный банк в США будет предлагать разные ставки по кредитам и разные условия кредитования. Процент будет зависеть и от клиента, который обращается за деньгами. Но мы можем изучить статистику и оценить средневзвешенные проценты по разным видам кредитов за последние десять лет. Вот что можно обнаружить:

- Ипотечное кредитование — в США кредит на жилье стоит в среднем 3,5% годовых. Ставка при этом может быть фиксированной или плавающей, о чем мы подробнее расскажем дальше.

- Потребительское кредитование — на процент сильно влияет кредитная история клиента банка. Такой кредит может стоить от 6% до 18% годовых. Но в среднем это ближе к 7-8% по операциям с кредитными картами. Кредиты наличными американцы практически не берут — они либо совершают покупки по кредитке, либо оформляют кредит на конкретную покупку.

- Автокредиты — очень доступный вид кредитования в США. Популярную модель автомобиля можно приобрести под 0,5-1% годовых. Если срок длительный, кредит будет дороже — до 2,5% годовых. Понятно, что с Россией и ставками в наших автосалонах не сравнить.

- Образовательные кредиты — очень популярны в США, хотя и в России они существуют. Американцам проще спланировать будущую карьеру после того или иного вуза, поскольку диплом имеет большое значение на рынке труда, ему верят. Студенты могут получить кредит на образование и спокойно учиться, а деньги выплатить уже после устройства на работу по специальности. Образовательный займ на стандартных условиях обойдется в 8-10% годовых, на льготных — от 3,5% до 5% годовых.

Теперь немного о том, что такая плавающая и фиксированная ставка по ипотеке. Многое понятно из самого названия. Плавающая ставка подходит для краткосрочных кредитов — например, если дом приобретается с целью скорой перепродажи.

Плавающей ставкой в США пользуются инвесторы, временные жильцы или агенты по недвижимости.

Вас заинтересует: Где взять беспроцентный кредит — 11 способов

Прогноз на изменение доли кредитов с плавающей ставкой для корпоративных клиентов

Центральный Банк страны уже в этом году может ввести новые нормы по корпоративным займам. Соответствующие положения находятся уже на финальной стадии разработки. Как только вступит в силу Положение, частный бизнес ощутит изменения в виде снижения кредитных предложений по фиксированной ставке, а также в виде роста комиссионных вознаграждений.

В такой ситуации плавающий тариф может быть завязан на ставке рефинансирования ЦБ, а может зависеть от других показателей. Не исключено, что одним из них окажется ставка MosPrime (рассчитывается Национальной финансовой ассоциацией на основе данных восьми крупнейших банков).

Плавающий процент может помочь избежать финансового кризиса, если ключевая ставка ЦБ резко изменится. Тарифы по займам будут меняться вслед за колебанием ставки рефинансирования, а значит, ликвидность банков не пострадает.

Топ лидеров по выдаче кредитов с нефиксированным процентом возглавляют такие финансовые организации, как «Газпромбанк» (40–42 %), банк «Открытие» (38–40 %), ВТБ (35–37 %) и Альфа– Банк (15–17 %). Сбербанк выдает кредиты с плавающими процентами на уровне 5 % от общего количества. Многие аналитики наблюдают активное увеличение ролловерных кредитов, выпущенных Сбербанком.

По имеющейся информации от Банка России доля кредитов с плавающей процентной ставкой на конец прошлого года оказалась не более 15 % от всего количества. Для сравнения – в Европе доля таких кредитов составляет 80-90 %. Центробанку не придется прикладывать много усилий, чтобы «заставить» коммерческие банки перейти на ролловерные займы. Каждый помнит о ситуации в 2014 году, когда ставка рефинансирования в ночь на 16 декабря выросла с 10,5 до 17 %. Такой резкий разрыв сыграл плохую шутку с коммерческими банками. Заемщики продолжали возвращать долг по зафиксированной в договоре ставке, а банкам пришлось брать кредиты у ЦБ уже с учетом новых процентов.

Банк и заемщик по-разному страхуются. Финансовая организация составляет договор так, чтобы была возможность повысить процент при необходимости. А частный бизнес выбирает банк, где ставка зафиксирована, чтобы знать точную сумму к выплате.

В последние годы многие банки практикуют заключение договоров на кредит с плавающей процентной ставкой. Но одно дело прописывать эту возможность, а другое – реально пользоваться этим пунктом. Многие клиенты могут быть негативно настроены против финансовых организаций, возможно даже, что это отразится на финансовых показателях банка.

Пока что нет повсеместного перехода на займы с подобными условиями. Некоторые банки, особенно небольшие, не стремятся вменять условия плавающей ставки, так как есть риск потери значительной доли клиентов. Пока что более правильно будет ограничить пересмотр размера ставки по кредиту в небольшом промежутке времени.

По данным банка «Александровский» ясно, что заемщики довольно охотно заключают ролловерный договор благодаря тому, что наблюдается долгосрочный период снижения ставки рефинансирования. «Мы не видим повсеместного перехода корпоративного кредитования к продуктам с плавающей ставкой. Для банков такой подход позволяет снизить риски и зафиксировать процентную маржу. Но для клиентов подобные продукты означают не только возможность снижения ставки по кредиту, но и определенный риск в случае повышения ключевой ставки», — отметили в банке.

Представители крупного бизнеса могут застраховать финансовые риски от роста ставок – существуют специальные финансовые инструменты. В региональных банках чаще всего кредитуется небольшой частный бизнес. У них нет в штате специалистов, которые могли бы профессионально изучить ситуацию на финансовом рынке и сделать прогноз на будущий год. Поэтому для них правильным решением является получение займа с фиксированным процентом.

Небольшие региональные банки не стремятся переходить на кредитование с плавающим процентом, так как малый и средний бизнес не проявляют достаточного интереса к этим программам. Но частным банкам все же придется следовать нормам ЦБ РФ. Возможно, Центральный Банк знает намного больше, чем информирует. Издавая новые нормы, ЦБ подстраховывает частные банки от кризиса. Так ли это, можно будет узнать со временем.

Необходимая документация

Выдавая кредиты, банки США и России основываются на документах заемщика, подтверждающих:

- прописку и фактический адрес проживания;

- финансовое положение;

- возраст;

- вид деятельности;

- семейный статус;

- кредитную историю.

Для оформления ипотеки понадобится следующие бумаги:

- договор купли-продажи;

- оценка и проверка состояния приобретаемой недвижимости;

- договор со страховой компанией о страховании жилья;

- документы об оплате коммунальных счетов прошлых владельцев недвижимости.

Если гражданин РФ решится оформить ипотеку в США, период рассмотрения заявки на кредит составит 30 дней.

Взять кредит наличными в Ренессанс Кредит

Один из лучших банков, для тех кому нужно получить деньги в день обращения. Рассмотрение Вашей заявки будет выполнено в считанные минуты, после ее заполнения (в рабочие часы банка). У данного банка есть еще два больших преимущества. Деньги можно забрать в кассе банка сразу после одобрения, и очень привлекательная процентная ставка — от 12,9% годовых.

Кредиты без справок и поручителей в банке Восточный

Рассмотрение онлайн заявки в данном банке занимает в среднем около 5 минут (в часы работы банка). Также банк уверенно лидирует по числу одобренных кредитов. Добавьте к этому большое количество отделений, в кассах которых вы сможете забрать наличные и вы получите банк с отличным предложением.

Быстрый кредит в Уральском Банке Реконструкции и Развития (УБРиР)

Данный банк также является рекордсменом по скорости рассмотрения заявки (в часы работы финансовой организации). Имеет очень лояльное отношение к заемщику, из-за этого процент отклоненных заявок не велик. А его бонусом является понижающая процентная ставка при своевременном погашении.

Стоит ли оформлять?

Все зависит от того, какую ставку предложили клиенту в другом банке. Здесь имеет место практически фиксированная процентная ставка на уровне около 15-20% годовых, причем если погашать кредит досрочно, она будет расти.

Оформлять такой кредит есть смысл в ряде случаев:

- если «Хоум Кредит» одобрил новому клиенту кредит по низкой ставке – 9,9% годовых или около того. Тогда проще согласиться на полную ставку и при желании выплатить кредит досрочно;

- если в другом банке дают ставку в 20% годовых и выше, а клиент будет выплачивать кредит весь срок;

- если клиента в принципе устраивает месячный платеж с учетом дополнительных услуг и не смущает переплата (опять же, если другие банки хотят больше).

Так что перед оформлением кредита по ставке в 5,9% (а на самом деле втрое выше) желательно подать заявки по разным банкам, а потом сравнивать переплату и реальный месячный платеж. А при равных условиях не выбирать «Хоум кредит» – ведь в случае досрочного погашения кредита его условия автоматически меняются в худшую сторону.

Какие существуют ипотечные программы и банки

Для решения жилищного вопроса и улучшения текущих условий жизни потенциальным заемщикам предлагается целый спектр ипотечных программ, каждая из которых направлена на определенную категорию клиентов и имеет уникальные условия.

В настоящее время в Америке получить ипотеку можно с помощью следующих программ:

- ипотека для поддержки малообеспеченного населения и строительных компаний (The Homeownership Pool) – действует в штате Флорида и позволяет лицам с невысокими доходами получить льготный кредит на приобретение жилья из установленного перечня;

- программа поддержки пенсионеров (Home Equity Conversion) – обратная, необслуживаемая ипотека, с помощью которой пенсионеры могут получить пожизненный займ под залог имеющейся недвижимости с сохранением права собственности;

- ипотека для жертв катастроф (Mortgage Insurance for disaster victims section) – программа, которой могут воспользоваться любой человек, чей дом был разрушен в результате стихийного бедствия или иной катастрофы;

- программа ипотеки для клиентов, использующих в домах энергосберегающие устройства (Rehabilitation Mortgage Insurance) – такой кредит выдается на льготных условиях и под низкие проценты;

- программа рефинансирования.

Среди банков, выдающих ипотечные займы, можно отметить Bank of America, JPMorgan Chase, Wells Fargo, First Republic Bank, City National Bank, The Bank of New York Mellon и другие.

Для россиян и других иностранцев

Гражданам иностранных государств, включая россиян, получить ипотеку в США довольно непросто. Связано это с политикой поддержки американскими властями и коммерческими структурами, прежде всего, своего населения и общего недоверия к нерезидентам.

Однако окончательного запрета на выдачу ипотечных ссуд для иностранцев здесь нет. Сделать это можно, но с определенными трудностями и ограничениями со стороны банков.

Гражданин РФ сможет рассчитывать на оформление ипотеки в США при наличии следующих факторов, увеличивающих вероятность одобрения заявки:

- наличия доверительного письма от крупного европейского банка, который сможет подтвердить репутацию и надежность клиента;

- единовременной оплаты не менее 30-40% от рыночной стоимости приобретаемого дома/квартиры;

- увеличении процентов (ставка в США для иностранцев будет существенно выше, чем для своих граждан).

Некоторые банки предлагают специальные ипотечные продукты для иностранцев, предусматривающие выдачу заемных средств сроком на 30 лет с фиксированной процентной ставкой на начальный период кредитования (обычно 5 лет).

Процентная ставка

К сожалению, для иностранцев ставка будет выше: как правило, на 1-1,5 процента — и по фиксированной, и по плавающей. Вообще в Америке ставки выше чем в странах Европы, но существенно ниже, чем в России. Долгие годы в США ставки держались на уровне 3-4%, но сейчас наблюдается их рост. К началу 2020 года она варьируется в районе 5-6%.

Напомним, что плавающие ставки могут быть несколько ниже, а ставки для иностранцев — выше, причём на 1-1,5%. Таким образом, россиянину, намеревающемуся приобрести дом в США, сегодня следует рассчитывать в среднем на ставку в размере 7,5-8%, хотя опять-таки нужно помнить, что каждый случай индивидуален.

Иностранному гражданину придётся совершить дополнительные действия: оценить жильё (около 500 долларов), застраховать его (около 2% от стоимости дома). Страховать желательно каждый год.

Кроме того, предусмотрен штраф за досрочное погашение кредита (3% от оставшегося долга в первый год, 2% во второй и 1% в третий).

Напомним, что отдельно придётся потратиться на перелёт, временное проживание в Америке и прочие формальные нюансы. Поэтому, если вы всё же задались целью купить жильё в Америке, лучше, если эта цель будет оправдана переездом в Соединённые Штаты.

Прежде чем взять ипотеку, нужно рассчитать сумму платежа, которая будет не слишком обременительна, а уже затем обращаться к лендеру — кредитору.

Покупка авто в кредит

В США покупать машины в кредит выгодно. Процентные ставки крайне привлекательны. Сумма переплаты будет невысокой даже в тех случаях, когда приобретается транспортное средство комфорт-класса. Для недорогих машин ежегодно она может быть равна 1 %, а иногда и 0,5 % в год.

Для некоторых марок и моделей в банках предусмотрены кредитные deals, льготы, благодаря которым можно получить машину едва ли не за собственно стоимость.

Если вы приобретаете не льготную машину, процентная ставка будет зависеть от вашей кредитной истории, если таковая имеется, и от класса авто. Хорошая Credit Score позволит сотрудничать с банками на более выгодных условиях.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

- из процентов, которые нужно заплатить за использование заемных средств;

- различных комиссий, которые банк начисляет за свои услуги;

- выплат за услуги третьих лиц – например, оценщиков и нотариусов;

- платы за выпуск и обслуживание карты;

- страховок – на жизнь, здоровье, имущество;

- других выплат, предусмотренных договором.

Имейте в виду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Необходимый пакет документов

Для оформления ипотеки в США понадобятся следующие бумаги:

- Действующий загранпаспорт (+копия).

- Заполненная анкета-заявление.

- Документ, подтверждающий право пребывания в США (грин-карта или рабочая виза).

- Номер карты социального страхования.

- Справка с работы о доходах за последние 3 года.

- Банковская выписка с отражением движения средств по счету.

- Рекомендательное письмо из любого крупного банка (если есть возможность получить).

- Копия договора купли-продажи с продавцом недвижимости.

- Письмо из НБКИ о качестве кредитной истории.

Все документы должны быть переведены на английский язык и заверены нотариусом.

От чего зависит процентная ставка по кредиту?

Разумеется, такая важная вещь, как ставка по кредиту, законодательно урегулирована. Банки, по сути, не имеют права устанавливать ставку «какую вздумается». Однако, подобным своеобразным правом обладают микрофинансовые организации, где ставка достигает значений в размере 300-400% годовых.

Ставка устанавливается с опорой на пять параметров, играющих ключевую роль в определении стоимости займа:

- Ставка рефинансирования, установленная Центробанком РФ. Эта ставка означает, под какой процент Центральный Банк готов выделять ссуды частным банком (выдаются только российские рубли). По состоянию на 2021 год, она составляет 7,75%. Соответственно, эта ставка включается в кредитные предложения банков, т.к. это необходимо для поддержания по крайней мере минимальной рентабельности. Именно поэтому в России практически невозможно найти предложения, где ставка по займу составляла бы меньше 7,75% годовых (за исключением льготных ипотечных программ, где часть расходов покрывает государство);

- Уровень инфляции в стране. Хотя уровень официальной инфляции включен в ставку рефинансирования, устанавливаемый Центробанком, банки самостоятельно рассчитывают реальный уровень инфляции (в последние годы он значительно отличается от официального в большую сторону). Повышение цен включается в ставку по кредитам;

- Колебания валютных курсов. Несмотря на то, что большинство займов выдаются в РФ в российских рублях, нередко банковские организации ведут учет прибыли в двух валютах — в рублях и долларах. Соответственно, девальвация рубля, а также уменьшение его реальной стоимости по отношению к доллару тоже вкладывается в итоговый процент, чтобы банки не теряли доход в долларах;

- Ставка по межбанковскому кредитованию (иногда банки берут кредиты не у Центробанка, а у других частных банковских организаций);

- Компенсация расходов, связанных с управлением, и получение прибыли.

В результате эти пять основных факторов определяют процентную ставку, которую предлагают банки в России. Для ипотечного кредитования она в среднем составляет 12-14% годовых, для потребительских займов — 24%.