Способы исправления плохой кредитной истории

Возвращение доверия к собственной личности необходимо для полноценного использования банковских услуг. Чтобы улучшить историю, надо предпринять несколько шагов. Первым шагом станет кредитование в любой кредитной организации с полным соблюдением условий договора. Нужно каждый месяц вовремя платить, досрочное погашение не станет решением проблемы, так как не влияет положительно на рейтинг.

Низкие баллы делают шансы на сотрудничество с банками призрачными, придётся иметь дело с микро-финансовыми организациями. Подойдёт не каждая контора, стоит убедиться в её регистрации в специальном реестре. Без этого информация об успешно выплаченном кредите не будет передана и соответствующим образом зафиксирована в Бюро. Нет ничего страшного, если при оформлении займа будет прямо указано в качестве цели улучшение кредитной истории. Честность — залог взаимовыгодного сотрудничества.

Следующим шагом станет получение в Сбербанке небольшого потребительского кредита. Если одобрение на данную кредитную услугу получено, до исправления рейтинга и получения лояльного отношения осталось мало. Добросовестное исполнение обязательство по договору, главной составляющей которого станет отсутствие просрочек, откроет доступ к другим услугам.

Поводом для повышения лояльности банка становится увеличение ежемесячного дохода. Если вы сможете доказать повышение платежеспособности документально, шансы на получение кредита увеличиваются.

Как улучшить кредитную историю для Сбербанка

Рецепта, который гарантировал бы улучшение кредитной истории именно для Сбербанка, нет. Но стандартный набор действий по улучшению кредитной истории лишним не будет. Вот что можно сделать:

- Проверить свою кредитную историю во всех БКИ, где она хранится. Узнать, где находится ваша КИ, можно в Центральном каталоге кредитных историй (ЦККИ), в том числе и бесплатно. Если в ней есть информация о просрочках, которая не соответствует действительности, или, хуже того, о кредитах, взятых на вас мошенниками — такое не так чтобы очень часто, но, увы, бывает — и принять меры по устранению этого компромата. Как — отдельная тема. Задача непростая, но решаемая.

- Выплатить задолженность по кредитам, если она у вас есть. Просрочки из кредитной истории, если они появились, убрать невозможно. Но чем больше времени пройдёт с закрытия последней и чем меньше их будет в дальнейшем, тем привлекательнее вы как заёмщик станете выглядеть в глазах любого кредитора, в том числе и Сбербанка России.

- Взять потребительский кредит в другом банке в вовремя погасить. Обычно легче получить товарный кредит в торговой точке при покупке, например, телевизора, пылесоса, планшета, телефона, ноутбука и тому подобного.

- Воспользоваться кредитной картой другого банка и вовремя делать платежи по ней, а ещё лучше — делать небольшие покупки и закрывать задолженность в грейс-период (срок после оплаты картой, при полном погашении суммы покупки в течение которого проценты не начисляются — обычно 30–60 дней, но у отдельных банков возможен и до 100–200). Кредитные карты банки обычно одобряют более охотно, чем другие кредитные продукты, а некоторые готовы предоставлять их и клиентам с проблемной КИ, но с минимальным лимитом и под максимальный процент.

- Если в кредите отказывают даже банки, которые наиболее лояльны к заёмщикам, у которых в КИ не всё гладко, остаётся вариант взять по очереди несколько микрозаймов и погасить их вовремя. Хотя только микрозаймы для Сбербанка вряд ли будут убедительны. К ним и банки, которые менее щепетильны к просрочкам по прежним кредитам, относятся негативно, да и все понимают, что микрозаймы используются как способ улучшить КИ.

Кредитная история содержит ваш кредитный рейтинг, который также называется скоринговым баллом: чем он выше, тем больше шансов на одобрение кредита, но банки руководствуются не только им

Если есть просроченные и неотданные кредиты, я бы начинал улучшать КИ с решения вопросов с ними. Этот вариант считаю наиболее действенным, а остальные — весомым аргументом только в сочетании с ним. Это демонстрирует динамику финансовой сознательности клиента: наделал ошибок, но исправил их и больше не допускает. Впрочем, я не кредитный эксперт, а тот может рассуждать и иначе.

Где Сбербанк запрашивает кредитную историю

Информацию для кредитных историй своих заёмщиков Сбербанк передаёт в Объединённое кредитное бюро (ОКБ), учредителем которого сам же и выступает. А вот потенциальных заёмщиков проверяет не только по нему. Закон не ограничивает банки и других кредиторов в количестве БКИ как для хранения кредитных историй своих клиентов, так и проверки тех, кто собирается взять в долг. Можно хоть во всех, которых в России в 2019 году 13.

Известно, что Сбербанк, проверяя потенциального заёмщика, запрашивает в ЦККИ, в каких БКИ хранится его история. А вот по каким из них проверяет, сказать точно нельзя. Ни один банк эту информацию не афиширует, Сбербанк не исключение.

Опыт заёмщиков Сбербанка позволяет сделать вывод, что будущих получателей кредитов он проверяет в Национальном бюро кредитных историй (НБКИ), в которое передают информацию до 80% российских кредитных организаций.

По имеющейся информации, в НБКИ передают сведения, в частности, такие кредитные учреждения:

- Абсолют Банк;

- Авангард;

- Альфа Банк;

- Бинбанк;

- ВТБ 24;

- Газпромбанк;

- Глобэкс;

- ДельтаКредит;

- Зенит;

- Интеза Банк;

- Кредит Европа Банк;

- ОТП банк;

- Райффайзенбанк;

- Росбанк;

- Русфинанс Банк;

- РосЕвроБанк;

- Ренесанс Капитал; Тинькофф Банк;

- Ситибанк;

- Уралсиб;

- Юникредит Банк.

Исправление кредитной истории: реальные варианты

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Если кто-то предлагает вам услуги по исправлению кредитной истории за определенную сумму, то не стоит прибегать к такому сомнительному способу отбеливания своей репутации. В противном случае вы можете лишиться денег.

Дело в том, что доступ к данным БКИ имеет ограниченный круг должностных лиц. К тому же каждое действие сотрудника БКИ фиксируется в системе. Все данные, содержащиеся в каталоге БКИ, находятся под мощной защитой от мошенников. Поэтому никто не сможет по своему желанию исправить кредитную историю.

Данные о заемщике хранятся в Бюро кредитных истории 15 лет с момента внесения последних изменений. Все изменения, которые заносятся сотрудником БКИ вносятся в базу только по требованию клиента банка и только на основании его письменного согласия.

Есть несколько работающих вариантов исправления кредитной истории:

Вариант 1. Исправление кредитной истории через Совкомбанк

Для этого заинтересованному лицу нужно постепенно нарастить свой кредитный лимит при соблюдении необходимых условий и поэтапном прохождении программы. Клиент планомерно выплачивает заем, постепенно его кредитная история выравнивается и становится положительной.

Совкомбанк предлагает клиентам определенную программу (детально с ней можно ознакомиться на сайте банка – https://sovcombank.ru/). При условии успешного завершения первой программы (выплаты займа) клиент получает гарантированное увеличение кредитного лимита на фиксированную сумму.

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

- Оформить целевой кредит, после чего сотрудник банка выдаст ему карту Мастеркард Голд «Золотой ключ». На руки человек не получает наличные деньги. Чтобы перейти на следующий шаг, заявителю следует выплатить заем полностью.

- Получить наличные и вовремя отдать их вместе с процентами назад.

- Получить наличные в гораздо большем объеме.

Суть программы «Кредитный доктор» от Совкомбанка в том, что банк помогает клиенту заново зарекомендовать себя, как надежный клиент.

Многие заемщики, воспользовавшиеся услугой «Кредитный договор», остаются недовольными, поскольку сотрудники Совкомбанка не объясняют, что на первом шаге клиенту не выдается денежный кредит, а только целевой. Это значит, что клиент должен купить программу «Кредитный договор».

К тому же нередко клиенты не проходят все три шага, а остаются на втором. Такое может произойти, если клиент вовремя не погасил кредит или досрочно его погасил. Оказывается, что погашать нужно вовремя и в определенные дни, только тогда можно будет пройти все три этапа программы.

Минус такого способа восстановления кредитной истории еще и в том, что клиенту придется переплачивать за пользование чужими деньгами.

Вариант 2. Работающий способ улучшения кредитной истории в МФО

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

В такой ситуации можно воспользоваться помощью микрофинансовых организаций (МФО). Это коммерческие структуры, которые готовы давать клиенту деньги в долг, тем самым улучшая его финансовое благополучие и показатели в БКИ. Однако есть в сотрудничестве с МФО один большой минус – они дают кредит под очень большие проценты.

Если другого выбора нет, тогда заемщику нужно выполнить следующее:

- Определиться с конкретной структурой МФО – Ezaem, MoneyMan, Е-капуста или любыми другими.

- Подать заявку на получение займа и оформить договор с МФО.

- Получить деньги, начать распоряжаться ими.

- Своевременно вносить платежи.

Вариант 3. Предложение по улучшению кредитной истории от банка «Восточный»

Если клиент вовремя погасит кредит, тогда банк одобрит ему кредит на гораздо большую сумму. Тогда постепенно репутация заемщика пойдет вверх и он сможет получить одобрение в других банках.

Если же он допустит хотя бы одну просрочку по такому предложению, тогда он уже не сможет рассчитывать ни на один кредит. К тому же, за каждый пропуск платежа банк «Восточный» начисляет клиенту солидный штраф.

Как проверить Кредитную Историю

Таким образом, знание кредитной истории поможет заемщику оценить, насколько реальна выдача ему необходимого кредита в Сбербанке или ином финансовом учреждении. Но каким образом можно ознакомиться с кредитной историей?

Если статистику выдачи или отказов по кредитам, и даже количество и своевременность платежей можно вести самостоятельно, то данные о причинах невыдачи кредита и другую информацию, считающуюся внутренней, банк обычно не предоставляет.

Для этого необходимо воспользоваться услугами Центробанка, либо Бюро Кредитных Историй. Одно подобное обращение в год можно осуществить бесплатно, а за все последующие – оплатить установленную сумму.

Традиционным путем получения кредитной истории является письменное обращение в соответствующее Бюро:

- Сначала направляется запрос, по которому Бюро информирует обратившегося, в каком из территориальных отделений данной организации хранится соответствующая кредитная история.

- Далее осуществляется обращение в территориальное отделение Кредитного Бюро. Обращение оформляется в форме Запроса, приведенного на официальном сайте организации.

- Правильно заполненный документ заверяется в нотариальной организации и отправляется рекомендованным письмом.

- Бумажная версия кредитной истории должна быть направлена по адресу, указанному в Запросе, не позднее, чем через 10 дней после его получения соответствующей территориальной организацией.

Таким образом, на всю процедуру уйдет не менее месяца. А учитывая скорость работы государственной почтовой компании, возможно и больше.

Как исправить кредитную историю?

На первый взгляд, ответ очевиден: заплатить и спать спокойно. Но не все так просто. Каждая ситуация индивидуальна и требует своего пути решения. Для начала проанализируйте сложившуюся ситуацию. Постарайтесь выяснить, что послужило причиной негативной кредитной истории: вовремя невыплаченный кредит, мошеннические действия в ваш адрес, технические ошибки работников кредитной организации. Для выявления общей картины вашего кредитного положения вам необходимо запросить свою кредитную историю. Ее можно бесплатно запросить раз в полгода

Ознакомьтесь со всеми сведениями, особое внимание уделите указанным персональным данным (ФИО, регистрация, паспортные данные, номер СНИЛС). Обычная опечатка и неверные сведения могут послужить причиной порчи вашей кредитной истории.

При обнаружении ошибок и некорректных сведений необходимо обратиться:

-

в кредитную организацию, которая внесла неправильные сведения. В этом случае нужно незамедлительно обратиться в банк с заявлением на исправление данных кредитной истории. Срок рассмотрения заявления составляет 30 дней.При обнаружении ошибки кредитная организация вносит изменения в кредитную историю и передает исправленные данные в БКИ.

-

в БКИ, в отчете которого вами были выявлены сведения, не совпадающие с реальными. Важный момент: БКИ не может самостоятельно выявить ошибки в имеющихся сведениях и в одностороннем порядке решить имеющиеся проблемы. Бюро, в данном случае берет на себя роль посредника между банком и заемщиком в решении возникшей ситуации.

Также внимательно ознакомьтесь со списком выданных кредитов. Действительно ли он совпадает с имеющимися финансовыми обязательствами. Если выявлены займы, которые вы не брали, стоит немедленно обратиться в правоохранительные органы с целью выявления совершенных в ваш адрес мошеннических действий. Заявление необходимо подать в отделение полиции с приложенными распечатками кредитной истории. Обязательно потребуйте талон о принятии вашего заявления. Затем обратитесь в отделение банка, где на ваше имя был взят займ. Подайте письменную претензию с изложенными фактами и талоном подачи заявления в полицию. Попросите копию вашей претензии с указанием отметки о принятии (с указанием должности сотрудника банка, его подписи, даты и печати).

По факту поданного заявления и претензии будут начаты проверки.

В случае, если кредитная история была испорчена по вашей вине, необходимо выполнить следующие действия:

-

Погасить имеющиеся задолженности перед кредитной организацией.

-

Прибегнуть к рефинансированию – оформлению нового займа с целью погашения действующих кредитных договоров должника на более выгодных условиях.

-

Исправление кредитной истории посредством оформления кредитной карты. Для «оздоровления» кредитной истории специалисты рекомендуют прибегать и к подобным методам. При уже подпорченной кредитной истории банки не всегда охотно выдают кредитные карты с большим лимитом, но вам это и не нужно. Достаточно вовремя закрывать банковские платежи, доказывая свою платежеспособность. К тому же сейчас банки предлагают оформлять кредитки с более долгим беспроцентным сроком погашения и повышенным кэшбэком за совершение покупок определенной категории.

-

Поручительство благонадежного плательщика. Сведения о поручительстве также отображается в кредитной истории. Как известно, поручитель несет солидарную ответственность вместе с заемщиком.

-

Исправление кредитной истории с помощью оформления займов в микрофинансовых организациях. Данный способ используют в самых сложных случаях, так как займы гражданину с плохой кредитной историей могут дать только МФО. Особенность оформления займов такова, что практически любому человеку выдаются небольшие суммы на относительно небольшой срок, но под большие проценты. Суть этого метода состоит в том, чтобы вернуть деньги МФО в беспроцентный период. Однако, беспроцентный период не всегда предполагает возврат той же суммы, которую брали. При оформлении кредитного договора МФО навязывают страхование, отказаться от которого не всегда получается. Но, это не столь высокая цена для «отбеливание» испорченной кредитной истории должника.

-

Покупка товаров в кредит или рассрочку. Специалисты рекомендуют брать товар небольшой стоимости. Вовремя внесенные небольшие платежи и полное погашение кредитного договора положительно повлияют на кредитную историю.

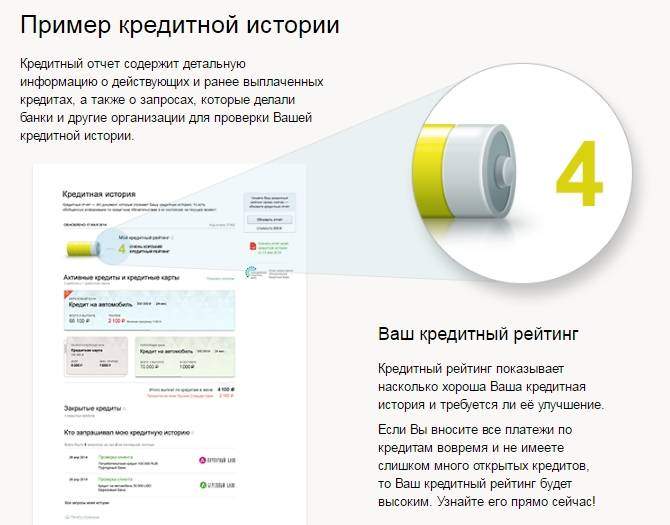

Что можно узнать

Предоставление данных по кредитной истории регулируется законодательно. Получить подобную информацию можно лично, пройдя идентификацию. Иные лица, ИП или юридические, имеют право запрашивать и получать ее только с вашего письменного согласия.

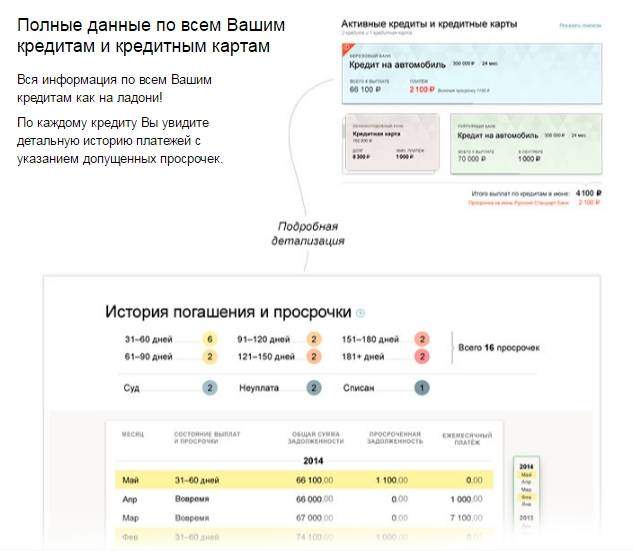

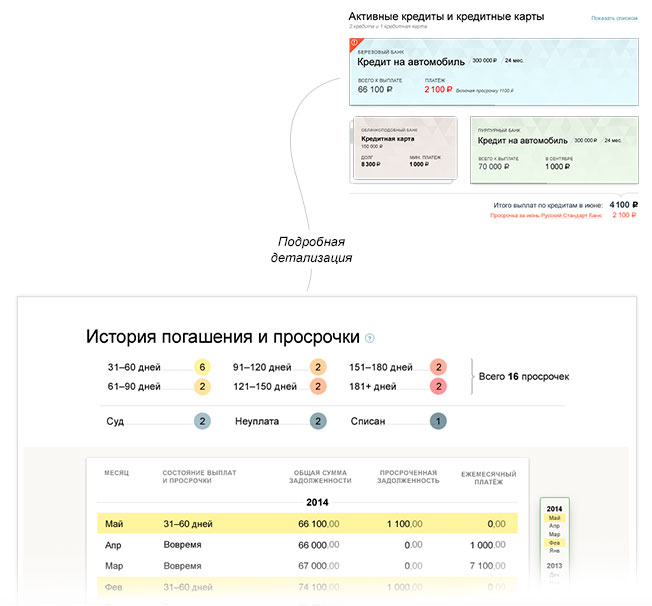

Кредитная история подразумевает отображение в досье всех займов, которые вы когда-либо получали в банках (текущих и закрытых), сроки внесения ежемесячных платежей, наличие просрочек, начисленных штрафов, судебных делопроизводств, если таковые имеются.

Какие данные предоставляет Сбербанк:

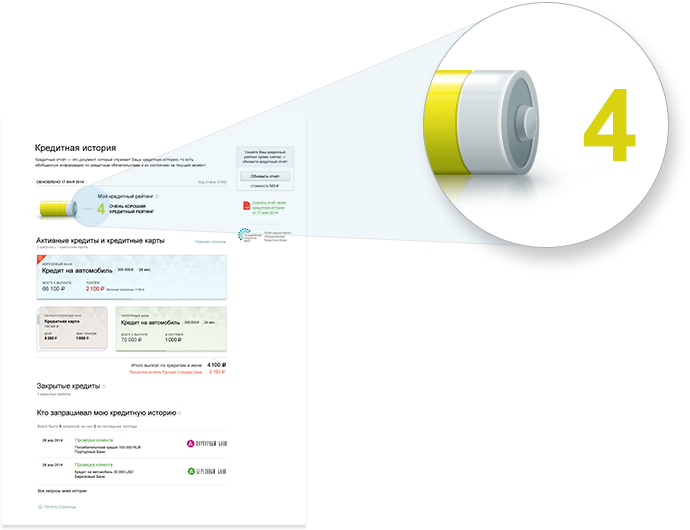

- Ваш индивидуальный кредитный рейтинг.

- Список текущих и закрытых кредитов.

- Детальная информация по всем займам.

- Список организаций, которые в последнее время интересовались вашим досье.

Индивидуальный рейтинг оценивается по 5-балльной шкале от 1 до 5, где 1 – очень плохо, 5 – очень хорошо.

Кликнув на названии любого текущего или закрытого кредита, вы получите подробную информацию с указанием цели и даты оформления, даты погашения, размера ежемесячных платежей и их сроков внесения, наличия просрочек, их длительности, регулярности, наличия начисленных штрафов и пеней.

Плохая история не всегда является причиной для отказа в выдаче вам нового займа. В таких случаях банк, ориентируясь на не очень чистое прошлое клиента, решает перестраховаться и соглашается выдать вам деньги по более высоким процентным ставкам.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Кроме того, репутацию можно постепенно исправить и вернуть себе имя добропорядочного платежеспособного клиента, повысив свой рейтинг.

Почему стоит воспользоваться сервисом от Сбербанка?

Сейчас банк предлагает клиентам уникальный сервис – быстрая проверка КИ через онлайн-систему. В чем преимущества подобного варианта?

- Можно запросить историю через интернет.

- Оформление заявки происходит быстро.

- Вы сможете получить подробный отчет.

- Выполнение заказа не занимает много времени.

- Вам не нужно лично приходить в отделение.

- Сервис банка надежен.

- Подать заявку можно на сайте как с компьютера, так и на телефоне.

- Многие люди уже успели воспользоваться сервисом и остались довольны.

Конечно, ряд сайтов в интернете предлагают подобную услугу. Но Сбербанк – это надежная компания. Вы можете быть уверены в выполнении поданной заявки, исключен факт обмана. Также предотвращается возможность передачи информации третьим лицам.

Через систему сервиса Сбербанк Онлайн

Для клиентов Сбербанка это не проблема. Достаточно сделать запрос из личного кабинета Сбербанк Онлайн. Запрос формируется из раздела “Кредиты” – “Кредитная история” – “Получить”. Стоимость запроса составляет 580 рублей. Полученный отчет можно скачать и распечатать. Отчет в Сбербанке также формирует персональный кредитный рейтинг, на который влияет несколько критериев:

- история выплат по ранее полученным займам;

- оплата в первые дни выдачи;

- текущее обслуживание долгов;

- частота получения займов и их объемы;

- поведение заемщика;

- частота запросов в БКИ.

Другие способы получения

Национальное бюро кредитных историй предлагает несколько способов получения истории физическому лицу:

- Отправить запрос Почтой России по адресу: 121069, г. Москва, Скатертный переулок, д.20, строение 1. В конверт необходимо вложить: заполненный бланк установленной формы с нотариально заверенной подписью, квитанцию об оплате комиссии (450 рублей, 1 раз в год – бесплатно). Ответ направляется обратно в течение 3 рабочих дней.

- Отправить телеграмму на тот же адрес. Личная подпись заверяется сотрудником телеграфа. Стоимость запроса такая же.

- Обратиться за запросом в другие учреждения своего региона, сотрудничающие с НБКИ. Подпись заверять не придется. Комиссия определяется самой организацией.

- Обратиться лично в бюро.

Причины ошибок в кредитных данных

Ошибка в кредитной истории заемщика может произойти просто из-за того, что она потерялась. В нашей стране функционирует несколько БКИ. Банки заключают договора с одной или несколькими такими организациями. Именно поэтому определенный банк может не получить доступ к конкретной истории.

Еще один факт – КИ дробятся, попадая в разные базы данных. Такое случается при передаче прав и в случае, если кредиторы работают с разными БКИ. В такой ситуации у заемщика одновременно живут несколько историй. Одна из них законченная, а вторая нет. Такое положение влияет отрицательно на принятие решения по утверждению заявки.

Для того чтобы не допустить ошибок в кредитных данных, нужно быть внимательным в мелочах. К крупному займу все относятся ответственно, что нельзя сказать о мелких. Завалявшиеся кредитные карты, по которым забыли расплатиться, в порядке вещей для многих граждан. Такая опрометчивость отрицательно влияет на кредитный файл. Карты лучше сразу закрывать, если они не нужны. Вовремя прийти в банк и написать заявление – вот мероприятие, которое позволит в дальнейшем получить более крупную сумму взаймы

Немаловажно через 40 дней поинтересоваться о закрытии счета. Это обязательно надо сделать, ведь возможно за это время поступили запросы на платежи

Если по ним перевели деньги, то клиент об этом не узнает, а история взаимоотношения с банками будет испорчена.

Способы исправления кредитной истории в Сбербанке

Ознакомившись с кредитной историей, можно попробовать подать заявку на ссуду. Чтобы получить сведения из БКИ через Сбербанк, придется заплатить 580 руб. Лицам, имеющим низкий рейтинг надежности, разрешается улучшить ситуацию законным путем. Главное — знать, как исправить плохую кредитную историю в Сбербанке, чтобы это не вызвало нареканий со стороны службы безопасности.

Учитывайте, что на улучшение потребуется время. Начинайте уже сейчас. Задача – резкими показателями снизить концентрацию просрочек. Дело не в суммах, и платить много не придется. Главное — своевременно и регулярно выполнять обязательства, чтобы показатели кредитной истории при суммировании превратились в положительный рейтинг заемщика.

Можно ли исправить кредитную историю в Сбербанке?

Не стоит ждать, когда пройдут месяцы и годы, чтобы кредитная история сменилась на нулевую. Действовать нужно немедленно. Чтобы поднять рейтинг для доступа к крупным кредитам и выгодным условиям, начинайте улучшать число своевременных выплат по малым ссудам. Пользуйтесь всеми имеющимися возможностями в комплексе.

Если материальные трудности застали врасплох и требуют безотлагательного вливания средств, попробуйте обратиться к другим источникам, помимо Сбербанка. МФО, другие банки готовы предоставить денежные знаки, но на иных условиях. Есть время – действуйте. Начинайте с малого, обретайте доступ ко всем продуктам и льготам.

Избавляемся от мелких долгов

Хорошая кредитная история для Сбербанка – та, в которой указано отсутствие долгов как фактов. Речь идет не только о банковских просрочках — это задолженности перед ЖКХ, детьми по алиментам, ГИБДД и пр. Учитывается все. Просрочки придется погасить. На пути к большому кредиту мелочные расходы не важны.

Неоплаченные пошлины, недоимки по административным взысканиям, платежи по квартплате, электричеству, воде, газу — данные факторы учитываются. Информация оперативно заносится в базу данных Бюро Кредитных Историй. Погашение – первый шаг на пути улучшения кредитной истории для получения кредита в Сбербанке.

Микрозайм на карту Сбербанка

Здесь имеется ряд особенностей:

- Кредитка предполагает высокую процентную ставку.

- Сумма ссуды невелика.

- Минимальный пакет документов.

- Нетребовательность к заемщику.

- Активное пользование поощряется бонусами.

- Срок возврата короткий.

- Штрафные санкции жесткие.

- Имеется льготный период.

Алгоритм действий должен быть следующим. Оформляем кредитку, пользуемся в течение льготного периода без переплат. Периодически погашаем с процентами, но без просрочек. Итог – улучшение кредитной истории. Затрат минимум, эффект не заставит себя ждать. Машина учитывает количество своевременных возвратов. Но если пользоваться только в период льготного периода, кредитная история улучшится незначительно.

Кредитная карта Сбербанка с плохой кредитной историей

Наличие предыстории с просрочками и невыплатами не накладывает ограничений на право пользоваться продуктами банка. Оформляется кредитка с предлагаемым лимитом, процентами, льготными периодами. Своевременное погашение, отсутствие просрочек обязательно. Цель – вовремя исполнять обязательства, не дожидаясь штрафов.

Суммы достаточные, чтобы платить в установленный Сбербанком срок. Задача – увеличить количество своевременных возвратов. Заявки принимаются в режиме онлайн. Приоритетная ситуация – личное общение в операционистом в отделении банка. Соглашайтесь на любые предложения. Требуется тратить с кредитной карты деньги и возвращать их в соответствии с графиком, указанным в договоре.

Другие способы

Получение зарплаты на карту банка поднимает репутацию клиента. В Сбербанке с плохой кредитной историей выпустить зарплатную карточку не составит сложности. Пишется заявление, оформляется договор. Работодателю сообщается, куда переводить заработанные деньги. Итог – контроль банка.

Клерки осведомлены о доходах, видят регулярность поступлений, размер вознаграждений, активность клиента. Результат – смягчение условий кредитования, шанс получить одобрение при оформлении заявки на кредит. Пенсионные карты имеют подобные свойства. Ограничение – возраст заемщика. На момент возврата долга по договору должнику исполняется 65 лет.

Как восстановить рейтинг, если Сбербанк не дает кредиты

Стоит понимать, что любой банк крайне неохотно пойдет навстречу клиенту, обладающему негативным финансовым рейтингом, даже если он будет просить небольшие ссуды для улучшения своей позиции. Чтобы повысить шансы на получение займа в Сбербанке, стоит рассмотреть и выполнить следующие варианты:

- Полностью погасить все имеющиеся задолженности. Причем не только имеющиеся кредитные обязательства, но и штрафы ГИБДД, коммунальные платежи, алименты, услуги интернета, ТВ, связи и прочее.

- Если в некоем банке клиент обслуживается, как зарплатный, оформить в данном финансовом учреждении небольшой займ.

- Открыть накопительные счета или депозиты в Сбербанке.

- Взять несколько экспресс-кредитов и быстро их погасить.

- Оформить в Сбере зарплатную, пенсионную или социальную дебетовую карту и перевести на нее получение всех дотационных выплат и зарплаты.

Также стоит учитывать, что Сбербанк при выдаче займа обращает внимание не только на финансовый рейтинг и платежеспособность клиента, но и на иные нюансы. Например, наличие множества кредитных банковских карт может негативно отразиться на решении банка выдать еще один займ

Поэтому стоит сократить до минимума количество кредитных карт, аннулировав ненужные, а оставить только активные.

Почему кредитная история может быть плохой?

Как правило, выделяют 3 основные причины плохой кредитной истории:

1. Нарушение обязательных условий договора кредитования, а именно, сроков.

Как уже было сказано ранее, кредитная история содержит информацию о выданных кредитах и займах. В случае просрочки оплаты,финансовые организации фиксируют нарушения в кредитной истории гражданина. Даже просрочки в несколько дней обязательно указываются банками (МФО) для облегчения своей деятельности и формирования финансовой репутации конкретного гражданина. Не редки случаи, когда гражданин производит оплату по договору кредитования накануне последнего срока погашения платежа. Зачастую, денежные средства зачисляются на счета кредитной организации не сразу, а в течение нескольких рабочих дней. Напрашивается простой вывод: оплачивайте имеющиеся финансовые обязательства заранее, чтобы избежать неприятных ситуаций и порчи кредитной истории.

2. Ошибка сотрудника кредитной организации, выдавшей займ, или технический сбой в системе хранения базы данных БКИ.

В указанную категорию включаются случаи, когда по вине работников банков денежные средства поступают не вовремя или на счет другого гражданина (часто так бывает у однофамильцев, у которых полностью совпадают фамилия, имя и отчество). Для предупреждения подобных ситуаций необходимо отслеживать поступление денежных средств на ваш персональный счет; а при полной выплате кредита (займа) лучше связаться с работником банка и удостовериться (лучше в письменном виде) в полном погашении финансового бремени. Благо, в век информационных технологий совершить эти действия можно в течение нескольких минут, не выходя за порог собственного дома.

Сюда же можно отнести случаи с так называемым «задвоением данных», то есть один и тот же кредит включается в базу данных БКИ дважды. Причинами могут послужить как «человеческий фактор» (ошибка операциониста), так и технические сбои.

3. Мошеннические действия со стороны третьих лиц.

Все чаще мы слышим от своих знакомых и из СМИ о случаях, когда на основании похищения или покупки персональных данных берут кредиты третьи лица. Часто жертвы мошеннических действий узнают о «своих» долгах по факту происходящего гражданского судопроизводства. Повестка в суд является «первой ласточкой» в череде неприятных событий. Как итог: чужой долг, затраты финансовых ресурсов, времени, нервов, испорченная кредитная история.

Существуют также и менее распространенные причины ухудшения кредитной истории. К ним относят:

-

частые запросы гражданина в банк и отказы. Отказом может послужить: несоответствие запрашиваемой суммы и официальной заработной платы гражданина; оформление запроса сразу в нескольких банках и т.д. Подобные причины могут показаться кредитной организации подозрительными, на что последует отказ в выдаче кредита. Каждый запрос на выдачу займа в любую кредитную организацию отображается и фиксируется в кредитной истории.

-

частная смена персональных данных конкретного гражданина, как правило, это касается регистрации. У банка возникают сомнения в намерении кредитуемого вернуть долг, а частая смена места проживания станет проблемой для розыска должника.

-

частое оформление лицом микрозаймов. Как правило, берут подобные займы неблагонадежные клиенты. Процент по подобным кредитам в МФО непомерно велик по сравнению с процентной ставкой, которую предлагают банки. Однако получить денежные средства в МФО значительно проще. Часто займы оформляются с предоставлением только паспорта. Также существуют варианты оформления онлайн-займов. Банк, который дорожит своими деньгами, рассчитывает вернуть кредитные финансовые средства. Зачем ему клиент с низкой финансовой благонадежностью и грамотностью.

-

судебные разбирательства и неоплаченные небанковские долги (алименты, долги по ЖКХ, штрафы и т.д.).

Как исправить кредитную историю

Неудовлетворительная кредитная история может стать причиной отказа в выдачи денег, вне зависимости выбора кредитной организации. Но, МФО способны изменить ситуацию в положительную сторону, в банках также предоставляются предложения целью которых является улучшение кредитного рейтинга. К примеру, программа Совкомбанка под названием «Кредитный доктор».

Должник владеющий действующим кредитом обязан закрыть его, внося всю сумму долга вместе со штрафами и пенями. После этого у него будет шанс реабилитировать себя. Иначе все шаги, сделанные на корректировку истории станут только тратой средств.

Во-вторых, пойти в МФО либо в иную кредитную организацию, предоставляющему сервис по исправлению рейтинга возврата займов. Тогда клиенту предоставляются небольшие суммы, необходимые к уплате в выделенный срок. После исполнения обязательств по выплате задолженности в БКИ передается информация и добавляется новая запись в историю. Эти действия повторить несколько раз. Единственный минус этого способа то что займы, оформляемые для корректировки данных в БКИ предоставляются по повышенным процентным ставкам, однако другого выхода нет.

Чтобы избежать таких ситуаций нужно со всей серьезностью отнестись к сохранению положительного рейтинга. Если же становиться поручителем, то только у знакомых людей, для отслеживания своевременности выполнения ими обязательств. И оплата займа, при отрицательном стечении обстоятельств не подпортит настроение.

Что можно узнать при помощи этой услуги

Действующее законодательство регулирует предоставление информации, касающейся кредитной истории. Данные имеют личный характер, поэтому их получение возможно лишь после прохождения процесса идентификации. Другие физические и юридические лица, индивидуальные предприниматели имеют право на получение кредитной истории только с личного согласия, подтверждённого соответствующими документами.

В досье БКИ относительно каждого человека хранится список всех получаемых когда-либо займов, требующих оплаты и выплаченных полностью. Можно узнать даты платежей по месяцам, допущенные просрочки, начисленные штрафы за несоблюдение требований. Если оплата кредитов была доведена до судебного разбирательства, такая информация тоже хранится 15 лет и предоставляется клиентам.

После оплаты услуги Сбербанк предоставит следующие данные:

- кредитный рейтинг;

- список оплаченных и требующих оплаты кредитов;

- информация о каждом взятом кредите;

- перечень организаций, обращавшихся за данным досье.

Кредитный рейтинг представляет собой числовое значение от 1 до 5, где 5 будет идеальным результатом. Если рейтинг будет снижен, вы наглядно увидите причины, по которым это сделано. Аргументированная оценка позволяет оценить её объективность. Если вы до текущего момента не пользовались кредитными услугами, рейтинг должен иметь максимальное значение. Когда отказывают при первом обращении за займом, стоит проверить достоверность досье в базе данных.

|

|

Документ позволяет получить множество дополнительной информации. После нажатия на название любого кредита из списка откроется окно, где содержатся такие данные:

- цель кредитования;

- дата оформления займа;

- дата погашения;

- размер ежемесячных платежей (сроки внесения каждого из них);

- наличие просрочек (с подробным разбором длительности и регулярности);

- отображение начисления штрафных санкций.

Не стоит отчаиваться, если вы имеете низкий индивидуальный кредитный рейтинг. Значения 2 и 3, даже 1, не станут стопроцентной причиной отказа в предоставлении кредитной услуги

Банк может принять внимание ваше текущее благополучное состояние, платежеспособность. Кредитование останется доступно, однако будет предложено с повышенными процентными ставками

Плохая репутация не становится вечным наказанием, хранение данных касается только периода в последние 15 лет. Если вы уверены, что отрицательная кредитная история является следствием технической ошибки или других причин, не имеющих отношения к реальному положению дел, можно написать заявление в Бюро кредитных историй. Если ошибка подтвердится, изменения в базу данных внесут в течение календарного месяца.