Соблюдается ли заемщиком кредитная дисциплина: иные способы получения данных

Клиент может самостоятельно обратиться в бюро, где по нему сформировано досье. Достаточно предъявить документы, идентифицирующие личность заемщика, и написать заявление. Если возможность обратиться в бюро лично у клиента отсутствует, то можно отправить телеграмму с запросом через ближайшее отделение связи или воспользоваться услугами нотариальной конторы.

При отправке письма почтой в бланке следует указать правильные реквизиты паспорта заемщика и адрес действующей электронной почты, куда впоследствии будет выслан отчет о кредитных историях.

Обращение к нотариусу также требует проведения идентификации клиента (предъявление паспорта либо же другого документа, удостоверяющего личность человека). Получив письменное согласие заемщика, специалист нотариальной конторы осуществляет запрос в ЦККИ через Федеральную нотариальную палату. Получить отчет можно в офисе при личном обращении или посредством электронной почты. Один экземпляр заявления клиента на получение данных БКИ остается в нотариальной конторе.

Как узнать кредитную историю еще? Можно сделать это при помощи одной из микрофинансовых организаций. Кредитные потребительские кооперативы также имеют доступ к информации, хранящейся в базе ЦККИ. Действующая система «НБКИ Онлайн» позволяет сотрудникам этих организаций получать достоверную информацию о состоянии задолженности своих потенциальных заемщиков.

Многие россияне интересуются тем, как узнать кредитную историю другого человека. Вопрос не праздный, поскольку иногда это действительно необходимо. Например, для того чтобы выяснить, насколько платежеспособен и ответственен человек, который просит у вас взаймы определенную сумму денег. Или необходимо узнать данные о заемщике, который по тем или иным причинам не может самостоятельно отправить запрос в бюро.

Что такое кредитная история?

Кредитная история — это досье, составленное на каждого заемщика, содержащее сведения о тех займах, которые он брал, а также то, вовремя ли они выплачивались. Именно ориентируясь на нее, банки решают можно ли выдать клиенту очередной кредит или лучше отказать в его получении.

Кредитной историей граждан занимаются специальные учреждения — украинские бюро кредитных историй или, иначе говоря, кредитные бюро.

Как работает кредитная история?

Большая часть банков регулярно отправляет в одно или более кредитных бюро сведения о платежной дисциплинированности их клиентов, которые получили ссуды. Обычно это делается ежемесячно.

Банки передают в Бюро кредитных историй следующие данные: сроки и суммы платежей, оставшийся долг, и, если были просрочки, то информацию о них. Финучреждения имеют право так поступать, поскольку заемщик, который подписывает договор, автоматически разрешает им доступ к его кредитной истории.

Важно! Банки, в которых человек захочет взять ссуду в будущем, на основании этих сведений и будут решать, стоит ли давать ему кредит

Таким образом, финансовые учреждения создают и пополняют кредитные истории своих клиентов и предупреждают друг друга о ненадежных заемщиках, с которыми лучше не связываться. Чем больше записей окажется в кредитной истории и чем положительнее они будут, тем охотнее этом гражданину дадут займ.

Кому еще нужна кредитная история?

Кроме банковских организаций и финучреждений кредитными историями могут заинтересоваться еще и кредитные союзы, страховые, лизинговые или коллекторские фирмы. На сайте каждого Бюро кредитных историй размещается список его клиентов.

Как проверить кредитную историю?

Любой гражданин имеет право раз в год бесплатно просматривать свою кредитную историю. Все, что от него требуется, это лично прийти в офис бюро и подать заявление на получение этой информации. Также можно отправить заявку и по почте. При этом обязательно следует приложить к заявлению копию паспорта и идентификационного кода.

Важно! Если захочется посмотреть КИ повторно, то все последующие запросы в течение 12 месяцев придется оплачивать. В зависимости от расценок бюро, за эту услугу нужно будет отдать 25-50 гривен

В зависимости от расценок бюро, за эту услугу нужно будет отдать 25-50 гривен.

Что делать, если нашелся «чужой» кредит

К сожалению, сейчас множество информации, в том числе и паспортные данные, можно найти как в открытом доступе, так и в базах, которые можно купить. В результате мошенники получают возможность оформления кредитов по подложным документам, такие случаи встречаются все чаще. Именно для предотвращения подобного развития событий и необходим регулярный мониторинг состояния КИ.

Как мошенники могут взять на вас кредит

Основная опасность связана с расширением сферы услуг по кредитованию микрофинансовыми организациями онлайн. Для получения займов без отказа достаточно предоставить ксерокопии паспорта и других документов, фотографию. При наличии такой информации в сети сделать необходимые бумаги несложно, тем более, с применением современных программ.

Нередко приходится сталкиваться и с недобросовестными банковскими сотрудниками, которые идут на сговор с мошенниками. В результате становитесь обладателем кредита, долги по которому придется погашать вам. Чтобы добиться отмены договора, придется потратить много времени и сил. Отметим, что получить положительное решение по этому вопросу будет чрезвычайно сложно.

Куда обращаться, чтобы не платить чужой кредит

Если заметили в кредитной истории наличие кредита, который не оформляли, действуйте по следующей схеме:

- Уточните, какая организация выдала быстрый займ, когда это было сделано, узнайте номер договора.

- С этой информацией обращайтесь в отделение полиции по месту жительства, добейтесь получения документа, подтверждающего, что заявление принято.

- После этого обращайтесь в банк или МФО, выдавшее кредит, составляйте претензию.

- При необходимости требуйте выдачи информации с камер наблюдения, проведение экспертизы почерка.

По заявлению и претензии должно быть проведено расследование как сотрудниками полиции, так и службой безопасности банка. Дальнейшее развитие событий возможно по следующей схеме — мирное соглашение с банком или судебное разбирательство.

После того как проблема устранена, не забудьте взять в банке документ, подтверждающий, что претензии к вам отсутствуют.

Как уберечься от мошенников

Чтобы не стать жертвой мошенников, необходимо соблюдать элементарную осторожность. Старайтесь, чтобы как можно меньше ваших документов были размещены в сети

Не передавайте удостоверения личности никому, даже родственникам. В случае утери сразу занимайтесь восстановлением.

Способы проверки кредитной истории бесплатно

Как проверить долги по кредитам по фамилии абсолютно бесплатно?

Как проверить долги по кредитам по фамилии абсолютно бесплатно?

Самый верный способ – это проверка через судебных приставов, банковскую карту или по номеру кредитного договора. Прежде всего, это бесплатно, к тому же надежно. Варианты проверки через интернет по фамилии могут привести к получению неверных данных и лишним нервам.

Узнать задолженность при помощи банковской карты и номера договора самый легкий и безопасный способ: осуществляется без участия третьих лиц и бесплатно.

Через Бюро кредитных историй

Бюро кредитных историй – это организация, которая хранит сведения о лицах хоть раз, заключавших кредитное соглашение. Кредитная история доступна банкам в любой момент, а вот физические лица могут отправить запрос на проверку собственной КИ бесплатно всего один раз в год. За последующие проверки придется платить.

Чтобы узнать кредитную историю нужно:

- Обратиться в ЦККИ и узнать в каких бюро есть информация о задолженности конкретного человека (всего в России 25 бюро кредитных историй, поэтому обращение в каждое нецелесообразно);

- Получить подробную информацию из ЦККИ и обратиться в нужное бюро.

Бывает, что заявки в ЦККИ обрабатываются долго из-за множества обращений, поэтому всегда стоит проверять статус своей.

Через службу судебных приставов

Такой вариант подходит для проверки открытых просрочек, если же необходима общая информация (статистика выплат), то необходимо использовать первый вариант.

Проверка долгов в банке по паспорту

Если планируется оформление кредита в конкретном банке, проверить КИ можно на месте. Для этого физическое лицо предоставляет паспорт сотруднику финансолвой организации и ждет ответ. В случае выявления негативных сведений в кредите будет отказано.

Такой метод не совсем хорош по причине того, что повторное обращение в данную организацию даже при условии, что кредитная история была исправлена, с вероятностью в 90% приведет к отказу. Банки предпочитают не заключать договоры с проблемными заемщиками, поэтому целесообразно проверить КИ через БКИ, сделать все возможное, чтобы исправить ее и только потом отправлять заявку в банк на оформление нового займа.

КИ по фамилии

Узнать долги по кредитам в банках через интернет по фамилии можно только на сайте Службы Судебных Приставов или специальные сайты, оказывающие подобные услуги (здесь, вероятнее всего, придется заплатить за информацию).

Для получения необходимой информации на сайте ССП, также нужно написать имя, отчество, регион жительства и дату рождения. Мину такой проверки — возможность узнать только про открытые просрочки. В целом информация по конкретному лицу будет недоступна.

При оформлении крупного займа, к примеру, ипотеки, кредитор берет во внимание всю КИ потенциального заемщика, вплоть до наличия просрочек по уже закрытым кредитам. Так, если они были регулярными в заявке откажут

Конечно, такие жесткие требования не везде. Они касаются самых надежных банков России — Сбербанк, ВТБ, Россельхозбанк и т.д.

Проверка КИ по номеру карты

Бесплатно узнать долги по кредитам можно с помощью банковской карты. Если займ был получен на нее, то достаточно обратиться в банк, который ее выпустил и назвать номер карты.

Важно! Пользоваться услугами сайтов по проверке кредитной истории по номеру карты не стоит, так как вероятность попасть на мошенников очень высока

Задолженность по кредиту по номеру кредитного договора

Узнать о задолженности по номеру кредитного договора можно двумя способами.

- Первый – обратиться непосредственно в банк с договором и узнать все подробности.

- Второй – зайти в личный кабинет на сайте банка (если существует), вписать номер договора в специальной графе и получить необходимую информацию.

Обратиться с кредитным договором к организациям, предоставляющие услуги по КИ, нежелательно. Данный договор не подлежит передаче третьим лицам.

Часто ли мошенники обманывают людей

Случаи мошенничества встречаются нечасто. Точных статистических данных не существует. Это связано со многими факторами:

- не все обманутые граждане подают заявление о неправомерном кредитовании;

- не все данные о мошенничестве подлежат учету;

- некоторые банки зачисляют в число потенциальных мошенников граждан, которые не смогли своевременно внести платеж в связи с не зависящими от них обстоятельствами, а не по злостному умыслу.

Важно! Многие мошенники обращаются в банк или МФО и первоначально берут незначительную сумму, своевременно ее выплачивая. Данные действия требуются для повышения лимита и получения большей денежной суммы.

Что делать, если кредитное досье содержит ошибки?

Да, кредитное досье иногда содержит ошибки, допущенные банковскими работниками. Характер ошибок может проявляться в сумме займа, который вами даже не был оформлен или наличия просрочек, хотя платежи погашались всегда своевременно.

Если заемщику удалось самостоятельно выявить факт ошибки в кредитной истории, потребуется:

- Отправиться в банк.

- Запросить справку об отсутствии задолженности или документ подтверждающий выполнение обязательств согласно их срокам.

- Полученные бумаги предоставить в БКИ.

Может возникнуть и другая ситуация, например, кредитное бюро отправило банку досье иного гражданина. В случае несовпадения владелец кредитной истории имеет право потребовать разбирательств в данном вопросе, также написав соответствующее заявление. Проверка займет некоторое время.

Кстати, за допущенные БКИ ошибки взимается штраф в размере 50 000 рублей. Доказать свою правоту реально в судебном порядке или, подав жалобу в ЦБ РФ, ФСФР.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Запрос персонального кредитного рейтинга в БКИ

Для запроса кредитной истории и персонального кредитного рейтинга учетную запись на сайте БКИ надо подтвердить через Госуслуги.

После подтверждения учетной записи становятся доступными следующие услуги:

- кредитный отчет;

- персональный кредитный рейтинг;

- динамика изменений ПКР за последние 12 месяцев (платная услуга).

Шаблон (последовательность) кредитной истории из данного БКИ представлен ниже.

Дополнительно можно заказать информацию о персональном кредитном рейтинге.

Если в кредитной истории были обнаружены какие-либо ошибки, то их можно оспорить.

Персональный рейтинг рассчитывается по разным формулам в зависимости от БКИ. Он может достигать до 1500 баллов. В нашем примере максимальное значение 850 баллов.

Как узнать о кредитной истории другого человека?

Как же защищена конфиденциальная информация и при каких обстоятельствах может быть получен доступ к кредитной истории другого лица? Можно ли без разрешения гражданина посмотреть его кредитную историю?

Кому предоставляются сведения?

Если разрешение клиента не было получено, то ФОП и юр. лица могут получить открытую информационную часть кредитной истории, в которой содержатся основные сведения о ее владельце.

Справка!Полная личная кредитная история содержит конфиденциальную информацию и право доступа к ней есть у самого пользователя кредитной истории, а также у суда и прокуратуры. Для того, чтобы с этими сведениями могли ознакомиться третьи лица, гражданин сам должен позволить им это сделать.

Кредитную историю клиентов запрашивают банки или другие кредиторы, когда гражданин приходит к ним оформлять ссуду.

Важно!Как только клиент заполняет анкету для получения кредита, он дает разрешение и на доступ к своей кредитной истории. В том случае, если заемщик отказывается предоставить банку доступ к этой информации, его заявка будет автоматически аннулирована

При этом разрешение на получение доступа к кредитной истории будет действительным в течение 30 дней с момента его получения. Если за это время информация не была получена, заемщик должен выдать кредитору повторное разрешение.

Обращаться по данным о кредитной истории вправе также работодатели, которые интересуются финансовой репутацией потенциального работника; арендодатели, которые оформляют договор аренды недвижимости; страховые компании, которые готовы определить условия страхования и тому подобное. Но без разрешения клиента на доступ к кредитной истории, эту информацию им выяснить не удастся.

Для получения сведений о кредитной истории другого человека запрос должен отвечать следующим требованиям:

- Запрашивать данные, кроме самого владельца кредитной истории, имеют право юр. лица или ФОПы, зарегистрированные в определенном порядке.

- Согласие на получение этой информации предоставляется пользователем и оформляется в письменном виде.

- Между юр. лицом и Бюро кредитных историй обязательно заключается договор, который предполагает предоставление услуг.

Получение доступа к кредитной истории пользователя возможно и для другого частного лица, если у того есть доверенность, зарегистрированная нотариально. В ней обязательно должен быть пункт о делегировании полномочий при обращении к кредитному бюро, а также на совершение иных действий, необходимых для этого. Например, разрешение доступа к кредитной истории организации, заинтересованной в этой информации.

За безопасность данных, содержащихся в кредитной истории, несет ответственность БКИ, где она хранится. Это определено законодательством. Для обеспечения сохранения информации у кредитных бюро должна быть соответствующая лицензия регулятора. Обязанностью БКИ является проверять, есть ли у запрашивающей кредитную историю организации разрешение ее владельца.

Важно!Узнать, кто спрашивал данные из кредитной истории пользователя, можно в кредитном отчете в его закрытой части. Там хранятся данные о том, кто и когда интересовался этой информацией

И если человек не давал разрешения на формирование кредитного отчета, он имеет право обратиться с жалобой в правоохранительные органы

Там хранятся данные о том, кто и когда интересовался этой информацией. И если человек не давал разрешения на формирование кредитного отчета, он имеет право обратиться с жалобой в правоохранительные органы.

Способы проверить кредитную историю онлайн по фамилии

На сегодня кредитная история проверяется бесплатно по фамилии через интернет. Вам необходимо войти на любой из ресурсов-партнёров БКИ.

Через KИ24.инфo

Среди наиболее надёжных и удобных сервисов многие пользователи отмечают KИ24.инфo.

Чтобы кредитная история была найдена корректно по фамилии бесплатно, сайт у вас запрашивает Ф.И.О. и паспортные данные.

Далее заявка обрабатывается, и готовый отчёт автоматически отправляется на вашу почту. В нём будет содержаться информация о:

- сумме переплат;

- количестве обязательств;

- кредитной нагрузке;

- баллах надёжности.

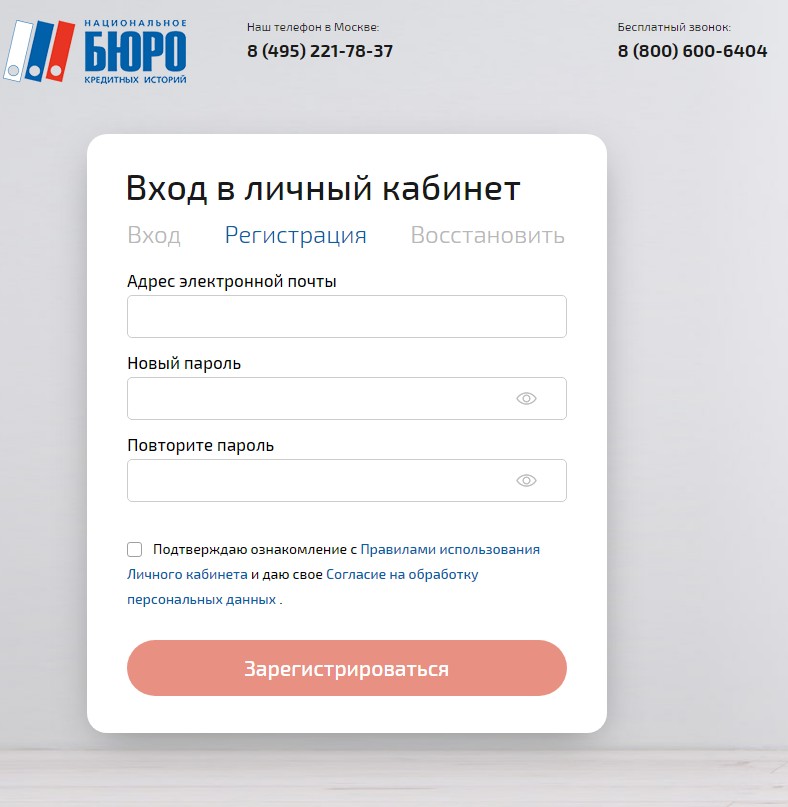

Поиск кредитной истории через сайт НБКИ

Теперь что касается дальнейших действий:

- В левом углу вертикального меню кликаем на «Услуги клиента».

- Затем перед вами открывается окно, где нужно выбрать «Проверить».

- Выбираем для физического лица.

- Выполняем далее представленную инструкцию.

Есть ещё один вариант получения информации через сайт НБКИ:

Открываем сайт Госуслуг.

Переходим в персональный профиль.

Вносим личные данные, затем ждём подтверждения статуса клиента.

Входим в такой вот профиль https://person.nbki.ru/subject-cabinet/ и открываем свою КИ.

Через сервис banki.ru

Обратите внимание, что существует также вариант изучения своего кредитного рейтинга без прохождения регистрации и подтверждения своей личности. При необходимости можете воспользоваться таким альтернативным вариантом, как сервис banki.ru

Итак, здесь можно автоматически получить информацию, для этого нужно выполнить следующие действия:

Сразу нужно выбрать мастера подбора займа.

В окошке вводим интересные для вас параметры кредитования.

После нужно дойти до «кредитного рейтинга», затем важно указать все действующие данные, без обмана

Затем сервис учитывает ваши условия и параметры и подбирает для вас организацию для оформления займа.

При наличии кода

На этапе оформления займа каждому человеку присваивается индивидуальный код, который позволяет удалённо получать информацию о своей КИ. Также сторонние лица не смогут искать кредитную историю бесплатно по фамилии, принадлежащую вам. Главное преимущество кода – возможность получать информацию по КИ бесплатно по фамилии, пользуясь соответствующими ресурсами через интернет. Для осуществления процедуры вам необходимо:

войти на сайт ЦБ РФ;

перейти в раздел по КИ;

заполнить форму;

подтвердить заявку;

дождаться письма, которое будет автоматически отправлено на вашу электронную почту.

В случае утери кода вы можете его восстановить путём обращения в Центробанк, заплатив символическую сумму за возобновление.

Если код неизвестен

Перед тем как проверить кредитную историю онлайн по фамилии, стоит удостовериться в наличии кода. Если он утерян или неизвестен – через интернет данную процедуру осуществить невозможно. В таких случаях вам необходимо:

- Обратиться в любое БКИ или банковское учреждение для получения нового кода. После одобрения заявки вам нужно будет сформировать запрос в Центральный банк, чтобы узнать кредитную историю бесплатно по фамилии.

- Не использовать код, а обратиться в любую из организаций для получения КИ.

Чтобы узнать в РФ кредитную историю бесплатно по фамилии, обращайтесь в Центробанк или в свой БКИ лично, имея при себе полный пакет документации: удостоверение личности, сопутствующие ксерокопии и прочее.

Для чего нужна проверка своей кредитной истории?

Чаще всего проверка кредитной истории проводится перед обращением за новым займом. Так как каждый отказ негативно влияет на финансовую статистику, желательно сначала самостоятельно оценить свои шансы и только потом подавать заявку.

Другие причины для того, чтобы узнать свою кредитную историю, это:

- Исключение ошибок в своем досье. Сотрудники банка или Бюро кредитных историй могут допустить ошибку при заполнении данных. В результате у человека могут быть проблемы не только с получением следующего займа, но и с выплатой неустоек, которые будут начислены за просрочки.

- Исключение оформления чужого кредита. Многие современные финансовые организации выдают займы только по паспорту. Так как реквизиты удостоверения личности предоставляются во многих случаях, они могут попасть в руки мошенников, которые используют данные для личной выгоды. В подобной ситуации придется обращаться в правоохранительные органы и снимать задолженность в судебном порядке. Но на весь период проверки получение новых кредитов будет невозможным.

Таким образом, регулярный мониторинг своей кредитной истории – это возможность минимизировать различные негативные последствия. Тем более, что любому физическому лицу доступен бесплатный запрос личного досье 2 раза в год (но только один раз в бумажном формате). Количество платных обращений в БКИ не ограничено.