Кузовные компании

Обширный Нижегородский кластер кроме головного завода АЗ ГАЗ включает целый ряд производителей надстроек и спецавтотехники на грузовых шасси, которые имеют право выдавать своей продукции собственные ПТС. В их числе значится, например, ОАО «ЗТО КАМЕЯ», специализирующееся на различных фургонах и европлатформах на шасси серийных грузовиков. За 6 месяцев 2020 года фирма выпустила 158 ед. (–0,6%) данной техники, в том числе 110 ед. (рост в 2,2 раза) полной массой 6,85–8,7 т с дизельными ГАЗ, КАМАЗ, Isuzu и проч., а также 48 ед. (–56%) полной массой 3,5 т с бензиновыми моторами на шасси «ГАЗель».

Аналогичная по продуктовой линейке произвела 222 ед. (+5,7%) грузовых ТС, из которых 58 ед. (нулевой рост) полной массы 3,5–26,1 т с дизелями и 164 ед. (+7,9%) полной массой 3,5 т с бензиновыми моторами («ГАЗель»).

ООО «Чайка-НН» выпустила за рассматриваемый период 162 ед. (+5,2%), из которых 161 ед. (+22%) полной массой 7,5–18 т с дизелями и 1 ед. (падение на 95,5%) полной массой 3,5–7,45 т с бензиновыми двигателями («ГАЗель»).

Придворная тюнинговая ОАО «РИАТ» снизила обороты, произведя лишь 178 ед. (–25,5%) техники на шасси КАМАЗ, включая 109 грузовиков (–5,2%) на шасси разных моделей, 15 ед. (–75%) тяжёлых седельных тягачей КАМАЗ-65225 (6х6) и 54 ед. (–15,6%) длиннобазных самосвалов-зерновозов на шасси КАМАЗ-65117 полной массой 24 т.

Подмосковная ЗАО «БЕЦЕМА» из Красногорска выпустила 405 ед. (+22,7%) подвижного состава, в основном автосамосвалов строительного и сельскохозяйственного назначения на шасси Volvo, Scania, MAN, Mercedes-Benz и КАМАЗ.

Филиал ООО «Метровагонмаш» Вышневолоцкий машзавод (г. Вышний Волочек), унаследовавший в начале 2010-х самосвальное производство завода ММЗ из Мытищ за полгода собрал всего один самосвал-бункеровоз ВВМЗ-450360 на шасси МАЗ-438043.

В общий итог традиционно не включаются грузовики на шасси отечественных производителей, произведённые в основном предприятиями ФСИН РФ, выпуск которых хотя и сократился, но всё же составил 1535 ед. (–10,6%).

Количество танков в РФ

Нет здесь данных и об устаревших, но все еще обладающих боевыми возможностями Т-55, Т-62 и Т-64. Они хранятся в резерве, но их немало – около 8 тыс. (порядка 2,8 тыс. из них Т-55, до 2,3 тыс. – Т-64, 1,6 тыс. – Т-62).

Бронемашина нового поколения «Армата» своим выходом в свет дала старт курсу на усиленное оснащение воинских частей новинками. Около 2 300 «Армат» появится в войсках по планам Министерства обороны РФ. Кстати, серийные машины, поступившие для испытаний, отличаются от представленных ранее опытных образцов: на них заменен ряд узлов и агрегатов, также появились новые системы.

Но не изжили себя полностью и более ранние поколения бронемашин Т-80 и Т-90.

Таблица 1. Характеристики бронетанковой техники армии РФ, тыс. шт.

| Модель | На вооружении | Выпущено всего | На хранении и консервации | Модификации |

| Т-72 «Урал» | ~ 2,0 | ~ 30,0 | ~ 7,5 | Модификации Т-72А, Т‑72Б, Т-72БА, Т-72Б3 |

| Т-80 | ~ 4,0 | > 10,0 | – | Т-80У |

| Т-90 «Владимир» | ~ 0,9 | > 1,8 | Т-90 – глубокая модернизация Т-72БУ.

Т-90А |

|

| Т-14 «Армата» | Проходит войсковые испытания | 2,3 до 2020 (прогноз) |

Самые разные источники по-разному оценивают оснащенность этой боевой техникой. Можно уверенно заявлять, что реальное их количество не назовет никто, кроме военного ведомства.

Таблица 2. Количество танков в России

| Годы | Штук |

| 1990-1992 | 64 000 |

| 1991-2001 | 18 000 |

| 2005 | 23 000 |

| 2008-2010 | 12 800 |

| 2012 | 17 500 |

| 2015 | 15 000 |

| 2018 | 20 300 |

| 2019 | 21 932 |

| 2024-2026 (прогноз) | 7700 – 13000 |

Далеко не все машины из почти 64 тысяч, которые СССР имел в войсках и на хранении на начало 1990 года, пережили потрясения 90-х. Значительные их количества были переданы правительствам образовавшихся независимых государств. Сократилась российская армия. К тому же федеральное правительство не могло содержать слишком много техники.

К середине 2000-х в армии было около 22–23 тысяч танков, а к началу 2010-х годов это число постепенно сократилось. Причем основная масса машин находится в консервации.

Примечание! С момента распада Союза парк грузовых автомобилей в России вырос вдвое.

Нюансы выбора

Есть несколько критериев, которыми руководствуются покупатели при выборе грузового транспортного средства.

К грузовику предъявляются повышенные требования, поскольку машина должна работать и приносить доход, а не становится объектом постоянных капиталовложений.

В этом компоненте во многом хороши именно новые грузовики, произведённые в России. Перевозчик зачастую не нуждается в ультрасовременных решениях. Главная задача выполняется в выполнении прямых функций. Машины подбирают исходя из целей, конкретных объёмов товара, перевозимой продукции, расстояний и длительности поездок.

Как наглядно показывает практика эксплуатации, лучшие российские, выпускаемые в нашей стране, грузовики обладают оптимальным соотношением цены и качества.

Что же касается предъявляемых требований, то зачастую компании, заинтересованные в покупке хорошего грузового транспортного средства, ориентируются на такие критерии:

- Соответствие функциям и назначениям. Для этого выпускаются тентованные, бортовые модели, цистерны, крупнотоннажные, среднетоннажные, лёгкие машины, цистерны, рефрижераторы и пр.

- Требования безопасности. Машина обязана обеспечивать оптимальные условия безопасности для водителя, а также гарантировать сохранность груза.

- Вместительность и грузоподъёмность. Некоторые перевозки предусматривают необходимость доставки одним ТС большого объёма товара. Потому российские грузовики, выпущенные в РФ, делятся на соответствующие категории в зависимости от их грузоподъёмности.

- Ходовые и эксплуатационные характеристики. В этом компоненте актуальные новинки среди российских лучших грузовых автомобилей значительно превзошли своих предшественников, а также приблизились к уровню топовых зарубежных производителей. Машины стали мощнее, тяговитее, они без проблем заезжают на крутые склоны, будучи полностью загруженными, не разрывая при этом двигатель на части.

- Эксплуатационная стоимость. Невероятно важный критерий, который подразумевает затраты на содержание машины, её эксплуатацию, заправку, плановое обслуживание и ремонт. Тут у российских грузовых автомобилей практически нет конкурентов на местном рынке. Актуальные новинки обладают многими достоинствами более дорогих зарубежных аналогов, но при этом в плане эксплуатационных затрат обходятся намного дешевле.

Подавляющее большинство новых грузовиков, а также моделей, которые были разработаны и выпущены в течение последних 10-15 лет, соответствуют этим критериям выбора, и позволяют отечественным предпринимателям рассчитывать на выгодную сделку при приобретении российского грузовика.

Преимущества и недостатки работы

Профессия дальнобойщика имеет как позитивные моменты, так и негативные. Человек получает возможность увидеть свою страну или весь мир, получая от этого стабильный и высокий доход.

Во время рейса дальнобойщик находится на попечении фирмы, она оплачивает питание, проживание и другие расходы. К этому начисляется и зарплата, что делает работу дальнобойщика приятной и высокооплачиваемой.

Один из главных негативных моментов – пагубное влияние на здоровья. Водитель всегда находится в сидячем состоянии. Такое положение вызывает геморрой, проблемы с позвоночником, а тело с каждым днем деградирует. Несмотря на возможность заработать, каждый день существует риск попасть в аварию и получить значительные травмы.

Еще один значительный недостаток – это долгие разлуки с семьей. Крупные фирмы имеют условия вахтового труда от 30 дней. Месяцами не видеться с родными трудно, а наладить личную жизнь крайне тяжело.

Структура грузового автомобильного парка России

Оценить состояние парка грузовиков в РФ мы имеем возможность по данным аналитического агентства «АВТОСТАТ». Их на начало 2019 года насчитывалось 3,8 млн штук. При этом в расчет берется среднетоннажная (CV) и крупнотоннажная (HCV) техника. Почти 86% парка – грузовики HCV.

Рис. 3. КаМАЗы – самые популярные грузовики России

На протяжении последних пяти лет количество машин до нынешнего года оставалось неизменно на уровне 3,7 млн единиц и лишь на 1 января 2019 выросло до 3,8 млн. Зато доля иномарок в структуре грузового автомобильного транспорта выросла по сравнению с 2010 годом существенно, с 10 до 31%.

Интересно. За перегруз грузового автомобиля водителю грозит штраф

Таблица 1. Изменение парка грузовиков по маркам по состоянию на начало года

| Грузовые автомобили | 2010 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Всего, млн штук | 3,4 | 3,73 | 3,7 | 3,7 | 3,7 | 3,8 |

| В % | ||||||

| Отечественных марок: | ||||||

| КаМАЗ | 21,9 | 22,2 | 22,6 | 23,1 | 23,9 | 17,1 |

| ГАЗ | 24,8 | 21,4 | 21,2 | 20,9 | 20,4 | 11,7 |

| ЗИЛ | 19,3 | 15,7 | 15,5 | 15,0 | 14,5 | 5,6 |

| МАЗ | 7,6 | 7,8 | 7,9 | 7,8 | 7,8 | 5,5 |

| Урал | 5,4 | 4,7 | 4,7 | 4,7 | 4,8 | 2,9 |

| Иномарок: | ||||||

| Volvo | 1,6 | 2,2 | 2,3 | 2,3 | 2,5 | 2,5 |

| MAN | 1,3 | 2,1 | 2,2 | 2,2 | 2,3 | 2,4 |

| Scania | 1,1 | 1,8 | 1,8 | 1,9 | 2,0 | 2,1 |

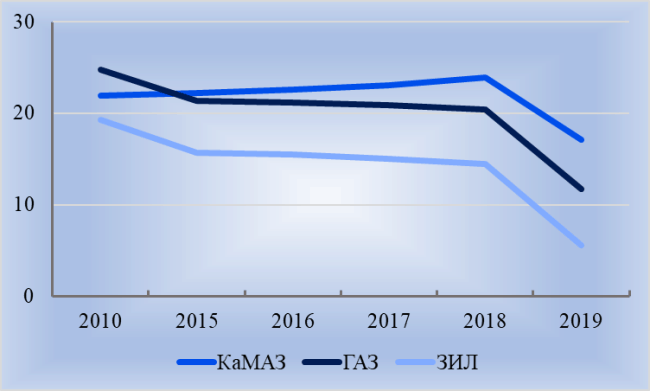

К самым популярным маркам грузовиков неизменно относятся машины отечественного автопрома: КаМАЗ, ГАЗ и ЗИЛ, правда, доля их постоянно снижается.

Рис. 4. Изменение доли самых популярных отечественных марок грузовиков, в %

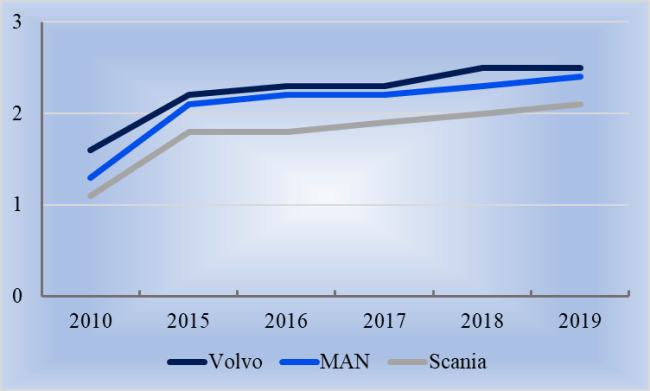

Пока еще медленно, но в структуре парка продукция российского автопрома вытесняется иномарками. К самым популярным можно отнести Volvo (с доли в 1,6% в 2010 до 2,5% в 2018).

Рис. 5. Изменение доли самых популярных иностранных марок грузовиков, в %

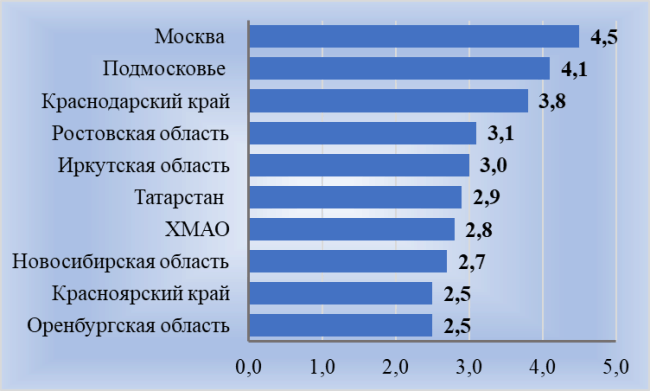

Среди российских регионов самым крупным парком грузовых машин неизменно располагают столица, Московская область и Краснодарский край.

Таблица 2. Грузовой парк регионов РФ, тыс. автомобилей

| Регион РФ | 01.01.18 |

| Москва | 167,8 |

| Подмосковье | 151,3 |

| Краснодарский край | 139,3 |

| Ростовская область | 113,5 |

| Иркутская область | 112,4 |

| Татарстан | 109,1 |

| ХМАО | 104,9 |

| Новосибирская область | 101,7 |

| Оренбургская область | 92,6 |

| Красноярский край | 91,0 |

На эти десять регионов приходится 31,9% всех грузовиков страны.

Рис. 6. Региональная структура грузового автопарка РФ, в %

Это интересно! Как оплачивается труд дальнобойщиков в России? Оправдывает ли доход высокий риск?

Прогнозы

Согласно стратегии развития автомобильного транспорта РФ, разработанной ОАО «НИИАТ», развитие крупных транспортных организаций обеспечит к 2020 году снижение среднего возраста парка до 9, а к 2030 году – до 7-8 лет. На сегодняшний день 65% машин старше 15 лет, а средний возраст парка на начало 2018 года составлял 20 лет.

Уже в 2019 на российских дорогах появятся беспилотники «КамАЗ».

«Начиная с 2019 года, планируется старт пилотной эксплуатации автономных транспортных средств «КамАЗ» на дорогах общего пользования в городе Набережные Челны и на закрытых территориях» (Ростех)

О самом дорогом грузовике – гиганте отечественного автопрома в видеосюжете:

Российские производители в плюсе

Эксперты считают, что снижение продаж импортных грузовиков объясняется, как ситуацией, сложившейся в экономике РФ, так и финансовой господдержкой отечественных производителей. Как о, их уверенность в завтрашнем дне подкреплена еще и расширением модельного ряда. К примеру, не так давно на рынок была внедрена новая модель KAMAZ 5490 Neo. Это позволило отечественному гиганту не только сохранить уровень продаж 2020 года, но и прибавить в 2019 году, упрочив свои позиции на рынке.

Что касается другого лидера отечественного грузового машиностроения – ГАЗ, то сохранить свои позиции на рынке заводу помогли среднетоннажные грузовики. Увеличение продаж на Горьковском автозаводе объясняют ростом популярности GAZ Gazon Next и растущим спросом на GAZ Gazon Next 10. По мнению специалистов завода, в новом году не следует ожидать каких-либо резких изменений на рынке: стагнация или падение на 2-3%. В то же время российские производители грузового автотранспорта планируют укрепить свои позиции, благодаря обновлению модельных линеек.

Минус 2% уже с I квартала

По данным «Автостат Инфо», по истечении 2020 года, в РФ было реализовано 80,7 тыс. единицы грузового автотранспорта. Спад по сравнению с объемом продаж 2020 года составил 2%. При этом сегмент отечественных грузовиков за отчетный период подрос на 10%. Поэтому падение рынка объясняется тем, что заметно просел сегмент импортных грузовых авто. Так, в январе-марте 2020 года было реализовано 6 890 штук иномарок, что на 15,5% меньше, чем в аналогичный период 2018 года. На долю грузовиков российского производства пришлось 59,8%, импортных – 40,2%.

В I квартале, как и прежде, лидировал «КАМАЗ». За год было куплено 27,6 тыс. машин этой марки. Отечественная машиностроительная компания ежегодно демонстрирует рост: по сравнению с 2020 годом, «КАМАЗ» прибавил к своему объему продаж 15,7%. Вторым номером в рейтинге брендов идет марка «ГАЗ». Горьковский производитель улучшил показатели продаж по сравнению с 2018 годом на 5,9% %. На третьей позиции – шведский бренд Volvo. За прошлый год было продано 5,7 тыс. машин (-10%). Четвертую строчку занимает Scania (5,6 тыс. шт.; -16%). Пятое место за брендом MAN (5 тыс. шт.; -1,5%).

В рейтинге самых продаваемых моделей на лидирующей позиции, как и в 2020 году -KAMAZ 43118, продажи этой модели составили 6,8 тыс. единиц (+3,3%). Второе место также остается за моделью GAZ Gazon Next (+4,6%). На третье строчке рейтинга моделей стоит КАМАZ 65115, прибавивший 10,9%. На четвертом месте еще одна модель марки KAMAZ 5490 (+6,7%) и замыкает пятерку Mercedes-Benz Actros (-12,4%). По итогам прошлого года самой популярной моделью стала KAMAZ 65115 (+10,9%), а самый большой спад наблюдался у Volvo FH (-17,6%).

Автобусы

Российский рынок автобусов не вписывается в привычные рамки: правила игры здесь определяются государством. Поскольку пассажирские перевозки автобусами попросту убыточны, то транспортные компании по определению нищие как церковные мыши. Тем не менее народ возить надо, причем исправно. Поэтому каждая приобретаемая предприятием машина субсидируется государством, а чтобы народные деньги не уходили за кордон — субсидируются только машины, собранные на территории РФ. Именно поэтому уже который год подряд этот сегмент рынка коммерческого транспорта остается с плюсом. Своеобразная круговая порука.

Вместе с тем, поскольку российский автопром так и не смог наладить выпуск полноценного междугородного/туристического автобуса, эта часть рынка все же частично отвоевана зарубежными компаниями. Турпоток в Россию не ослабевает. Зарубежные туристы, как известно, народ избалованный и абы как ездить не хотят, поэтому такие автобусы приобретаются за свои кровные у иностранных производителей без оглядки на кого бы то ни было.

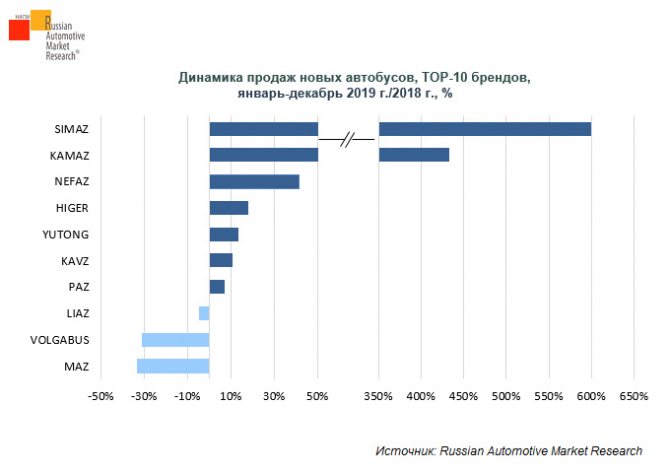

По данным RAMR, в 2020 году рынок новых автобусов вырос на 7,0% и составил 13,91 тыс. единиц. В лидерах — ПАЗ: его продажи составили 8,04 тыс. экземпляров, что на 6,9% больше прошлогоднего результата. Далее следуют ЛиАЗ (1,61 тыс. единиц; –4,7%) и НефАЗ (1,09 тыс. единиц; +41,6%).

Среди иностранных брендов на первом месте по продажам новых автобусов в 2020 году китайский Yutong, реализовавший 590 экземпляров автобусной техники, что на 13,5% больше результата 2018 года.

В модельном рейтинге автобусного рынка России первые три строчки занимают представители Павловского автобусного завода. Лидирует высокопольный автобус малого класса ПАЗ-3205 (3604 штук; –4%). На второй строчке — автобус малого класса ПАЗ-3204 (2700 штук; +6,6%). Третьим стал автобус среднего класса ПАЗ-4234 (1193 штук; +39,5%). Лидер по приобретению новых автобусов — Москва; в семи регионах из первой двадцатки продажи сократились.

Попутно стоит заметить, что столица, взяв курс на поддержание экологически чистой городской среды, обошла все другие российские города по числу приобретенных электробусов. Собственно, этим и объясняется столь успешный рост продаж на НефАЗе, который на сегодня является одним из основных поставщиков электробусов под брендом КАМАЗ.

В начавшемся году всем производителям коммерческой техники придется уповать на новое правительство, пообещавшее ускорить реализацию национальных проектов, а также старт новых инфраструктурных проектов, призванных встряхнуть стагнирующую экономику. Пока же все остается как есть, без радужных прогнозов на будущее.

Данные предоставлены аналитическим агентством «Автостат» и Russian Automotive Market Research (RAMR).

Прогноз формирования парка легковых автомобилей в России до 2020 г., тыс. шт.

Как считает директор департамента продаж Петр Костиков, доли ушедших из России Chevrolet и Opel со временем перераспределятся, скорее, на Hyundai, Volkswagen и Kia, тогда как более дорогие Toyota и Nissan будут пользоваться меньшим спросом.

Впрочем, Toyota и Nissan очень популярны на рынке подержанных автомобилей, поэтому парки этих марок в России будут оставаться крупнейшими, добавляет консультант департамента исследований автомобильного рынка Frost & Sullivan Анна Озделен. По ее мнению, наиболее динамичный рост автопарков можно ожидать от автопроизводителей, таких как Hyundai, Renault, Volkswagen и др., которые имеют локальное производство в России, что позволяет им предлагать разнообразный модельный ряд при грамотном ценовом позиционировании.

Анализ первичного рынка грузовых автомобилей

Лидером российского рынка грузовиков, как и в 2020 году, является продукция отечественной автомобильной корпорации «КАМАЗ». По итогам 2020 года на долю камского автозавода приходится 33% от общего объема. В количественном выражении этот показатель соответствует 26,4 тыс. единиц, что на 30,6% больше, чем в 2016 году. При этом согласно корпоративному отчету, подразделения единого технологического цикла «КАМАЗа» в декабре произвели 4 238 машкомплектов. Всего за год их выпущено 39 525 единиц — на 12% больше, чем за 12 месяцев 2020 года. На втором месте другой российский с показателем 7,8 тыс. машин, прирост за год составил 6,9%.

Нижегородские машиностроители возлагают большие надежды на новые модели среднетоннажных и легких коммерческих автомобилей «ГАЗон NEXT» и «ГАЗель NEXT», выпуск которых стартовал в декабре 2017 года. По мнению производителя, новые разработки обеспечивают выход компании в новые сегменты российского рынка, где сегодня присутствуют только зарубежные производители. Третье место за шведской компанией Volvo, показатели которой находятся на уровне 6 тыс. единиц, прирост составил 246,6%. В пятерку лидеров также входят автомобили брендов Scania (5,7 тыс. шт., +126,2%) и Mercedes-Benz (5,6 тыс. шт., +173,1%). Стоит отметить, что вся десятка лидеров по итогам 2020 года демонстрирует рыночный рост, причем у половины он выражен трехзначными цифрами. Отличились марки DAF с приростом 286,5% и MAN (+112,8%). Модельную структуру рейтинга также возглавил КАМАЗ.

Обновленный грузовик «КАМАЗ 43118» стал самым популярным на рынке: его показатель составил 5 861 экземпляров. Следом идут: Mercedes-Benz Actros (5,1 тыс. шт., +192,8%), «ГАЗон Next» (5 тыс. шт., +12,9%), «КАМАЗ 65115» (4,7 тыс. шт., +26,8%) и «КАМАЗ 6520» (4,5 тыс. шт., +46,1%). В ТОП-10 также вошли: Volvo FX, DAF TRUCKS XF SERIES, MAN TGS. Необходимо упомянуть, что и в десятке моделей-лидеров наблюдается только положительная рыночная динамика. Что касается структуры парка грузовых автомобилей по федеральным округам, то наибольшая плотность CV-HCV наблюдается в Центральном, Южном, Приволжском округах. Так, в Москве и в Московской области зарегистрировано 321,8 тыс. машин или 8,72 % от общего числа, в Краснодарском крае и Ростовской области 246,2 тыс. единиц (6,7 %).

Такое расположение регионов обусловлено рядом фактором, в их числе: высокая концентрация населения, немалый среднедушевой доход, активная предпринимательская среда и развитая дорожная сеть и наличие крупных мегаполисов.

Цены продолжают расти. Региональная статистика

Читайте

ТОП-10 самых дешевых грузовиков 2020 года

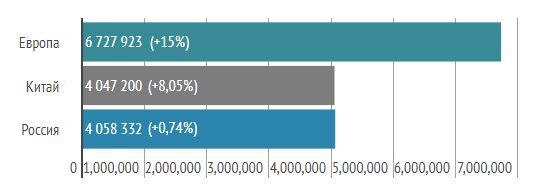

Рассмотрим динамику цен на технику из трех конкретных регионов. Так, если в ноябре прошлого года средняя стоимость новых грузовых авто из Европы показывала стабильное снижение, то данные нынешнего мая показали 15-процентный рост.

Что касается стоимости грузовых авто из Китая и России, то здесь наблюдается стабильный рост средней стоимости: где-то существенный, а где-то — не очень.

Далее сравним цены на новые седельные тягачи конкретных брендов. По прошествии шести месяцев увеличение показателей отмечено в двух из трех случаев. При этом для более объективной оценки изменения цен на тягачи HOWO было размещено крайне мало объявлений.

Легковые автомобили

За последние 20 лет, как считается, в России было окончательно разрушено советское автопроизводство и построено новое. Еще в начале 2000-х российские автомобили с огромным трудом могли конкурировать даже с подержанными иномарками. АвтоВАЗ продолжал выпускать давно устаревшую «классику», не лучше дело шло и на УАЗе, и на ГАЗе, а в Москве вообще закрылся АЗЛК.

В пиковый 2002 год в Россию ввезли 500 тысяч иномарок, а внутри страны произвели менее 1 миллиона новых автомобилей. Сейчас же при примерно том же объеме продаж (1,7 миллиона) более 90% приходится на автомобили, произведенные в России. И это уже давно не только АвтоВАЗ и УАЗ, в России есть много современных заводов, которые принадлежат крупным зарубежным автомобильным компаниям.

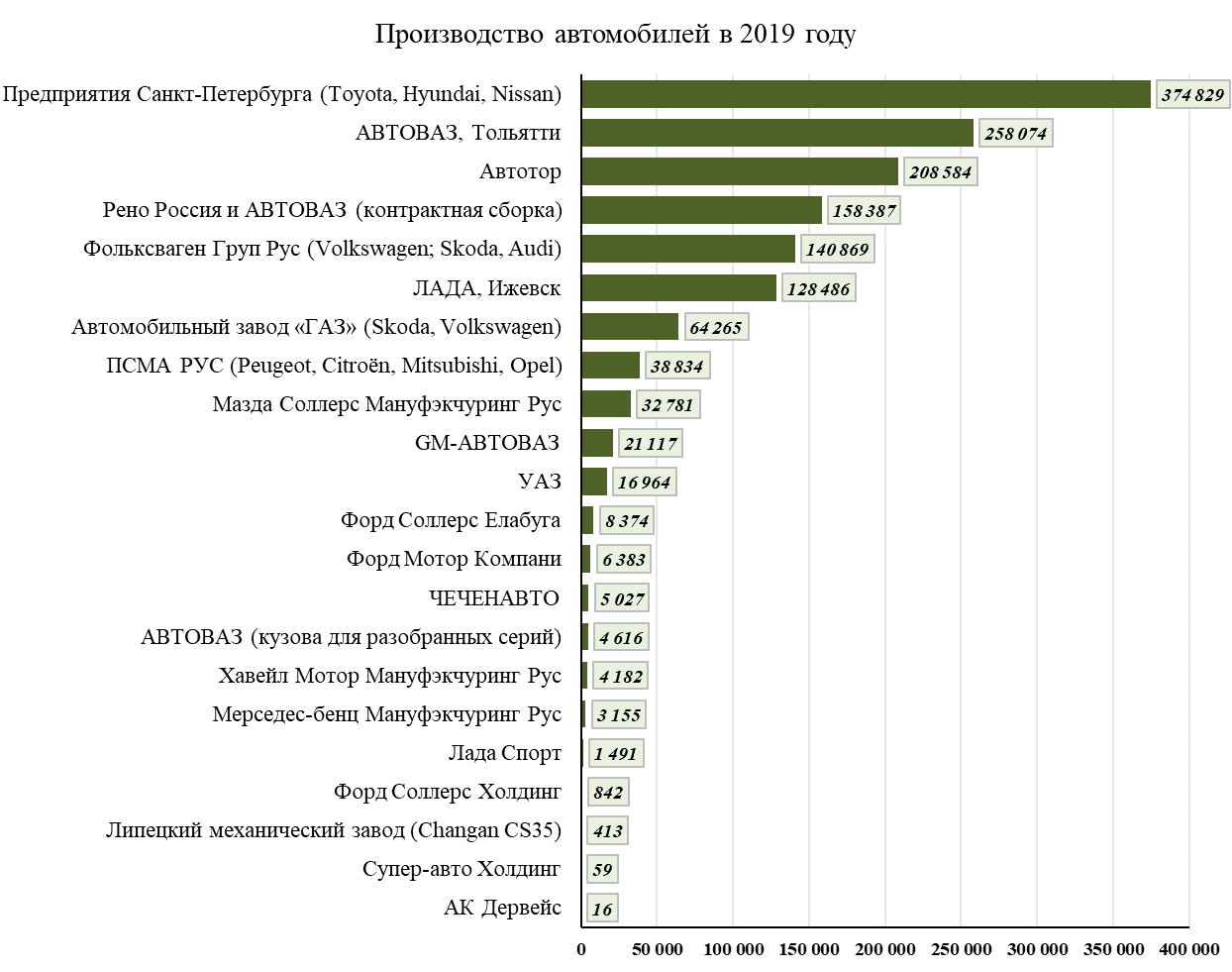

Так, в 2019 году на долю заводов зарубежных компаний пришелся достаточно серьезных объем автопроизводства:

То есть, хоть на АвтоВАЗ в целом и приходится почти 550 тысяч произведенных автомобилей, это далеко не единственный производитель в стране, и к нему вплотную подходят предприятия в особой экономической зоне Санкт-Петербурга. При этом остальные изначально российские предприятия заметно отстают – ГАЗ уже выпускает Skoda и Volkswagen, а объемы на УАЗе составляют лишь порядка 1% от общероссийского производства.

Итак, помимо всем известных Laga Granta, Vesta, Largus и XRay, на крупнейших заводах в России производятся такие модели авто:

- завод Hyundai в Санкт-Петербурге – модели Hyundai Solaris и Creta, Kia Rio;

- завод Nissan в Санкт-Петербурге – модели Nissan X-Trail, Murano, Pathfinder и Qashqai;

- завод Toyota в Санкт-Петербурге – модели Toyota RAV4 и Camry;

- «Автотор» в Калининграде – модели Kia cee’d, Sportage, Soul, Venga, Optima, Quoris, Prime, Mohave, Cerato, Sorento; Hyundai i40, Elantra; BMW X3, X4, X5, X6;

- завод Renault в Москве – модели Renault Duster, Kaptur; Nissan Terrano;

- завод Volkswagen в Калуге – модели Volkswagen Polo, Tiguan, Touareg, Multivan; Skoda Rapid; Audi A6, A8;

- завод Peugeot Citroen Mitsubishi Automotive в Калуге – модели Mitsubishi Outlander; Peugeot 408; Citroen C4;

- ГАЗ в Нижнем Новгороде – модели Volkswagen Jetta; Skoda Octavia и Yeti;

- АвтоВАЗ в Тольятти – модели Renault Logan, Sandero; Nissan Almera;

- завод Ford-Sollers в Елабуге – модель Ford Transit (после ухода Ford с рынка, в России остался только сегмент LCV);

- завод Мазда Соллерс Мануфэкчуринг Рус во Владивостоке – модели Mazda 6, CX-9 и CX-5.

Кроме того, открываются и новые заводы – например, в Тульской области открылся завод китайской компании Haval, который будет производить автомобили с высокой степенью локализации (вплоть до сборки кузовов и окраски), а недалеко от Москвы запущен завод Mercedes, который приступил к производству автомобилей E-class.

Есть новости и об автомобилях исключительно российского производства – это модель Aurus, которую разработали в НАМИ и под которую планируется переоборудовать один из закрывшихся автозаводов. На УАЗе уже достаточно долго разрабатывают «Русский Прадо» (правда, до сих пор особых результатов нет), а АвтоВАЗ только закончил конкурс на название для перспективной модели.

Дальнейшее же развитие российского автопроизводства будет зависеть от того, в какую сторону двинется ситуация с коронавирусом. Так, Китай постепенно запустил свою экономику, но в других странах компании все еще опасаются нового локдауна и не спешат с расширением производства и выводом новых моделей. Примерно то же происходит и в России – пока для бизнеса важнее «пережить» кризис, а о развитии речь пойдет, вероятно, после 2021 года.

Машин не хватает

Повышенный спрос на коммерческие автомобили в текущем году привел к появлению такого, казалось бы, чуждого для рыночной экономики явления, как дефицит. Так же, как в сегменте легковых автомобилей, на складах дилеров сейчас остро не хватает грузовиков. Это относится особенно к иностранным маркам: на нехватку авто жалуются дилеры Scania, Volvo, MAN, Mercedes. Срок ожидания поставок автомобилей зачастую внушительный, он превышает отсрочки с легковыми машинами, достигая периода от нескольких месяцев до года и более. «На сегодняшний день срок ожидания коммерческого автомобиля составляет не менее двух месяцев, а среди наиболее популярных моделей заказы принимаются на год вперед. Так, в грузовом сегменте заказы на автомобили брендов Volvo, Mercedes-Benz и Scania расписаны на несколько месяцев»,— говорит генеральный директор по продажам коммерческого транспорта автодилера «АвтоСпецЦентр Котляковка» Илья Молчанов.

«Спрос на рынке превышает предложения, сейчас у нас уже закрыты заказы на второй квартал 2022 года,— продолжает директор по продажам Scania в России Леонид Ткачик.— Пандемия нанесла сильнейший удар по отрасли автомобилестроения, вызвав резкое сокращение спроса, приостановку производств, нарушение привычных связей между производителями, поставщиками и потребителями. Острой проблемой остается дефицит полупроводниковых компонентов и микросхем, ограничивающий производственные возможности отрасли. Восстановление автопрома будет во многом зависеть от стабилизации ситуации на рынке автоэлектроники и преодоления глобальных сбоев в производственных цепочках».

«Мы видим сейчас высокий спрос на автомобили со стороны самых разных заказчиков, традиционно среди наших клиентов пользуются повышенным спросом самосвалы с колесной формулой 6х4 и 8х4,— говорит директор департамента продаж грузовых автомобилей FAW в России Андрей Попов.— Такая ситуация вызвана дефицитом техники, сейчас вся она поставляется на заказ, срок ожидания в среднем составляет два-три месяца, когда на стоке появляется машина — это большая редкость».

Возрастная структура парка легковых автомобилей в России

«Увеличение продаж автомобилей Lada будет обеспечено запуском новых моделей, таких как Lada Vesta и Lada Xray. В то же время, согласно прогнозам, продажи таких популярных моделей, как Lada Granta, снизятся

Принимая во внимание темпы списания автомобилей, мы не ожидаем увеличения доли автомобилей Lada в российском автопарке в долгосрочной перспективе», — комментирует Анна Озделен

А вот Петр Костиков считает, что парк автомобилей Lada будет расти, чему будет способствовать не только обновление модельного ряда, но и смещение спроса в бюджетный сегмент в условиях непростой экономической ситуации.

В любом случае, российский автопарк будет прирастать преимущественно за счет импортных и выпускаемых в стране иномарок. В результате уже в следующем году парк зарубежных автомобилей преодолеет отметку в 25 миллионов, а к 2020 году их доля должна превысить 60%. Лидером среди иномарок останется Toyota — к 2019 году в России уже будет насчитываться более 4,09 млн «Тойот» различных моделей. Отметку в 2 млн автомобилей преодолеют парки Nissan (2,59 мл. шт.), Hyundai (2,13 млн шт.) и Renault (2,01 млн шт.).

Не новьём, так автохламом

Кстати, по количеству легковых автомобилей наша страна занимает второе место в Европе — после Германии (43,85 млн машин), обогнав за последние годы Италию, Великобританию и Францию. И если по продажам новых автомобилей у России пока нет шансов стать европейским лидером, то по размеру парка — это лишь дело времени.

Перспективы российского рынка грузовиков в 2020 году

По мнению экспертов ГК «АвтоСпецЦентр», перспективы роста продаж мало — и среднетоннажных грузовиков в России в 2020 году, скорее положительные. Одной из объективных причин для роста может стать открытие производств на территории России. К примеру, при поддержке правительства Московской области, весной 2020 года начнется строительство завода Hino, что значительно увеличит конкурентоспособность бренда, так как позволит с одной стороны избежать ввозных пошлин и снизить себестоимость продукции, а с другой – претендовать на господдержку в виде индексации утилизационного сбора. Рост рынка грузовых автомобилей обеспечивается и за счет увеличения корпоративных продаж. Экономический кризис несколько лет препятствовал модернизации автопарков, не только у субъектов малого и среднего предпринимательства, но и у крупных игроков, которые в 2020 году станут драйверами роста рынка. Стимулом к покупке новых коммерческих автомобилей послужат и государственные программы поддержки спроса, в том числе адресные – «Свое дело», «Российский фермер» и другие. Набирает популярность выгодная схема покупки грузового транспорта для нужд малого и среднего бизнеса – лизинг. В 2017 году на него приходилось до 40% продаж. Если говорить о региональной структуре продаж на первичном рынке грузовых машин, то рост осуществляется преимущественно за счет Москвы, Санкт-Петербурга и крупных логистических центров России, таких как Новосибирск, Екатеринбург, Ростов. В свою очередь, до 70% продаж на вторичном рынке приходится на города с населением до 500 тыс. человек.

Стоит отметить, что средняя стоимость реализации подержанного грузового автомобиля составляет 2,7 млн. руб., при этом 2 млн. транспортных средств эксплуатируются 15 лет и более. Очевидно, что еще одной предпосылкой к росту рынка коммерческих автомобилей в 2018 году станет необходимость обновления корпоративного автопарка