Какие подходы к оценке эффективности всё же работают

Андрей Скуратов считает, что эффективнее всего было бы не замерять бизнес-метрики после обучения, а планировать целевые показатели:

«Очевидно, что нужно показатели продаж <…> не потом снимать, что у нас получилось постфактум, а говорить: „Хорошо, а сколько ты хочешь продать? Мы сейчас потратим ресурсы на разработку программы, выделим время для обучения этих 500, 600, тысячи человек. А какой ты хочешь получить эффект от этого?“ Если мы с этого разговора не будем начинать, если мы об этом не будем спрашивать, то нам никакая аналитика не поможет».

А Константин Никифоров, руководитель учебного центра компании «Май», уверен, что корректно измерить эффективность обучения в бизнесе не получится без правильно выстроенной структуры взаимодействия с сотрудниками:

«Сначала должна система C&B, потом — система оценки, и только после этого — система развития талантов, частью которой является обучение. Кроме этого, ещё есть развитие HiPo, программы признания и ещё много всяких вещей. Именно такая последовательность определяет, как необходимо измерять эффективность обучения».

По мнению Константина, оценка компетенций сотрудников и их прогресса — единственный достаточно объективный показатель, на который можно ориентироваться. Потому что, как ранее отмечали другие спикеры, обучение — это игра вдолгую, и связать его с ростом продаж в ближайшей перспективе не выйдет.

Фото: Freepik

Спикер рассказал, как измеряется эффективность обучения в его компании. Учебный центр разрабатывает для персонала треки обучения — это набор программ, которые должен пройти сотрудник в той или иной должности. В конце каждой программы фиксируется результат учащегося в процентах. Данные затем объединяются в показатели подразделения и компании в целом — и на положительную динамику этих оценок, по словам Константина, направляются все усилия.

Кроме формальных показателей в процентах, как отметил спикер, важна и неформальная оценка компетентности сотрудника от его коллег, подчинённых, руководителей.

На предварительной оценке, по мнению Константина, и должна базироваться система обучения. Если требования компании к компетенциям сотрудников меняются, вслед за ними меняются критерии оценки, а затем под них подстраиваются треки обучения.

Миф #9. Свой бизнес — это полная свобода действий

Бизнес может стать способом самореализации, достижения жизненных целей и получения всех благ, о которых вы мечтаете. Между тем, свобода творчества часто упирается в конкретные потребности и вкусы клиентов.

«Люди выбирали то, что видели в Инстаграм»

Анна Ефимова

Я хотела создавать свои коллекции, творить меховую моду, задавать тренды. Мне хотелось ориентироваться на лучших: Fendi, Braschi, Rindi… Но люди чаще всего выбирали базовые модели, как у девушек из Инстаграм.

Успех стартапа зависит от следующих факторов:

Ваш продукт или услуга действительно уникальны в своем роде, до вас никто этим не занимался.

- Вы можете привлечь инвестиции для развития проекта.

- Проект возможно реализовать до появления на рынке первых конкурентов.

- Производимый вами продукт или услуга запатентованы и могут быть объектом защиты авторских прав.

Подробнее см. С. Змеев: Бизнес без иллюзий. Как получить реальную прибыль

Идеальная стратегия для новичка в бизнесе — работа с проверенным продуктом. Например, франшиза. Работа по уже организованной модели с поддержкой более опытных предпринимателей позволит освоить управление бизнес-процессами на практике, то есть обучиться и заработать одновременно.

Выбирая нишу для бизнеса, в первую очередь следует ориентироваться не на то, чем вам нравится заниматься (хотя это тоже важно, безусловно), но на то, что уже имеет спрос

«Бизнес — это когда система приносит деньги без твоего участия в ежедневных процессах»

Наталия Сидельцева, дизайнер, руководитель производства фасадного декора dh-facade

Не стоит делать бизнес из того, что нравится. Надо сначала понять, как это с точки зрения зарабатывания денег. Это неправда, что если что-то любишь делать, то это обязательно принесет деньги. По-моему, на эти грабли наступили очень многие люди, но почему-то все равно такой миф бытует.

Тем, что любишь, можно зарабатывать на жизнь. Это правда. Но это не бизнес, а самозанятость. Зарегистрировать фирму, открыть счет в банке — это еще не все. Бизнес — это когда система приносит деньги без твоего участия в ежедневных процессах. На владельце должны лежать только функции контроля и развития. А если занимаешься тем, что любишь, то как отдать это в чужие руки, которые точно сделают хуже, чем ты?

Урок 2.

Вопрос 1.

Работодатель заплатил за Игоря 46 800 ₽ НДФЛ за год. В конце года Игорь вносит на ИИС 400 тысяч рублей. Сколько денег он сможет вернуть из налоговой в следующем году?

Ответ: 46 800 ₽. Работодатель заплатил за Игоря 46 800 ₽ НДФЛ — это и будет максимальной суммой, которую он сможет вернуть.

Вопрос 2.

Ирина открыла ИИС, положила на него 350 тысяч за три года и заработала на продаже ценных бумаг 500 тысяч рублей. Итого на счете — 850 тысяч рублей. Вычетами она еще не пользовалась, поэтому может выбрать между вычетом А и Б. Какой ей лучше выбрать?

Ответ: Вычет Б — освободиться от налога на заработанное. С вычетом Б получится вернуть 65 тысяч(13% от заработанных 500 000 ₽ ). Правда, доходность вложений Ирины составила больше 100% за три года — было бы классно узнать у неё, как она добилась таких результатов.

Вопрос 3.

Саша открыл ИИС три года назад и вложил на него за это время миллион рублей. Сейчас он хочет вывести со счёта половину, а оставшиеся деньги сохранить на ИИС. Получится?

Ответ: Нет, потому что частично вывести деньги с ИИС нельзя — счет закроется автоматически. Всё так.

Вопрос 4.

Олег внес на ИИС миллион рублей за год. Сколько он может забрать у налоговой с помощью вычета А, если уплаченный НДФЛ позволяет ему забрать по максимуму?

Ответ: 52 000 ₽. По вычету А есть ограничение — максимум 52 000 за год. Даже если Олег внес миллион рублей, для вычета А будут играть роль только 400 000 ₽ за год: 400 000 х 13% = 52 000 ₽.

Вопрос 5.

Маша открыла ИИС и сразу внесла на него 400 тысяч рублей. В следующем году она получила от налоговой 52 тысячи, а потом ей срочно понадобились деньги. Что случится, если она закроет счет и выведет деньги с ИИС, пока не прошло три года?

Ответ: Придется вернуть вычет, который Маша уже получила. Еще налоговая может потребовать заплатить пени за пользование чужими деньгами. А вот доход от дивидендов и продажи ценных бумаг принадлежит Маше — его никто не отберет.

Как выбрать ETF

Выбрать ETF, даже учитывая большое предложение, не сложно. Здесь действуют те же законы, что и с акциями. Необходимо определится со своей инвестиционной стратегией, знать риск-профиль и горизонт инвестирования. Для того чтобы понять, подходит фонд инвестору или нет, необходимо узнать, насколько фонд подходит покупателю по параметрам.

Валюта фонда

На Московской бирже, да и на многих других, торгуются разные ETF фонды с различными валютами. Валюты могут даже различаться внутри фонда — активы могут быть в одной, а расчеты вестись совершенно в другой. Это дает как дополнительный плюс к диверсификации валют, так и дополнительные сложности при понимании доходностей и т. д.

Например фонд FXTB от Finex торгуется на Московской бирже в рублях, хотя в своем составе имеет казначейский облигации Соединенных Штатов и, следовательно, номинировано все в долларах. А вот VTBG от ВТБ Капитал, наоборот, торгуется в долларах, хотя внутри имеет расчеты только в рублях.

Тип активов

Фонды могут инвестировать в абсолютно разные активы — от казначейских облигаций до акций каннабисных компаний. К составу активов фонда стоит присмотреться очень тщательно. Устраивают ли активы инвестора? Надежны ли они? Бывает такое, что даже привлекательный с виду ETF имеет довольно большие риски из-за некоторых активов.

Необходимо понять, что ETF несет те же риски, что и инструменты, которые входят в него. Индексные ETF также будут проседать во время снижения индекса, а ETF на облигации будут гораздо менее волатильны. При этом, если весь сектор пойдет вниз, то ETF может упасть даже ниже.

География активов

Практически во всех ETF активы объединены каким-то общим признаком. Это могут быть акции или облигации одной страны, одного сектора или одной отрасли экономики. Есть множество биржевых фондов, которые копируют индексы разных стран. Поэтому инвестору необходимо выбирать тот ETF, в секторе/отрасли/стране которого он разбирается или готов разобраться достаточно быстро, чтобы минимизировать риск ошибки.

Репликация

Репликация — это то, в какой форме в фонде находятся базовые активы. Репликация бывает физическая и синтетическая. В первом случае, фонд физически владеет теми активами, на которые выпускает свои бумаги. Во-втором же случае, фонд не держит у себя самих бумаг, а только покупает производные на эти самые активы, например, паи других ETF фондов. Инвестору стоит знать заранее, что синтетические фонды более рискованны, поскольку они несут дополнительные контрагентские риски. Если есть возможность, лучше избегать таких фондов, поскольку они при тех же условиях имеют большие риски.

Также стоит избегать фондов двойной репликации (когда есть и физические бумаги, и производные). В таких фондах зачастую комиссионные гораздо выше, поскольку необходимо уплачивать и физическому оператору ETF и тому, кто продает этот самый биржевой фонд.

Комиссия

Комиссии в ETF-фондах, по сравнению, например, с ПИФ, мизерные, в среднем менее 1%. Этот параметр у всех примерно одинаков, но все же он играет роль в конечной доходности инвестиций. Если, например, два разных фонда на один и тот же индекс имеют различную комиссию, то при прочих равных любой адекватный человек выберет тот фонд, который имеет меньшую комиссию за управление средствами. Но не стоит перегибать с этим, уходя в откровенно плохие фонды ради того, чтобы снизить комиссию. Лучше всего ориентироваться на ставку 0,2-1% в год.

Дивиденды

Есть 2 варианта дивидендов в ETF: выплаты напрямую инвестору или реинвестирование. Здесь необходимо смотреть на то, какой цели инвестор добивается в своих инвестициях. Возможно, ему потребуется стабильный денежный поток — тогда необходимо выбирать ETF, где дивиденды выплачиваются на счёт. Если же инвестор желает скорейшего прироста своего капитала, то лучше все приходящие дивиденды сразу же реинвестировать, минуя кошелек владельца пая.

Малый бизнес ценен для крупных предприятий

По мнению Тибо Клемента, генерального директора компании Loomly, малый бизнес предоставляет большие возможности для крупных предприятий. К примеру, организации могут поставлять ту продукцию, которой не оказалось у постоянных партнеров. Это позволяет избежать простоя в работе и помогает вовремя завершить проект.

Еще одна выгода заключается в том, что представители малого бизнеса могут являться клиентами крупных компаний. В 2015 году в США насчитывалось более 30 млн небольших фирм, каждая из которых могла по той или иной причине обратиться к большим предприятиям. Это преимущество напрямую связано со следующим: малый бизнес способен из клиента превращаться в партнера, к примеру, вливаться в состав холдинга и выполнять необходимую часть общей работы. Наконец, небольшие компании могут сигнализировать о новых тенденциях рынка — благодаря своей гибкости, они лучше чувствуют грядущие перемены, и этой способностью должны пользоваться крупные игроки.

Почему сложно измерить, как обучение влияет на бизнес-показатели

О качестве любого онлайн-курса или тренинга что-то могут сказать общепринятые метрики вроде COR, NPS и других — хотя в сфере EdTech их сейчас не считают достаточными и ищут способы, как оценить реальный результат обучения для студента. А в бизнес-образовании всё ещё сложнее. Даже если сотрудники успешно прошли обучение и оставили о нём хорошие отзывы, это не всегда означает, что компания получит от этого пользу, выраженную в бизнес-метриках. Самый показательный случай — обучение специалистов по продажам. Вроде бы судить о его эффективности можно по тому, выросли потом продажи или нет. Но так ли это на самом деле?

Фото: DCStudio / Freepik

Руководитель учебного центра Ecco Илья Парага рассказал про три случая, когда он измерил эффективность обучения сотрудников: два раза это были электронные курсы и один раз — тренинг. Результаты оказались противоречивыми, и Илья выразил сомнения в том, что измерять эффективность обучения в прибыли, которую от него получает бизнес, — разумный подход.

«В одном случае был прирост на 200%, в другом случае — на 30%, в третьем случае часть магазинов выросла, часть не выросла. Из чего я делаю вывод, что на текущий момент очень сложно измерить. И даже не очень понятно, зачем , потому что фактически все эти три раза делались для того, чтобы доказать, что проект, тот или иной, должен существовать», — пояснил он.

С Ильёй согласился и Андрей Скуратов, руководитель корпоративного университета «МТС Банка». По словам спикера, аналитические отчёты о финансовых показателях компании мало говорят о том, как обучение повлияло на уровень компетенций сотрудников или объём продаж. Эти отчёты скорее нужны для того, чтобы T&D-подразделение могло «быстро ответить HR-директору, CEO, заместителям его, что мы сейчас делаем, какие проблемы есть». Как отметил менеджер по управлению обучающими платформами «МегаФона» Евгений Нагорный, здесь пригодятся наглядные системы представления данных, в которых руководители компании смогут увидеть базовые KPI — сколько сотрудников прошли обучение, в какие сроки и так далее.

Фото: jannoon028 / Freepik

А вот точно определить, какой эффект обучение оказывает на финансовые результаты, по мнению Евгения, в реальности просто невозможно, так как на показатели влияет слишком много факторов:

«Сотрудник мог пройти обучение по какому-либо продукту или сервису, который продаётся в компании, появились хорошие результаты по продажам. И тут, как это часто бывает, приходят к компании и говорят: „Вот мы провели обучение, продажи выросли, покупайте наш сервис“. Но никто не говорит, как влиял на эти продажи, например, сам продукт. <…> Возможно, этот продукт действительно уникальный на рынке, он очень востребован, поэтому его покупали. Возможно, была какая-то дополнительная мотивация у сотрудников для его продажи, поэтому его продавали лучше, чем все остальные продукты. И чтобы посчитать эффективность обучения, надо выделить группу сотрудников, которая не будет обучаться, причём в достаточно длинный период времени. И тогда можно сказать, как они будут отличаться от тех сотрудников, которые проходили обучение. Но ни один бизнес так делать не будет, и это абсолютно правильно».

Кроме того, как заметил спикер, эффект от обучения может проявиться не сразу, а через несколько месяцев. Из-за совокупности этих причин, утверждает Евгений, вряд ли есть смысл тратить много времени и ресурсов на то, чтобы точно посчитать, как курс или тренинг повлиял на продажи.

ETF и ИИС

Поскольку на Московской бирже представлено достаточное количество биржевых фондов, возникает вопрос: «Можно ли приобретать ETF на индивидуальный инвестиционный счёт и зарабатывать ещё больше?». Категоричный ответ — да.

Чтобы зарабатывать на биржевых фондах ещё больше, можно открыть индивидуальный инвестиционный счёт типа А (подробнее — в статье) и получать дополнительно 13% вычет по НДФЛ (максимум 52 тысячи рублей в год). В таком случае можно добиться гораздо большей доходности, чем при покупке ETF на обычный брокерский счёт.

Но необходимо учитывать все нюансы открытия ИИС. Деньги необходимо вкладывать на 3 года — в противном случае при закрытии ИИС придется вернуть все налоговые вычеты. Также максимальная сумма вычета составляет 52 тысячи рублей в год, то есть капитал инвестора, с которого можно получить 13%, составляет всего 400 тысяч рублей.

Для тех, кто не работает официально, есть возможность открыть индивидуальный инвестиционный счёт типа Б (подробнее — в статье) и не платить НДФЛ по всем дивидендам, купонам и доходам от курсовой стоимости. То есть вы освобождаетесь от уплаты НДФЛ на все бумаги, которые купили на свой ИИС.

FinTech и банки

Вместе с популярностью интернета возросла и частота онлайн-операций, в том числе финансовых. Теперь значительно удобнее перевести деньги родственникам на счет со смартфона, чем сидя в банке или даже стоя у банкомата. Молодое поколение и вовсе погружено в онлайн-операции.

Банки традиционно не могут себе позволить быстро и кардинально менять принципы действия, однако и финансовые тяжеловесы стараются идти в ногу со временем, ведь у них каждый день появляются конкуренты.

Согласно докладу Глобального отчета – 2017, более 80% мировых банков теряют свои доходы из-за развития функционала FinTech-компаний. Прежде всего клиенты пользуются онлайн-платежами, переводами на счета и хранением личных финансов. Более 80% опрошенных банков собираются наладить сотрудничество с FinTech-компаниями, чтобы хоть как-то покрыть ущерб.

Эксперты всемирно известной аналитической компании PwC (PricewaterhouseCoopers) склоняются к мнению, что в скором времени FinTech-компании разовьют и управление личными средствами. В таком случае пользователи могут спросить себя, нужен ли им вообще счет в банке.

Впрочем, довольно много у FinTech все еще открытых вопросов. Один из самых острых — невысокое доверие потенциальных клиентов.

Исследования показывают, что около 50% клиентов пока предпочитают услуги традиционного банкинга, хотя и через мобильные приложения.

Интересный FinTech-гибрид, который мог появиться только в наши дни, — необанки, созданные уже существующими банками. Такие компании начали приобретать популярность после мирового банковского кризиса в 2008 году.

Что такое необанки? Как правило, это компании, которые существуют исключительно онлайн, т.е. не имеют физических филиалов. Их развитая технологическая система строится с нуля, без применения готовых онлайн-конструкторов. Разумеется, такие компании более мобильны, чем обычные банки, поскольку не привязаны к одному конкретному месту, а класс обслуживания в них значительно выше традиционного для онлайн-банкинга. Тем не менее, чтобы проще получить лицензию, необанки часто создаются на основе уже существующих банков.

Урок 3.

Вопрос 1.

Что должен сделать владелец облигации, чтобы получить номинал и последний купон в дату погашения?

Ответ: Ничего. Погашение происходит автоматически, без участия владельца облигаций. Верно! Достаточно быть владельцем на дату погашения.

Вопрос 2.

Страхует ли ACB (агентство по страхованию вкладов) вложения в облигации?

Ответ: Нет. Это инвестиции, какие тут гарантии? Правильно! Агентство по страхованию вкладов страхует только банковские вклады. Активы на брокерских счетах и ИИС не страхуются.

Вопрос 3.

Чтобы снизить риск инвестиций в облигации, нужно:

Ответ: Выбирать надежных эмитентов и не вкладывать все деньги в бумаги одного эмитента. Всё так! Не стоит держать все яйца в одной корзине — а если все-таки в одной, то в надежной.

Вопрос 4.

Допустим, вы хотите вложиться в облигации так, чтобы вернуть деньги в конце 2021 года. Важна надежность: рассматриваем облигации, которые выпустило государство или крупные корпорации. Какая облигация подойдёт лучше?

Ответ: Роснано БО-002-Р-01, погашение 1 декабря 2021 года. Хороший выбор! Это облигация государственной компании, которая будет погашена в нужное вам время.

Вопрос 5.

Допустим, вы купили пятилетние облигации с безотзывной офертой через два года. Что произойдёт через два года?

Ответ: Если вам нужны будут деньги через два года, вы досрочно погасите облигацию, и компания вернет вам номинал. Всё так!

История появления и развития сферы финтеха

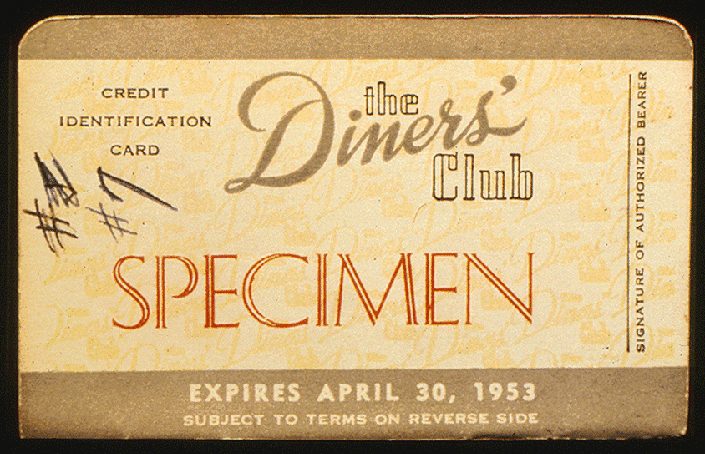

Идея финтеха впервые воплотилась в виде кредитной платежной карточной системы Diners Club еще в 1950 году. Она была ориентирована на оплату развлечений и путешествий и появилась благодаря тому, что одному из ее основателей, Френку Макнамаре, однажды не хватило денег, чтобы расплатиться за ужин в нью-йоркском ресторане.

Далее появилась первая банковская кредитная карта. В 50-60-х годах точки самообслуживания на бензоколонках, в супермаркетах и общественном транспорте создали среду для появления банкоматов. В 70-е возникли первые электронные торги. В 80-е большие данные сделали первые шаги, а Питер Найт в своей статье для Sunday Times впервые упоминает слово “финтех”. Им он описал бота, который внес изменения в его электронную почту.

Глобальный кризис 2008 года стал катализатором изменений в сфере финансов. Люди перестали доверять банкам старого формата. По их запросу начали появляться стартапы и новые бизнес-модели, способные удовлетворить потребности и повышенные запросы клиентов

Большие корпорации обратили свое внимание на финтех и начали инвестировать в эту сферу

Облигации со структурным доходом

Правильные ответы на вопросы тестирования расположены ниже.

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Ответ: Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Ответ: зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели

Облигации со структурным доходом гарантируют их владельцам выплату …

Ответ: только номинальной стоимости при погашении ?

Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным).

Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%.

Что будет выплачено при погашении облигации?

Ответ: доход по фиксированной ставке купона и её номинальная стоимость

Минимизируем риски

Люди рискуют всегда и везде, даже в повседневной жизни. При ведении бизнеса, а особенно в сложных экономических условиях, нужно сделать все для того, чтобы свести риски к минимуму.

Если вы не знаете, как это сделать, воспользуйтесь советами профессионалов:

- Перед тем как принять решение, стоит ли открывать свой бизнес, нужно объективно оценить актуальность идеи. Ваша услуга или продукция должны вызывать интерес у потребителей, иначе предприятие будет обречено на провал;

- Определитесь с целевой аудиторией. Вы должны иметь четкое представление о том, к какой целевой аудитории принадлежат ваши потенциальные клиенты, где они живут и какая у них покупательская способность;

- Тщательно исследуйте рынок, чтобы определить уровень конкуренции. Это поможет вам понять, стоит ли сейчас открывать свой бизнес, или может быть, нужно немного подождать, пока ослабнут конкуренты;

- Проконсультируйтесь с опытным юристом по поводу реализации своей идеи. Он поможет вам просчитать налоги и даст полезные рекомендации.

Как открыть стартап в Англии?

Главным преимуществом открытия стартапа в Англии является всяческая поддержка государства молодого бизнеса, особенно технологических проектов. Для привлечения новых идей действуют упрощенные визы для иностранцев. Но открыть компанию в Великобритании можно удаленно. Несмотря на то, что каждый бизнес уникален, просматриваются единый алгоритм, который проходят все компании, учрежденные в Великобритании.

Алгоритм регистрации новой компании следующий:

- Отправить запрос о регистрации компании по адресу info@offshore-pro.info.

- Следует определиться с названием для компании и организационно-правовой формой.

- Подготовить документы: копию загранпаспорта, справка о фактическом месте проживания, корпоративные документы от юридического лица.

- Данные и заявка на регистрацию подается в Регистрационную палату. Обработка запроса и внесение компании в государственный реестр занимает не более суток.

Процедура открытия новой фирмы в Англии в денежном выражении составит от 1220 евро. Дополнительно необходимо будет оплатить услугу открытия счета и в дальнейшем ежегодное продление компании. В стране официально разрешен номинальный сервис, если собственника финтех-стартапа интересует конфиденциальность и анонимность личных данных.

Смена ориентиров

В первой половине 2015 года компания начала внедрять новую стратегию развития. В дополнение к комиссионным сборам при операциях с картами Square ввел новые инструменты монетизации за выставление счетов, систему авансов, маркетинговые возможности и многое другое.

На сегодняшний день компания предлагает большее количество услуг, чем ее потенциальные конкуренты: приложения Square Cash и Caviar, а также компания приобрела стартап по доставке еды на дом. Недавно стало известно, что показатели компании на редкость хороши — в 2014 году выдано авансов и кредитных линий на сумму около $100 млн. более чем 20 000 компаний. В апреле сервис привлек дополнительные $25 млн. инвестиций.

Согласно отчетам компании, которые проанализировала Fortune, маржа компании за 2014 год составила 34%. На каждые $100 транзакции сервис забирает себе $3, которые она декларирует в виде дохода и $1 от которой относится ею к валовой прибыли. За прошлый год компания обработала около $30 млрд. сделок, в итоге ее валовая прибыль в годовом исчислении составила около $300 млн.

Другими словами из всех игроков финтех-индустрии, Square показывает наиболее впечатляющие результаты.

Стоит ли инвестировать в 2022 году?

Подарок от Тинькофф Инвестиции – в чем же может быть здесь подвох? Любые кредитные организации требуют от своих клиентов активных действий. Если определенные условия не выполнены, то подаренные средства в какой-то момент сгорают. Уловки также касаются продажи презентных акций. К примеру, если за месяц не проведено оговоренное количество сделок, то продажа невозможна. Стоит ли инвестировать? Ответ – утвердительный. Однако перед этим необходимо тщательно изучить условия, которые предлагает описываемый банк.

Внимание!

Покупка и продажа ценных бумаг ведется по рыночным ценам. Однако учитывайте то, что цены на бирже очень быстро меняются!. О выводе средств на карту можно не беспокоиться

Это можно сделать круглосуточно и в любой валюте

О выводе средств на карту можно не беспокоиться. Это можно сделать круглосуточно и в любой валюте.

Начало цифровизации

Процесс цифровизации может протекать в организациях по-разному. Компании с консервативным укладом стараются вести процесс трансформации поэтапно и последовательно. Более агрессивные и склонные к новаторству агенты стремительно обновляют свою организационную инфраструктуру.

Эту позицию подтверждает региональный менеджер по персоналу в X5 Retail Group Наталья Трукец: «Не рекомендуют начинать процесс цифровизации одновременно по всей компании, если ранее не было такой практики. Для начала стоит запустить пилотный проект на сильном подразделении или нанять опытного специалиста».

Мнения о том, с чего начинать цифровизацию, несколько расходятся. Есть мнение, что сотрудничество руководства компании с IT-отделом — это первый шаг на пути становления «цифровой организации», но не все эксперты в области солидарны с этой позицией.

Так, Владимир Ласовский, менеджер по развитию бизнеса в области интернета вещей Orange Business Services, считает, что «первым этапом цифровизации должно стать изменение бизнес-процессов в компании. Следует изучить слабые места в текущих решениях и составить список недостатков и пути их ликвидации, от которых впоследствии и отталкиваться при принятии решений о трансформации системы».

Недостатки Тинькофф Инвестиции

В чем подвох бесплатных акций при использовании Тинькофф Инвестиции? Клиенту предлагается робот-советник Советник составляет диверсифицированный портфель ценных бумаг. Специалисты заявляют, что он плохо справляется со своими функциями.

Как быть в курсе всех подводных камней Тинькофф Инвестиции?

К рекомендациям робоэдвайзора можно прислушиваться, однако как истину в последней инстанции их принимать не стоит.

Это интересно!

Сбербанк Инвестор или Тинькофф Инвестиции

Краткий обзор других минусов:

- Предоставление информации, несоответствующей действительности. Сотрудники Тинькофф банка обновляют котировки бумаг с опозданием. Иногда встречаются неактуальные новости. При работе с инвестициями на платформе необходимо сверять получаемые сведения с разными источниками;

- Отзывы о том, в чем подвох карты «Тинькофф инвестиции», указывают на отсутствие важных средств управления. Нет установки своей цены, кредитного плеча или маржинальной торговли. Нельзя исключать, что такие инструменты в будущем появятся;

- Высокая комиссия с операций. За каждую проведенную процедуру придется отдать 0,3%. Это завышенная планка. У других брокеров она ниже;

- Технические сбои сервиса. Из-за неполадок иногда путаются валюты сделок, пропадают деньги с брокерских счетов. Техническая поддержка банка возникающие проблемы решает оперативно.

Обратите внимание!

Брокерский счет нельзя пополнить со счетов других банков. Также примите во внимание то, что уплачивать налоги с иностранных дивидендов придется самостоятельно!

![Лучшие онлайн-курсы для школ fintech [2022] [100% законно]](http://monomah33.ru/wp-content/uploads/1/5/6/156a1ac9a7a9f535bab90af97578273e.jpeg)