Как купить акции иностранных компаний

Клиент может инвестировать в зарубежные ценные бумаги с помощью робота-советника. Для этого ему необходимо подключить портфель в долларах (эта опция имеется в расширенной версии помощника). После этого роботу будет открыт доступ к рынку американских акций.

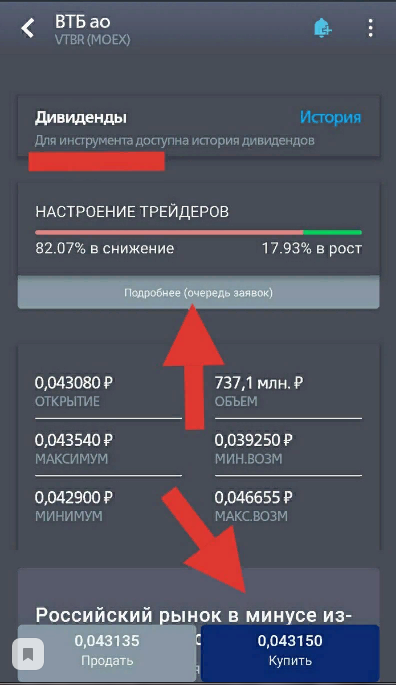

Вкладчик совершает покупку в несколько этапов:

- Пополняет баланс (с карты ВТБ, с банковской карты или через реквизиты).

- Выбирает интересующие активы и добавляет их в раздел «Мои».

- Создает заявку на покупку акций и выбирает ее цель.

- Выставляет цену, количество лотов и жмет кнопку «Купить».

К примеру, на Санкт-Петербургской бирже инвесторы получают доступ к ценным бумагам Apple, Facebook, Google и других всемирно известных компаний.

Торговать акциями ночью

На этом улучшения в январе не закончились. «ВТБ Капитал Инвестиции» предоставили своим клиентам новую возможность — совершать сделки и ночью: появилась опция расширенных торгов на Санкт-Петербургской бирже для американских бумаг

Почему это важно? Дело в том, что многие компании США традиционно публикуют свои результаты после завершения биржевых торгов на NYSE в полночь по Москве. Как правило, это компании со штаб-квартирами на Западном побережье США, в том числе в Кремниевой долине

Большинство компаний «новой экономики» и технологического сектора (примерно 1/3 из состава S&P500) отчитываются в это время. Продление торговой сессии до 2:00 МСК позволит сразу же отыгрывать результаты корпоративных отчетов и сопутствующие комментарии менеджмента, не дожидаясь вероятных ценовых разрывов при возобновлении торгов в США на следующий день.

Например, акции Tesla упали на прошлой неделе на пост-торгах на 7%. Результаты компании не оправдали ожидания рынка впервые за последние 6 кварталов. Теперь у пользователей «ВТБ Мои Инвестиции» появилась возможность в таких ситуациях предпринять быстрые шаги, не дожидаясь утра

Пользователям стала доступна техническая возможность оперативно реагировать на все ключевые события в Европе и Америке: будь то выход важной статистики, корпоративные отчеты или заявления ньюсмейкеров. Опция доступна также в личном кабинете на сайте брокера ВТБ и в QUIK

С запуском расширенного функционала «ВТБ Капитал Инвестиции» предоставили своим клиентам самую продолжительную торговую сессию на рынке: сделки можно совершать на протяжении 16 часов, с 10.00 до 02:00 по московскому времени.

«Мы стремимся сделать так, чтобы все рынки мира были под рукой у наших клиентов в любой момент времени. Расширение временного диапазона для совершения сделок — еще один важный шаг на этом пути. Теперь по этому параметру наши клиенты в тех же условиях что и американские инвесторы», — отметил Владимир Потапов.

«ВТБ Капитал Инвестиции» предоставляют продукты, основанные на возможностях Санкт-Петербургской биржи, с 2019 г. Стороны ведут постоянную работу над улучшением предлагаемых инвесторам условий. Обороты клиентов «ВТБ Капитал Инвестиции» на Санкт-Петербургской бирже в 2020 г. увеличились в десятки раз и сейчас достигают более ₽30 млрд в день.

Пополнение брокерского счета в приложении ВТБ Мои Инвестиции

Для пополнения счета понадобится кнопка «Действия»

с главного экрана приложения, и во всплывающем меню жмём «Пополнить». И вот тут вскрывается самое интересное – пополнить брокерский счет можно прямо в этом приложении только с комиссиями с карт других банков, и то с ограничениями. Со счета в банке ВТБ, как видно на скриншоте, можно пополнить только из приложения ВТБ Онлайн, которое загружается сразу же при нажатии верхней кнопки. Вот почему с самого начала статьи мы постоянно рассматриваем оба приложения, они очень тесно взаимосвязаны.

Вариант 1.

Пополнение без комиссий (со счета ВТБ через приложение ВТБ Онлайн)

Итак, в приложении ВТБ Мои Инвестиции мы выбрали пополнение «со счета в банке ВТБ» и тут же загрузилось приложение ВТБ Онлайн, уже на вкладке «Пополнение счета».

Если у вас несколько счетов в банке – выберите «счет списания» именно тот, с которого хотите пополнить брокерский счет. Счёт зачисления также выбираем, но валюта должна соответствовать той, которая на счете списания. Автоматически приложение открывает сперва счета в рублях, а когда валюта зачисления и списания не соответствуют – приложение «ругается».

Номер субсчета по умолчанию стоит от главного счета. Если у вас открыты субсчета (см. далее, для чего и как это сделать), то можно выбрать другой номер. Торговая площадка – по умолчанию «основной рынок» (для торговли акциями, облигациями и валютой), можно выбрать «срочный рынок» (для торговли фьючерсами и опционами) и «Внебиржевой рынок».

В поле «сумма» мы вводим ту сумму, которую хотим прибавить к нашему брокерскому счету. Банк ВТБ утверждает, что сумма не ограничена и не лимитирована, комиссией не облагается. Ни при заведении их на карту, ни при переводе со счета карты на брокерский счет. Деньги поступают со счета на счет мгновенно, о чем банк оповещает Push-уведомлением. Чтобы они отобразились в приложении, нужно его перезапустить.

После проведения описанных манипуляций сумма брокерского счета увеличится, в приложении ВТБ Мои Инвестиции вы увидите и увеличенную общую сумму, и количество свободных средств в разделе «Деньги», если зайдёте в тот брокерский счет, который пополняли.

Теперь можно их выгодно вложить!

Вариант 2.

Пополнение с карты любого другого банка (с комиссией)

Если всё-таки счет в ВТБ вы не завели или завели, но по каким-то причинам пополнить брокерский счет с него не можете, то в разделе «Пополнить» жмите «С банковской карты»:

Ещё на стадии нажатия кнопки банк ВТБ предупреждает, что лимит – 600 000 рублей в месяц (на официальном сайте заявлено только о 100 000 руб. в месяц). Но это далеко не единственное ограничение. Будьте готовы к тому, что пополнять данным способом банк разрешает только в рабочее время в рабочие часы. Скорее всего, в этом случае с Вас будет списана двойная комиссия – банком ВТБ и сторонним банком.

Следующее ограничение – пополнить с карты стороннего банка Ваш брокерский счет можно только рублями. Вам будет предложено лишь выбрать субсчет для пополнения, а о валюте и торговых площадках речи даже не идёт.

Вариант 3.

Пополнение со счета любого другого банка

ВТБ утверждает, что при данном способе комиссию не берёт. Но доподлинно известно, что любой другой банк при отправке средств со своего счета по реквизитам в другой банк обязательно взимает оплату своих услуг. Поэтому отнести данный способ к разделу пополнения без комиссии нельзя.

Приложение Мои Инвестиции при выборе данного метода пополнения всего лишь выдаст Вам реквизиты брокерского счета, не более. Пополнять можно хоть рублями, хоть долларами, хоть евро, но реквизиты будут разные.

Прямо из приложения можно поделиться реквизитами при помощи кнопки в правом верхнем углу, или же просто сохранить их для себя (экспортировать). На этом помощь приложения заканчивается, необходимо обратиться к тому банку, со счета которого Вы собрались делать перевод.

Forex

1. Первая валюта в обозначении валютной пары это:

Ответ: базовая валюта

2. Укажите от какого параметра не зависит спред на валютную пару:

Ответ: направление сделки

3. При каком режиме исполнения заявок форекс-дилером может применяться перекотирование «requote»:

Ответ: немедленное исполнение

4. При каком типе отложенной заявки в торговой платформе МТ4(МТ5), из указанных ниже, возможно минусовое «проскальзывание» (slippage) при закрытии позиции на «быстром рынке» (когда цена исполнения отличается в худшую сторону от цены установленной в отложенной заявке)?

Ответ: sell stop (stop loss, если проходите тест у ВТБ. У них в этом вопросе ошибка и нужно ответить неправильно, чтобы тест засчитали. актуально на 03.10.2021)

5. Какой сценарий из приведенных ниже невозможен для клиента форекс-дилера в случае движения рынка против открытой позиции:

Ответ: отрицательный баланс на торговом счете после принудительного закрытия позиции форекс-дилером

6. Котировка валютной пары EURUSD20115, объем сделки 100000 EUR. Сколько стоит один пункт (0.00001) изменения цены?

Ответ: 1 USD

7. У трех клиентов форекс-дилера исполнились заявки на продажу (short) по валютной паре EURUSD. Цена продажи 1.1860, объем 1лот. Текущая цена EURUSD2020. У клиента А валюта номинации торгового счета USD, у клиента B EUR и у клиента C RUB. Портфель какого клиента наименее чувствителен к риску валютной переоценки?

Ответ: Клиент А

ЗПИФ

1. Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

2. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается

3. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

4. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Подходы

Существует три основных класса подходов к реализации систем единого входа: централизованные подходы, федеративные подходы и кооперативные подходы.

Централизованный подход

Основной принцип здесь — иметь глобальную централизованную базу данных всех пользователей или каталог . Это также позволяет централизовать управление политикой безопасности. Примером реализации является бесплатное программное обеспечение LemonLDAP :: NG , другим примером является бесплатное программное обеспечение Vulture. Оба этих примера веб-единого входа подходят для пользователей веб-приложений. Обратиться к другому программному обеспечению необходимо, когда необходимо внедрить решение SSO в компании как для перемещающихся пользователей веб-приложений, так и для пользователей бизнес-приложений в рамках бизнеса компании.

Этот подход в основном предназначен для сервисов, зависящих от одного и того же объекта, например внутри компании в рамках управления промежуточным программным обеспечением .

Федеративный подход

В этом подходе, основным примером которого является система Liberty Alliance , каждый отдел управляет частью данных пользователя (поэтому пользователь может иметь несколько учетных записей), но делится имеющейся у него информацией о пользователе с партнерскими службами.

Этот подход был разработан для удовлетворения потребности в децентрализованном управлении пользователями, когда каждая партнерская служба желает сохранить контроль над своей собственной политикой безопасности, например, над набором независимых торговых сайтов с коммерческой и организационной точки зрения.

Кооперативный подход

Кооперативный подход, основными представителями которого являются системы Shibboleth и Central Authentication Service , предполагает, что каждый пользователь зависит от одного из партнеров. Таким образом, когда он пытается получить доступ к сетевой службе, пользователь аутентифицируется партнером, от которого он зависит. Однако, как и при федеративном подходе, каждая служба в сети независимо управляет своей собственной политикой безопасности.

Раздел меню «Прочее»

Сюда вошли все оставшиеся функции, которые не попадают под группировку выше указанных разделов меню. Здесь и «данные профиля»

(можно сменить пользователя/пароль и узнать условия своего тарифа), и«настройки» (например, настройка быстрого входа и подтверждение операций по отпечатку пальца, поменять фон на темный, выбрать какие уведомления вам нужны, время блокировки экрана) и т.д.

«Робот-советник»

и«Персональный советник» – это продукты брокера ВТБ, по задумке призванные помогать инвестору. Надо понимать, что настроены они под мышление аналитиков ВТБ. Робот-советник – это бесплатная версия, Персональный – платная. В конце презентаций расположены кнопки «Подключить» и «Прочитать договор».

Важная кнопка в «Прочем» — «+ Новый субсчет»

. Иначе как из этого меню новый субсчет никак в приложении не открыть. Открытый субсчет тут же добавится на главный экран, а вот в приложении ВТБ Онлайн отображаться не будет, там Вы будете лишь видеть общую сумму в определенной валюте со всех субсчетов.

«Неторговые поручения»

хранят информацию о выводе денег с брокерского счета,«Реестры поручений» — все действия, которые вы совершали с ценными бумагами за месяц, и фактический входящий и исходящий остаток по количеству ценных бумаг. Каждый месяц банк через приложение просит подтвердить такой реестр, и пока не подтвердите – к бумагам Вас приложение не подпустит.

«Аналитика портфеля»

дублирует ту же кнопку, которая находится на главном экране справа от суммы Ваших средств на брокерском счете. В разделе Главный (см. выше) эта кнопка уже рассмотрена.

Комиссия за совершение сделок

Как и все брокеры, ВТБ взимает определенную комиссию. Она формируется следующим образом:

- Фондовая биржа взимает 0,01%. Она взимается с каждой транзакции.

- Брокер берет себе до 0,05% в зависимости от выбранного тарифа.

- Обслуживание депозита стоит 150 р в месяц. Эта сумма взимается банком один раз в начале месяца при совершении первой сделки. Если она не совершается, то комиссия не взимается.

Приведенная выше информация указывает на то, что комиссия составляет существенный объем от суммы транзакции. Однако, другие брокеры также взимают плату за обслуживание счетов.

6 фактов о ПИФах ВТБ: это интересно!

Альтернативы

Если доверие есть только к государственным структурам, советую УК «Сбербанк Управление активами». Компания занимает первое место на рынке открытых ПИФов, получила государственные лицензии. Минус организации – комиссии до 7 %. При долгосрочных вложениях они съедают значительную часть прибыли инвестора.

Тем, кто нацелен на прирост капитала, предлагаю компанию «Альфа-Капитал». Инвестиции в паевые фонды приносят доход до 80 % за трехлетний период. Вложения доступны через мобильное приложение.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Структурные облигации

1. Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Как открыть счет

Механизм открытия брокерского счета зависит от того, является человек клиентом банка ВТБ или нет:

Если есть счет в банке ВТБ, клиенты могут открыть брокерский счет за пару минут в личном кабинете ВТБ Онлайн или мобильном приложении. После открытия счета на телефон придет СМС с кодом доступа в мобильное приложение “ВТБ Мои инвестиции”. Также это можно сделать и в офисе банка

Но обратите внимание, что не в каждом отделении это получится, список лучше уточнить на сайте ВТБ.

Не клиенты открыть брокерский счет могут только в офисе банка или мобильном приложении “ВТБ Мои инвестиции”. Понадобятся паспорт, СНИЛС или ИНН.

В отзывах инвесторы часто пишут, что те, кто не являлся клиентом банка, испытывали трудности при открытии онлайн. На своем личном опыте подтверждаю эту информацию. Мой муж пытался открыть счет через мобильное приложение, но что-то пошло не так и подтверждение не приходило. Техподдержка пыталась помочь, но не смогла. Пришлось ехать в офис ВТБ. Причину сбоя так никто и не понял или не захотел объяснить. Мне все удалось сделать быстро и без всяких затруднений, т. к. я клиент банка.

Комиссия за совершение сделок

Как и все брокеры, ВТБ взимает определенную комиссию. Она формируется следующим образом:

- Фондовая биржа взимает 0,01%. Она взимается с каждой транзакции.

- Брокер берет себе до 0,05% в зависимости от выбранного тарифа.

- Обслуживание депозита стоит 150 р в месяц. Эта сумма взимается банком один раз в начале месяца при совершении первой сделки. Если она не совершается, то комиссия не взимается.

Приведенная выше информация указывает на то, что комиссия составляет существенный объем от суммы транзакции. Однако, другие брокеры также взимают плату за обслуживание счетов.

Узнайте также, как получить деньги за опросы с моментальным выводом сразу на карту — где хорошо платят. 6 фактов о ПИФах ВТБ: это интересно!

Проверенный способ, как вывести деньги с Вебмани на карту Сбербанка: https://wikiprofit.ru/finances/cards/vyvesti-dengi-webmoney-sberbank.html

Участники проекта — партнеры или конфликтующие стороны?

Каждый участник проекта выполняет свои функции и преследует свои цели. Инвестор выделяет средства и, соответственно, желает получить их назад с прибылью. Заказчику необходим объект, и все его действия нацелены на то, чтобы получить результат в рамках выделенного бюджета и к заданному сроку, поскольку в основном появление новых активов связано с общей производственной программой. Задача генерального подрядчика — организация работ по проекту в рамках ограничений, зафиксированных в договоре. При этом, как уже было отмечено выше, заказчик как организатор строительства выполняет большое количество дополнительных функций, связанных с планированием, контролем исполнителей и т.д., а если организацию работ выполняет инжиниринговая компания, то всю эту работу осуществляет именно она. В любом случае между ними возникает значительное количество информационных потоков. Все три участника проекта — инвестор, заказчик и генподрядчик работают на один результат, но часто возникает ситуация, когда на первое место ставится вопрос о виновности того или иного участника, а тема завершения проекта уходит на второй план. Следует помнить, что конфликтов проще избежать, если между участниками будет выстроена система управления еще до старта проекта и требования к ней будут закреплены документально.

Пример. Наиболее детально описанные требования к системе управления проектами мы наблюдали при организации финским заказчиком конкурса на сооружение АЭС. Подрядная компания уже на стадии тендера должна была обозначить свои основные процедуры не только по планированию графиков, но и по обмену информацией, по проведению совещаний, по командированию сотрудников, потому что все это — управление проектом, а общий график работ, конкретные формы документов должны были быть выданы сразу после победы в тендере.

Здесь можно провести аналогию с командными видами спорта, где общий результат зависит не только от усилий отдельных игроков, но и от слаженности их взаимодействия. Команды, состоящие из «звезд», нередко проигрывают клубам, в которых налажено командное взаимодействие, хотя отдельные игроки и не обладают высокой индивидуальной техникой. Возникает вопрос: если выгода налицо, то почему же в процессе реализации проектов столь нужная информация зачастую либо задерживается, либо вообще не доходит до адресата? Основных причин несколько:

техническая. Отсутствие современных и эффективных инструментов сбора, обработки и обмена данными по проекту;

методологическая. Отсутствие согласованных между участниками проекта регламентов, содержания и формата представления отчетности;

культурная. Отсутствие взаимопонимания и доверия между участниками проекта.

На наш взгляд, информационная система управления проектами (ИСУП), содержащая как все необходимые технические средства, так и регламентирующие документы для эффективного взаимодействия участников проекта, может существенно помочь в решении указанных проблем.

Похожие приложения

- Тинькофф — занимательное приложение, обладающее многочисленными преимуществами на фоне подобных утилит. Тут очень много разных функций, позволяющих повысить финансовую грамотность пользователей любого возраста.

- Wallet — привлекательный проект, где будет храниться все пластиковые карты, выпущенные на ваше имя. Теперь можно не таскать с собой огромный кошелёк, достаточно загрузить все данные в описываемый продукт. Это очень удобно, если приходится постоянно заходить в разные магазины, но носить с собой все не хочется.

- Мой налог — классная утилита, позволяющая получить статус самозанятого. Достаточно заполнить заявление, авторизовавшись через Госуслуги, после чего встать на учёт в ФНС. Для этого даже не придётся никуда ходить, достаточно нажать на пару клавиш.

Услуги и продукты

Лицензии позволяют оказывать ВТБ все виды посреднических услуг:

- Открытие и обслуживание брокерских счетов, в том числе ИИС.

- Предоставление доступа к IPO и SPO.

- Продажа народных облигаций ОФЗ-н физическим лицам без необходимости открытия брокерского счета.

- Разработка и предоставление клиентам аналитической информации и инвестиционных идей.

Для неквалифицированных инвесторов брокер открывает доступ на Московскую и Санкт-Петербургскую биржи для торговли такими инструментами, как акции, облигации, фонды (ETF и БПИФ), валюта. У квалифицированных инвесторов есть возможность выйти на мировые торговые площадки: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

ВТБ разрабатывает собственные инвестиционные продукты:

- Биржевые паевые инвестиционные фонды (БПИФ). На Московской бирже сегодня торгуются 9 инструментов на разные активы (акции, облигации, денежный рынок и золото). Фонды могут купить любые инвесторы.

- Облигации и еврооблигации ВТБ. Банк ВТБ регулярно выпускает облигации и еврооблигации с разными характеристиками (сроком погашения, купонами, амортизацией и прочими). Полный перечень ценных бумаг в обращении можно посмотреть на агрегаторе rusbonds.ru. Он занимает несколько страниц.

- Структурные продукты. Это сложные и рискованные инструменты, которые могут купить только квалифицированные инвесторы. Представляют собой сочетание долговых активов (облигаций) и деривативов. Доходность зависит от динамики базового актива конкретного структурного продукта.

- Торговые платформы. ВТБ дает клиентам доступ к торговому терминалу QUIK. Есть и собственные разработки: OnlineBroker для компьютера и мобильное приложение “Мои инвестиции”.

Другие банковские продукты с переводом кэшбэка в инвестиции

Тинькофф Банк предлагает воспользоваться сервисом «Инвесткопилка», который доступен владельцам дебетовых карт Tinkoff Black. Кэшбэк по ним начисляется в следующих размерах:

- от 3% до 15% за покупки в категориях, выбираемых обладателем карты;

- от 3% до 30% за покупки по акциям у партнёров банка;

- 1% за прочие покупки.

Средства кэшбэка из последней категории могут перечисляться в «Инвесткопилку» (на брокерский счёт) вручную или автоматически. Переведённые деньги используются для покупки активов биржевых фондов Тинькофф Капитал, которые номинированы в рублях, долларах США и евро. В структуре активов – золото, валюта, облигации и акции.

Ещё один пример инвестиций кэшбэком – продукт «Cashback акциями» Банка «Фридом Финанс». Он работает по той же схеме, что и вышеописанные сервисы ВТБ и Тинькофф Банка. В программе «Cashback акциями» участвуют клиенты с пакетами «Премиальный» и «Индивидуальный». Ставка кэшбэка зависит от ежемесячных трат:

- до 25 тыс. руб. не начисляется;

- от 25 тыс. до 100 тыс. руб. 1%;

- от 100 тыс. до 150 тыс. руб. 1,25%;

- свыше 150 тыс. руб. 1,25% («Премиальный») и 1,5% («Индивидуальный»).

Однако у продукта есть существенная особенность: средства кэшбэка переводятся не на брокерский счёт, а на виртуальный. При покупке акций банк зачисляет денежный эквивалент их текущей биржевой стоимости (учётные единицы) на этот виртуальный счёт. Поэтому покупатель не становится их собственником: не может претендовать на получение дивидендов, получая доход только от роста курсовой стоимости (если он есть).