Что такое дивидендные акции

Компании выпускают акции, чтобы получить инвестиции и потратить их на развитие бизнеса. За это некоторые компании обещают инвесторам выплачивать часть прибыли — дивиденды. Прибыль делится между всеми акционерами пропорционально количеству акций во владении.

Например, компания выпустила на биржу 1000 акций. Чистая прибыль за 2020 год составила 10 000 000 рублей. Собрание акционеров решило, что на дивиденды пойдет 6% от чистой прибыли, это 600 000 рублей. Акционеры получат по 600 рублей (600 000 рублей прибыли / 1 000 акций) за каждую акцию в своем портфеле. У кого в портфеле 10 акций, тот получит 6000 рублей. У кого 100 акций — 60 000 рублей.

Условия получения дивидендов и ограничения фиксируются в специальном документе — дивидендной политике компании. Размер дивидендов и порядок их выплаты рекомендует совет директоров, а окончательное решение принимает собрание акционеров и фиксирует в уставе компании.

Ещё по теме:

Научиться инвестировать

09 ноября 2021

Новые акции на Московской бирже в 2021 году

11 минут

AR-технологии

Технологии дополненной реальности заслуживают отдельного места в списке маркетинговых трендов этого года. Стремясь к тому же увеличению лояльности и повышению комфорта для покупателей, некоторые бренды внедряют AR в свои приложения, улучшая тем самым клиентский опыт.

Примерами использования дополненной реальности является возможность виртуальной примерки в приложениях по продаже одежды и обуви. С её помощью клиент может не выходя из дома оценить внешний вид товара и его соответствие задуманному образу, а бренд — не тратить ресурсы на обратную доставку в случае возврата. Также не менее актуальна AR-технология и в мебельном бизнесе. С её помощью покупатель может заранее посмотреть, как будет выглядеть выбранная мебель в интерьере, подобрать цвет или фактуру.

Использование возможностей дополненной реальности повышает не только удобство, но и количество клиентов и вероятность их возвращения к бренду. Это закономерно влечёт за собой рост продаж и прибыли компании.

Механика движения

Хорошо. С фоном и рабочим графиком мы определились. Что дальше? А дальше нам нужно выяснить, почему выгодно заходить в разворот локального тренда? Да потому что друзья, мы будем входить в разворот локальной картины, но по фону вышестоящего графика. Тем самым, сохраняя максимальный потенциал сделки.

Механика входа против «тренда»

Механика входа против «тренда»

Понимаете, коллеги, если мы покупаем на коррекции фона, то здесь рынок перенасыщен стоп приказами хомяков. А стопы шортистов, как вы наверное знаете, это рыночные ордера на покупку. Стопы активируются как рыночные ордера на покупку, которые двигают цену. Вследствие чего, рынок идёт вверх. Звучит довольно банально, но такова механика ценообразования.

Куда лучше вложить деньги в 2021 году?

В 2021 году идёт тенденция на снижение доходности долларовых и евро депозитов. Ставки по ним совсем низкие, а вот рубль начинает укреплять позиции.

Поэтому хранение денег на счёте в банке не выгодно, а иногда это может привести к отрицательным ставкам. Более привлекательным инструментом инвестиций в нынешнем году остаются:

- Акции и облигации (Голубые фишки/ОФЗ);

- Акции биржевого фонда (ETF);

- Драгоценные металлы (золото);

- Искусство (картины);

- Недвижимость (строительство).

Большим спросом будут пользоваться металлические счета. Если в 90-ых ОМС было не выгодно из-за сильного налогообложения, то в 2021 банки дают всем инвесторам «зеленый свет». Открытие такого счёта сочетает в себе надежность и выгоду.

Какой способ инвестирования Вы чаще используете?

Консервативный 16.67%

Умеренный 50%

Агрессивный 33.33%

Проголосовало: 6

(Visited 3 832 times, 1 visits today)

Инвестирование в акции российских компаний

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Если инвестор решил вложиться в акции российских компаний, рекомендуется ознакомиться с потенциально выгодными направлениями.

Инвестиции в ценные бумаги с высокими дивидендами

Многие российские компании предлагают высокую дивидендную доходность. Как правило, именно фирмы России являются мировыми лидерами по щедрости к своим акционерам.

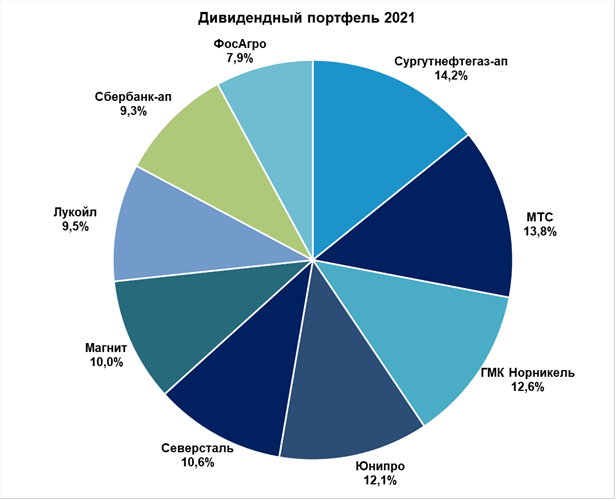

В 2021 году можно обратить внимание на следующие организации:

Магнит, которые реализует акции с предполагаемой дивидендной доходностью 8 – 9,1% годовых;

Финансовые эксперты рекомендуют диверсифицировать инвестиционный портфель и включить в него акции компаний, предлагающий высокую дивидендную доходность.

Перспективные облигации в 2021 году

Дополнить инвестиционный портфель в 2021 году можно облигациями российских компаний, которые, по предположению экспертов, обгонят даже депозиты

Рекомендуется обратить внимание на ценные бумаги следующих компаний:

- РЕСО-Гарантия – страховая компания, которая является дочерним предприятием РЕСО-лизинг.

- Группа ПИК. По данным облигациям прогнозируется доходность до 7% годовых.

- Системообразующая компания группы ЛРС, по облигациям которых можно получить доход до 6,9% годовых.

- Производитель и один из самых крупнейших российских поставщиков алкоголя БелугаГруп получила выручку на 23% больше, чем в прошлом году.

- АФК Система – доходность по облигациям может достигнуть 6,4% годовых.

Надо отметить, что по облигациям компаний, работающих в сфере, попавшей под высокое давление в связи с эпидемией коронавируса, предусмотрена премия за отраслевой риск.

Пару слов о жилой недвижимости

Квартира в новостройке

В 2008 году можно было купить квартиру в новостройке и через пару месяцев перепродать ее с доходностью в 40%. Сегодня заработать на перепродаже «первички» крайне сложно.

Приобрести квартиру не проблема – гораздо трудней найти покупателя, готового купить ее «с накруткой». Между моментом покупки и продажи может пройти несколько лет. И все это время владелец объекта несет расходы на содержание объекта. В редких случаях доходность сделок доходит до 20%.

Очень маловероятно, что цены на жилье в России в обозримом будущем вырастут. К Москве это тоже относится, учитывая грандиозные планы московской мэрии по вводу на рынок гигантского объема нового жилья в рамках реновации.

Квартира под сдачу в аренду

В 2017-м покупать жилую недвижимость под сдачу в аренду эксперты не рекомендуют. Серьезные издержки на покупку и содержание жилых квартир «роняют» доходность аренды ниже процентов по депозитам. Уровень дохода от сдачи в долгосрочную аренду в России приближается к европейскому: 4-6% годовых. Да и по временным затратам сдача помещений в аренду больше напоминает свое дело, чем пассивные инвестиции.

Поэтому на вопрос «взять кредит или копить» я обычно отвечаю: «только без ипотеки». Время, когда заработок на жилье перекрывал ставки по ипотеке – уже позади.

Ландшафт по науке

Традиции ландшафтного дизайна зародились еще в древности. В Древнем Египте существовали принадлежавшие фараонам сады, во времена античности ландшафтное планирование широко применялось в городах Греции и Рима, садоводство получило развитие как искусство на Востоке — в таких странах, как Персия.

Сам термин «ландшафтный дизайн» возник в XX в. в Западной Европе. По определению, данному на страницах сайта «ИнфоСад», в настоящее время под этим термином понимается комплекс работ по общему благоустройству и озеленению участка, посадке газонов, цветов, деревьев и кустарников, привязке к рельефу участка малых архитектурных форм, а также водных элементов (прудов, фонтанов и т.д.). Задача ландшафтного дизайнера состоит в органичном сочетании строений, расположенных на участке, с природными элементами (землей, водой и зелеными насаждениями), а также в создании гармонии и красоты окружающего пространства.

Основные тезисы исследования:

- Количество физических лиц, инвестирующих средства на бирже, в России все еще невелико по сравнению с другими странами, однако в последние годы наблюдается активный рост этого показателя.

- Индивидуальных инвесторов больше в богатых регионах – Москве, Санкт-Петербурге, Татарстане. Регионы с наименьшим количеством инвесторов-частников – республики Кавказа, Крым, Севастополь.

- Среди российских индивидуальных инвесторов выделяют несколько групп в зависимости от уровня знаний, дохода, источников информации. Средний розничный инвестор в России – это мужчина средних лет с небольшого размера портфелем. Наиболее популярные мотивы инвестирования – желание сохранить или приумножить средства, иногда – «развлечься».

- В развитых странах физические лица активно участвуют в деятельности на фондовом рынке. Так, в США ценными бумагами владеет более половины населения, в Японии – немногим менее половины, в Великобритании – около трети населения. В развивающихся странах доля участия розничных инвесторов невысока, но наблюдается стремительный рост числа физлиц на фондовом рынке.

- Среди основных причин увеличения доли розничных инвесторов на фондовом рынке – длительный период низких ставок по депозитам, а также облегчение доступа к этому рынку за счет цифровизации.

- Скорее всего, к прежнему низкому уровню присутствия населения на фондовом рынке мы уже не вернемся: тренд на увеличение числа индивидуальных инвесторов продолжится, как и в других развивающихся экономиках.

Разбор прогноза на 2020 год

Прогноз, в целом оказался верным – рубль в 2020 году подешевел. Ошибся я только с периодами – СНАЧАЛА было ослабление рубля с январских минимумов в районе 61 рубля за доллар до отметки в 80 рублей за доллар в марте. И уже ЗАТЕМ, по сути, мы наблюдали широкое боковое движение в диапазоне 68-80 рублей за доллар.

Пандемия внесла свои коррективы в мой прогноз.

С начала года доллар укрепился по отношению к рублю на 17.5%, а евро – на 27.5%.

Не знаю, можно ли считать то, что было в марте 2020 года полноценным кризисом, но рынки в этом году лихорадило знатно. Результатом роста неопределённости и стимулирующих интервенций ФРС и центробанков крупнейших стран стало повышение цен на золото. С начала года золото прибавило в рублях порядка 40%.

Насчёт лучшего времени для покупки золота тоже оказался очень близок. Действительно, лучшие цены на золото мы наблюдали в начале года – январе и феврале.

С еврооблигациями, как и с золотом, оказался прав. Фонд FXRU за год вырос на 22.5%.

Несмотря на турбулентность на рынках акций, по итогам года большинство этих рынков показали неплохой рост, не без помощи стимулирующих мер со стороны ФРС и центробанков. ETF на российский рынок FXRL прибавил 12%, ETF на китайский рынок FXCN прибавил 41%, а ETF на американский рынок FXUS прибавил 36%. Мой портфель российских акций под управлением робота Right прибавил 37.5%.

Как я и предполагал, крипта в уходящем году показала феноменальный рост. Bitcoin в рублях вырос на 190%, Ethereum – на 405%, Ripple – на 215%, а Bitcoin Cash – на 50%. Портфель из этих 4 криптовалют в равных долях дал бы тебе порядка +215% за прошедший год.

Тут оказался не прав. Неопределённость на финансовых рынках вкупе с пандемией коронавируса не смогли сломить тренд на повышение цен на недвижимость. Вероятно, виной тому льготная ипотека, повысившая спрос на жильё, что в свою очередь привело к повышению цен за квадратный метр. Так, цена на квадратный метр в Петербурге выросла за год примерно на 16.5%.

С учётом сдачи в аренду, инвестиции в недвижимость принесли бы тебе порядка 21.5% за год.

***

В конце статьи я приводил пример инвестиционного портфеля на 2020 год:

52% годовых в рублях.11.7%вычета по ИИС(именно до 11.7%, а не до 13%, так как 10% портфеля – это криптовалюты, по которым вычет не получить)

С учётом того, что данный портфель был рассчитан на кризис, и главной его целью было сохранение капитала, доходность получилась весьма неплохой.

Почему стоит знать о подводных камнях

Сейчас реклама на Ютуб, не телевидении пестрит предложениями начать инвестировать — открыть инвестиционный счет, купить акции и облигации.

Особенно стараются Тинькофф Инвестиции(Этот русский, который опять, БКС Брокер(БКС Знает, как приумножить деньги в 2 раза).

Реклама заставляет нас обратить внимание на фондовый рынок и возможность повышенного дохода. Умножить свои деньги в 2 раза, т.е

получить 100% дохода — разве это не здорово?

Основные задачи, которые стоят перед любым инвестором на фондовом рынке, на данный момент таковы:

- Получить доход в результате купли продажи акций, выплат дивидендов и купонов по облигациям

- Сохранить деньги на старость и на пенсию

- Получить халявные 52 тыс. от государства в рамках налогового вычета по ИИС

Но как известно, бесплатный сыр бывает только в мышеловке. Но есть ряд подводных камней, без знания которых инвестиции принесут только разочарование из-за потери денег на фондовом рынке.

Проблема «узких профессионалов»

Профессионализм в области менеджмента работает в направлении, противоположном росту общей суммы знаний. Установлено, что по мере приближения к вершине управленческой пирамиды объем необходимых узкоспециальных знаний уменьшается. Поэтому директору завода или президенту крупной корпорации не обязательно настолько досконально знать технологию производства, насколько с ней знаком главный инженер. Тем более, скорость развития современных технологий такова, что эти знания полностью устаревают за несколько лет. Руководитель все равно не сможет их осваивать в таком бешеном темпе. Однако топ-менеджер должен знать, соответствуют ли производственные процессы мировым стандартам, каковы технологические и экономические связи между предприятиями, каковы наиболее перспективные виды продукции и т.п.

На определенном этапе карьера топ-менеджера перестает быть вертикальной лестницей. Ее следует рассматривать как расширение круга влияния. Многие высшие руководители в частной беседе признавались автору этих строк, что у них карьерный рост непременно сопровождался интересным смещением приоритетов

На первых порах основное внимание уделялось повышению собственного профессионализма, накоплению знаний и умений. Однако по мере продвижения по служебной лестнице главными становятся совсем другие вещи: рост амбиций и возможность их удовлетворения, отношения с акционерами и владельцами предприятия, проблема вхождения в «высшее общество» (более высокий социальный круг)

Карьера приобретает новый смысл — не просто «продвигаться по службе» и зарабатывать больше денег, а делать деньги, работать над самыми выгодными контрактами, участвовать как в «большой игре», так и в итоговой «раздаче слонов».

Когда вчерашний менеджер среднего звена занимает пост, например, замдиректора крупной фирмы, профессиональные знания и способности становятся менее актуальными, нежели умение выстраивать отношения с людьми, убеждать и увлекать их. Некоторые этого не понимают. Они не могут перестроиться и надолго «застревают» на предыдущем этапе — этапе «узкого профессионала». Они видят явления разделенными на составляющие, а не в совокупности. Особенно это характерно для топ-менеджеров, сильно продвинувшихся в той организации, где они начинали с нуля. Такая кандидатура всегда казалась беспроигрышной владельцам предприятий. Зачем нанимать «варяга» со стороны? Лучше назначить на высокую должность «домашнего» выдвиженца. Он досконально знает производство, скользкие места и старые проблемы. Но тут и таится опасность — за отдельными деревьями он не видит леса. А на помощь надеяться не приходится — ведь ему полностью доверяют. Кроме того, такой топ-менеджер не очень любит идти на какие-то изменения: он смирился с заведенным порядком задолго до того, как получил высокую должность.

Впрочем, «карьерист со стороны» сталкивается с другими проблемами. У него нет груза общей с коллегами истории, ему позволено то, чего не потерпят от «своего»

Можно определять новые пути, не обращая внимание на традиции и устоявшиеся схемы. И это зачастую оборачивается для новичка еще большим несчастьем «Ожидания так велики, — говорит бизнес-консультант Питер Фишер — что даже лучшие капитулируют»

Упрощение процесса покупки

Занимаясь повышением лояльности клиентов, что необходимо в условиях современного рынка, брендам следует сокращать количество шагов между покупателем и продавцом

Клиентам, привыкшим к удобству, важно иметь возможность совершать заказы необходимой продукции с минимальными усилиями.. Если покупатель может оформить покупку в один клик, легко задать представителю компании любой вопрос и получить на него быстрый ответ, то уровень его доверия к бренду быстро возрастёт

Впоследствии это станет одной из причин возвращения клиента и повторного заказа, наряду с высоким качеством товара, скоростью доставки и прочими факторами.

Если покупатель может оформить покупку в один клик, легко задать представителю компании любой вопрос и получить на него быстрый ответ, то уровень его доверия к бренду быстро возрастёт. Впоследствии это станет одной из причин возвращения клиента и повторного заказа, наряду с высоким качеством товара, скоростью доставки и прочими факторами.

Так, компании активно внедряют использование чатботов на официальных сайтах и в приложениях, которые могут моментально предоставить интересующую пользователя информацию, не заставляя его ждать ответа. Тут же сто́ит упомянуть доставку до дома в удобное время, наличие программы лояльности, накопительных карт, бонусов и акций. Хорошим примером может послужить экосистема Яндекса, объединяющая в одном приложении сервисы такси и аренды самокатов, доставку еды и продуктов, а также маркетплейс с различными товарами. Клиенту компании достаточно войти в одно приложение, чтобы воспользоваться любой из перечисленных услуг и не тратить время на поиск.

Apple

Акции Apple (NASDAQ:AAPL) взлетели в 2020 и не намерены сбавлять обороты в 2021 году. Бумаги производителя iPhone готовятся завершить отчетный период вблизи рекордных максимумов, поднявшись почти на 84% и оставив далеко позади индекс S&P 500. Если еще в начале года их стоимость составляла $74,06, то во вторник они достигли нового рекордного максимума в $138,78, а затем закрылись на отметке $134,87.

Технологический гигант из Купертино в августе одобрил сплит акций по формуле «один к четырем» и оценивается в 2,27 триллиона долларов, что делает его самой дорогой компанией, торгующейся на фондовой бирже США.

График Apple

Чем подпитывалось ралли 2020 года? Основным драйвером стали признаки растущего спроса на линейку новых iPhone 12, поддерживающих 5G. Выйдя на рынок в октябре, они сразу стали самыми продаваемыми телефонами с технологией 5G в мире.

Кроме того, инвесторов воодушевило расширение сегмента носимых устройств, которое включает AirPods и Apple Watch, а также подразделения услуг по подписке (таких как iTunes Music, Apple TV+ и Apple Arcade).

Забегая вперед, мы можем ожидать от Apple устойчивого роста продаж iPhone. Согласно сообщениям, компания планирует в следующем году нарастить производство смартфонов на 20-30%.

Дополнительный импульс гиганту придают слухи о готовящемся запуске собственного электромобиля уже в 2024 году. Модель будет оснащена революционным аккумулятором и лидарными датчиками.

Принимая во внимание эти факторы, мы ожидаем от акций Apple дальнейшего роста в течение следующих 12 месяцев

Социальная прозрачность и открытость взаимодействия

Сегодня искренность брендов важна, как никогда. Аудитория ждёт честности и прямолинейности и, наоборот, избегает замалчивания. Компаниям следует проявлять активность и высказывать своё мнение в масштабных социальных вопросах. Но в этом процессе сто́ит учитывать и подводные камни.

Комментарии брендов должны соответствовать определённым рамкам в демонстрации своих ценностей и взглядов.

Главная задача прозрачного взаимодействия — успокоить своих клиентов. Заверьте их, что работа компании продолжает быть стабильной, а связи с поставщиками сохраняются, чтобы потребители могли и дальше получать качественные товары, к которым они привыкли.

Технологии ИИ

После повышения лояльности и увеличения количества клиентов брендам необходимо сохранить качество сервиса. Именно тут на помощь приходят современные технологии и искусственный интеллект.

Компании используют отечественные сервисы для аналитики, например, CoMagic или MPSTATS, которые позволяют собрать информацию с выбранных источников и быстро обработать её даже в больших объёмах, предоставив подробный отчёт. Также бренды обращаются к российским платформам для создания контента — «Главред», Text.ru, «Орфограммка» и прочим. Сервисы позволяют быстро проверить написанный текст, подчеркнув стилистические или грамматические ошибки, повысить его уникальность и читаемость для создания более качественных материалов.

Использование технологий искусственного интеллекта значительно экономит время, необходимое на выполнение работы, что крайне важно в условиях быстрого клиентооборота. Это позволяет предотвратить задержки в выпуске рекламных материалов, быстро исключить ошибки, оценить результаты и прочие аспекты деятельности компании

Дивидендные аристократы и дивидендные короли

Компании, которые прошли фазу активного роста, могут сосредоточиться на распределении прибыли между акционерами. Компании, которые регулярно увеличивают размер дивидендов, называются дивидендными аристократами.

В США есть индекс дивидендных аристократов S&P 500 Dividend Aristocrats. Чтобы в него попасть, компания должна:

- входить в индекс S&P 500;

- повышать дивиденды каждый расчетный год последние 25 лет;

- иметь капитализацию больше $3 млрд;

- иметь средний дневной объем торгов больше $5 млн.

В 2021 году индекс состоит из 65 дивидендных аристократов. Это известные американские компании: Coca Cola, IBM, AT&T, Colgate-Palmolive и другие.

Ещё по теме:

Научиться инвестировать

20 июля 2021

Коррекция: как сохранить капитал, когда акции падают

5 минут

Дивидендные короли — компании, которые повышают дивиденды 50 лет подряд. Например, дивиденды компании 3М, которая изобрела скотч и одноразовые респираторы, растут уже 63 года.

В России нет четких требований для дивидендных аристократов. Чаще всего аристократами называют компании, которые повышали дивиденды пять лет подряд и акции которых торгуются на Московской бирже.

Известный российский дивидендный аристократ — компания «Новатэк». Она занимается разведкой, добычей и поставками газа в России. Ее дивиденды растут 15 лет подряд. За это время они увеличились в 21,5 раза — с 1,1 до 35,56 рублей.

Кратко

- Дивиденды — часть прибыли компании, которая распределяется акционерам. Размер дивидендов определяется собранием акционеров и фиксируется в дивидендной политике компании.

Дивиденды не зависят от цены акции на бирже, только от прибыли компании и количества акций у инвестора. Чтобы получить дивиденды, акции должны быть на счете инвестора в день закрытия реестра акционеров. Для Московской биржи это значит, что акции нужно купить минимум за три торговых дня до закрытия реестра.

Инвестор может собрать портфель из дивидендных акций, но всегда нужно помнить, что фондовый рынок имеет определенные риски. Чтобы их минимизировать, нужно диверсифицировать портфель.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Основные риски инвестирования 2021 года

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Инвестируя денежные средства в 2021 году, необходимо обратить внимание на основные риски. Эксперты предполагают два варианта состояния экономики

Первый заключается в ее восстановлении, а второй – в ухудшении положения в связи с развитием эпидемии.

В связи с этим, в первую очередь нужно обратить внимание на такой риск, как течение коронавирусной инфекции. Все дело в том, что:

- вирус может мутировать;

- существует высокий риск образования корона кризиса;

- опасность дефолта может обостриться;

- на бизнес, ушедший в онлайн-режим в связи с эпидемией, могут совершаться кибератаки.

Также нельзя забывать о регуляторных рисках, таких как увеличение налогов для граждан США, ведение Америкой антимонопольной политики, разногласие в конгрессе, а также санкции.

В настоящее время наблюдается большой «пузырь» на рынке облигаций, а проблемы госдолга Америки и Китая могут оказать негативное воздействие на динамику фондового рынка.

Высоким риском является и то, что корпоративный сектор имеет очень большую финансовую нагрузку, а иностранные инвесторы постепенно теряют интерес к госдолгу США.

В 2021 году нужно обратить внимание и на то, что отрицательные процентные ставки оказали воздействие на развитие кризиса банков, осуществляющих деятельность в еврозоне

Охота за пузырями

Сам по себе рост активов не является признаком пузыря. После краха доткомов в 2000 году охота за пузырями превратилась в манию для инвесторов, которые хотят быстро заработать и вовремя сделать ставку на падение. Да, некоторые признаки могут вызывать опасение по поводу того, что инвесторы попали в тиски иррационального изобилия, но риски неминуемого пузыря, на мой взгляд, на данный момент низкие.

Слово «пузырь» предполагает спекулятивную манию, которая наблюдается в отдельных именах:

- шорт-сквизы в компании GameStop

- взлёты всей NFT-индустрии

На мой субъективный взгляд, в отношении фондового рынка в целом термин «финансовый пузырь» не совсем применим.

Сегодняшние рыночные условия основаны на следующих моментах:

- сильные фундаментальные показатели

- рост прибылей компаний

- сокращение накопленных домохозяйствами сбережений

В последний год рост фондовых рынков был в большей степени завязан на ралли акций технологических компаний. Но проводить прямые сравнения с технологическим пузырём перед 2000 годом, как мне кажется, не совсем корректно.

В конце 1990-х гг. технологический сектор был в зачаточном состоянии. Его вклад в ВВП Америки был ничтожно мал. Вместе с тем стоимость акций доткомов тогда достигла совершенно иррациональных оценок.

Сегодня технологический сектор:

- обеспечивает экономику США 18 миллионами рабочих мест

- приносит больше 500 миллиардов долларов ежегодных налогов в бюджет

Его вклад в ВВП страны — больше 15%.

Большинство компаний на рынках растут намного быстрее, чем любая национальная экономика, потому что при масштабировании бизнеса:

- сокращаются издержки

- повышаются рентабельность и прибыль

- растёт капитализация компании

Это то, что происходит по компаниям, которые входят в следующие сектора:

- BigTech

- FAANG

На мой взгляд, сегодня экономика переживает новую промышленную революцию, которая основана на инновационных технологиях абсолютно во всех сегментах экономики: от банков и здравоохранения до управления машинами и искусственным интеллектом

Технологии интернет-сектора стали важной частью нашей жизни. За этим будущее

Поэтому рост стоимости акций технологичных компаний является отражением самых значительных технологических инноваций в истории человечества. Такого мы ещё пока не переживали.

Не все IT-компании прибыльны, и не все из них в итоге выживут в условиях жёсткой конкуренции. Но у гигантов индустрии дела идут весьма хорошо, и причин для беспокойства компании не показывают.

Крупнейшие фонды, которые отслеживают фондовые индексы, покупают активы пропорционально капитализации компаний в индексе. Они делают наибольшую ставку на крупные устойчивые IT-корпорации, которые своё место под солнцем уже отвоевали.

Ожидаемый рост мировой экономики

Ожидаемый рост мировой экономики

В 2021 году ожидается рост мировой экономики на 4,6 триллиона долларов (5,5% прироста мирового ВВП).

Это можно сравнить с темпами восстановления мировой экономики после:

- Великой депрессии

- Второй мировой войны

Тогда фондовый рынок США вырос на 416% за 20 лет, а первые 200% роста он показал всего за 7 лет.

Рост фондового рынка в годы Второй мировой войны

| За 7 лет | За 20 лет | |

| Рост (%) | 200 | 416 |

Есть отдельные вздутые сегменты рынка:

- крипта

- NFT

Однако вряд ли текущий рост стоимости акций завёл фондовые рынки в состояние пузыря. Поэтому я смотрю на среднесрочные перспективы рынков с умеренным оптимизмом.

Это всё работает при поддержке центральных банков, которые снабжают рынки ликвидностью. Это важный момент, который нужно признать. Не было бы такой бомбёжки деньгами со стороны центральных банков, конечно, мы не видели бы таких высоких оценок! Но центральным банкам тоже будет не так-то просто отказаться от политики, которую они выбрали, чтобы поддержать экономику и рынки.

Когда Федеральная резервная система сообщит о своих планах повышать ставку с околонулевого уровня, когда она начнёт потихонечку сворачивать свой баланс, то рынки будут на это реагировать. Скорее всего, это будет в 2022 году, вряд ли раньше. Будет коррекция. Подобная реакция наблюдалась в 2018 году. Но Федрезерв тоже не сможет быстро выбраться из стимулирующей политики, которую он сейчас проводит.

Что касается роста инфляции, пока то, что мы наблюдаем, — это умеренный рост, который вполне укладывается в контролируемую концепцию американского Центрального банка.

Если инфляция вдруг начнёт резко взлетать, Федрезерв будет пытаться её отрегулировать.

На мой взгляд, до этого момента у нас ещё есть определённое количество лет.

Когда пойдут сигналы о том, что ФРС нормализует политику, ждём коррекцию на рынках. Но коррекция — это не крах и не грандиозный обвал, при котором нужно выпрыгивать из окна.