Договоры РЕПО

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу.

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО.

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили.

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг.

Классификация бизнес-ангелов

Строгой классификации бизнес-ангелов нет. Это понятие остаётся многозначным и спорным. Однако на основе подхода к инвестированию, объёму вкладываемых средств, характера и целей можно выделить следующие разновидности:

- Профессионалы. К эту группы включают всех инвесторов, которые спонсируют проекты в сфере своей профессиональной деятельности. Например, инвестор с медицинским образованием вкладывает деньги в инновационные разработки в сфере медицины.

- Предприниматели. Вкладывают средства во множество проектов, вне зависимости от их отрасли, масштабов, инновационности. Главная цель — дивиденды.

- Корпоративные. Вкладывают деньги в определённую компанию с целью в будущем возглавить её. В строгом смысле слова они не «бизнес-ангелы», стандартные инвесторы, акционеры.

- Любители или энтузиасты. Их цель — поддержать понравившийся проект. Не подходят к инвестированию как к профессии, не стремятся получать доходы, дивиденды или другую выгоду. Первые бизнес-ангелы, дававшие деньги на театральные поставки, относятся именно к этой разновидности.

С практической точки зрения классификация бизнес-ангелов не имеет большого значения.

Чтобы обратиться к бизнес-ангелу и получить его помощь, необходимо разработать перспективный проект

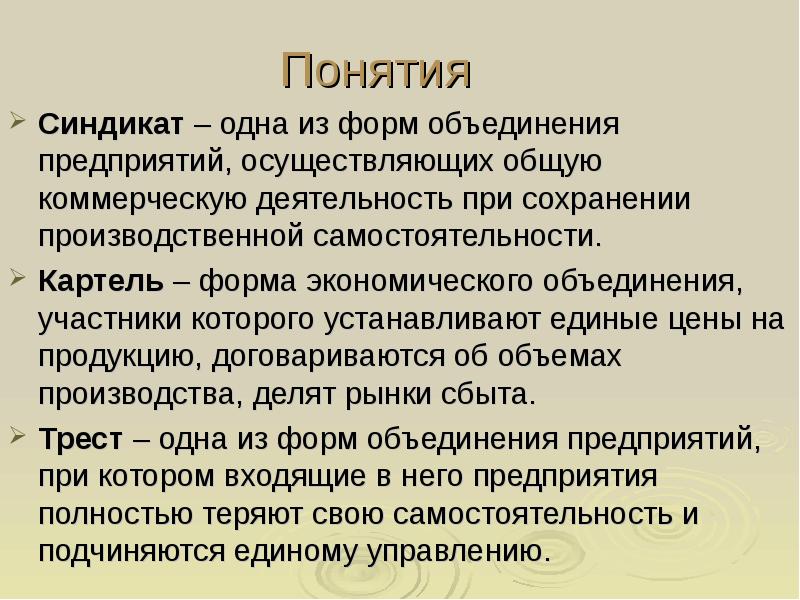

Чем синдикат отличается от других монополистических объединений

В процессе изучения рынка и его участников, можно встретиться с такими разновидностями объединений как тресты, концерны и картели. Участники этих монополистических форм заключают договора на схожих условиях, но, цели при этом могут быть совершенно разными.

Объединение по форме картеля имеет следующие отличительные черты:

- Каждый из участников сможет сохранить полную самостоятельность, как юридическую, так и финансовую;

- Каждый из членов объединения сохранит право собственности на имеющиеся предприятия;

- Основной целью картеля является совместная реализация выпущенного товара;

- В некоторых случаях, предприятия могут сотрудничать на этапе производства;

- Зачастую, договор заключается на длительный период.

Синдикатам характерны практически все данные черты картеля. Основное отличие, это способ реализации товара. В синдикате процесс протекает через единый орган. При этом, каждый из участников имеет право на сохранение производственной самостоятельности. Также стоит знать о том, что синдикат может иметь вид акционерного общества или ООО (общества с ограниченной ответственностью).

Концерн от синдиката отличается тем, что при вступлении компания полностью потеряет свою самостоятельность. С юридической стороны, она существует, но финансы и ряд хозяйственных функций находятся под контролем общей юрисдикции. Аналогичную ситуацию можно наблюдать при вступлении компании в такое объединение как трест.

При вхождении в такое объединение, все организации объединяют каждую из сторон своей деятельности. Таким образом образуется монополия. В её пределах каждый из участников производит конкретный продукт и получает доход от его реализации с преимуществом перед другими, не вошедшими в монополию организациями.

Что такое картель?

Картель — это союз нескольких организаций, работающих в одной сфере и действующих в рамках одного договора. Основная задача картеля — это монополизировать определенную отрасль, сформировав более удобную для себя экономическую конъюнктуру.

Эту форму монопольного объединения считают самой примитивной, т.к. каждая из участвующих сторон сохраняет полную экономическую и юридическую самостоятельность. Их связывает лишь негласный сговор, который не подкреплен юридически и строится исключительно на доверии сторон, а также на системе взаимных штрафов. Картель вырабатывает внутренние санкции к нарушителям, которые пытаются вести экономическую деятельность, противоречащую ее принципам.

Между тем, негласная и формальная природа картелей, делает их крайне уязвимыми для антимонопольного договора и внутренних противоречий. Очень часто картельные объединения распадаются, столкнувшись с нежеланием одной из сторон «играть по правилам» сговора. В большинстве стран картели запрещены. Лишь в некоторых государствах, картели поощряются в целях реструктуризации экономики и ограничения конкуренции на малом рынке.

Шаг №1. Самоидентификация.

В основном поиском бизнес-ангелов занимаются те, кто изобрел что-то новое и получил на новый продукт или услугу патент. Но понятие инновационного продукта гораздо шире — это не обязательно должно быть техническое изобретение, это может быть новый взгляд на то, что уже существует. Например, инновацией может стать кафе с необычным сервисом или автомойка. Необходимо ответить на вопрос: что нового в предложении, в чем его преимущества? Следовательно, нужно провести минимальное маркетинговое исследование, помогающее изучить рынок. Средства могут быть разные: от эмпирических знаний до поиска по Интернету.

Что такое синдицированный кредит, особенности и отличия

Синдицированный кредит – это кредит, выданный несколькими банками одному заемщику. Схема следующая:

- Некий банк привлекает другие кредитные организации для выдачи крупного займа.

- Банки объединяются в синдикат, во главе которого стоит организатор (банк-агент).

- Через него аккумулируются средства всех участников.

- Заемщик получает от банка-агента нужную сумму и далее взаимодействует с ним.

Пример:Сеть ресторанов быстрого питания планирует открыть несколько точек в новом регионе. Для реализации проекта компании необходимо 50 млн долларов. Собственные средства составляют 20 млн долларов. Недостающие 30 млн долларов решено взять в кредит. Но в банке, где обслуживается организация, установлен лимит в 200 млн руб. Это максимальный размер кредита, который может оформить юридическое лицо. Поэтому банк привлекает две другие кредитные организации, выступая в этой сделке банком-агентом. Клиент получает синдицированный кредит за счет объединенных средств трех банков. Однако все расчеты ведутся через кредитную организацию, в которую он изначально обратился.

В зависимости от формы объединения выделяют 4 вида синдикатов:

- клубный тип – закрытое объединение дружественных банков без привлечения посторонних участников;

- открытый тип – в этот синдикат могут вступить все желающие банки на общих условиях;

- временный – объединение создается на краткосрочный период обычно для выдачи одного кредита;

- постоянный – долгосрочный синдикат, образованный для постоянной выдачи кредитов.

Главные особенности синдицированного кредита:

- предоставляется группой банков;

- участники имеют равные права (право требования возврата кредита, уплаты процентов, неустоек);

- документы оформлены в едином формате, доступ к ним открыт для всех участвующих сторон;

- информационная прозрачность – если у одного банка изменяются условия предоставления кредита (срок, процентная ставка, обеспечение), то остальные участники, в том числе заемщик, должны об этом узнать.

- срок займа – от 6 мес. до 3 лет, для финансирования крупных проектов может составить 10-15 лет (пример: проект «Северный поток», реализованный ПАО Газпром, для которого было выделено 3,1 млрд евро на 16 лет).

История появления синдицированных кредитов

Необходимость в этом финансовом инструменте возникла в связи с:

- Развитием экономик отдельных стран – потребовался больший объем денежных средств для строительства новых предприятий. К примеру, компанией General Electric был оформлен самый крупный синдицированный кредит в истории, составивший 25 млрд долларов.

- Увеличением количества крупных проектов государственного уровня – важные реформы и мероприятия международного значения (олимпиады, экономические форумы).

- Ограничением в объеме средств, которые может предоставить один банк. Например,Уралкалий в мае 2016 г. заключил сделку с группой международных банков на сумму 1,2 млрд долларов.

- Стремлением кредитных организаций уменьшить риск невозврата заемных средств. В 2016 г. Ямал СПГ получил 3,6 млрд евро сроком на 15 лет от синдиката, образованного ПАО Сбербанк и АО Газпромбанк.

Плюсы и минусы синдицированного кредита

Положительные стороны этого кредитного инструмента:

- Гибкость условий – при обсуждении сделки заемщик может договориться с банком-агентом о порядке получения средств и внесения платежей.

- Экономия средств и времени на поиски разных кредиторов и обсуждение с ними сделки.

- Сниженный процент и отсутствие дополнительных выплат – процентная ставка по займу ниже, чем по другим кредитным продуктам для юридических лиц. Это связано с величиной денежных сумм, предоставляемых банковскими синдикатами.

- Возможность заранее выбрать банков-инвесторов, отталкиваясь от их надежности и выгодности предложенных условий.

- Небольшая плата за юридические и аудиторские услуги.

- Лояльные требования к запрашиваемой отчетности.

К отрицательным моментам можно отнести отсутствие должной практики в сфере синдицированного кредитования у российских банков. В основном услугу предоставляют транснациональные кредитные организации.

Матчасть: как работают синдицированные сделки

Синдикат – это группа профессиональных частных инвесторов, бизнес-ангелов, которые объединились для совместной инвестиции в стартапы ранней стадии. Объем синдицированной сделки обычно составляет от $100 тыс. до $1 млн, а вклад каждого участника может начинаться от $30 тыс.

Проекты для совместного инвестирования предлагаются членами клуба инвесторов. Как правило, проект уже привлек до этого инвестиции от одного или нескольких членов клуба и подается ими на рассмотрение, или проект предлагает тот инвестор, который готов инвестировать в текущем раунде.

Предлагая проект на рассмотрение, инвестор указывает условия инвестирования, какую сумму инвестиции предполагается собрать, с каким чеком он сам готов зайти в проект и прочие условия.

При синдикации сделки есть две важные роли:

- Лид-инвестор – инвестор, лидирующий сделку, и тот, кто кладет в сделку свои деньги. Это понятие знакомо нам из сегмента инвестиций поздних стадий, когда большой фонд выступает лид-инвестором с наибольшим чеком и приглашает других инвесторов присоединиться к раунду с меньшими чеками.

- Синдикатор – часто синдикатор и лид-инвестор – один человек. Нередко происходит ситуация, когда два бизнес-ангела объединяют свои усилия, и один из них выступает лид-инвестором, а другой – рядовым участником синдиката и синдикатором. Синдикатор выполняет три важные функции: готовит проект синдикации, собирает коммитменты бизнес-ангелов, юридически оформляет сделку.

Синдикатор делает полную инвестиционную упаковку – готовит всю информацию для принятия решения об инвестировании. Далее информация о проекте анонсируется, и члены клуба принимают решение. На принятие решения влияют несколько фильтров: свой собственный анализ кейса, репутационная составляющая лид-инвестора и синдикатора, а также то, как на эту инвестиционную возможность реагируют другие члены клуба.

После того, как ряд инвесторов заявляют о своей готовности войти в сделку, синдикатор проводит due diligence, а потом собирает синдикат в одной из двух форм:

- Через SPV. Бизнес-ангелы инвестируют в специально созданную компанию SPV (special purpose vehicle), которая инвестирует в стартап.

- Напрямую. Участники синдиката инвестируют непосредственно в стартап – это более редкий вариант, но тоже случается.

Работа синдикатора не сводится к тому, чтобы упаковать проект и анонсировать его. Самое интересное начинается после этого – работа с инвесторами-интересантами, у каждого из которых есть свои вопросы о проекте, на которые недостаточно просто ответить – это сложная аргументация, работа с возражениями, подготовка наглядных цифр и материалов по проекту.

Эта индивидуальная работа занимает очень много времени, и как ни странно, в этой модели одни инвесторы убеждают других инвесторов инвестировать в проект – мечта стартапа!

Например, у нас в клубе Angelsdeck было анонсировано более 40 сделок за 2020 год, из них было проинвестировано 25 сделок на сумму более $8 млн, из них раунд был собран полностью или с превышением в десяток сделок. Обычно синдикат собирается за 1-2 недели, в клубе самый быстрый был собран за два дня, самый долгий – больше чем за два месяца.

После того, как необходимый чек собран от ряда заинтересованных инвесторов, синдикатор готовит юридическую структуру сделки, необходимые документы. выставляет счета и закрывает сделку.

Для чего бизнес-ангелам участвовать в синдикатах:

- Инвестиции на ранних стадиях являются возможными и оправданными при условии широкой диверсификации портфеля, а значит – диверсификации рисков. Инструмент синдикации позволяет бизнес-ангелу проинвестировать в 20 компаний более мелкими чеками вместо одиночной инвестиции крупным чеком в 2-3 компании. Когда риски снижаются – модель начинает сходиться.

- Инвестиции на seed и pre-seed стадиях сулят большие дивиденды. По классике, где выше риски – выше доходности. На ранних стадиях инвестор может войти в компанию по оценке 10 миллионов долларов, а через 7 лет она будет стоить $3 млрд – 300Х это не миф.

- Синдицированные сделки проходят фильтры многих пар глаз. «Приносят» сделку в клуб опытные бизнес-ангелы с репутацией, они готовы доказывать своим коллегам, что не просто приглашают присоединиться к сделке, а аргументируют свою уверенность с помощью цифр проекта, рынка. Всю эту информацию не найти в открытом доступе, а клуб обеспечивает не только непубличные инвестиционные возможности и инсайдерскую информацию, но и компетенции членов бизнес-клуба для оценки перспективности инвестиции.

Преимущества синдицированного кредитования

По сравнению с иными видами кредитования синдицированное кредитование без определения долей с использованием английского права обладает следующими преимуществами:

- унифицированная документация по сделкам синдицированного кредитования, выработанная Ассоциацией участников кредитного рынка;

- большая свобода договорных взаимоотношений и гибкость в выборе условий предоставления денежных средств;

- широкие возможности по распределению кредитного риска и фондирования между несколькими инвесторами;

- выработанные на практике способы юридической защиты интересов агента — дочерней компании (а значит, интересов головного банка и банковской группы в целом);

- прозрачный и законодательно определенный механизм взаимодействия между несколькими кредиторами;

- высокая степень судебной защиты кредитора (дочерней компании) в отношении комиссий, взимаемых за организацию или выдачу кредита.

Структурирование сделки по английскому праву позволяет более эффективно распределять риск российских заемщиков между российскими банками, увеличивая возможности последних по участию в крупных инвестиционных проектах и повышая их конкурентоспособность на международной финансовой арене. Одновременно с этим английское правовое поле на сегодняшний день является практически единственным механизмом, позволяющим эффективно привлекать иностранный капитал от международных инвесторов, таким образом создавая предпосылки становления российских банков в качестве привлекательных и надежных партнеров.

Структурирование сделки по английскому праву позволяет более эффективно распределять риск российских заемщиков между российскими банками, увеличивая возможности последних по участию в крупных инвестиционных проектах и повышая их конкурентоспособность на международной финансовой арене. Одновременно с этим английское правовое поле на сегодняшний день является практически единственным механизмом, позволяющим эффективно привлекать иностранный капитал от международных инвесторов, таким образом создавая предпосылки становления российских банков в качестве привлекательных и надежных партнеров.

Портрет российского бизнес-ангела

Бизнес-ангел в России — это, прежде всего, действующий предприниматель. Частными инвесторами, как правило, становятся менеджеры среднего и высшего звена, владельцы успешного бизнеса или серийные предприниматели с высшим техническим и/или финансовым образованием в возрасте 40-50 лет.

Александр Каширин, частный инвестор и автор книги «В поисках бизнес-ангела», делит коллег по цеху на две категории. К первой относятся воспитанники науки и выходцы из технологического бизнеса, которые ищут на рынке проекты для интеграции в существующий бизнес, ко второй — представители крупных корпораций и бизнес-групп. Например, большинство корпоративных посевных фондов сегодня работает при крупных компаниях – «Яндекс.Фабрика» или QIWI Venture. Самыми активными в числе корпоративных российских фондов можно назвать Free Ventures и LETA Capital.

В последние годы на рынке появляются новые игроки, которые вкладывают деньги в проекты с целью получения прибыли. Например, Игорь Рябенький, Игорь Марценюк, Вадим Асадов, Александр Галицкий, Андрей Головин, Павел Черкашин, Игорь Пантелеев.

С точностью посчитать величину сообщества сегодня практически невозможно, потому что не все частные инвесторы открыто объявляют собственные инвестиции, а многие из них даже не подозревают, что стали бизнес-ангелами.

Бизнес-ангел Павел Черкашин оценивает активную аудиторию частных инвесторов, вложившихся более чем в один бизнес, в 10 000 — 50 000 человек. «Я прогнозирую, что к 2020 году количество бизнес-ангелов увеличится до 200 000-300 000 человек», — говорит Черкашин.

Регистрация обеспечения управляющим залогом

Помимо основных положений, непосредственно регулирующих правоотношения, связанные с предоставлением синдицированных кредитов (займов), Закон о синдицированном кредите также вносит изменения в ряд действующих законодательных актов. В частности, корректируется процедура отражения информации об обеспечениях по синдицированным кредитам в соответствующих публичных реестрах. Теперь управляющий залогом (при его наличии) наделяется правом регистрировать соответствующие обременения от имени и в интересах остальных кредиторов. Это позволит упростить процедуру регистрации обеспечения. При этом сведения об управляющем залогом должны отражаться в соответствующих реестрах в зависимости от предмета залога (Едином государственном реестре недвижимости, ЕГРЮЛ, реестре уведомлений о залоге движимого имущества или реестре владельцев ценных бумаг).

Плюсы и минусы

Как и любая финансовая услуга, у синдицированного кредита есть как плюсы, так и минусы. Среди них:

- дополнительные платежи минимизируются за счет того, что заемщику не нужно платить комиссии и налоги на оформление сделки;

- клиент может получить крупную сумму для реализации своих проектов на выгодных условиях;

- их выгодность гарантируется участием самого заемщика в обсуждении условий с синдикатом;

- возможность досрочно погасить кредит без штрафов и комиссий, которые обычно применяются для обычных клиентов банков. Кроме того, доступна пролонгация;

- заемщик сам может выбрать, кто станет участником синдиката;

- чаще всего займы выдаются на достаточно короткий срок – от трех до пяти лет;

- к отчетности по займу предъявляются менее формальные требования.

Нельзя не сказать и о недостатках синдицированных кредитов. Прежде всего это совсем небольшое количество специалистов, которые могут помочь заемщику в оформлении сделки. Кроме того, банки могут отказаться от участия в синдикате – из-за достаточно высокого риска невозврата.

Приоритетные сферы

Главный критерий для таких бизнесменов — собственный интерес к делу, в котором они компетентны, и его предполагаемые перспективы, поскольку в будущем проект должен заинтересовать вкладчиков другого уровня и стратегических покупателей. Бизнес-ангелы Европы сегодня инвестируют:

В США больше инвестируют в IT-проекты, как и в России: например, такие гигантские корпорации, как Яндекс, выкупают проекты исключительно в digital-сфере. В целом информационные технологии пока что имеют не менее 70% ангельских российских инвестиций, тогда как промышленные лишь около 5%.

Недавний успех высоких технологий привел к тому, что многие по инерции продолжают инвестировать туда — хотя последние несколько айфонов принципиально не отличаются от предыдущих. Тем не менее недавний взлет криптовалют и появление блокчейна добавили интереса к IT.

Количество проектов в портфеле среднего по мировым меркам ангела составляет несколько десятков. Меньшая сумма в каждом проекте означает меньшую долю и потенциальную прибыль, зато повышает диверсификацию — что весьма разумно при очень высоких рисках.

Недостатки сотрудничества с бизнес-ангелами

Не всегда работа с неформальными инвесторами оправдывает ожидания команды стартаперов.

Она имеет целый ряд недостатков:

- Существует риск столкновения с недобросовестными предпринимателями, которые будут работать только в личных интересах, не думать о перспективах фирмы;

- Редко продолжают сотрудничество, когда стартап перерастает в полноценное доходное дело;

- Деловой репутации может не хватить для полноценных кредитных займов или финансирования банками.

Многие бизнес-ангелы не хотят работать с командами из дальних регионов, потому что желают поддерживать контакт и определенную связь.

Согласно экономическим исследованиям реализованных проектов более 30% всех частных инвесторов теряет вложенные в проекты суммы. Только 40-45% бизнес-ангелов может похвастать стабильным доходом. Но благодаря их умению принимать рискованные решения ежегодно появляются уникальные разработки и воплощаются в реальность смелые затеи.

Преимущества работы с бизнес-ангелами

Бизнес-ангелы России обычно совместимы с проектами, которые не интересны кредитным организациям и крупным инвестиционным фондам. Сотрудничество с индивидуальными инвесторами имеет выгодные преимущества, ведь они:

- предпочитают идеи с повышенной вероятностью риска и становятся единым источником финансирования в этом плане;

- работают со стартовым капиталом, который не интересует крупные фонды;

- рассматривают совершенно разные задумки, даже нестандартные и необычные на первый взгляд;

- лояльны в сотрудничестве, имеют простой процесс финансирования и оптимальные ставки дохода;

- делятся опытом и помогают советами;

- вложения не подразумевают высокие проценты, страховки, кассовые платежи;

- становятся кредитными поручителями при необходимости;

- своеобразная площадка для старта, подталкивающая начинающий проект к успешности и прибыльности.

Во различных вопросах деятельность ангелов похожа с венчурными фондами, только сотрудничество протекает комфортней и проще. Как правило, после раскрутки, инвесторы оставляют проект, перепродавая свою долю. Такой взаимовыгодный бизнес способен принести умножение капитала до 200%. Согласитесь, немалый коэффициент, да и новички от этого только выигрывают! Также они предлагают оценку инвестиционных проектов.

Умерли или замерли

По данным РАВИ, совокупный объем венчурных инвестиций в России составил $107 млн, или всего 42% от уровня 2013 года. В нынешнем году стало еще тяжелее.

Евгения Смородникова уверена, что бизнес–ангелы умерли или как минимум замерли в ожидании того, что будет дальше, разъехавшись по заграницам, прицениваются, но не вкладывают, изучают, но не закрывают сделки.

У проектов только «Founder Institute — Санкт–Петербург» в начале кризиса сорвались две почти завершенные сделки.

Луиза Александрова считает, что кризис, напротив, может помочь. На ее взгляд, традиционные ниши для вложений — фондовый рынок и недвижимость — постепенно сдуваются, и инвесторы ищут новые инструменты для приумножения своего капитала.

По мнению Алексея Гирина, после кризисной терапии инвестор стал более осторожным и избирательным, выбирая либо стартапы с потенциалом выйти на глобальные рынки, либо дивидендные проекты, то есть такие, которые способны уже в короткой перспективе приносить постоянный доход как своему основателю, так и инвестору: «Конечно, сделок стало меньше, но бизнес–ангелы никуда не делись, они перестраиваются, пытаются понять новые точки роста».

Опыт Эдуарда Фиякселя в ангельском бизнесе практически 20–летний (юбилей своей ангельской миссии инвестор будет праздновать в 2016 году), за это время он поднял не менее трех десятков стартапов в финансовой сфере, ретейле, девелопменте, телекоммуникациях, IT и т.д., создал одну из первых отечественных сетей бизнес–ангелов «Стартовые инвестиции».

В 2013 году один из проектов Эдуарда Фиякселя — телекоммуникационная компания MegaMax была продана швейцарской компании Trivon AG, представителю Virgin Connect легендарного Ричарда Брэнсона. Этот проект стал личным рекордом профессора нижегородского филиала НИУ ВШЭ: мультипликатор сделки составил 28 от вложенных средств. Фияксель выделяет IT как область инвестиций, и в это понятие он помещает как программное обеспечение, облачные технологии, так и СМИ с онлайн–магазинами.

По мнению Фиякселя, именно IT занимают в портфеле бизнес–ангелов 80–90%, оставшееся место идет под биотехнологии, медицинские разработки, сервисы по энергосбережению.

Другие эксперты добавляют, что сейчас в моде сложновоспроизводимое оборудование, а также чистые, высокие и биотехнологии.

Процедура синдикации

1. Выбор организатора синдиката. Заемщик должен найти банка-организатора синдицированного кредита, который займется формированием синдиката кредиторов. Для этого составляется специальное предложение ( seeking bid ), представляющее собой офферту на организацию синдицированного займа. Письмо рассылается банкам международного уровня, имеющим опыт синдикации. Информацию об этих банках можно почерпнуть из рейтингов, публикуемых в международных изданиях, таких как » Euromoney » и » The Banker «, или обновляемых базах данных, например, Loanware компании Capital DATA Ltd. В подобных базах данных можно получить информацию о слелках крупнейших организаторов синдикатов, размерах ссуд, характере заемщика и т.д. Все ведущие организаторы синдикатов входят в первую полусотню банков в мире. На основе списка крупнейших участников рынка синдицированных кредитов составляется перечень банков, которым рассылается офферта.

Для малоизвестных заемщиков, которые впервые хотят получить синдицированный заем, процедура выбора организатора синдиката может быть гораздо проще. В этом случае заемщик обращается к зарубежному банку, с которым он наладил деловые отношения и предлагает ему выступить в качестве организатора синдиката. В более сложной ситуации, когда заемщик является крупным банком или предприятием, известным на мировом рынке, он может провести тендер на организацию синдиката. После выбора организатора синдиката заемщик заключает с ним официальное соглашение.

2. Формирование синдиката. На этой стадии синдикации организатор занимается образованием синдиката кредиторов. После получения от заемщика мандата глава синдиката выпускает специальный меморандум ( offering circular ), приглашающий к участию в кредите банки-соорганизаторы. Эти банки, в свою очередь, затем начнут привлекать к участию в займе остальные банки. Практически всю работу выполняет глава синдиката. Заемщик только согласовывает с ним перечень членов синдиката. В специальном меморандуме, который рассылается банкам с предложением участия в кредите, указывается последний срок, до которого банки должны сообщить свое согласие ( commitment deadline ). В ответ, банки, решившие участвовать в синдикате, могут предложить увеличить свою квоту участия в кредите. Кроме того, заявки на участие могут прийти не только от банков, которым рассылалось приглашение, но и от других банков. В таком случае наступает ситуация, носящая название «сверх подписки » ( over subscription ). Иногда заемщик отказывается от избыточного предложения, если, например, подписка намного превысила требуемую сумму. Это происходит в связи с тем, что несоответствие спроса и предложения может интерпретироваться в деловых кругах как недостаточное изучение рыночной конъюнктуры. Избыток предложения свидетельствует о том, что можно было получить требуемые средства под меньшую ставку. Заемщик может отказаться от избытка и по другим причинам, например, в связи с небольшой потребностью в денежных средствах согласно параметрам финансируемого проекта.

п»ї

Дистанционное Обучение Forex — это замечательная перспектива для тебя подготовиться к удачной работе на международном валютном рынке Forex!

Формирование синдиката заканчивается, когда определен весь список участников синдиката. Организация синдиката может занять от двух недель до трех месяцев.

3. Генеральная синдикация ( general sindication ). Четвертый этап синдикации является, пожалуй, наиболее важным среди всех. На этой стадии происходит подготовка и подписание итогового соглашения, в котором оговариваются все кредитные условия. Для подготовки соглашения обычно приглашают западных юристов. Они занимаются проработкой всех тонкостей кредитного договора. К соглашению обычно прилагается также заключение юридических консультантов от обеих сторон. В заключении подтверждается наличие у заемщика права на проведение подобных операций, постановка на учет в налоговой инспекции и ряда других документов. Это делается для того, чтобы выяснить, не проходит ли процедура банкротства, не является ли заемщик международным мошенником и т.д. Помимо сверки необходимой документации юристы подтверждают правильность оформления текста итогового соглашения и указывают на его отдельные статьи, которые потенциально могут вызвать конфликтную ситуацию. Когда текст соглашения окончательно подготовлен, стороны переходят к последнему шагу синдикации — подписанию кредитного договора и выдаче кредита.

4. Кредитование. После подписания соглашения начинается непосредственно сам процесс кредитования.

Часто встречающиеся проблемы сотрудничества с бизнес-ангелами

При всех своих достоинствах, «ангельские» инвестиции часто обладают и недостатками. К наиболее распространенным из них относятся:

- Несоответствие требуемой суммы пожеланиям инвестора, причем в любую сторону. Во-первых, у него элементарно может не хватать денег. Во-вторых, бизнес-ангел может заявить, что занимается только масштабными проектами, а «мелочевка» ему неинтересна.

- Желание бизнес-ангела установить полный контроль над предприятием. Излишне вспоминать про тех, кто «заказывает музыку». Однако автор идеи тоже кое-что вкладывает и может иметь свои взгляды на проект и методы его реализации.

- Излишняя узость спектра инвестируемых направлений. Многие бизнес-ангелы зациклены на hi-tech, и кроме компьютерных программ ни о чем не желают слышать. А ведь бывают перспективные проекты и в других областях.

- Географическая ограниченность. Конечно, и инвестора понять можно – ему спокойнее, если деньги осваиваются в том же городе, а не за десять тысяч километров от него. Но бывают и удаленные стартапы, причем очень перспективные.

- Неоправданные ожидания. Классический бизнес-ангел не надеется получить эффекта раньше, чем через три года. Однако бывают и такие, кто хочет много и сразу. Возможно, в этом виноваты сами стартаперы, излишне красочно обещавшие радужные перспективы.

- Отказ от дальнейшего развития проекта. Бизнес-ангел обычно выходит из дела преждевременно, продавая принадлежащую ему долю сразу же после того, как она подорожает до размера, обеспечивающего приемлемую прибыльность. Обычно на этой фазе развития бизнес обладает потенциалом, но требует дополнительных вложений. Причина выхода кроется в ограниченности доступа к заемным денежным ресурсам. Для инвестора последствиями может быть недополученная выгода. Инициатор стартапа вынужден искать новых партнеров.

Синдикаты в России

В восьмидесятых годах XIX столетия в различных странах стали появляться монопольные объединения предприятий. Этому процессу способствовали концентрация производства и быстрое развитие промышленности. Например, во Франции в 1876 году создан крупный синдикат, объединивший 13 предприятий металлургической промышленности.

На территории России первые синдикаты также появились в конце XIX столетия. Среди них наибольшую известность приобрели два объединения — «Продугль» и «Медь». В 1917 году после революции все формы монополизации рынка были уничтожены. Однако уже через 4 года советское правительство утвердило курс на создание НЭП (новая экономическая политика). Эта программа предполагала синдицирование рынка. В 1930 году все синдикаты на территории России снова прекратили свое существование.

Учащимся для успешной сдачи экзамена необходимо объяснить понятие «синдикат», отметить его основные отличия от иных форм монополии и их роль в экономике, а также кратко рассказать историю объединений в России.

Заключение

Бизнес-ангелами называют инвесторов, которые вкладывают деньги в рискованные проекты. Иногда термин используется более широко и обозначает всех, кто вкладывает деньги в чужой бизнес с целью в будущем получить дивиденды. Чтобы найти «ангела» для своего проекта, рекомендуется писать на тематических сайтах и в тематических сообществах, а также активно продвигать свой проект в интернете.

Читайте далее:

Инвестировать в стартап

Как искать инвестора для открытия бизнеса с нуля

Венчурные инвестиции: кто такие венчурные инвесторы

Где взять деньги на бизнес

Как искать спонсоров для открытия бизнеса

Выводы

На самом деле ничего страшного с введением тестов не произошло. Приобретение нового знания – это всегда благо и условие развития инвестора. Из десяти вариантов тестов в случае инвестирования в конкретный инструмент придётся проходить только один тест, состоящий из семи вопросов, и лишь четыре из них влияют на результат.

Сами по себе вопросы не представляют большой сложности, особенно если вы практикующий инвестор. Кроме того, тест проходить не нужно тем, кто до 1 октября 2021 г. совершил хотя бы одну сделку по выбранному инструменту. Количество попыток не ограничено, ответы можно гуглить в процессе сдачи теста.

P.S. Следует иметь в виду, что при смене брокера придётся пересдавать тест, даже если он был сдан по тому же инструменту у предыдущего брокера.

Успешной сдачи теста и профита!

01.10.2021