Ведущие венчурные фонды мира

Компания Accel

(ранее известная как Accel

Partners) занимается венчурными

инвестициями с 1983 года. Головной офис

компании расположен в солнечной

Калифорнии, в городе Пало-Альто, а кроме

этого она имеет свои филиалы в Нью-Йорке,

Лондоне, а также представительства в

Индии и Китае. В управлении компании

находится капитал порядка девяти

миллиардов долларов (а начинали они с

64 миллионов).

Accel занимается

финансированием вновь образованных

перспективных компаний с момента их

создания и далее, проводя их таким

образом через все необходимые стадии

роста. Основателями данного фонда

являются Джим Шварц и Артур Паттерсон.

Фонд

венчурных инвестиций SoftBank

Capital основанный

в 1995 году и специализирующийся на

финансировании компаний в сфере новых

технологий и телекоммуникаций.

Финансирование осуществляется начиная

с ранних стадий развития бизнеса и

вплоть до того момента, когда он, что

называется, созревает достигая

значительной величины рыночной

капитализации (за счёт роста курсовой

стоимости акций).

Является

инвестиционным подразделением японской

телекоммуникационной компании SoftBank

Corp. Занимается инвестициями

преимущественно в компании США и стран

Азии.

Sequoia Capital –

американская венчурная

компания основанная ещё в 1972 году Доном

Валентайном. Именно эта компания

инвестировала в такие ныне широко

известные проекты как Apple, WhatsApp,

Google, Instagram и многие другие.

Нынешняя стоимость всех компаний,

когда-то являвшихся объектами

инвестирования данного фонда составляет

1,4 триллиона американских долларов (а

это, между прочим, около 22% от суммарной

капитализации всех компаний представленных

на NASDAQ).

Головной

офис компании расположен в Калифорнии,

в городке Menlo Park (в котором

кроме этого располагаются офисы таких

всемирно известных компаний как Facebook

и Instagram). А

венчурные фонды созданные этой компанией,

помимо США, находятся в таких странах

как Китай, Индия и Израиль.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Инвестиции , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Виды

С точки зрения коммерческого планирования выделяют следующие виды венчурных организаций и иных юридических структур:

- Самоликвидирующийся. Самый распространенный вид венчурной фирмы – с определенным сроком действия (обычно составляет 10 лет). Средства формируются по мере необходимости и инвестиционной целесообразности. Вырученные от проектов деньги распределяются между участниками организации.

- Вечнозеленый. Здесь деньги, вырученные от успешных проектов, не выплачиваются дивидендами, а автоматически реинвестируются в следующие инвестиционные идеи.

- Фонды без права распоряжения. В таких учреждениях управляющая компания не имеет права принимать решения об инвестиционной активности, а выбор проектов относится к компетенции самих инвесторов.

- Фонды для индивидуальных инвесторов. Финансовые учреждения, учитывающие отдельные моменты юридического характера для конкретных венчурных инвесторов.

- Клубное или параллельное инвестирование. Участники заключают отдельные соглашения с управляющей компанией какого-либо фонда.

Где инвестору искать проекты для венчурных инвестиций

Именно поэтому ожидаемая прибыльность стартапа должна превышать сумму вложений как минимум в 10 раз. Бизнесмен, нацеленный на успешное вложение денег, не ждет, пока его найдут. Он постоянно мониторит рынок в поисках варианта для прибыльного вложения.

Пути поиска удачного проекта в России:

- По знакомству. Наверное, у каждого в окружении есть человек, ищущий деньги на развитие бизнеса. Среднестатистический житель России пропустит информацию мимо ушей, но истинный бизнесмен заинтересуется, тщательно изучит проект и примет решение о вложении.

- На форуме «Селигер» одна из смен названа «Предпринимательство». Сюда часто приезжают инвесторы в поисках интересных стартапов с порогом вхождения до 50 000 долларов.

- Биржа проектов. В России существуют площадки, где молодые ученые размещают довольно интересные проекты.

- Биржи долей. Это площадки, регулирующие отношения между стартаперами и венчурными инвесторами. Бизнесмен через биржу приобретает долю в компании.

Основное, что стоит запомнить инвестору в России, – нужно постоянно держать руку на пульсе и мониторить рынок. Неизвестно, когда появится предложение, способное перевернуть мир, как это сделала в свое время Apple.

Венчурные фонды в России и в мире

Общий объем рынка венчурных инвестиций в мире составляет более 200 млрд долларов. Наибольшую долю занимают в нем венчурные фонды США – порядка 1400 фондов обладают совокупным капиталом в 45 млрд долларов (почти 25% рынка).

Самые крупные и известные венчурные фонды – First Round Capital, подаривший миру Uber и Square, Founders Fund, запустивший Palantir, SpaceX и , а также Y Combinator, 500 Startups, Techstars. Основная масса венчурных организаций сконцентрирована в Калифорнии и на Восточном побережье.

Венчурные инвестиции активно привлекаются в Европе, Китае, Индии, ЮАР, странах Аравийского полуострова, Японии и Бразилии.

В России венчуры имеют свои особенности:

- велика роль государства – около 30% всех российских венчурных фондов государственные;

- большая часть инвестиций (более 80%) приходится на центральные регионы (Москва, Санкт-Петербург и столичные области);

- большая часть поддерживаемых проектов – IT-фирмы;

- проекты развиваются в основном в так называемых бизнес-инкубаторах – специально созданных образованиях (Сколково, Иннополис);

- большинство фондов предпочитают входить в проекты не на посевной стадии, а при наличии готового продукта (MVP).

Этот рынок в нашей стране очень молод: совокупный капитал всех фондов, по разным оценкам, составляет от 4 до 5 млрд долларов, при чем объем инвестиций не превышает 500 млн долларов. Самые крупные фонды это:

- Runa Capital – один из самых первых и самый крупный венчурный фонд в РФ. Основателем является Сергей Белоусов. Runa Capital инвестировал в такие проекты, как сеть бытовой техники Rolsen, онлайн-проекты Parallels, Nginx, Jelastic, языковой институт LinguaLeo. Средний чек – 10 млн долларов. После продажи бизнеса фонд забирает себе 30-40% выручки.

- ABRT – второй по величине фонд России. В основном инвестирует в разработчиков ПО. Стартаперы могут рассчитывать на получение инвестиций от 4 до 15 млн долларов. Организация проинвестировала в такие успешные проекты, как Acronis, KupiVIP, Oktogo.ru.

- РВК – единственный в России венчур, который позиционирует себя как фонд посевных инвестиций. Создан при активном участии государства. Основной интерес – вложения в научные открытия. Фонд инвестировал в такие разработки, как робот Wobot, керамические трансформаторы, «мембранные» технологии, а также в закрытые и отраслевые ПИФы, такие как Максвелл Биотех и РусБио Венчурс.

- Russian Ventures – изначально создавался как клуб инвесторов, но потом вырос в полноценный венчурный фонд. Основан в 2008 году опытным менеджером Евгением Гордеевым. Особенность фонда – быстрое принятие решения об инвестировании (в течение 30 минут). Предпочитает микроинвестиции. Среди успешных проектов – сайты Pluso.ru, Okeo, Ogorod, новостная лента «Молния», а также приложение для мобильной связи «Атлас».

- Softline Venture Partners – специализируется на инвестициях в интернет-проекты. На его счету вложения на начальном этапе в такие проекты, как Мираполис, ActiveCloud, Daripodarki (который был продан в 15 раз дороже, чем куплен), Magazinga, Client24, а также оффлайн-сеть Business Family.

- Target Global – успешно инвестировал более чем в 20 стартапов, из которых прибыль принесли 15. Отличается самым крупным чеком: средний размер инвестиций составляет 30 млн долларов.

- Addventure – представляет собой площадку бизнес-ангелов, постепенно трансформирующуюся в полноценный фонд. Самый крупный проект – сайт для проведения совместных покупок Darbery.

- Prostor Capital – один из государственных фондов, инвестирующий в разработке в сфере образования. Известный проект – сайт Дневник.ру.

- IMI – инвестирует в игры и медиа. Среди проектов, получивших от него финансирование –Game Insight, Narr8, Аструм, проданный за 110 млн долларов компании Mail.Group.

- АФК Система – одна из самых известных венчурных организаций в России. Является владельцем МТС, Детского мира и целого ряда IT-стартапов.

Неким аналогом саморегулируемой организации на российском рынке выступает Ассоциация венчурного инвестирования, которая объединяет несколько десятков фондов и помогает им в управлении капиталом.

С кем работают фонды

Более тысячи заявок ежегодно получает каждая венчурная компания. Однако только десять процентов из них рассматриваются – не получают финансирование, но подвергаются тщательному анализу. Те же девяносто, которые отсеиваются сразу, могут быть отклонены по следующим показателям – неправильно составленный бизнес-план, документ или запрос, а также несоответствие политики венчурной компании.

Из тщательно проанализированных десяти процентов заявок в конечном итоге остается только несколько штук – ими и начинает заниматься фонд. При этом у вкладчиков, как правило, не более тридцати процентов акций, поскольку владельцы предприятий и/или проектов должны иметь стимул в развитии своего дела.

Что такое венчурный фонд и зачем он нужен

Венчурный фонд – это инвестиционная компания, которая занимается прямым финансированием деятельности организаций на разных стадиях развития бизнеса. С английского venture переводится как «рискованное мероприятие».

Благодаря таким финансовым учреждениям компании могут привлекать средства на высокорисковые проекты, если другие виды финансирования для них ограничены или зачастую недоступны.

Структура таких инвестиционных фирм представляет собой консолидацию средств из списка участников фонда и распределение их между перспективными бизнес-проектами с помощью формирования специальных портфелей.

Часто задаваемые вопросы

Процесс поиска привлечения средств со стороны порождает массу вопросов. Следует выделить ответы на основные из них.

Где найти деньги на реализацию задуманного проекта?

Если не получается накопить – найти инвестора. Можно спросить деньги у родни и друзей, взять ссуду в банке под проценты. В последнем случае, нужно приготовиться к проверке кредитной истории, просчитать возможность погашения взносов и выбрать оптимальный банковский продукт.

Также можно прибегнуть к помощи государственных субсидий или частных лиц. В роли государственного института выступает Центр занятости. В учреждении действуют программы поддержки предпринимательства.

Частное инвестирование может осуществляться разными способами. Суть заключается в подписании соглашения с лицом, готовым вложить определенную сумму в реализацию вашей идеи на предлагаемых условиях.

С чего начинать поиски?

Первым шагом должен стать грамотный бизнес-план. Предприниматель определяет схему последующих действий – осуществляет расчеты, консультируется со специалистами, изучает интернет-ресурсы. Сбор информации поможет выделить лучшие пути достижения цели.

Как найти инвестора для создания бизнеса с нуля при помощи интернета?

В интернете легко найти ссылки на другие сайты и целые тематические блоги о том, где найти инвестора. Также можно прибегнуть к помощи краудфандинга или создать свой собственный блог.

Как найти иностранного инвестора для бизнеса?

На соответствующих зарубежных интернет-площадках. Помочь может также участие в международных выставках и презентациях. Там реально наладить связи с крупными иностранными компаниями и отдельными бизнесменами. И при помощи посредников. Существуют специализированные бюро, специалисты которых за определенную плату оказывают услуги поиска частных лиц, готовых вложить капитал в развитие компании.

Венчурный фонд — что это такое и как он работает + сравнительная таблица венчурного финансирования и банковского кредита ?

Дадим определение понятию «венчурный фонд».

Деятельность венчурных фондов сопряжена с высокими рисками, но также и с большой потенциальной прибылью.

Венчурные фонды могут быть:

- специализированными, которые вкладывают деньги только в определенным сектор экономики или регион

- универсальными, работающие с разными сферами.

Как правило, венчурные организации, инвестируют денежные средства в несколько проектов для того, чтобы дифференцировать риски.

В кого инвестируют капитал венчурные фонды:

- в проекты или бизнес идеи, которые нуждаются в дополнительном исследовании или создании примерочных образцов продукции перед тем как выйти на рынок потребителей (seed);

- в новые компании, которые недавно работают на рынке, нуждающиеся в научно-исследовательских работах для продвижения своих товаров на рынок (start up);

- в предприятия, которые уже имеют свой готовый продукт для коммерческой реализации (early stage);

- в компании, которые уже давно на рынке услуг, но нуждающиеся в дополнительных средствах для увеличения оборотных и основных средств, увеличения объемов выпуска и исследований (expansion).

Венчурные фонды создаются, как правило, опытными предпринимателями – финансистами, которые работают по такой схеме:

- Поиск инноваций, идей, новых компаний с потенциальной высокой прибыльностью.

- Анализ выбранных компаний на предмет рентабельности, развития, экономической целесообразности и возможных рисков.

- Разработка путей развития компании и потенциальных и новых рынков сбыта.

- Выпуск акций предприятия (контрольным пакетом акций, как правило, обладает руководитель, а фонд лишь незначительной их частью).

- Развитие компании, что в свою очередь приводит к росту стоимости акций и активов.

- Получение дохода инвесторами от дивидендов или от продажи своих акций, уже увеличенных в цене.

Последний этап является заключительным, так как именно на нем определяется, принесут ли денежные вложения доход, на который изначально рассчитывал инвестор.

Почему новые компании с новыми идеями выбирают именно венчурный фонд, а не банковский кредит. Преимуществ этого достаточно много.

Сравнительная характеристика венчурных фондов и банковских кредитов показана в таблице ниже:

|

Венчурный фонд |

Банковский кредит |

|

Обеспечение возвратности |

|

|

Нет |

Есть |

|

Залог |

|

|

Доля в компании |

Имущество или поручители |

|

Условия по выплатам |

|

|

Транши по достижению определенного уровня прибыли или от продажи акций |

Фиксированный ежемесячный неизменный платеж с процентами |

|

Участие в развитии компании |

|

|

Есть, так как инвестор в этом заинтересован лично |

Нет, так как банковские учреждения заинтересованы лишь в возврате их средств |

|

Возможность получения денег стартаперам |

|

|

Высокая |

Низкая |

|

Сроки возврата денежных средств |

|

|

Нет четких сроков, все зависит от сложности и внедрения идеи компании в жизнь |

Заранее оговорены в договоре, и несоблюдение их ведет к начислению пени и штрафов |

Таким образом, подытоживая можно сказать, что привлечение венчурных инвестиций принесет компании не только денежные средства, но и поддержку на разных этапах развития и продвижения товара или услуги.

Как привлечь венчурный капитал стартаперу ?

Что такое венчурный капитал? Дадим определение этому понятию:

Обычная организация (фонд) венчурного капитала получает более 1 000 запросов в год на финансирование стартап-проектов, из которых 90% сразу же отсеивается. Причинами отклонений могут быть несоответствие географической, технической или рыночной политики венчурной компании, а также неграмотно составленные бизнес-планы, запросы и документы.

Оставшиеся 10% подвергаются тщательному и дорогостоящему исследованию по разным параметрам. Для этого компании нанимают консультантов для оценки продукта или идеи, особенно если он новый и инновационный.

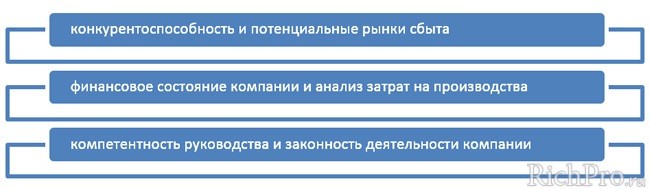

Такая проверка делает акценты на следующие показатели:

3 важных параметра проверки стартап-проекта

Если компания венчурного капитала проводит такие исследования, тратя значительные суммы, это означает, что она заинтересована в идее или продукте. На этом этапе также отсеиваются компании, и остаются только несколько, с которыми и готов работать инвестор и рискнуть своими собственными денежными средствами.

Процесс привлечения венчурного капитала стартаперу можно свести к 4-м основным и очень важным этапам для получения гарантированного финансирования.

Процесс привлечения венчурного капитала — 4 основных этапа

Наиболее важным фактором для потенциального инвестора является наличие квалифицированных кадров компании, которые компетентны в данной области деятельности продукции. Обязанности каждого должны быть четко изложены. И как гарантия заинтересованности руководителей фирмы в получении максимальной прибыли, они должны быть совладельцами компании.

Что касается рынка сбыта или ниши, которую Ваш инновационный продукт готов занять, то здесь связь прямая: чем больше рынок Вы намереваетесь завоевать, тем выше шансы получить финансирование. Это подмечает инвестор и усиливает Ваши конкурентные преимущества перед остальными.

Доля Венчурного капитала в компании, может колебаться от 10% до 80%, если в компании возникают непреодолимые финансовые трудности. Как правило, часть акций инвестора не превышает 30%, так как у владельца должен быть стимул и личный интерес в развитии своей компании.

Когда стоит привлекать инвестора

Это зависит от предпринимателей, точнее, сколько у них есть собственных денег. В целом принято различать разные стадии стартапов, и на каждой могут понадобиться инвестиции:

- Посев (Pre-Seed Stage). Это время для проверки и тестирования бизнес-идеи. На этом этапе инвестиции помогут проанализировать рынок или разработать прототипы будущего продукта.

- Запуск (Startup Stage). Продукт готов, и нужно запускать серийное производство. Инвесторы помогут наладить производство и поиск клиентов.

- Рост (Growth Stage). Если стартап выжил, то нужно обеспечить стабильное производство, устранение минусов и маркетинговое продвижение.

- Расширение (Expansion Stage). На этой стадии бизнес расширяется и выходит на новые рынки, мощности и задачи.

Получается, что инвестиции могут понадобиться в разное время. Все зависит от возможностей собственников бизнеса и планов по развитию. Например, программное обеспечение для нефтяной промышленности хорошо продается в России. Если есть задача выхода на рынок Саудовской Аравии, то могут понадобиться инвестиции для маркетингового продвижения, технической адаптации и запуска производства в другой стране.

Член комиссии «Венчурного фонда РТ» Эмиль Галеев считает, что инвесторы нужны не на каждом этапе:

Эксперты также рекомендуют постоянно анализировать свой проект и вникать во все процессы. Бизнес-брокер в MIB Invest Александр Мельников считает, что иногда бизнесу и не нужны инвестиции:

Понятие и основные особенности

Проекты, которые предлагают инновационную идею, высокую потенциальную доходность и риск потери капитала, называются венчурными. А люди, которые не боятся вкладывать в них деньги, – венчурными инвесторами.

Почему такие инвестиции считаются высокорискованными? Представьте, что вы, ваши родители, дедушки и бабушки и еще несколько поколений родственников всю жизнь пользовались свечами для освещения комнаты. Вдруг появляется чудак, который показывает вам какой-то стеклянный предмет и утверждает, что его эффективность и безопасность в разы выше. Но надо пару миллионов, чтобы запустить проект.

Много найдется желающих профинансировать идею? Однако именно такие энтузиасты среди генераторов идей и их инвесторов являются неотъемлемой частью научно-технического прогресса.

Вот лишь несколько примеров венчурных проектов:

- Google. Первоначальные инвестиции – 100 тыс. $, рыночная капитализация на сентябрь 2020 г. – 1,03 трлн $.

- Facebook. Первоначальные инвестиции – 500 тыс. $, рыночная капитализация на сентябрь 2020 г. – 758,21 млрд $.

- Apple. Первоначальные инвестиции – 150 тыс. $, рыночная капитализация на сентябрь 2020 г. – 1,961 трлн $.

Понятно теперь, почему инвесторы, когда-то вложившие деньги в инновационные идеи этих компаний, не покидают списка самых богатых людей Forbes.

Венчурные инвестиции имеют особенности по сравнению с прямым инвестированием в деятельность предприятия:

- Высокий риск и отсутствие гарантии прибыли. Это понимают обе стороны венчурной сделки – инвестор и инициатор проекта.

- Большой срок окупаемости – иногда он может составить более 5 лет. Как правило, финансирование начинается еще на стадии исследований, потом идет реализация проекта, расширение бизнеса, выход его на фондовый рынок.

- Заинтересованность инвесторов в успехе проекта, поэтому часто крупные вкладчики выступают консультантами по развитию бизнеса.

- Ценность имеет не столько предприятие, сколько сама идея и люди, которые предлагают ее реализовать. У Марка Цукерберга не было доходного бизнеса, в который желали бы вложиться крупные инвесторы. Но у него был проект, который некоторым показался перспективным.

- Инвестор получает долю в бизнесе, зарабатывает на разнице между ценами покупки и продажи акций. Возможно и дальнейшее участие в деятельности компании с целью получения дивидендов.

Заключение + видео на тему венчурного финансирования 🎥

Венчурный бизнес, вне всякого сомнения, даже не смотря на высокие риски при финансировании проектов, достаточно популярный и привлекательный бизнес в мире, так как только он может принести сверхприбыль инвестору. Также это некая «спасательная палочка» для новых идей и инноваций

Важно разбираться в его основах и нюансах, для этого мы и написали данную статью

Советуем посмотреть видеоролик о рынке венчурного финансирования в России и венчурных фондах, инвестирующих в развитие и расширение бизнеса:

Наша команда проекта «RichPro.ru» надеется, что данный материал поможет сделать правильный выбор и потенциальному инвестору, и начинающему стартаперу. Успехов Вам во всех начинаниях!

- Об авторе

Сергей Конюшенко

Главный редактор , moycapital.com

Уже более 15 лет я являюсь финансовым аналитиком крупных компаний. Финансы, инвестиции, ведение бюджета — это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.

Заключение

Венчурные фонды в России проходят этап взросления и перераспределения внутреннего рынка. Такие организации – локомотив важнейших разработок, которые изменят мир к лучшему.

В некоторой степени венчурные фонды – опережающий индикатор экономики. Если объемы таких инвестиций катастрофически уменьшаются, это говорит о недоверии российских инвесторов к будущему экономическому климату в целом. Например, за первое полугодие 2019 г. список сделок в России сократился, но вырос их объем. Это говорит о том, что бизнес-ангелы предпочитают вкладывать в проекты на поздних стадиях.

Если системный кризис не парализует экономику России, то отечественные венчурные финансовые компании продолжат свой рост, увеличат объемы в самые различные области и тем самым помогут многим талантливым ученым и научным командам, а список их весьма объемный.

В итоге это выгодно рядовым потребителям – кто знает, как изменится жизнь через 10 лет!

(Visited 2 215 times, 8 visits today)