Что такое инвестиционный фонд простыми словами

Если еще непонятно, то рассмотрим пример. Некий гражданин решил купить квартиру, чтобы сдавать ее в аренду. Но своих средств у него для покупки не хватает. Он, конечно, может взять кредит в банке, но финансовой организации придется возвращать долг, да еще и с процентами. То есть на аренде первое время прибыль не сделаешь.

Тогда гражданин идет другим путем: он приглашает своего знакомого, у которого есть недостающая сумма, они создают вместе инвестиционный фонд, покупают квартиру и уже с первого месяца сдачи ее в аренду начинают зарабатывать. Но каждый с дохода получает долю, пропорциональную вложенной сумме.

Полученные лишние деньги можно теперь вкладывать снова, например, в совместную покупку акций, и получать дивиденды.

Зачем он нужен

Инвестиционный фонд помогает людям, которые сомневаются в том, куда вложить деньги, их заработать. Как правило, ИФ покупает акции компаний.

Функции

Основные функции инвестиционного фонда в РФ:

- Сохранение и приумножение вкладов частных инвесторов.

- Эффективная работа органов управления с целью получения дохода.

- Привлечение новых вкладчиков на определенных условиях.

Как работают ИФ

Деятельность инвестиционного фонда строится следующим образом:

- Инвестор вкладывает свои деньги и больше ими не распоряжается, кроме последнего этапа – их вывода.

- Портфелем инвестиционной организации руководит управляющая компания, которая работает с ценными бумагами, валютой, недвижимостью и кредитами. УК заинтересована в увеличении прибыли, так как получает комиссию со всех сделок.

Пример

Структура вложения сбережений инвестиционного фонда.

| Ресурсы | Процент активов | Акции компаний | Процент акций в фонде |

| Энергоносители | 47 | Лукойл | 14 |

| Финансы | 18 | Сбербанк | 14 |

| Природные ресурсы | 15 | Газпром | 11 |

| Денежные средства | 7 | Сургутнефтегаз | 6 |

| Электроэнергетика | 6 | Норильский никель | 6 |

| Промышленность | 2 | Татнефть | 6 |

| Коммуникации | 2 | Роснефть | 5 |

| Товары повседневного спроса | 2 | Банк ВТБ | 4 |

| Товары длительного спроса | 0,5 | Интер РАО ЕС | 3 |

Под руководством управляющей компании за 3 года активы «Добрыни Никитича» выросли на 42 %. Это довольно хорошая доходность на территории РФ.

Кого могут заинтересовать инвестиции в ИФ

Интерес к инвестиционным фондам могут проявить будущие вкладчики, если:

- У них отсутствуют кредиты и займы, даже у друзей и родственников.

- Есть свободные сбережения, которые можно спокойно держать на балансе инвестиционного фонда и они не понадобятся в ближайшее время.

- Вызывает интерес финансовая сфера, в частности инвестиции в ценные бумаги.

Негосударственные пенсионные фонды

НПФ похож на ПИФ в том смысле, что это тоже форма коллективных инвестиций, управлением которых занимается специализированная компания. Но вложения в пенсионные фонды рассчитаны на долгий срок. И пути инвестирования регламентированы намного жестче, так как пенсионные накопления носят социальный характер. Если взнос в НПФ сделан на 5 лет и более, то вкладчик имеет право забрать не меньше, чем вложил. Вложения в НПФ защищаются через систему государственного Агентства страхования вкладов (АСВ).

Особенностью системы гарантирования пенсионных накоплений является принцип двухуровневой защиты прав застрахованных лиц:

- Первый уровень – гарантии фондов-участников и ПФР — за счет средств внутреннего резерва (резерва по обязательному пенсионному страхованию);

- Второй уровень – гарантии АСВ — за счет средств фонда гарантирования пенсионных накоплений.

Квал в Открытие

Открытие дает доступ квалам напрямую на мировые биржевые площадки: NYSE, Nasdaq, LSE и рынки Европы. Комиссия — 0.05% от суммы сделки. Дополнительно биржевой сбор: 2 доллара для американских площадок и $13/€13 для европейских. Как такового минимального лота нет! Можно покупать хоть по одной акции.

Больше никаких расходов (типа платы за депозитарий) нет!

Для торгов нужно подключить тариф Global и подписать дополнительную налоговую форму W-8Ben (опять при личном посещении в офисе). Отмечу, что меня есть действующая W-8ben для акций на биржу СПБ (она делается бесплатно). Для Global налоговая форма стоит 590 рублей (списали с брокерского счета). Действует полных три календарных года. Я подписал форму в середине 2021 — она будет действительна до конца 2024 года.

Естественно рынки Европы с такой ставкой за сделку (13 евро) меня точно не заинтересуют. А вот 2 доллара — уже более приемлемая цена.

Путем нехитрых математических расчетов понимаем, что покупать активы на мелкие суммы (100-200 доллара) не очень то выгодно. Отдавать в виде комиссий 1-2% от суммы операции? Жалко, дорого и глупо.

При операции в 1-2 тысячи долларов, относительная комиссия будет составлять 0,1-0,2%, что сопоставимо с тарифами некоторых российских брокеров.

Где выгоднее?

В Тинькофф за минимальный лот в 3 000 долларов, согласно тарифа в 0.25%, нужно будет заплатить 7,5 доллара комиссий.

В Открытии при той же сумме покупки в $3K: комиссии брокера составит $1,5 +2 доллара биржевой сбор. Итого 3,5 доллара, что составляет около 0,11%.

2021

Отрасли-лидеры по M&A-сделкам

Объем сделок по слияниям и поглощениям в России за 2021 год вырос на 17% относительно 2020-го и достиг $46,47 млрд. Всего было заключено 597 сделок, что на 29% превосходит показатель годичной давности. Об этом свидетельствуют данные информационного агентства AK&M, обнародованные в середине февраля 2022 года.

Согласно расчетам аналитиков, в 2021 году средний размер M&A-сделки в России составил $43,4 млн против $41,5 млн годом ранее. На 11 сделок пришелся объем в $21, тогда как в 2020-м — всего шесть.

Объем M&A-сделок в России вырос в 2021 году на 17%, до $46,47 млрд

Объем M&A-сделок в России вырос в 2021 году на 17%, до $46,47 млрд

Как отмечает «Коммерсантъ» со ссылкой на исследование AK&M, в 2021 году основной прирост на рассматриваемом рынке обеспечили химическая и нефтехимическая отрасли, сегмент торговли, а также телекоммуникации, увеличившиеся в разы по сравнению с предыдущим годом. На их долю пришлось 50% от объема всех сделок, совершенных в четвертом квартале 2021 года. 13% от общего объема обеспечили сделки в ТЭК, однако по сравнению с 2020 годом их объем снизился почти на 80%.

В 2021 году было совершено 16 трансграничных M&A-сделок на сумму $2,48 млрд. Для российских частных компаний иностранные закупки несут высокие риски, говорит заместитель гендиректора AK&M Людмила Еремина. По ее словам, активности российских компаний на зарубежных рынках препятствует также и ухудшение политического климата — в частности, обещание ввода санкций со стороны США против ряда российских компаний и предпринимателей.

| Иностранные инвесторы также опасаются политических рисков, связанных с конфликтом между Россией и западными странами вокруг расширения НАТО. Поэтому на данный момент компании концентрируются на консолидации активов на локальном рынке, — отметила Ершова. |

Она также добавила, что на активы иностранных компаний на российском рынке пользуются хорошим спросом, так как обычно это прозрачный бизнес с хорошо выстроенными процессами и адекватным менеджментом.

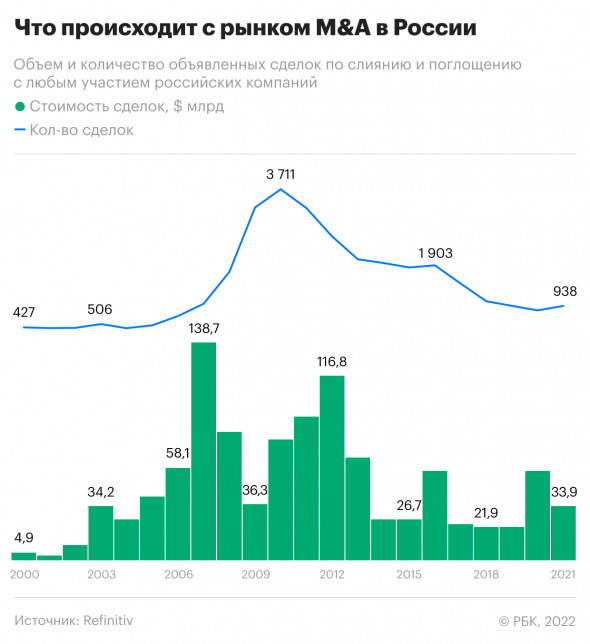

Российский рынок слияний и поглощений упал на 40%, до $33,9 млрд

Объем публично объявленных сделок по слияниям и поглощениям (M&A, mergers and acquisitions) с любым участием российских компаний по итогам 2021 года достиг $33,9 млрд, сократившись на 40% в сравнении с показателем 2020-го ($56,5 млрд). Об этом в середине января 2022 года сообщили аналитики Refinitiv.

Если сумма M&A-сделок уменьшилась, то их число напротив выросло — с 831 до 938. Крупнейшей такой сделкой на российском рынке в 2021 году стала продажа «Роснефтью» доли в размере 5% в проекте «Восток Ойл» консорциуму компаний Vitol и Mercantile & Maritime Energy (Сингапур) за 3,5 млрд евро.

На вторую строчку специалисты поставили сделку по выделению угледобывающей «Распадской» за периметр холдинга Evraz ($3,1 млрд). Третья позиция досталась продаже акций кипрской GFI Investments LTD (материнская компания холдинга «Евроцемент»), которые прежде перешли Сбербанку за долги. Ценные бумаги приобрел Михайловский комбинат строительных материалов. Сделку оценили в $2,2 млрд.

В пятерку лидеров вошла и сделка по покупке российской Kismet Acquisition One (основана владельцем «Муз-ТВ» Иваном Тавриным) разработчика мобильных игр Nexters Global: сумма сделки оценивалась в $2 млрд. В такую же сумму Refinitiv оценил сделку «Яндекса» и Uber, в результате которой российская ИТ-компания выкупила часть доли американского холдинга в совместном предприятии MLU B.V.

Объем сделок по покупке иностранных компаний российскими достиг самого высокого уровня за последние шесть лет, составив $7,2 млрд по итогам 2021 года. Объем сделок M&A с иностранными компаниями, покупающими российские компании, снизился на 35%, до $8,7 млрд.

Сумма сделок по слияниям и поглощениям с участием российского среднего бизнеса за весь 2021 год составил $8,6 млрд, что на 32% больше, чем в предыдущем году.

Механизм работы чекового фонда

Чековый, или паевой, инвестиционный фонд имеет характерный механизм работы. Особенностью такой организации есть то, что она создаётся без образования юридического лица. Доверительное управление имуществом также является особенной чертой деятельности организации.

Если ваш работодатель предлагает его, вам могут быть предоставлены акции или вы сможете их купить через схему доли сотрудников. Наша цель — помочь вам построить ценность и почитать свои ценности — все одновременно. Если вы встанете среди красных деревьев — самых высоких деревьев на Земле, вы будете в восторге от их ошеломляющей высоты. Но если вы хотите по-настоящему поразить, смотрите вниз. Вы увидите, что эти огромные деревья удерживаются на месте очень мелким корнем. Итак, как получается, что эти деревья могут расти настолько высокими?

Что такое устойчивое инвестирование?

Как они процветают, а не свергаются штормами и ветрами? Это потому, что их корни переплетаются. Наши действия имеют последствия — для хорошего или плохого. Умные компании понимают это. Раньше считалось, что многие думают, что инвестиции в социально ответственные способы означают жертву возвращения.

Человек, желающий стать участником фонда, становился владельцем инвестиционного пая, а свои средства или другое инвестируемое имущество он предавал в доверительное управление. По сути, чековый инвестиционный фонд можно назвать портфелем инвестиций, ведь он не подразумевает образования юридического лица.

Чековые инвестиционные фонды, которые создавались после распада Советского Союза, были закрытыми, и у них не было обязанности выкупа своих акций у вкладчиков. Такие организации можно сравнить с финансовыми пирамидами, ведь вкладчики не могли иметь гарантии возвращения вложенных средств или имущества.

История ЧИФ Народный

Но новые исследования показали, что компании, которые думают, что в течение долгого времени они превзошли своих сверстников. Они инвестируют в снижение своих счетов за электроэнергию, чтобы сэкономить деньги, повысить разнообразие рабочих мест, чтобы быть более инновационными, и понимать, что сегодняшние клиенты ищут компании с хорошей репутацией.

Что ждет инвесторов?

Сегодня лучшие компании знают, что для того, чтобы расти и процветать, они должны действовать ответственно — к своим клиентам, их сообществу, их сотрудникам и планете. Этническое разнообразие Гендерное разнообразие. Компании в верхнем квартиле для расового и этнического разнообразия на 35% более вероятны — и компании в верхнем квартиле для гендерного разнообразия на 15% более вероятны — чтобы получить финансовые доходы выше своих соответствующих национальных отраслевых медианов.

Начало деятельности

Урегулировать создание чековых инвестиционных фондов удалось только в 1993 году. Началось создание законодательства по этой области экономической деятельности. Предполагалось, что в условиях развития рынка созданные фонды станут инвестировать в отрасли и экономические программы «как на Западе».

«Народный чековый инвестиционный фонд» являлся самым большим.

Объявлялось о надежной сохранности вложенных средств. Он не предлагал вкладчикам получить дивиденды по акциям как большую отдачу от инвестиций.

Несмотря на кажущуюся успешность (доход от деятельности 50 млн рублей, 600 тысяч вкладчиков), дивиденды не выплачивали.

В октябре 1998 года «Народный чековый инвестиционный фонд» был ликвидирован. Вместо него возникло акционерное общество открытого типа «Народный фронт».

Вкладчикам предложили пройти перерегистрацию. Предложения разослали обычными письмами и дали объявление в газетах. Далеко не все поменяли свои сертификаты на акции вновь созданной компании.

В 2018 году стоимость акций «Народного чекового инвестиционного фонда», которого нет, равна нулю.

Что такое инвестиционный фонд и сколько их

Инвестиционный фонд — это

от 7 до 20%

от 7 до 20%

В настоящее время есть такие типы инвестиционных фондов, как

- взаимные инвестиционные фонды (паевые),

- биржевые,

- фонды денежного рынка,

- хедж-фонды…

Но сегодня в мире наиболее распространены инвестиционные взаимные фонды управленческого типа, это организации в виде акционерного общества, когда инвесторы могут вместо привычных вкладов и договоров, просто купить их акции. Акционеры будут получать прибыль в виде дивидендов, а также росте стоимости ценных бумаг. Сегодня доля таких инвестиционных фондов составляет 93,3%.

Сегодня активы взаимных инвестиционных фондов превышают $6 трлн.

На каждой приличной работе в США, компании оплачивают пенсионные взносы для сотрудников, при этом, сотрудникам предоставляется право выбора, куда пойдут пенсионные отложения – это портфели акций, облигаций и других биржевых активов с низким и защищенным риском. Так пенсионеры в развитых странах могут позволить себе путешествовать и покупать новые машины.

В Европе взаимные фонды аналогичны США, только регулируются другими схожими законами.

Что такое ПИФ?

Паевой инвестиционный фонд – это средства инвесторов, объединенные для торговли ценными бумагами (товарами) на бирже. Собранные финансовые ресурсы, инвестируются в различные активы специалистами (управляющая компания), имеющими необходимую квалификацию для работы с ценными бумагами и прочими активами.

«Паевой» – указывает на вид собственности. Клиент приобретает пай, именную ценную бумагу, что подтверждает его право на долю в общем капитале, который будет использоваться управляющей компанией.

Задача управляющей компании обеспечить доход пайщикам от имени ПИФа. В рамках доверительного управления средствами граждан (пайщиков), УК принимает решение, какие активы приобретать, какие ценные бумаги следует продать.

По данным ресурса InvestFunds, на российском рынке работает 480 инвестфондов разных типов. В первую очередь ПИФы рассчитаны на инвесторов, не имеющих необходимого уровня знаний, да и времени, чтобы самостоятельно выбирать активы для размещения своих денег, оперативного и эффективного управления ценными бумагами.

Кроме того, к несомненным преимуществам ПИФов следует отнести:

- невысокий порог входа – пай можно приобрести всего за 1000 рублей;

- поскольку управление активами ПИФов осуществляют профессионалы рынка ценных бумаг, коллективные инвестиции гарантируют своевременную диверсификацию инвестиционных инструментов;

- рынок паевых инвестиционных фондов четко регламентирован и контролируется государством;

- пайщики получают определенные льготы по налогообложению.

Чем все закончилось

ОАО «Народный фонд» выпустило для своих инвесторов Свидетельства о владении акциями. А в 2006 году произошла новая реформа: слияние с акционерным обществом «Энерготрансбанк».

Обязательства перед акционерами «Народного» фонда перешли к банку. Вкладчики стали интересоваться, как продать акции.

Руководство банка предоставило возможность обмена на акции банка. Но не нужно забывать, что сумма в Свидетельствах о владении акциями указана до деноминации 1998 года. Значит, ее нужно уменьшить в тысячу раз.

В 2015 году банк предложил выкупать акции «Народного фронта» по 108 рублей за акцию. Скупка проведена для уменьшения количества акционеров без права голоса.

В 2017 году на вопрос о том, как получить дивиденды по акциям ОАО «Народный фронт», в банке просто предложили принять участие в собрании акционеров.

Инвестирование в нашей стране развивается. Все больше людей стремятся к этому новому виду экономической деятельности. Но сначала желательно разобраться с базовыми экономическими знаниями и темой инвестирования.

Резюмируя: стоит ли инвестировать?

Сама идея создания фонда с выплатой дохода неплохая. И могла много кому быть полезной. Например, лицам, уже живущим на пассивный доход. Но все портит реализация и налоговое законодательство страны.

Для тех, кто находится в стадии накопления капитала — смысла в этом фонде не вижу никакого. Придется самостоятельно реинвестировать дивиденды и нести огромные побочные расходы.

3,6% суммарные комиссии за владение фондов и примерно 1,3% налоговые потери. Итого расходы за фонд Сбалансированный рантье могут составить 5% от капитала в год. Возьмем к примеру любой индексный биржевой фонд на российские активы (WIMX (бывший VTBX), TMOS, SBMX, INRU). Там комиссии не превышают одного процента в год. А по некоторым, находятся в пределах полпроцента. Разница в расходах в 5-10 раз.

И это мы еще не посчитали возможные расходы при покупке и погашение паев, которые могут забрать 1-3% от капитала (деньги в никуда).

- Как вам фонд Сбалансированный Рантье?

- А аппетиты управляющей компании?

- Как думаете, найдет фонд своего клиента?

P.S. На момент написания статьи, сумма чистых активов фонда превышало 300 миллионов рублей. Мне интересно, кто все эти люди?

Структурные облигации

Вопросы и ответы

1. Выберите верное утверждение в отношении структурных облигаций:

Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Да, может

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

80%

Договоры РЕПО

Вопросы и ответы

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг

Иностранные ETF (или ETF для неквалифицированных инвесторов)

Вопросы и ответы

1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

2. Как устроен механизм формирования цены ETF?

Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Риск изменения суверенного рейтинга РФ

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

4 000 рублей

Вопросы и ответы

2. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ничем не ограничены

3. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Нет, убыток не возместят

4. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Дивиденды ОАО МН Фонд — как получить дивиденды, акционерам, для физических лиц

В таком случае, согласно законодательным актам, решение о выплате дивидендов будет отменено, либо на их выплату уйдет часть нераспределенной прибыли общества. Размер дивидендов четко указан в решение собрания. Он не может манятся после подписания документа.

Рекомендуем прочесть: Права матерей одиночек по трудовому кодексу рф 2020

Неисполнение данного закона влечет за собой административную ответственность, для лиц, не выплативших в срок, установленную на собрании акционеров сумму. Однако, собрание также имеет право не выплачивать вкладчикам доход, например если за прошедший год предприятие не принесло прибыли.

Основные тезисы исследования:

- Количество физических лиц, инвестирующих средства на бирже, в России все еще невелико по сравнению с другими странами, однако в последние годы наблюдается активный рост этого показателя.

- Индивидуальных инвесторов больше в богатых регионах – Москве, Санкт-Петербурге, Татарстане. Регионы с наименьшим количеством инвесторов-частников – республики Кавказа, Крым, Севастополь.

- Среди российских индивидуальных инвесторов выделяют несколько групп в зависимости от уровня знаний, дохода, источников информации. Средний розничный инвестор в России – это мужчина средних лет с небольшого размера портфелем. Наиболее популярные мотивы инвестирования – желание сохранить или приумножить средства, иногда – «развлечься».

- В развитых странах физические лица активно участвуют в деятельности на фондовом рынке. Так, в США ценными бумагами владеет более половины населения, в Японии – немногим менее половины, в Великобритании – около трети населения. В развивающихся странах доля участия розничных инвесторов невысока, но наблюдается стремительный рост числа физлиц на фондовом рынке.

- Среди основных причин увеличения доли розничных инвесторов на фондовом рынке – длительный период низких ставок по депозитам, а также облегчение доступа к этому рынку за счет цифровизации.

- Скорее всего, к прежнему низкому уровню присутствия населения на фондовом рынке мы уже не вернемся: тренд на увеличение числа индивидуальных инвесторов продолжится, как и в других развивающихся экономиках.

О позиции делового сообщества

Национальная ассоциация участников фондового рынка (НАУФОР), безусловно, анализирует ситуацию. Но на запрос вашего корреспондента пресс-служба НАУФОР ответила коротко: «не комментируем».

Сайт ассоциации сообщает, что НАУФОР направила в Банк России предложения принять ряд мер по поддержке некредитных финансовых организаций. Среди них просьба дать дополнительные разъяснения управляющим компаниям о рыночных ситуациях, которые могут быть основанием для приостановления выдачи, погашения и обмена инвестиционных паев по решению управляющей компании.

Запрос в Национальную ассоциацию негосударственных пенсионных фондов (НАПФ) тоже остался без ответа.