Причины, почему происходит дефолт

Возникновению дефолта предшествует целый ряд негативных событий. Их общее влияние приводит к признанию субъектом экономики своего банкротства.

Рассмотрим причины дефолта:

- Высокая инфляция. Снижение покупательной способности денег в результате роста цен на товары и услуги приводит к увеличению государственных расходов. У страны остается меньше денежных средств на обслуживание долгов.

- Девальвация национальной валюты. В случае иностранных заимствований падение курса национальной валюты по отношению к валюте, в которой оформлен кредит, увеличивает объем задолженности.

- Снижение уровня ВВП. Следствием этого служит рост финансовых заимствований, которые государство может и не вернуть, если меры поддержки экономики будут неэффективными.

- Дефицит государственного бюджета. Когда расходы превышают доходы, правительство, как правило, берет новый кредит. Растет долговая нагрузка.

- Экономические санкции. Ограничения со стороны иностранных государств могут включать заморозку национальных активов страны на зарубежных счетах. По этой причине у правительства может не хватить свободных денег на выплату процентов по действующим финансовым обязательствам.

- Сильная зависимость от одного источника дохода. Если большая часть экспорта страны состоит из товаров одного сектора, то снижение мировых цен на продукцию уменьшит объем государственных доходов.

Когда правительству не удается создать работающую национальную экономику, очередные финансовые заимствования могут усугубить проблему и привести страну к дефолту.

Что означает дефолт

Эксперты постоянно высказывают опасения по разным поводам. Некоторые из них умеют хорошо выражать свои мысли и употребляют образные сравнения. Вот и сейчас в СМИ гуляет предостережение об ужесточении ипотечного кредитования и потребительских кредитов, которое приобрело рекордные размеры на фоне отсутствия производственных мощностей в стране.

Это явление называют пузырем, хотя экономист А. Коренев из аналитического агентства «Финам» и директор «Релайт-недвижимости» К. Барсуков уверены, что сценарий США-2008 в России не повторится. Хотя бы по той простой причине, что в РФ доля ипотечного кредитования в разы ниже, чем в развитых странах. Для увеличения процента и сумм есть объективные причины: действия ЦБ, низкая финансовая грамотность населения, банки.

Интересно! Повышение зарплаты бюджетникам в 2022 году в России

Низкая финансовая грамотность населения порождает вопрос, что будет с кредитами при дефолте в России 2022. Люди даже с высшим образованием путают этот термин с девальвацией и деноминацией. В широком понимании этого термина:

- дефолтом называют невозможность уплаты заемщика кредитору;

- в роли должника может выступать и государство (широкое), и отдельная организация (узкое понимание термина);

- есть простой дефолт, он делится на суверенный (государство просто неспособно рассчитаться с долгами) и перекрестный (не может вернуть долг по одному направлению, а его расценивают как невозможность выплат и по другим задолженностям);

- есть технический дефолт, когда затруднения временные, и в силу объективных обстоятельств есть только два пути – объявить дефолт или заплатить, хотя если есть перспективы, можно заключить соглашение с кредитором.

В прошлом веке произошло почти 170 суверенных дефолтов в разных странах планеты. В нынешнем столетии уже три страны прошли через эту процедуру – это Греция, Эквадор и Ямайка. Дефолт мог случиться и в развитых странах, но их поддержали финансовыми инструментами Центробанки. Что будет с кредитами при дефолте в России 2022, спрашивать преждевременно. Эксперты уверены, что его не будет.

Взаимосвязь динамики валюты и девальвации

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Девальвация – это обесценивание национальной валюты, поэтому она напрямую взаимосвязана с динамикой курсов. Все дело в том, что иногда центральные банки страны намерено вызывают девальвацию. Как правило, это необходимо для достижения следующих целей:

- для поддержания своих экспортеров;

- для уменьшения зависимости страны от экспорта;

- для повышения уровня внутреннего производства.

К примеру, Китай часто намеренно прибегает к девальвации. Она помогает стране снизить стоимость отправляемых за рубеж товаров.

Надо отметить, что за последнее двадцатилетие, рубль обесценился по отношению к доллару практически на 3,5 тыс. процентов. Так, в 1994 году доллар стоил 2,74 руб., а сегодня 78 – 79 руб. Согласно подтвержденной информации, валюты лишь трех государств укрепились по отношению к доллару. В их число вошли юань (Китай), доллар (Тайвань), шекель (Израиль).

| Валюта | Страна | Динамика по отношению к доллару, в % |

| Реал | Бразилия | — 28 |

| Лира | Турция | — 22 |

| Песо | Аргентина | — 21 |

| Рубль | Россия | — 20 |

| Рэнд | Южная Африка | — 16 |

| Песо | Колумбия, Мексика | — 14 |

| Соль | Перу | — 13 |

| Рупий | Индонезия | — 6 |

| Форинт | Венгрия | — 4 |

| Рупия | Индия | — 3 |

| Крона | Чехия | — 1 |

| Доллар | Сингапур | — 1,4 |

| Юань | Китай | + 2,5 |

| Доллар | Тайвань | + 3 |

Последствия инфляции

Инфляция — это рост цен на товары, вследствие чего падает покупательная способность денег. Ее также нужно брать в расчет при планировании капитала на несколько десятков лет вперед.

Обычно уровень инфляции составляет несколько процентных пунктов в год, но на стратегических отрезках времени она может ощутимо ослабить ваш капитал. Например, 1 $ в 1920 году по покупательной силе эквивалентен 13 $ в 2021 году. Таким образом, за тот же товар сейчас нужно заплатить в 13 раз больше, чем век назад.

Стоит также учитывать, что периодически экономики могут уходить в дефляционную спираль, когда инфляция падает до нулевых и отрицательных значений. Например, такое происходило во времена Великой депрессии в США в 1927—1933 годах.

Похожие процессы сопровождаются снижением ключевых ставок со стороны центральных банков: ставки по банковским депозитам стремятся к нулю и даже становятся отрицательными. Сейчас мы наблюдаем это во многих развитых странах, главным образом в Евросоюзе. Российские банки предлагают доходность по долларовым вкладам на уровне 0,35—0,5%, что невыгодно вкладчикам — они массово забирают деньги из банков.

Как обезопасить капитал?

Несмотря на поддержку государства или времени, когда возникновение кризисов минимально, нужно знать, как защитить капитал от девальвации и дефолта.

Финансовая подушка и финансовые карманы

Финансовая подушка — это запас денег, которых хватит на 3-6 месяцев, если вдруг вы останетесь без основного источника дохода.

Финансовые карманы — это тоже запас денег, но на относительно небольшие регулярные цели. На ежегодный поход к стоматологу, на осмотр и ремонт машины или на путешествие на выходные.

Эти деньги можно тратить только на то, для чего вы их копили. Хранить лучше на отдельном банковском счете или наличными — у вас должен быть легкий доступ к деньгам, если они понадобятся.

То есть подушка безопасности не может быть в виде золотых слитков или иностранных акций, потому что перевести эти активы в наличные деньги может быть проблематично.

Маркетинг со стороны банков убеждает клиентов, что деньги в банке под защитой и государство нас поддержит. Да, государство и Центральный Банк оказывают очень мощную поддержку банкам. Но не известно, справятся ли банки при усугублении ситуации.

Поэтому если хотите хранить крупную сумму в банке — лучше распределить ее в нескольких организациях. Чтобы в случае санкций или технических сбоев доступ к деньгам был всегда.

Валюта

Рост курса доллара может помочь заработать тем, у кого есть активы в валюте. Хотя тут тоже есть подводные камни из-за санкций и технических сложностей, поэтому не нужно хранить все деньги в одной валюте. Идеально, если валюта вложена еще и в какие-то активы.

Как покупать валюту:

- Определите, сколько рублей и как часто вы будете вкладывать. Покупка ради заработка в ближайшие пару месяцев — плохая идея. Валюту покупают, чтобы хранить деньги в долгосрок — на 5-10+ лет.

- Покупайте валюту на бирже через брокера, там всегда выгодный курс. Можно покупать через банк, но так выходит дороже.

Банковские вклады

Государство страхует деньги на вкладах до 1,4 млн рублей. Если хотите положить больше денег — выберите несколько банков. Банковские депозиты жестко регламентированы законом, поэтому вне зависимости от процентной ставки любой вклад относительно надежен — на нем спокойно можно хранить финансовую подушку.

Какие еще есть риски:

- По некоторым депозитам возможны гибкие условия, которые позволяют банкам снижать процентную ставку по вкладам. Поэтому есть риск, что открывая вклад под 20% годовых, клиент примерно через месяц узнает, что теперь будет 17%.

- Ваши деньги могут быть заморожены на фоне политической обстановки. Поэтому лучше выбирать вклады до 6 месяцев и с возможностью в любой момент вывести деньги.

- Государство в первую очередь будет поддерживать банки с госучастием — Россельхозбанк, Газпромбанк, Сбербанк, ВТБ и др. Поэтому в этих банках могут быть низкие ставки. Негосударственные банки могут привлекать клиентов более высокими ставками. С одной стороны, такой банк не попадет под санкции, потому что никак не связан с государством, с другой стороны, государство не будет его так активно поддерживать.

В любом случае нужно следить за ситуацией в мире и в частности — как дела у вашего банка.

Виды девальвации

Экономисты выделяют 4 вида девальвации, правда, называться они могут по-разному:

- официальная или открытая — Центральный Банк (во многих странах — Национальный) признает обесценивание собственной валюты и предпринимает шаги по сдерживанию процесса: скупает национальную валюту по искусственно заниженному курсу доллара или Евро, изменяет ставку рефинансирования и т.д.;

- скрытая — ЦБ также видит происходящие процессы, но действует совершенно другими методами: тихо-мирно изымает из оборота бумажные купюры, уменьшая денежную массу в обороте. Для населения такие шаги не видны, поэтому и скрытая девальвация;

- контролируемая или искусственная — государство устанавливает валютный коридор, в рамках которого идет обмен национальной валюты. Мера всегда вынужденная. Иногда никак не связанная с падением стоимости национальной валюты, а как реакция на меры финансовых регуляторов других стран. Яркий пример Китай, где с ростом стоимости собственной валюты стали возникать проблемы экспортного характера. Многие виды продукции просто стали убыточными при продаже в США. Реакция последовала незамедлительно — девальвация юаня;

- неконтролируемая — самый распространенный вид девальвации, не имеющий положительного эффекта. Государство не может в лице ЦБ влиять на ее развитие, т.к. вмешательство грозит большими потерями золотовалютных и валютных резервов, а в конечном итоге — обвалом экономики.

Чем опасна девальвация для заемщиков

В самом уязвимом положении при обесценивании валюты находятся граждане, которые оформили валютные кредиты, получая при этом доход в российских рублях. Для таких заемщиков сумма платежей по кредиту будет постоянно увеличиваться из-за роста курса, тогда как доходные поступления останутся на прежнем уровне или уменьшатся. Поэтому, главное правило кредитования: берите кредиты только в той валюте, в которой вы получаете доходы. Не стоит соблазняться более низкими ставками по валютным займам – разница в процентах не покрывает высокий риск роста платежей в случае девальвации рубля.

Что такое дефолт

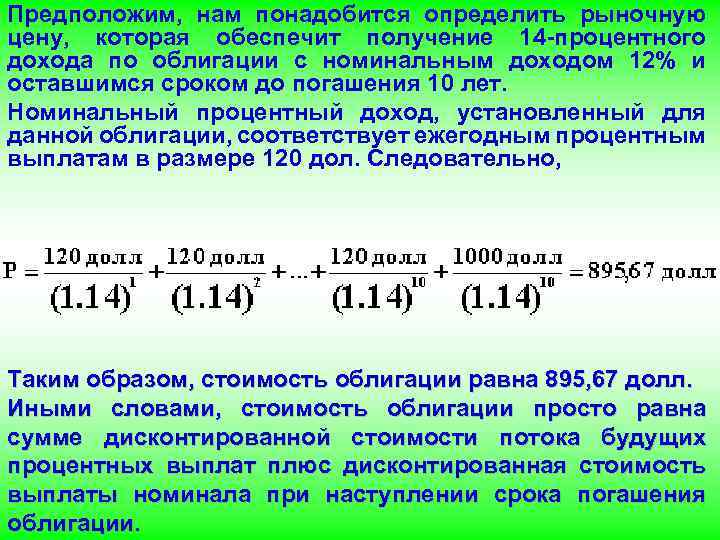

Один из способов государства планировать бюджет и реализовывать планы — это выпуск гособлигаций, то есть долговых расписок. Инвесторы из России и мира покупают эти облигации и таким образом дают России в долг. Россия взамен раз в определенный период выплачивает держателям облигаций проценты по долгу, а в конце срока действия облигаций возвращает сумму долга.

Если по каким-то причинам заемщик не может выплатить проценты или вернуть основной долг в те сроки, которые установлены договором, наступает дефолт — отказ заемщика выполнять свои долговые обязательства так, как это предусмотрено документами. При этом выплаты по облигациям должны совершаться в той валюте, которая указана в договоре. Если по договору выплаты должны быть в долларах, то выплата в другой валюте тоже будет означать дефолт, хотя деньги по факту и выплачены.

Россия уже переживала дефолт в 1998 году. К нему привело то, что с 1993 года государство затыкало дыры в бюджете при помощи государственных краткосрочных облигаций — ГКО. Оно платило по ним высокие проценты, и к 1998 году это уже больше напоминало пирамиду: проценты гасились за счет привлечения новых денег.

Кризис в Азии 1997 года сломал эту модель. Инвесторы начали выводить деньги с развивающихся рынков, и Россия больше не могла поддерживать эту пирамиду. 17 августа 1998 года правительство объявило технический дефолт. Рубль упал с 6 Р за доллар в августе до 20 Р к концу года. Обанкротилось несколько частных банков, которые были держателями ГКО. Цены выросли почти в два раза — инфляция составила 85%.

Во что не стоит инвестировать

Новичкам эксперты не рекомендуют вкладывать деньги в структурные продукты с защитой капитала. Этот довольно популярный на Западе способ инвестирования в России в новинку. И многие не понимают разницы между этими продуктами и банковскими вкладами. В России основную прибыль от них получают только брокеры, которые пользуются вашими деньгами.

Пока во всём мире идёт замедление экономики, дешевеют акции зарубежных и российских компаний. Насколько долго будет длиться это замедление, пока неясно. Поэтому непонятно, акции будут расти в цене или упадут.

![]()

ЦБ РФ запрещает людям, не обладающим специальными знаниями и опытом инвестирования, сложные продукты с высоким риском или с неочевидным определением дохода. С 1 апреля 2022 года начинающие инвесторы должны будут сдавать специальный экзамен. При неудачной сдаче потратить более 100 тыс. руб. на рискованные активы будет нельзя.

Последствия девальвации

Однозначной оценки последствий девальвации для страны, в отличие от рядовых граждан, нет и не может быть. Все зависит от того, какие причины лежали в основе; масштабы процесса; как протекала: вяло или ураганным темпом, когда НБ не успевает реагировать (запаздывает), как это происходило в Иране и Венесуэле; какой инструментарий использовало правительство для сдерживания курса.

Однако, общие моменты все же можно выделить.

Для страны

Важное значение для страны имеет то, как управлялся процесс. Если во главе Минфина и ЦБ стоят профессионалы, то народное хозяйство получает:

- рост продаж продукции собственного производства на внутреннем рынке, что, в свою очередь, стимулирует отечественный бизнес;

- увеличение экспорта, а с ним рост валютных поступлений;

- не только сохранение, но и увеличение, за счет покупки на внутреннем рынке, золотого запаса;

- рост ВВП и ВНП;

- вывод валютных операций из тени.

Неконтролируемая девальвация порождает:

- утрату доверия к рублю;

- удешевление товаров, произведенных внутри страны;

- снижение предпринимательской активности;

- рост безработицы;

- увеличение количества банкротств во всех сферах экономики. Кстати, банки не исключение. Без государственной поддержки более половины из них прошли бы через процедуру банкротства;

- инфляцию;

- ограничение импорта — люди не в состоянии покупать резко подорожавшие товары зарубежных производителей со своей старой зарплатой;

- рост рисков для банковской сферы при выдаче кредитов;

- отток капиталов, провоцирующий дефолт;

- снижение уровня жизни населения, в результате чего возрастает недовольство текущей политикой правительства и президента.

Для населения

Более остро и болезненно сказывается девальвация на средних и бедных слоях населения. Их ожидают:

- массовые увольнения;

- снижение уровня жизни;

- потеря сбережений в национальной валюте;

- снижение заработных плат, пенсий;

- повышение трудовой иммиграции (для России не характерно, а вот Украина и Беларусь с проблемой столкнулись вплотную).

Исторический обзор

Рубль – одна из тех валют, резкая девальвация которых случалась не один раз. В моменты острых политических и экономических кризисов курс российских денег практически всегда падает по отношению к денежным знакам государств с сильной экономикой, в первую очередь США и стран Западной Европы. При этом девальвация доллара или евро – теоретически вполне реальное явление. Ни одна национальная валюта не может быть застрахована от этого процесса.

Традиционно отечественную валюту сравнивают с ее западными «соперниками» – американским долларом и евро. За последние несколько лет курс рубля в рамках долгосрочного прогноза постепенно снижался. В то же время, по мнению многих финансовых экспертов, российская валюта по состоянию на 2019 год – одна из самых недооцененных в мире.

В истории России можно рассмотреть несколько примеров резкой и обвальной девальвации, которая привела к существенным потрясениям в экономике. Из последних примеров можно отметить следующие кризисные события в жизни страны:

- Обесценивание тогда еще советского рубля в период 1989—1993 гг.одов. В те годы страна переходила к биржевому регулированию курса. Рубль постепенно становился свободно конвертируемой валютой, что привело к резкому отличию курса Центрального банка СССР от рыночной стоимости рубля по отношению к доллару и другим иностранным денежным знакам.

Для справки. Различают два вида девальвации – открытую и скрытую. Под первой подразумевается официально установленный курс валюты, под второй – теневой, рыночный курс, по которому можно приобрести иностранные дензнаки с рук. При этом стоимость по объявленным показателям Центрального банка, как правило, ниже, чем неофициальная цена.На этот же период приходится гиперинфляция, когда сбережения граждан резко обесценились, а цены (в том числе и на товары повседневного спроса) взлетели в несколько раз.

Для справки. Когда девальвация приводит к росту цен на внутреннем рынке, неизбежно падает уровень жизни населения. Еще хуже, если падение курса национальной валюты приводит к дефолту, когда страна – с учетом снижение курса национальной валюты – не имеет средств для обеспечения своих долговых обязательств. В этом случае экономика может потерпеть настоящую катастрофу и затем долгие годы восстанавливаться до прежних показателей. - Кризис 1998 года. Дефолт был вызван резким скачком бюджетного дефицита, связанным с выполнением многочисленных социальных обязательств государства перед населением, для чего курс рубля поддерживался на высоком уровне. В связи с тем, что обеспечить стоимость национальной валюты за счет собственных средств было невозможно (в связи с падением промышленного производства, банкротством и закрытием заводов) широко использовались внешние заимствования. Через некоторое время сложилась такая ситуация, что из-за постоянного оттока капитала государство не смогло выполнять свои обязательства перед иностранными кредиторами. Все это привело к тому, что в августе 1998 года был объявлен дефолт. Курс рубля в короткий срок упал по отношению к доллару США в пять раз.

- Глобальный финансовый кризис, который произошел в 2008 году и, по мнению некоторых финансовых экспертов, не закончился по сей день. Девальвация рубля в этот период произошла в связи с продолжающимся оттоком капитала вместе с кризисом заимствований и падением доходов бюджета. Возможно, последствия для российской валюты были бы не такими тяжелыми, если бы не внешние факторы. Но на фоне мирового финансового кризиса, вызванного ипотечным кризисом в США, произошло резкое падение курса рубля.

- Падение цен на нефть в 2014 году. Стоимость одного барреля упала со 115 долларов США за баррель ниже 60 долларов к 2015 году. На снижение курса рубля повлияли также санкции, введенные рядом стран в связи с кризисом на Украине, а также спекулятивные атаки на российскую валюту. Интервенции ЦБ оказались недостаточно эффективными. В связи с этим было принято решение оставить процесс формирования курса российской валюты без вмешательства государства. В итоге на пике девальвации рубля доллар США порой стоил чуть менее 80, а евро — чуть менее ста рублей. Затем ситуация немного стабилизировалась.

Какие последствия влечет за собой девальвация

Что значит девальвация рубля для экономики? Всегда ли ее наступление имеет негативные последствия?

Падение курса рубля имеет как положительные, так и отрицательные последствия.

К положительным последствиям относятся:

- Население страны чаще начинает покупать продукцию отечественных производителей, основываясь на доступности и качестве товаров. Другими словами, увеличивается спрос на товары местного производства;

- Девальвация приводит к снижению расходов золотосодержащих запасов;

- Увеличивается экспорт. Данное явление становится возможным, потому что экспортер конвертирует валюту по выгодному для него курсу.

К отрицательным сторонам падения курса национальной валюты относятся:

- Населению приходится столкнуться с таким неприятным явлением, как рост цен;

- Теряется доверие граждан к национальной валюте;

- Импорт становится ограниченным;

- Происходит обесценивание вкладов физических лиц. Стоит отметить, что наиболее уязвимыми считаются такие вклады, которые хранились в иностранной валюте;

- Граждане, которые брали кредиты в иностранной валюте, так же значительно страдают от падения курса рубля;

- На предприятиях наблюдается снижение заработных плат и сокращение численности штата;

- Наблюдается снижение пенсий и пособий.