Что делать, если на вас подали в суд

Если дело передано в суд, то избежать ответственности не удастся простой неявкой на заседание. Решение примут в любом случае и часто не в пользу ответчика.

У судебного разбирательства есть ряд преимуществ, которые пойдут на пользу самому заемщику:

- После подачи иска прекращают начислять пени и проценты. Дело рассматривают только в рамках уже имеющейся задолженности.

- Должник имеет право подать ходатайство об уменьшении суммы обязательств.

- Судебное разбирательство позволит отсрочить выплату займа.

- Чаще всего для погашения долга устанавливают определенный временной промежуток, позволяющий вносить деньги небольшими частями без начисления дополнительных процентов.

По статистике, 95% исков от МФО суд удовлетворяет. Следовательно, в большинстве случаев избежать выплаты задолженности не удастся. Хотя, судя по отзывам заемщиков, иногда встречаются решения, принятые в пользу ответчика.

Особенности банкротства для физического лица

В оформлении статуса банкрота множество подводных камней, которые обнаруживаются уже в ходе инициализации. Отсутствие опыта в данной сфере является одной из весомых особенностей процесса признания финансовой несостоятельности.

Многие понятия не имеют о том, с чего начинается процедура банкротства, какие бумаги требуются и куда с ними обращаться. При отсутствии юридического опыта самостоятельное оформление чревато допущением ошибок, потерей времени и денег. А услуги профессионалов стоят недешево.

Кроме того, сама процедура банкротства имеет свою цену, в которую входит работа управляющего, госпошлина и прочие обязательные расходы. Помимо финансовых расходов, оформление банкротства занимает немало времени. Арбитражный управляющий сначала разыскивает имущество должника, а затем его реализует, что займет определенные сроки. Иногда признание банкротства растягивается на годы, причем текущие неприятности и долги только нарастают.

В ходе признания физического лица банкротом большинство сделок за последние 36 месяцев, связанных с имущественным отчуждением, могут оспорить. К примеру, гражданин слишком дешево продал авто либо недвижимость. Конкурсный кредитор анализирует все сделки на предмет фиктивности либо преднамеренному банкротству. Если подозрения подтвердятся, о списании долгов придется забыть, как и о несостоятельном статусе в целом.

Еще одна неприятность – аннулируют не все имеющиеся долги. К примеру, коммунальные или алиментные обязательства списанию не подлежат. Кроме того, нужно заранее настроиться, что имущество, за исключением единственного жилища, будет реализовано для расчета с кредиторами. Если собственность передана близким не более 3 лет назад, то ее тоже реализуют.

Ограничения во время банкротства

Установление для физического лица статуса банкрота предполагает введение ряда ограничений на время оформления. В результате должник сталкивается с различными трудностями:

- Все счета и банковский пластик переходят под контроль управляющего, потому любые операции с ними недоступны.

- Под запрет попадают все сделки, связанные с дарением или оформлением имущества на близких родственников.

- Должник утрачивает право распоряжения своим имуществом, если не получит на это одобрение управляющего. Потому невозможно продать/купить авто или недвижимость на этапе получения несостоятельного статуса.

- Банкрот в обязательном порядке передает финуправляющему все пластиковые карточки, пароли от электронных кошельков, онлайн-банков.

Более того, если суд посчитает нужным, то должнику могут запретить пересечение границы. Подобное ограничение устанавливается на весь срок, пока идет оформления банкротства.

Сколько длится процедура банкротства

Оформление банкротства для физического лица начинается с подготовки документов, составления и отправки заявления в арбитражный суд. Предварительно нужно оплатить госпошлину и услуги управляющего. Суд рассмотрит предоставленную документацию, признает обоснованность прошения и назначит управляющего.

Теперь процесс банкротства можно считать инициированным. Затем реализуется имущество банкрота, а полученные деньги распределяются между займодателями. В среднем на это уходит порядка 8-10 месяцев. Хотя бывают ситуации, когда оформление затягивается. Чаще всего это происходит по причине:

- длительной реализации дорогостоящей собственности должника с аукциона;

- спорных сделок, требующих дополнительного аудита финансового управляющего;

- апелляции на оспаривание судебного решения.

Что такое банкротство физического лица

Банкротством называют экономическую несостоятельность граждан, которая характеризуется неспособностью оплачивать счета. Это законное аннулирование долгов через судебные инстанции, если взыскание с заемщика невозможно.

Процедура признания финансовой несостоятельности регулируется ФЗ № 127. Причем запустить процесс банротства может само физическое лицо, его кредиторы, либо представители налоговой службы. Мало того, закон обязывает граждан обращаться в судебные инстанции для установления несостоятельного статуса, если объем накопившихся долгов превышает полмиллиона рублей, а погасить их возможности нет.

127-ФЗ «О несостоятельности (банкротстве)» гражданина действует в отношении всех задолженностей человека: кредитных, коммунальных, налоговых и пр. Исключением выступают только долговые алиментные обязательства или выплаты по возмещению ущерба в отношении других людей.

Механизм присвоения физическому лицу статуса банкрота достаточно сложный и занимает немало времени. Здесь масса неоднозначных нюансов, которые стоит учитывать перед обращением в судебный орган с документами. Лучше заранее просчитать вероятные риски, целесообразность и последствия получения несостоятельного статуса.

Когда можно стать банкротом физ лицу

Признание банкротства доступно гражданам, находящимся в определенных условиях. В целом инициировать процесс физическое лицо вправе, когда доходы не позволяют исполнить кредитные обязательства в указанный договором срок. Причем изменений к лучшему в финансовой сфере у должника не предвидится.

Существует ряд особенностей, чтобы объявить себя банкротом:

- Если сумма задолженности превышает полмиллиона рублей, то физлицо по закону обязано осуществить подачу заявления о неплатежеспособности.

- Если человек должен менее 500 тыс. рублей, то решение он волен принимать, исходя из собственных потребностей.

Обязательное условие для инициирования банкротства – наличие российского гражданства. Но на признание банкротом могут рассчитывать лишь добросовестные заемщики, которые использовали все возможные способы рассчитаться с займодателями.

Сколько стоит банкротство физ лиц

Процесс официального оформления банкротства для физ лица сопряжен с внушительными материальными затратами. Даже при минимальных тратах подобная процедура обойдется в 50 тыс. руб. Цена включает:

- госпошлинный сбор – 300 руб.;

- услуги арбитражного управляющего – это фиксированная сумма, составляющая 25 000 руб., в случае реализации имущества управляющий дополнительно получает 7% от вырученной суммы;

- судебный депозит;

- почтовые и дополнительные расходы;

- плату обязательной публикации данных по банкротству в ЕФРСБ и издании «Коммерсантъ».

Нужно ли рисковать

С момента появления Федерального закона о банкротстве, большинство физических лиц к нему обращались преимущественно потому, что можно аннулировать долги, которые невозможно закрыть средствами с имущественной продажи. Однако, официальное признание гражданина и присвоение статуса финансовой несостоятельности не всегда выгодно. Порой стоит поискать иные способы решения долговых проблем.

Многие ошибочно полагают, что банкротство гарантированно спишет все задолженности. Но при неплатежеспособности финансовые проблемы решаются посредством реализации имущества неплательщика, либо реструктуризации его задолженности.

Порядок подачи судебного иска против МФО

Клиент, желающий подать судебный иск против микрофинансовой организации, предварительно должен составить досудебную претензию и передать документ лично или заказным письмом. Такой порядок предусматривают требования российского законодательства, предполагающие досудебное решение споров. Если представитель МФО отказался вести переговоры, заёмщик может составлять исковое заявление. Документ должен включать ряд пунктов.

Сведения о судебной инстанции. Иск против МФО можно подавать в районный суд по месту регистрации или фактического проживания истца. Данные судебного участка можно уточнить на сайте sudrf.ru, истец должен указать адрес, номер и наименование суда.

Сведения об истце (заёмщике). Гражданин должен указать ФИО, паспортные данные, номер мобильного и рабочего телефона, адрес фактического проживания (если не совпадает с регистрацией).

Сведения об МФО. В тексте искового заявления нужно указать наименование, юридический адрес и фактическое местоположение микрофинансовой организации. Клиенту следует указать адрес офиса, в котором выдавались средства, а также номер договора кредитования.

Наименование иска. Документ следует назвать исковым заявлением о защите прав потребителя.

Описание обстоятельств дела. Основной объём документа нужно посвятить подробному описанию порядка заключения договора с МФО, затем указать допущенные организацией нарушения со ссылкой на пункты соглашения и нормы законодательства

Истцу не обязательно придерживаться юридической терминологии, важно донести факты.

Исковые требования заёмщика. В исковом заявлении следует указать просьбу о расторжении договора, перерасчёте процентных ставок, возмещении убытков

Клиенту следует перечислить все требования, подходящие под нормы законодательства, а также дать ссылки на соответствующие законы. Как правило, граждане указывают в иске требование о компенсации морального вреда, причинённого незаконными действиями МФО. В качестве доказательств нанесённого ущерба можно привести заболевание, ухудшение самочувствия, появление проблем на работе и подобные обстоятельства, негативно сказавшиеся на качестве жизни заёмщика.

Приложения к исковому заявлению. В конце документа следует перечислить вложения (например, экземпляр договора, платёжные документы, фотографии переписки с МФО), поставить дату и подпись.

Исковое заявление следует составлять в двух экземплярах (для заёмщика и юриста МФО), оптимальный объём документа составляет две страницы. Судебный иск можно составить самостоятельно, используя образцы заполнения документов, или обратиться за помощью к юристу. К готовому документу нужно приложить копию договора с МФО, квитанцию об оплате государственной пошлины, расчёт финансовых требований истца и другие документы, подтверждающие аргументы заёмщика.

Исковое заявление можно передать лично в канцелярию суда, записавшись к судье на приём, а также отправить заказным письмом с уведомлением о вручении или ценным письмом с описью вложений. Если клиент оплатил услуги юриста, можно передать заявление через законного представителя с действующей доверенностью.

Советы должникам

Мы уже говорили, что компании не желают вести войну с клиентами и всегда проще договориться, чем заниматься взысканием и выбиванием долгов. Поэтому в любой сложной ситуации клиентам нужно:

- Всячески взаимодействовать с МФО: отвечать на звонки, пытаться договариваться, заключать дополнительные соглашения. Это поможет получить отсрочку и отметить штрафы.

- Пробуйте прийти к мировому соглашению, к примеру, реструктуризировать долг без последующего начисления процентов. В большинстве случаев это более выгодно, чем подавать в суд, нанимать юриста и оплачивать госпошлину.

- Если ваша задолженность по процентам достигла полуторного размера от изначально взятого кредита, значит начислять новые проценты вам не смогут. Погашение части задолженности позволяет МФО вновь начислять проценты.

- Лучше перезанять и полностью погасить старый долг, чем ждать пока накопятся слишком большие проценты и пени за просрочку.

- Откажитесь от крупных займов в МФО, эта кредитная кабала только затянет вас еще больше в долги. МФО хороши только для краткосрочных займов на небольшие суммы.

Как проверить, застрахован ли вклад?

Некоторые банковские организации поступают недобросовестно по отношению к клиенту. Так, например, создается бухгалтерия с «двойным дном», в результате чего при наступлении финансового краха на бумаге останется информация, что вкладчик вовсе не вносил свои деньги в банк.

Чтобы предупредить подобные риски, следуйте инструкции:

- Держите при себе и оригинал депозитного договора, и все квитанции о выплатах от банка;

- Не будет лишним проверить информацию о своем депозите на официальном сайте банка. Если информация присутствует, сделайте скриншот;

- Сразу же после подписания договора позвоните в колл-центр и осведомитесь у оператора о состоянии вашего вклада. Сотрудник должен без каких-либо затруднений найти ваш вклад и сообщить о нем достоверную информацию;

- Как минимум раз в квартал берите в банке выписку о наличии вклада. В этих документах должны быть указаны реквизиты банка и состояние депозита.

Вся эта документация — спасение, если дело дойдет до суда. Именно поэтому мы рекомендуем на всякий случай увеличить безопасность собственных денежных средств. Можно, конечно, и не предпринимать эти меры, но тогда на всякий случай лучше обращаться в крупные проверенные организации вроде Сбербанка.

Список банков, включенных в ССВ, представлен здесь.

Как закон защищает заемщиков от произвола взыскателей?

Неправомерные действия коллекторов могут служить основанием для привлечения их к уголовной ответственности, а их работодателя, микрофинансовую организацию, – к административной.

Чаще коллекторов привлекают к уголовной ответственности по следующим статьям: ст. 128.1 УК РФ («Клевета»), ст. 139 УК РФ («Нарушение неприкосновенности жилища»), ст. 163 УК РФ («Вымогательство»), ст. 119 УК РФ («Угроза убийством или причинением тяжкого вреда здоровью»), ст. 115 УК РФ («Умышленное причинение легкого вреда здоровью»), ст. 116 УК РФ («Побои»), ст. 330 УК РФ («Самоуправство»).

Для защиты прав и интересов граждан, имеющих просроченную задолженность перед кредиторами, был принят Федеральный закон от 3 июля 2016 г. № 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон “О микрофинансовой деятельности и микрофинансовых организациях”».

Согласно этому закону при общении с должником коллектор обязан представиться. Личные встречи возможны не чаще одного раза в неделю, а телефонные звонки – не более двух раз. Причем встречи и звонки допускаются только в строго определенный период времени: в будни – с 8:00 до 22:00, в выходные дни – с 9:00 до 20:00. Аналогичные правила установлены для текстовых и голосовых сообщений. При этом отправлено может быть не больше 16 сообщений в месяц.

За нарушение этих положений МФО может быть привлечена к административной ответственности по ст. 14.57, 15.26.1, 15.26.2, 15.38 КоАП РФ.

Помните: привлечь коллекторов и МФО к ответственности можно будет лишь при наличии доказательств, подтверждающих обстоятельства жалобы на противоправное поведение взыскателей. Например, кемеровская микрофинансовая организация была оштрафована за оскорбления в адрес должницы. Заемщица вела запись телефонных переговоров, которые впоследствии приложила к своей жалобе. Запись стала для суда достаточным доказательством вины МФО для привлечения ее к административной ответственности.

Способы и частота взаимодействия с должником, отличные от вышеперечисленных, могут быть предусмотрены письменным соглашением между ним и кредитором. Однако такое соглашение может быть заключено только после возникновения просроченной задолженности. При этом должник вправе в любой момент отказаться от исполнения соглашения. Достаточно сообщить об этом кредитору путем направления уведомления через нотариуса, вручения его под расписку или по почте заказным письмом. Между тем из Письма ЦБ РФ от 3 октября 2019 г. следует, что, согласно обращениям граждан, некоторые кредиторы заключают с заемщиками соглашения об установлении способов и частоты взаимодействия с ними при взыскании задолженности в дату подписания договора потребительского кредита (займа). Это происходит путем включения соответствующих положений в условия договора или подписания отдельного документа. Нужно иметь в виду, что подобные действия кредитора являются нарушением прав потребителя финансовых услуг3.

Что входит и не входит в понятие страхового случая?

Указанный выше ФЗ о страховании вкладов установил всего лишь два страховых случая, при наступлении которых вкладчики получат компенсацию:

- У банка, в котором находились деньги, была отозвана государственная лицензия от ЦБ РФ;

- Центральный банк Российской Федерации выпустил мораторий на удовлетворение требований кредиторов банка. Чаще всего такая ситуация возникает в том случае, если банк не смог вовремя удовлетворить запросы своих кредиторов в рамках соглашений, заключенных ранее.

Все, что не входит в этот перечень, страховым случаев не является. Вкладчик начинает обладать правом получения компенсации ровно с того дня, когда наступил страховой случай. Правда, по закону получить деньги удастся не ранее, чем через 14 дней с момента возникновения страхового случая.

Список МФО, которые обращаются в суд

Не существует четкого списка, где отражены все МФО, постоянно подающие в суд на злостных неплательщиков. С некоторыми клиентами удается договориться, с другими нет смысла судиться (заемщик мог объявить себя банкротом), а часть дел попросту передают коллекторам.

Но все же, если изучить форумы и почитать отзывы клиентов, то можно выделить определенный список МФО, которые чаще всего обращаются в суд. Это крупные компании, которые решают проблемы невозврата заемных средств с помощью судебных разбирательств. Так они экономят личное время и с большей вероятностью получают возмещение собственных убытков.

Среди них:

- ГринМани — лояльный кредитор, решающий проблемные займы по суду только в 40% случаях;

- Турбозайм — компания передает в суд практически 90% просроченных обязательств;

- Е-капуста — предлагают альтернативные способы справиться с выплатами, но при отказе направляют дела в суд;

- Webbankir — часто продают долги коллекторам или направляют иски о взыскании денег в соответствующие госорганы;

- Быстроденьги — лояльная компания, предлагает максимально комфортные условия возврата денег, в отдельных ситуациях прибегает к судебным разбирательствам;

- Moneyman — примерно 5% дел с неоплаченными долгами попадают в суд по инициативе компании;

- Главфинанс — компания предлагает способы урегулирования проблемы непогашенной задолженности, среди которых пролонгация без штрафов и возможность выиграть отсрочку платежа на 15 дней. В суд кредитор идет крайне редко.

МФО гораздо выгодней договориться с заемщиком мирным путем и предложить ему альтернативные способы решения проблемы выплаты долга. К примеру, реструктуризировать задолженность и списать часть обязательств, оставив ровно столько, сколько клиент в состоянии выплатить.

Как составить судебный иск. Образец

Любой судебный иск составляется по определённым единым требованиям, которые учитываются, несмотря на различие сути вопроса. К примеру, исковое заявление на МФО должно включать в себя:

- название судебного отделения, в который подаётся иск;

- фамилия, имя, отчество, домашний адрес (фактический или по регистрации);

- сведения об ответчике (название организации, юридический адрес);

- обстоятельное описание сути ситуации и сопровождающих её обстоятельств, а также нарушении, допущенных в отношении истца;

- письменные доказательства о попытках истца вне стен суда решить возникший спор (подача претензии в МФО и ответная реакция организации);

- доказательства, подтверждающие причины обращения в суд (невыгодные условия получения кредита, содержание кредитного договора, произведение расчетных операций по сумме кредита);

- требования по восстановлению нарушенных прав гражданина в процессе произведения займа;

- цена возмещения по исковым требованиям (сумма финансового и/или морального ущерба, документальное основание);

- список документов, приложенных к иску;

- подпись истца и дата подачи заявления в суд.

В иске могут быть указаны абсолютно любая информация, которая имеет прямую связь с делом. Не запрещается также обращаться с дополнительным ходатайством к суду.

Упрощенная процедура банкротства физ лиц

Банкротство по упрощенной схеме – это сокращенная процедура официального утверждения экономически несостоятельного статуса гражданина. Процесс оформления сокращается благодаря снижению числа активных действий для решения вопроса. Кроме того, субъекты, участвующие в этом процессе, обычно не являются активными участниками рынка.

По упрощенной схеме через МФЦ статус банкрота можно получить без финуправляющего. Подобный вариант доступен, если:

- общий размер задолженности в пределах 50-500 тыс. руб.;

- завершено исполнительное производство, пристав официально подтвердил отсутствие имущества, чтобы погасить долг;

- иные действующие производства отсутствуют;

- в арбитраже делопроизводство о банкротстве не запущено.

Если должник соответствует предъявляемым условиям, то ему надо выполнить следующую последовательность действий:

- Составить список всех задолженностей и кредиторов.

- Написать заявление на признание себя банкротом.

- Направить в МФЦ заявление и документацию, включающую паспорт, ИНН, СНИЛС и пр.

Прикладывать выписки из МФО (микрофинансовых организаций), банков или ФССП к заявлению не нужно. Бумаги может подать сам должник либо его нотариально доверенный представитель. Госпошлина за подачу документов не предусмотрена. Если заявитель забудет указать кого-то из кредиторов в заявлении, то исполнять долговые обязательства ему придется перед ними в полной мере.

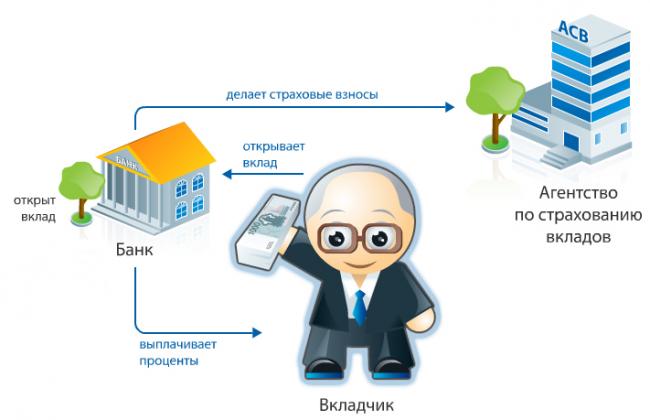

На основе чего создано агентство и какие банковские учреждения подходят по участие в нем

Агентство создано на основе страховых взносов банков – они составляют более 80% ресурсов корпорации. Согласно действующему закону РФ, каждый банк подлежит страхованию и вносится в специальный реестр.

Другими источниками финансовых средств в случае форс-мажора для выплат пострадавшим вкладчикам являются:

- доходы от инвестиций страхового фонда – около 14%;

- имущественный взнос – около 5%.

Вкладчики должны понимать, что с их вложенных средств банк не выплачивает никаких страховых взносов. Страховой взнос для АСВ банк вносит ежеквартально из личных средств в размере 0,1% от всех вкладов физических лиц.

Согласно законодательству России, в программу страхования вкладов включается каждый банк, у которого есть лицензия на прием инвестиций от юридических или физических лиц. Клиентам банка подписывать дополнительный страховой договор не обязательно. Каждый банк на территории РФ с соответствующей лицензией включен в фонд страхования вкладов. А это означает, что в случае банкротства вкладчик сможет возместить свои потери.

Как узнать, входит ли банк с АСВ

Списки банков, которые входят в АСВ, можно просмотреть на официальном сайте государственной корпорации. Там же можно посмотреть подробный перечень страховых случаев. Он отличается в зависимости от устава банка, потому уточнять нужно всегда в индивидуальном порядке, можно ли рассчитывать на компенсацию вкладчикам.

Для удобства предусмотрена подписка на рассылку новостей от АСВ для вкладчиков. Все новости будут приходить на электронную почту вкладчика.

Обратите внимание на рекламные проспекты и буклеты вашего банка. Многие указывают информацию о том, что состоят в АСВ

По закону принимать участие в АСВ должен каждый банк, у которого есть лицензия на прием денежных вкладов

В каких случаях клиент МФО может подать исковое заявление?

Основной объём судебных исков против МФО направлен на снижение размеров штрафных санкций, начисленных за просрочку платежей. Клиенты обращаются в суд, не добившись льготных условий погашения займа при переговорах с МФО. Судебный иск следует подавать в следующих ситуациях:

- МФО начисляет проценты и штрафы с нарушением положений договора. Многие микрофинансовые организации взыскивают дополнительные проценты и штрафы за просрочку платежей в обход положений договора, прямо нарушая российское законодательство. В таких случаях судебное разбирательство поможет заёмщику отменить некорректно начисленные суммы и погашать долг согласно положениям договора.

- МФО изменила условия договора займа без согласования с клиентом. Ряд недобросовестных микрофинансовых организаций увеличивает процентную ставку или штрафы за просрочку без ведома заёмщика. Обращение в суд поможет клиенту защитить свои права и избежать дополнительных расходов.

- МФО предъявляет клиенту незаконные или необоснованные требования. В процессе взыскания просроченной задолженности сотрудники МФО могут нарушать права клиента, разглашать личную информацию, перепродавать договор (переуступать право требования долга) коллекторским агентствам. Обращение в суд позволит защитить родственников заёмщика и самого клиента от нежелательных и незаконных действий микрофинансовой организации.

- Сотрудники МФО замечены в мошеннических действиях. Клиенты, оформившие микрозайм, сталкиваются с угрозами со стороны кредитора, несанкционированными визитами сотрудников МФО по месту проживания или работы гражданина. На современном рынке финансовых услуг такие действия встречаются всё реже ввиду усилившегося государственного контроля деятельности МФО. Однако, при столкновении с мошенниками клиент может подать исковое заявление в суд.

- Признание договора займа недействительным. Многие заёмщики подают исковое заявление на основании заведомо невыполнимых требований, указанных в договоре займа. Также соглашение можно признать недействительным на основании неплатёжеспособности заёмщика, наступившей ввиду внешних обстоятельств (например, тяжёлой болезни). Решение суда позволит уменьшить размер неустоек и штрафов.

На практике вероятность выиграть судебное разбирательство с МФО довольно высока ввиду заведомо невыгодных (кабальных) условий договора. Суды осведомлены об особенностях работы с МФО, поэтому склонны выступать на стороне заёмщиков, оформивших договор под воздействием тяжёлых жизненных обстоятельств. Чаще всего клиенты микрофинансовых организаций подают в суд с целью расторгнуть договор, признать соглашение недействительным и добиться компенсации морального вреда, нанесённого незаконной деятельностью МФО.

Как признать договор о кредите с МФО недействительным

Самый выигрышный способ для того, чтобы решить вопрос о срочном погашении кредитного долга – это добиться признания соглашения о предоставлении кредита недействительным. Конечно, для этого будет необходимо предоставить суду весомые основания. К таким относятся следующие:

- договор заключён психически недееспособным лицом, а также человеком, имеющим ограниченную дееспособность (т.е. не владеющего правом заключать банковские займы и прочие официальные соглашения), а также, если не было получено согласие на совершение сделки от третьих лиц, когда это обязательным условием осуществления займа;

- в случае если условия соглашения по предоставления займа являются по факту кабальными. В прошлые времена, когда в России только начали зарождаться услуги по выдаче займов, то многие этих соглашений признавались откровенно невыгодными для самого заёмщика. Как правило, люди соглашались на такие поборщеские условия только тогда, когда оказывались в крайне сложной ситуации в жизни. В настоящее время подобные договоры займа характерны для фирм, работающих по мошеннической схеме или таких микрофинансовых организаций, которых попросту не волнует их репутация;

- кредит, предоставленный банком, является недействительным, если был составлен на основании незаконных условий, которые были отмечены в договоре. Проследить за нарушением правомерности выдачи займа можно только после осуществления внимательного изучения непосредственно текста договора.

Порядок возмещения при наступлении страхового случая

Порядок возмещения, формирования выплаты и ее получения установлен ст. 12 ФЗ № 177-ФЗ. Все начинается с действий самой АСВ: агентство должно в течение недели с момента получения реестра от застрахованного банка разместить в издании Вестник Банка России объявление с указанием точного места и времени, где граждане смогут подать заявление на получение компенсации. Кроме того, АСВ обязано в течение месяца отправить каждому застрахованному вкладчику отдельное сообщение о возможности получения возврата.

Сроки возмещения

Подать заявление можно либо до окончания действия моратория, либо до полного завершения ликвидации банка в случае аннулирования лицензии. Практика показывает, что на полную ликвидацию организации чаще всего уходит от года до трех лет.

Что же касается сроков выплат, то согласованная с клиентом сумма переводится ему в течение 3 рабочих дней со дня представления вкладчиком в АСВ всех требуемых документов. При этом выплата не может быть произведена в срок меньше 14-ти дней с момента возникновения страхового случая.

Где и как можно получить деньги?

В информационном сообщении, публикуемом в «Вестнике Банка России», АСВ в обязательном порядке указывает свои банки-агенты или банки-партнеры, через которых и будут производиться выплаты. Соответственно, обращаться нужно в отделения указанных банков.

С собой нужно принести только паспорт, но документация о вкладе отнюдь не будет лишней — в случае возникновения споров эти бумаги можно будет сразу приложить к заявлению о несогласии. В отделении банка-агента гражданин получит выписку из реестра с указанием вклада и его состояния, бумаги со встречными требованиями и страховую документацию, в которой сразу же будет прописана сумма возмещения.

Если клиент согласен с условиями, ему нужно подписать ряд документов, и в тот же день он получит страховую выплату. Если же клиент не согласен с условиями, ему необходимо составить мотивированное заявление о несогласии. К нему прикладываются документы, подтверждающие позицию заявителя, после чего пакет бумаг передается сотрудникам банка-агента.

Деньги можно получить удобным клиенту способом: наличными в кассе банка либо безналичными на любой счет, открытый на имя вкладчика.

АСВ

В качестве страховщика в этом случае выступает АСВ (Агентство по страхованию вкладов).

Нахождения банка в реестре будет гарантией страховки и защиты вашего депозита.

Сумма возмещения

Согласно законодательству РФ клиенту банка возмещается 100% вкладов, в случае если сумма с процентами не превышает 1.4 млн.руб.

При этом необходимо знать, что вклады возвращаются лишь в национальной валюте.

В случаях, когда у клиента вклады были в любой другой валюте, выплаты все равно осуществляются только в рублях. В этой ситуации конвертация проводится по курсу ЦБ на момент, когда был зафиксировано страховое событие.

Основные принципы и особенности

Гос. страхование вкладов проводится с учетом следующих принципов:

- все банковские учреждения должны принимать участие в действующей программе по страхованию вкладов на обязательной основе;

- максимально снизить риски для вкладчиков в случае не выполнения обязательств банковскими учреждениями перед первыми;

- понятная схема страхования депозитов;

- обязательное внесение платежей всеми банковскими учреждениями с целью создания фонда для проведения выплат в случае банкротства.

Благодаря такому подходу система страхования обеспечивает возмещение ущерба всем вкладчикам согласно законодательству РФ.

У банка отозвали лицензию? Что делать вкладчику? Как получить свои деньги? Ответы в этом видео: