Финансовые пирамиды 90-х гг. в России

МММ

Сергей Мавроди основал крупнейшую пирамиду XX века, число участников в которой превысило 15 миллионов. АООТ «МММ» с 1992 года принимала денежные вклады в обмен на свои акции. Обещали доход под 200% в месяц. В 1994 году из-за налогового конфликта курс бумаг упал, компания обанкротилась. Сумма задолженности составила 5 млрд рублей.

Властилина

В 1992 в Московской области появилось предприятие «Властилина». Его основала Валентина Соловьёва, которая принимала вклады под большие проценты и занималась продажей машин и квартир по низким ценам.

Соловьёва сделала новым сотрудником компании предложение. Она попросила сдать ей по 3 млн 900 тысяч рублей и взамен пообещала автомобиль «Москвич», который тогда стоил 8 млн рублей. Валентина выполнила договорённости, а слава о «Властилине» разлетелась по всей стране. Туда вкладывались даже известные личности: Алла Пугачёва, Филипп Киркоров, Александр Розенбаум, Юрий Лоза, Лолита и другие.

Перебои с выплатами начались в 1994, а приговор Соловьёвой вынесли в 1999. Сумма ущерба составила 537 млрд неденоминированных рублей и $2,5 млн.

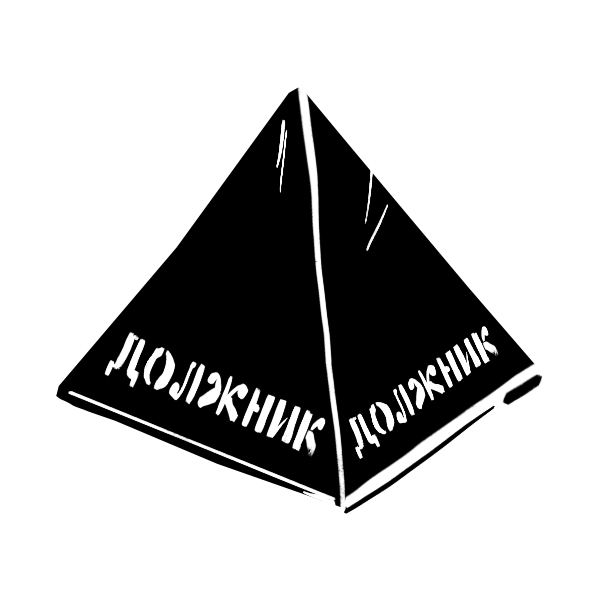

Русский дом Селенга

В 1992 году в Волгограде появилась компания «Русский дом Селенга», открывшая за год 70 филиалов по всей стране. Деньги возвращались в виде выплат по вкладам, были привлечены на открытие сети супермаркетов и туристических фирм.

В 1996 году создатели пирамиды – Сергей Грузин и Александр Саломадин – были арестованы. Они получили от вкладчиков почти 3 триллиона рублей, растратили треть на содержание компании, и обманули 2,5 миллиона человек.

Сложная финансовая ситуация в стране

Финансовая обстановка в стране в девяностые годы была удручающей, если не сказать, что катастрофической. Цены неуклонно росли, деньги быстро обесценивались. В ситуации происходящей гиперинфляции люди должны были каким-то образом кормить свои семьи.

Естественно, уже в первые годы становления финансовой системы России начали появляться финансовые пирамиды. Эти компании предлагали наивным гражданам встать на путь обогащения, обещая колоссальные проценты по вкладам. В реальности они занимались тем, что переводили денежные средства вкладчиков во всевозможные офшорные счета.

Ниже мы рассмотрим несколько историй финансовых пирамид, в которые наши соотечественники несли последние деньги в 90-х годах.

Это справедливое наказание

Уголовное дело по обвинению Solomadina и мошенничества Грузии завершилась приговора в 2000 году, мошенники дали до 9 лет лишения свободы с конфискацией.

Тем не менее, летом 2001 года, аферисты выпустили. Интересная формулировка – “досрочное освобождение за хорошее поведение”. Получается, что с учетом задержания злоумышленники останавливались в течение 4,5 лет.

Действительно, назвать это справедливое наказание сложно. Гораздо меньше повезло Олег Гуревич – директор Западного филиала, который был застрелен прямо в своем кабинете в мае 1994 года, убийство связано с криминальными разборками, касающиеся деятельности ОСБ.

Сломано все

Датой рождения коммерческих банков на постсоветском пространстве можно считать 26 мая 1988 года, когда был принят закон «О кооперации в СССР». Фактически он отменял государственную монополию на банковское обслуживание на территории Союза. Менее чем через три месяца в стране открылся первый коммерческий банк — «Союз-банк» (Чимкентская область Казахской ССР). Он получил лицензию 24 августа 1988 года. А 26 и 29 августа были зарегистрированы Ленинградский кооперативный банк «Патент» и Московский кооперативный банк «Москоопбанк». До конца того года в стране появился 41 коммерческий банк.

Позже, 31 марта 1989 года, Совет министров СССР принял постановление № 280 «О переводе специализированных банков СССР на полный хозяйственный расчет и самофинансирование». С этого момента основным принципом работы даже госучреждений стало получение прибыли, через которую предлагалось определять эффективность организации.

Фото: Борис Юрченко / AP

Таким образом, на 2020 год банковской системе России — чуть более 30 лет. Для сравнения: итальянский Monte dei Paschi di Siena основан в XV веке и работает до сих пор. Британский Barclays, по сей день считающийся одним из крупнейших в мире финансовых конгломератов, существует с 1690 года, хотя нынешний вид он принял в 1896 году.

В России такой традицией может похвалиться только Сбербанк, считающий датой основания 12 ноября 1841 года, когда император Николай I подписал указ об учреждении в России сберегательных касс. Но после советского периода и ему пришлось начинать работу в качестве коммерческого — пусть и госбанка — буквально с нуля. У остальных кредитных организаций задача оказалась еще сложнее. Проблемой было все сразу — неквалифицированные сотрудники (экономическое образование советского периода не годилось), финансово безграмотное население, отсутствие традиций и невозможность какой-либо оценки предприятий. Ведь банки начинали работу в условиях беспрецедентного для советской страны кризиса.

Враг человека

Само слово «банкир» в Советском Союзе вошло в обиход через антизападную пропаганду. В многочисленных карикатурах его представляли в виде символа капитализма, то есть главного врага рабочего класса. Обличать банкира было совершенно безопасно, ведь никаких внутренних сравнений возникнуть не могло, потому что банкиров, как и банков в современном смысле этого слова, в СССР не было.

Система состояла из четырех компонентов — Госбанк (исполнял функции Центробанка), Стройбанк (финансировал советскую экономику), Внешторгбанк (в России переформатирован во Внешэкономбанк и ВЭБ.РФ — отвечал за внешние операции) и Государственные трудовые сберегательные кассы СССР. Последние были преемниками сберкасс Российской империи, а после распада Союза объединились под брендом «Сбербанк России».

Фото; Игорь Зотин / ТАСС

Учреждения решали государственные задачи, не ставили своей целью получение прибыли и, соответственно, не имели никаких конкурентов. Неэффективность такого обращения с финансами стала очевидна даже советскому руководству. В июле 1987 года ЦК КПСС и Совет министров СССР приняли постановление № 821 «О совершенствовании системы банков в стране и усилении их воздействия на повышение эффективности экономики»

В том числе там была прописана исключительная важность «радикальной реформы финансово-кредитной системы». По сути текст документа выглядел приговором всей советской банковской отрасли

Банковская система стала крайне неповоротливой, недостаточно учитывает специфику и особенности отраслей и сфер экономики Низкая эффективность воздействия кредитно-денежных отношений во многом является следствием крупных недостатков и упущений в работе всей финансовой системы Необходима серьезная перестройка всей кредитной системы

Постановление № 821 «О совершенствовании системы банков в стране и усилении их воздействия на повышение эффективности экономики»

Реформы начались незамедлительно, и первым делом количество государственных банков увеличилось до шести. Помимо переименования имеющихся организаций (Внешэкономбанк, Промстройбанк, Сберегательный банк), в список добавились Агропромышленный банк (Агропромбанк) и Банк жилищно-коммунального хозяйства и социального развития (Жилсоцбанк). С 1988 года им были переданы активы и пассивы — другими словами, первоначальный капитал

Также, что важно, изменились принципы отношения с Госбанком: теперь за его кредиты приходилось платить, то есть нести ответственность

С нуля в нулевые

На 1 января 2001 года в России действовали 1311 банков, из них 578 — в Москве. С того момента на фоне роста нефтяных доходов страны и, соответственно, национальной экономики их количество еще некоторое время незначительно росло. Так, в 2003 и 2004 годах их число достигало 1329, но в следующие годы, пусть и с разной скоростью, сокращалось.

Оздоровление банковской системы, сложившейся (или, вернее, не сложившейся) за 1990-е годы, стало одной из главных задач нового руководства страны. Запустить экономику с такими проблемами в кредитах для предприятий нельзя, а чтобы решить их, требовались данные о работе оставшихся организаций. Поэтому уже с 2000 года Центробанк начал переводить коммерческие банки на международные стандарты отчетности, требовать публикацию годовых отчетов и вводить новые практики надзора.

В 2001 году был принят так называемый «антиотмывочный закон», тогда же ЦБ последовал рекомендации Базельского комитета и ввел мотивированное суждение при формировании резервов. Это означало, что Банк России получил возможность применять меры воздействия к кредитной организации даже в случае формального отсутствия нарушений.

В 2002 году на фоне роста экономики страны банковский сектор начал «пухнуть», уже в 2003-м вклады населения превысили 1,5 триллиона рублей. Увеличился и объем розничного кредитования. В попытке не допустить нового краха ЦБ предпринял первую серьезную попытку очистить рынок от недобросовестных организаций и заодно защитить деньги вкладчиков. Речь идет о создании системы страхования вкладов (ССВ), которая заработала в 2004 году с помощью госкорпорации Агентство по страхованию вкладов (АСВ). Сумма страхового возмещения тогда составляла 400 тысяч рублей.

Планы выглядели наполеоновскими. Анонсировалось раскрытие настоящих владельцев кредитных организаций, проверка их устойчивости, источников капитала и бизнес-модели. Но первый блин вышел комом. Дело в том, что само обещание вызвало кризис доверия — банки резко ограничили кредитование друг друга, а на этом фоне рухнули несколько десятков организаций. Вкладчики бросились забирать свои деньги, так что регулятору пришлось спешно успокаивать людей и фактически отменять чистку. В результате проверку прошли более 80 процентов подавших заявку банков, то есть 927 организаций. В том числе, как понимали все участники рынка, среди них оставались и откровенно слабые.

Но это был лишь небольшой эпизод. В целом активы кредитных организаций росли ускоренными темпами. В 1999-м они достигали 30 процентов ВВП, а в 2007 году составили более 60 процентов. В 2005 году рентабельность капитала (размер прибыли к сумме вложенных средств) российских банков достигла 24 процентов. В 2007 году прибыль банковской системы составила 500 миллиардов рублей. На этом фоне на рынок устремились иностранцы, уже в 2006 году их доля в активах выросла до 12,1 процента. Впрочем, речи об открытии филиалов не шло, все банки действовали как дочерние компании, на общих основаниях с российскими. Сложившуюся практику закрепил закон 2013 года.

Растущий оптимизм обрушил финансовый кризис 2008 года. Проблемы привели к тому, что правительство докапитализовало банки на 950 миллиардов рублей, а Центробанк в 2009 году выделил 3,4 триллиона беззалоговых кредитов. Ради спасения такие крупные банки, как «Глобэкс», Связь-банк, «КИТ финанс», продали госкомпаниям за символическую сумму.

В результате государство осознало, что на тот момент банковская система пока не в состоянии самостоятельно проходить кризисы, и вынуждено было усилить контроль за сохранностью средств и их использованием

Именно в тот момент кредитные организации начали получать кураторов из Центробанка

Поначалу внимание было не слишком пристальным, но постепенно регулятор все глубже входил в положение, и в конечном итоге свои контролеры появились в каждом банке

Почему пирамида рухнула

Что “Русский дом Селенга” имеет признаки финансовой пирамиды, налог в Волгограде объявлено в 1993 году, однако иск о закрытии организации было отклонено Арбитражным судом. Причиной был не только страх, юристов, чтобы не допустить развития рыночной экономики и предпринимательства, а также требования налоговых органов принимать все средства РДС, в том числе и деньги вкладчиков, незаконные доходы, что означало конфискацию в пользу государства. Отказ суда конфисковать в казну деньги граждан не прекратите полагаться.

История захвата 7,4 млрд рублей в августе 1994 года в Иркутске аэропорт породило ряд проверок. До этого был конфискован средств в Новгородский филиал. Таким образом, “чтобы наполнить бюджет налогами”, но никто не учел, что снято за счет государственных средств не относятся к жуликам и рядовых граждан.

Руки налоговикам развязали Указ Президента Об установлении лимита наличных денег в кассе. В октябре 1994 года проверить нагрянули одновременно в нескольких отраслях.

Возможно, история пирамид “Русский дом “Селенга”” продолжался бы и дальше, но в ответ на проверки организацией было принято решение приостановить выплаты вкладчикам. Этот шаг превратился в бумеранг, клиенты стали требовать возврата денег. Но даже баснословные суммы в филиалах не могли заполнить финансовую “дыру”. Правоохранительные органы начали поступать заявления от обманутых вкладчиков. Пирамида рухнула, а ее организаторы осужден в мае 1995 года в мошенничестве. РСД был официально признан банкротом только в июле 1997 года

«Властилина»

Компания под названием «Властилина» была зарегистрирована в 1993 году. Основателем этой структуры была Валентина Соловьева, которая предлагала россиянам приобрести автомобиль по изначально заниженным ценам.

Как и в любой пирамиде, первым клиентам удалось купить по низкой цене автомобиль «Москвич», а некоторым даже достались иномарки. Сработало «сарафанное радио», и люди толпами понесли свои наличные в эту компанию. Однако со временем сумма взносов увеличивалась, так же как и время ожидания автомобилей.

В скором времени эта финансовая организация начала, помимо автомобилей, предлагать приобрести новые квартиры по очень дешевой цене. Окончание истории не трудно предугадать: «Властилина» перестала выполнять свои финансовые обязательства, а покупатели, уже заплатившие деньги, остались без автомобилей и квартир. Соловьева решила скрыться, но через некоторое время она все же была арестована.

Финансовая пирамида Чарльза Понци

Честь учреждения первой американской финансовой пирамиды принадлежат итальянскому перебежчику Чарльзу Понци (в разных источниках – Понти, Понзи).

Отправной точкой создания нового бизнеса стало получение им в 1919 г. по почте из Испании письма с международным ответным купоном (IRC, от англ. International Reply Coupon), использовавшимся для оплаты почтовых марок.

Из-за резкой разницы обменных курсов европейских валют по отношению к американскому доллару продажа таких купонов на территории США могла оказаться весьма прибыльным занятием.

Имея в кармане всего 150 долларов, Понци активно взялся за создание компании The Securities and Exchange Company (SXC). Природный предпринимательский дар позволил ему быстро заручиться поддержкой влиятельных инвесторов.

Фото 3. Чарльз Понци после задержания и ареста

Схема, сулившая баснословную прибыль, сводилась к приобретению простого векселя, гарантировавшего прибыль от вложений в размере 50 % в течение полутора месяцев и 100 % – в течение трех месяцев.

Никакие другие ценные бумаги того периода обеспечивать столь высокую доходность не могли. Алчность и продуманная рекламная кампания сделали свое дело: спустя всего полгода ежедневная выручка от продажи векселей достигла четверти миллионов долларов.

Эта схема маскировалась под вполне легальную деятельность по приобретению международных ответных купонов в странах Европы и их перепродаже на территории США по более выгодной цене.

На самом деле продать такие купоны в США было просто невозможно. Их можно было только обменять на энное количество почтовых марок. Это обстоятельство никак не афишировалось, хотя любой вкладчик при желании мог легко выяснить его в ближайшем почтовом отделении…

Публичные заявления руководства созданной Понци структуры о ее финансовом положении привлекли внимание финансовых аналитиков. Расследование авторитетного издания Post Magazine привело к неутешительным выводам: для обеспечения обязательств компании SXC требовалось свыше 160 млн купонов, тогда как в действительности их было выпущено в 6 тысяч раз меньше…

Расследование авторитетного издания Post Magazine привело к неутешительным выводам: для обеспечения обязательств компании SXC требовалось свыше 160 млн купонов, тогда как в действительности их было выпущено в 6 тысяч раз меньше…

В августе 1920 г. деятельность SXC была пресечена ФБР, установившим полное отсутствие инвестиционной деятельности компании.

Анализ финансовой отчетности позволил разоблачить мошенническую схему финансирования новых выпусков ценных бумаг исключительно за счет денежных средств, вырученных от продажи старых.

Как работает финансовая пирамида

Вариаций мошеннических пирамидальных схем существует немалое количество. Суть остается неизменной, а вот способы «пустить пыль в глаза» рядовому гражданину становятся все изощреннее. Рассмотрим 2 наглядных примера:

| Пример 1 | Пример 2 | |

| Этап 1 | Организаторы проводят рекламную кампанию по выращиванию дома цветов, грибов, экзотических растений и т. д. Людям предлагается купить семена и сделать некий «вступительный взнос». Итоговая сумма 4 тыс. руб. Через 3–4 месяца фирма обещает выкупить саженцы за 8 тыс. руб. | Организация представляет себя инвестиционным фондом. Вложить требуется минимум 5 тыс. руб. Необходимо пригласить в проект еще 4 человека и тогда можно получить свою прибыль в размере 10 тыс. руб. При вступлении 6 первых человек прибыль компании на этом этапе составляет 25 тыс. руб. |

| Этап 2 | Слухи об этом быстро распространяются среди населения, и от желающих нет отбоя. Семена активно скупают, а первые вступившие уже получают свою прибыль. На самом деле это деньги от новых покупателей. | Каждый из 6 вступивших приглашает по 4 человека, которые так же вносят 5 тыс. руб. У компании в руках уже: 25+6*4*5=145 тыс. руб. Из них она расплачивается с первыми участниками: 10*6=60 тыс. руб. Прибыль компании составит 145-60=85 тыс. руб. |

| Этап 3 | В какой-то момент «бум» на эту идею проходит и новых членов пирамиды становится все меньше. Организаторы бесследно исчезают со всеми деньгами. Выясняется, что растения обыкновенные и не стоят заявленных денег. Поэтому много людей не получают ни обещанной прибыли ни вложенных средств. | Участники второго уровня также приглашают по 4 человека, которые вкладывают по 5 тыс. руб. У компании на руках уже 85+24*4*5=565 тыс. руб. Из них она расплачивается со вторыми вкладчиками: 10*24=240 тыс. руб. Прибыль компании составит 565-240= 325 тыс. руб. Рост пирамиды будет экспоненциальным (геометрическая прогрессия, когда скорость роста пропорциональна числу участников). Придет время, когда вновь вступившие уже не смогут найти новых участников. Пирамида рушится, и организаторы «снимают сливки». |

Эти описания представлены в упрощенном варианте. Существуют сложные запутанные схемы с наличием реального товара и очень похожие на сетевой маркетинг, который является легальным бизнесом. Живут финансовые пирамиды только за счет притока новых людей: других источников выплаты доходов нет. Крах любой такой организации неизбежен.

Возможно, уже через несколько месяцев после начала работы компания начинает ощущать «дефицит» новых членов. В то же время обязательства растут, и часто среди вкладчиков начинается паника. Они массово начинают продавать «ценные бумаги» если таковые имеются. Или импульсивно принимают решение забрать свои вложения. И если кто-то говорит что смог заработать на пирамиде, то значит, он был в числе первых или хотя бы в середине. Верхушка (организаторы) в любом случае заработает больше. Рано или поздно огромное число участников «кинут», оставив без денег.

Поле чудес в стране дураков

С какой радостью бывшие советские граждане несли свои кровные в пирамиды в надежде на быстрое обогащение! Удивляться этому не стоит: капитализм свалился на них как снег на голову, при этом ни малейшего представления о механизмах инвестирования и законах свободной экономики у людей не было. Финансовая безграмотность населения в сочетании с советской привычкой верить всему, что написано в газете и сказано с экрана телевизора, творили чудеса. В какой-то момент казалось, что история Буратино, который по совету кота и лисы закопал пять золотых, ожидая, что из них вырастет денежное дерево, — вовсе не сказка, а пособие для начинающих инвесторов.

«Купил жене сапоги!» — радостно сообщал с экрана «партнер» МММ Леня Голубков. И у граждан не было причины не верить рекламному персонажу, так похожему на простого советского работягу. А раз получилось у него — значит, получится и у них.

Кузнецом рекламного успеха МММ стал кинорежиссер Бахыт Килибаев. Он вспоминал: «Мавроди мне говорил: «Бахыт, через четыре дня надо уже запускать что-нибудь в эфир». — «А что?» — «Ну, вот так, чтобы все взяли и принесли нам деньги»». И деньги несли.

Как пишет в своей книге «Все великие аферы, мошенничества и финансовые пирамиды: от Калиостро до Мавроди» Антон Кротков, многие граждане 90-х восприняли появление пирамид как манну небесную. Он приводит слова 50-летней женщины, говорившей, что «умные люди теперь на работу не ходят», ведь месячную зарплату можно получить на операциях с акциями. Эти люди закладывали свое имущество и недвижимость, «крутили» зарплату в МММ и прочих конторах. Известна история человека, который продал квартиру, купил на все деньги «мавродиков», а сам с женой, двумя детьми и больной свекровью жил в гараже.

Надежда на быстрое обогащение и азарт игрока ослепляли даже рационально мыслящих людей. Одного из них цитирует Кротков:

«В молодости я два курса проучился на экономическом факультете и, конечно, в глубине души, отдавал себе отчет в том, что ни одна ценная бумага не может расти бесконечно и все закончится жуткой катастрофой наподобие той, что когда-то загнала США в Великую депрессию. Но одновременно было очень сильное желание успеть ухватить от этой уникальной ситуации все возможное, ведь другого такого шанса в моей жизни могло и не представиться. Я до самого конца верил в свою интуицию, тонкое чутье игрока.

Несколько раз я получал очень хорошую прибыль и мог завязать, оставшись в большом выигрыше. Но в том-то и дело, что, даже выиграв чемодан денег, несколько часов наслаждаешься видом этих пачек банкнот, а потом снова тащишь их к Мавроди, по дороге повторяя клятвы себе и Господу Богу, что если и на этот раз пронесет, тогда уже все — завяжу навсегда!»

1 / 2

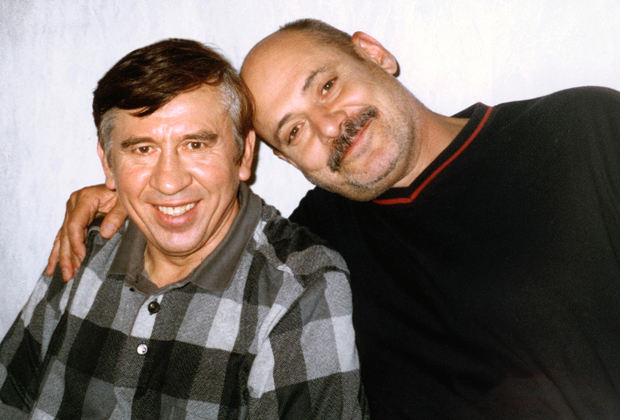

Леня Голубков (артист Владимир Пермяков) — лицо рекламной акции МММ; справа — Иван Голубков, брат Лени (артист Вячеслав Воробьев)

Фото: РИА Новости

Конечно, большинство не «завязывало», и в результате к моменту краха пирамид люди оставались без средств к существованию, а некоторые вообще на улице. Во всех грехах винили государство — достаточно вспомнить митинги за освобождение Мавроди. Вкладчики свято верили в то, что нерадивые чиновники не хотят, чтобы люди жили лучше, и потому вероломно удерживают их спасителя, который обещал, что вскоре к кассам МММ подъедут несколько КамАЗов с наличностью, которой хватит, чтобы расплатиться со всеми.

Если же говорить серьезно, то государству до поры до времени финансовые пирамиды были даже выгодны: они позволяли изъять из обращения избыток денежной массы, что способствовало снижению инфляции. С другой стороны, как уже говорилось, пирамидостроители получали нешуточную власть над кошельками граждан и возможность манипулировать их настроениями, а таких конкурентов государство терпеть не собиралось.

Чем может обернуться увлечение финансовыми пирамидами, наглядно показали события в Албании. В январе 1997 года там рухнуло множество так называемых банков и инвестиционных компаний. Компенсации по вкладам государство решило не платить и только запретило деятельность «пирамидальных» компаний. Это привело к массовым беспорядкам и мятежу — население захватило оружие и власть в нескольких городах, и если бы не введение полицейского контингента ООН, в стране разразилась бы настоящая гражданская война.

Признаки финансовой пирамиды

1. Выплаты не связаны с объёмом продаж

Если говорят, что вы получите, например, 5% с каждого проданного вами и вашим соседом шампуня, скорее всего, это сетевой маркетинг.

Если никто не говорит, что количество проданных акций, ваучеров или товаров повлияет на выплаты, то это похоже на мошенническую схему, где доход идёт со взносов новых вкладчиков.

2. Вам обещают лёгкий и нереальный доход

В рекламе финансовых пирамид звучат цифры доходности выше среднего по рынку. Упоминается отсутствие рисков, быстрое обогащение, называется конкретное число денег, которое вы получите. Например, «Получай гарантированно +100% доходности каждую неделю без специальных знаний и навыков».

Такая процентная выплата не рациональна. Она превышает предложения любых финансовых институтов. Российские банки дают ставку по вкладу 7-8% в год. Кроме того, на рынке ценных бумаг запрещено законом гарантировать доходность и нужно предупреждать инвестора о риске потери денег.

3. От вас требуют достаточно денег, но при этом следить за движением средств невозможно

Обычно стартовый взнос в пирамидах большой, но доступный для людей. Так можно охватить максимум инвесторов, которые смирятся с потерей средств в случае краха.

При этом деньги постоянно «путешествуют»: вам говорят, что страхование сделок фонда идёт в одной стране, а покупка-продажа акций – в другой.

4. Руководители компании думают только о пиаре

Если во время презентации, на сайте или в буклетах постоянно рассказывают, как пайщикам повезло, но при этом не дают точной информации (годовых балансов, финансовых отчётов, списка активов), которую можно проверить в независимых источниках, это пирамида.

Для таких схем характерна агрессивная реклама в СМИ (например, «Компанию Южных Морей» Роберта Харли за деньги поддерживали писатели Дэфо и Свифт).

5. В разговоре с организаторами звучат непонятные термины

Организаторы финансовых пирамид постоянно используют «умные слова»: трейдинг, фьючерс, форекс, опционы. Такая лексика должна отпугнуть, но на практике она интригует и привлекает новых инвесторов.

6. Организаторы сохраняют анонимность, а у компании много тайн

Если у организации нет офиса, точного определения деятельности и устава, а главное – лицензии ФКЦБ/ФСФР России или Банка России, лучше с ней не связываться.

Кроме того, у таких компаний обычно нет собственных основных средств и других капитальных активов. Вам могут говорить, что секреты работы не раскрывают специально, ведь это конфиденциальная и стратегически важная информация.

«Кэшбери»

Наиболее громким скандалом последних лет следует признать крушение империи Артура Варданяна «Кэшбери» (Cashbery).

Не имея лицензии, выдаваемой Центробанком микрофинансовым организациям, инвестиционный сервис «Кэшбери» специализировался на размещении депозитов в криптовалюте и рублях, выдаче микрозаймов.

Фото 6. Заставка сайта проекта «Кэшбери»

Официально деятельность «Кэшбери» велась по трем направлениям через инвестиционную платформу CashTrading, платформу взаимного кредитования Cashbery и инвестиционно-обучающий проект «Лига Аукционов».

В сентябре 2018 г. Центробанк официально обратился в Генпрокуратуру и Министерство внутренних дел с информацией о выявлении признаков финансовой пирамиды в деятельности группы компаний, объединенных брендом «Кэшбери».

Основные претензии – полное отсутствие реальной хозяйственной деятельности, агрессивная реклама сомнительных услуг, обещание вкладчикам доходности, в десятки и сотни раз превышающей доходность по банковским депозитам (до 1800 % годовых).

К рекламированию услуг компании привлекались именитые представители российского шоу-бизнеса Ольга Бузова, Валерий Меладзе, Николай Басков.

Ущерб от финансовой деятельности компании «Кэшбери» оценивается в пределах 40-45 млн долларов. Число пострадавших от мошеннических действий компании может составить несколько десятков тысяч человек.

Создание бизнес-клуба «РуБин»

Сам клуб позиционировался как инвестиционный проект, который реализовала компания ООО «САН». Учредителем организации являлся Александр Польщенко. Гражданам предлагалось вкладывать деньги в масштабные мероприятия, связанные с земельными участками, строительством, морскими перевозками и биржевыми сделками. При этом никого не настораживало, что уставный капитал ООО «САН» был минимальным для юридического лица такого рода – 10 тыс. руб

Также стоило обратить внимание, что организация не имела лицензии на прием у населения вкладов и совершение финансовых операций

Рис. 1. Обманутые вкладчики

Главным для вкладчиков оказались предполагаемые дивиденды, а Польщенко был щедрым на обещания. Речь шла о прибыли в 25-50%, а в некоторых случаях, как выяснилось, говорилось и о 80%. В частности, вклад в 3 тыс. руб. должен был приносить 25% годовых, а вклад в 30 тыс. руб. – 50%.

Стоит заметить, что неоправданно высокие дивиденды – один из признаков того, что вложение средств является аферой. «Властилина» принимала деньги на депозит под 200% в месяц, а МММ – от 1 000 до 3 000% годовых (В. Агапова «Новые русские аферы: герои нашего времени»).

В 2007 году ООО «САН» было преобразовано в одноименное ЗАО, генеральным директором которого стал числиться Александр Федин. Он представлялся опытным бизнесменом, а также сообщал потенциальным вкладчикам, что внесенные средства будут застрахованы. В результате поток вложений увеличился в несколько раз. На самом деле, страхование вкладов велось не уполномоченным на то юридическим лицом.