What’s Included In a Term Sheet

The details to be included in a term sheet are highly dependent on the agreement at hand. What is included in a angel investment, early funding investment term sheet will be substantially different than what’s included in a commercial real estate development term sheet.

Regarding an investment term sheet, commonly included details are:

- Nonbinding Terms. Neither party is legally obligated to abide by whatever is outlined on the term sheet.

- Company valuations, investment amounts, the percentage of stakes, and anti-dilutive provisions should be spelled out clearly.

- Voting rights. Startups seeking funding are usually at the mercy of VCs who want to maximize their investment return. This can result in the investor asking for and obtaining a disproportionate influence on the company’s direction.

- Liquidation preference. The term sheet should state how the proceeds of a sale will be distributed between the entrepreneur and the investors.

- Investor commitment. The term sheet should state how long the investor is required to remain vested.

Regarding debt agreements, commonly included details are:

- Economic details. This includes the term, loan size, interest rate, and other financial matters common to debt.

- Risk mitigation preferences. The lender will often require specific conditions be met or specific information be provided on a recurring, timely manner.

- Extension rights. The borrower is often allowed to extend a loan, but the term sheet identifies the conditions and cost of extension.

- Due diligence at closing. As part of the term sheet, the lender may stipulate what they require when the loan agreement is drafted. This can include a list of requirements the borrower must prepare to be approved for the loan.

A term sheet may be signed by both parties to formally signify that each side has agreed to the terms and that each team’s legal council may proceed with drafting a formal agreement.

Акции, не включенные в котировальные списки

1. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

4. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Передача объекта

Порядок проведения передачи объекта:

- осуществляется получение разрешения ввода в эксплуатацию заказчиком, обязательно регистрируется дом в государственном реестре управления;

- после регистрации, заказчик в письменном виде оповещает заказчика о готовности передать объект в собственность, назначает время и дату передачи, где будет все законно оформлено;

- после осмотра инвестором недвижимости и отсутствии дефектов, он подписывает акт приема-передачи, после отправляется в управление государственного реестра для оформления помещения в качестве своей собственности.

В любом случаи существуют и риски, которых остерегаются стороны инвестиционного договора, основные из них это:

- Произошла перепланировка помещения. В договоре данный инцидент не отразился. Одна из сторон не в курсе изменений;

- Отсутствует право собственности на землю у заказчика. Такое строительство будет признано не действительным и в эксплуатацию дом не введется;

- Объект не соответствует характеристикам, которые четко указаны в договоре;

- Площадь помещения по размеру меньше и больше указанного в договоре;

- Строительство объекта осуществлено не качественно, есть отклонения от установленных норм.

Как вычислить злоумышленников?

1. Попросите сообщить и запишите название организации, должность, Ф.И.О. сотрудника, который вам позвонил. Затем прервите разговор и перезвоните в компанию, чтобы уточнить, работает ли у них этот сотрудник, актуальны ли озвученные по телефону предложения.

Перезвоните в компанию по номеру, указанному на сайте Центрального банка РФ в разделе «Проверить участника финансового рынка».

2. Не спешите делать выводы: если вам позвонили с номера, который есть на сайте компании, это еще не значит, что вы говорите с ее сотрудником. Мошенники часто используют программы, которые позволяют сымитировать номер.

3. Если сотрудник приглашает вас в свой офис, обязательно позвоните по телефону, указанному на сайте компании, и уточните адреса офисов в вашем городе.

4. Никому ни при каких обстоятельствах не передавайте конфиденциальные данные: логин, пароль и реквизиты вашей банковской карты (секретный код безопасности CVV2, подтверждающий подлинность карты, имя ее владельца, срок действия), ПИН-код, кодовое слово.

5

Если вас просят авторизоваться на сайте инвестиционной компании для открытия счета, обязательно обратите внимание на адресную строку: проверьте, на том ли сайте вы находитесь.. 6

Прежде чем ввести логин и пароль, посмотрите, защищено ли соединение. Если перед адресом сайта стоит «https», то все в порядке.

6. Прежде чем ввести логин и пароль, посмотрите, защищено ли соединение. Если перед адресом сайта стоит «https», то все в порядке.

7. Проверьте правовой статус инвестиционной компании на сайте ЦБ РФ в разделе «Проверить участника финансового рынка». По законодательству РФ деятельность на финансовом рынке требует лицензии (ст. 39 Закона о рынке ценных бумаг). Осуществляйте проверку по ИНН или ОГРН, а не по наименованию компании.

8. Не переводите денежные средства до заключения инвестиционного договора. Причем отдавать предпочтение лучше договору в бумажном виде. Это позволит вам заранее проверить лицензии компании и задать вопросы ее сотруднику во время консультации. Кроме того, на руках будут оригиналы документов, с которыми в дальнейшем при необходимости можно обратиться в суд или госорганы.

Заключение договора в форме онлайн менее надежно, так как информация с электронных ресурсов может быть удалена. Также крайне затруднительно привлечь к ответственности злоумышленника, если договоренности были достигнуты по телефону.

Как инвестировать в стартапы: пошаговая инструкция

Основные варианты инвестиций ниже.

Краудинвестинговые платформы

Так или иначе, вы слышали о краудфандинге. В разных формах он работает уже давно. Это когда вы соглашаетесь отправить деньги кому-то, чтобы чем-то ему помочь. Это может быть сбор денег на лечение или, например, помощь в публикации книги. Теперь же можно кинуть 100 долларов на инвестирование в стартап, который опередит рынок.

Модель p2p-кредитования

Современная экономика и прогрессивные технологии дали миру захватывающую вещь — альтернативное финансирование. В основном это два типа — краудфандинг и одноранговое кредитование. Как и в модели краудфандинга, здесь участвуют три стороны (инвестор, стартап, посредник) поэтому их часто путают. Но это разные вещи.

Концепция p2p-кредитов принципиально иная. В этом случае люди или компании одалживают деньги под фиксированный процент, а не покупает какие-либо акции или долю в бизнесе.

Безопасно ли это? Многие сайты P2P-кредитования утверждают, что они принимают только платежеспособных заемщиков. И скорее всего не врут. На самом деле это в их же интересах, потому что чем больше успешных сделок, тем больше заработает сама платформа.

Вкладывать через клуб инвесторов онлайн

Вступление в инвестиционный клуб многие считают лучшим инвестиционным решением. Инвестиционный клуб — это группа людей, которые объединяют свои деньги для инвестирования. Обычно инвестиционный клуб — партнерская организация, где все вопросы решаются голосованием большинства голосов членов.

Возможно, самая большая выгода от вступления в инвестиционный клуб — это образование. Когда несколько инвесторов собираются вместе, чтобы поделиться идеями и информацией, часто возникает синергетический эффект, когда сумма частей больше, чем целое.

Инвестиционные клубы можно сравнить с паевыми инвестиционными фондами. Они также аккумулируют средства и вкладывают их в бизнес, ценные бумаги или другие активы.

Правила для инвесторов

Основные положения:

- Будь готов раскошелиться. Убедись в доступности своего капитала, чтобы, когда на горизонте замаячит отличный стартап, под рукой были свободные деньги для инвестирования. На платформах краудфандинга пасется много профессионалов, которые умеют находить перспективные стартапы. Часто искомые суммы собираются меньше, чем за сутки. Кто не успел — в пролете.

- Осознавай риски инвестиций. Большинство стартапов терпят неудачу. Если, делая вклад, мы уже рассчитываем на деньги, которые получим обратно, — значит, наша инвесторская карьера находится под угрозой. Вкладывать можно только свободные деньги, от которых мы не зависим.

- Диверсифицируй. Учитывая высокий процент неудачных стартапов, разумно распределить риск, инвестируя в несколько стартапов из разных отраслей. Цель состоит в том, чтобы за счет нескольких успешных стартапов отбить убытки от провалившихся. Эту стратегию в шутку называют «вкладывай и молись».

- Прояви терпение. Мы уже знаем, что даже потенциально успешному стартапу нужно пройти несколько стадий, чтобы он начал возвращать инвестиции. Обычно реальный рост прибыли начинается после публичного размещения акций компании на бирже.

- Подготовь стратегии выхода на рынок. Каждому инвестору нужно подготовить список конкурентов и попытаться придумать, как можно откусить у них кусок рынка.

https://youtube.com/watch?v=dIBJKygl_AQ

Основные факторы, влияющие на доверие:

Сформировать высокий уровень доверия к вам и Вашей компании — посильная задача. Для ее реализации достаточно воздействовать на 6 триггеров.

Уверенность в себе

Если вы все еще думаете, как понравиться и вызвать доверие клиентов, то этот пункт вам поможет.

Сложно доверять тому, кто сам не верит в свои силы, вы должны доказать, что ни на минуту не сомневаетесь в себе.

-

Отзывайтесь о конкурентах с уважением. Унижение соперников в первую очередь говорит о слабости и дилетантстве, и ни в коем случае не свидетельствует о силе компании. Старайтесь избегать упоминаний о конкурентах, если это возможно.Если же подобного обсуждения не избежать, говорите о конкуренции смиренно, не принижая конкурента, а используя сильные стороны своей компании. «Компания X действительно обеспечивает полный набор безопасности, но мы можем предложить некоторые дополнительные функции, такие как …»

-

Срывайте собственные продажи. Если вы знаете, что Ваше предложение не решит проблему клиента, отказывайтесь от сделки, даже если клиент согласен ее совершить. Продав бесполезный товар, вы получите лишь 1 продажу; предложив клиенту действительно полезное решение, вы улучшаете свою репутацию и получаете положительное мнение, которые может серьезно распространиться.

Откровенность

Чтобы с клиентами установились прочные связи, вы должны иметь с ними общие ценности. Найти точки соприкосновения можно, открыто заявив о своей позиции, целях и миссии компании. Только не стоит врать — аудитория быстро распознает ложь, а вы потеряете весь авторитет.

В психологии есть такой прием, как «демонстративная честность». Используя его, вы можете «по-секрету» сообщить клиенту полезную для него информацию, взамен завоевав доверие.

Также знаком откровенности компании будет признание своих ошибок. Если в работе возникают какие-либо сложности, которые могут «задеть» клиентов, сообщите о них заранее и предложите пути решения. Такая честность будет гораздо более выигрышна, нежели замалчивание и игнорирование негативных последствий.

Экспертность

Это лучший способ завоевать доверие клиентов. Чтобы привлечь и удержать клиентов, вы должны быть экспертом в своей области. Доказать, что вы хороши в своем деле можно при помощи участия в конкурсах и публичного прохождения проверок.

Также Вашу экспертность докажет активная помощь клиентам. Для этого вы должны быть готовы разложить всю информацию по полочкам, отвечать на все вопросы и давать советы. Убедитесь, что все сотрудники компании компетентны, готовы поддерживать высокий уровень обслуживания клиентов и делиться своими профессиональными знаниями.

Надежность

Компания должна обещать меньше, а делать больше.

Вам нужно всегда выполнять свои обещания и стремиться к их перевыполнению. Например, если вы обещаете перезвонить клиенту в течение 24 часов, а звоните уже через 6 — вы превысили ожидания покупателя и зарекомендовали себя.

Старайтесь работать так, чтобы Ваши обещания не вызывали ни малейших сомнений.

Индивидуальный подход

Нетрудно понять, как вызвать доверие у клиента. Каждым своим действием вы должны показывать, что конкретно этот клиент важен для Вас. Посылайте персонифицированные письма, обращаясь по именам, поздравляйте с праздниками, предлагайте уникальные скидки. Такими небольшими действиями вы создаете прочную эмоциональную связь.

Старайтесь отходить от стандартных наборов продуктов, которые предлагаются каждому клиенту — адаптируйте решения специально под нужды конкретного покупателя. При этом даже не нужно менять товар. Выслушивайте клиента, задавайте наводящие вопросы, интересуйтесь потребностями, а затем формируйте презентацию продукта, основанную на его уникальных проблемах. Это помогает завоевать доверие клиента и гарантирует хорошую позицию Вашему товару.

Обратная связь

Откуда вы можете знать, как аудитория оценивает Ваши действия и предложения? Лучший вариант получить правдивую информацию — спросить напрямую. Высылайте анкеты, обращайтесь лично при встрече, звоните — проявляйте свою заинтересованность в позиции каждого клиента.

Эта работа не только позволит вам «выслужиться» перед клиентами. В результате вы получите ценную информацию, которая позволит изменить Ваш бизнес к лучшему.

Договариваемся о цене

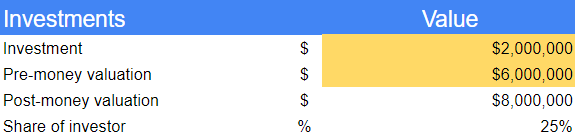

Инвестор говорит: «Я дам компании $2 миллиона по оценке $8 миллионов». Формулировка вроде понятна, но на деле выходит следующее:

Инвестор считает: «Я даю 2 из 8 миллионов, получаю 25%».

Предприниматель думает: «Моя компания стоит 8 миллионов, инвестор даст 2 и получит 20%».

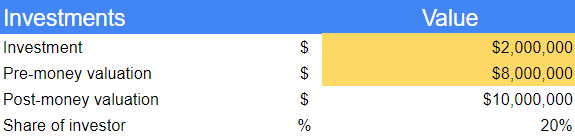

Дело в том, что за ОЦЕНКУ проекта можно принять как ДОинвестиционною оценку компании (“pre-money valuation”), так и ПОСТинвестиционную (“post-money valuation”), равную сумме доинвестиционной оценки и объему инвестиций. Этот вопрос нужно уточнить сразу, чтобы не получилось так, что предприниматель чувствует себя обманутым, а инвестор — недопонявшим ситуацию.

Если о цене компании договориться все-таки не удалось, существует масса механизмов структурирования инвестиций — займы, варранты и т.п. Они могут разрешить ситуацию. К примеру, использовать «конвертируемый заем» (“convertible note”, читайте подробнее про конвертируемые займы в моей предыдущей статье), который позволяет получить деньги без бесконечных споров на тему оценки на ранней стадии и проблем с инвесторами при недооценке компании на стадии следующего раунда.

Из чего состоит тест для инвесторов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Тест содержит десять разделов, каждый из которых делится на два блока: «Самооценка» и «Знания». В вопросах про самооценку спрашивается, владеет ли инвестор реальным опытом торговли тем или иными финансовыми продуктами. Основная цель – выявить степень подготовки и риск-профиль клиента. Лукавить смысла нет, ибо блок «Самооценка» не влияет на результат экзамена.

Блок «Знания» состоит из четырех вопросов средней сложности с четырьмя вариантами ответа. Открытых вопросов нет, так что заблудиться трудно. Подготовил для вас ответы на все вопросы, ради эксперимента прошёл тест сам. Пользуйтесь.

Принципы доверия

Мы обретаем доверие в тот момент, когда наши слова подкрепляются поступками. При этом в своих действиях мы руководствуемся убеждениями, построенными на жизненных ценностях. Если человек не обладает таковыми, то он вряд ли сможет вызвать доверие у окружающих. Чарльз Грин выделяет четыре принципа, которые помогут каждому предпринимателю выглядеть наиболее убедительным.

Фокусировка на других. Покупатели, сотрудники, партнеры, подчиненные, руководители отделов — относитесь к ним как к людям со своими потребностями, а не как к инструментам для достижения собственных целей. «Мы часто употребляем термин «клиентоориентированность», однако видим в нем только экономическую выгоду для человека, который пытается нам доверять», — отмечает Грин.

Сотрудничество. В данном случае речь идет о готовности формировать общие цели и реализовывать способы их достижения.

Долгосрочные отношения. По мнению Грина, продажи необходимо выстраивать таким образом, чтобы они способствовали налаживанию долгосрочных отношений с покупателями. Для этого на первый план должна выйти не финансовая прибыль, а удовлетворение потребностей каждого человека.

Честность. Чарльз Грин рекомендует в любых отношениях оставаться честными и открытыми, поскольку такое поведение значительно повышает доверие со стороны клиентов.

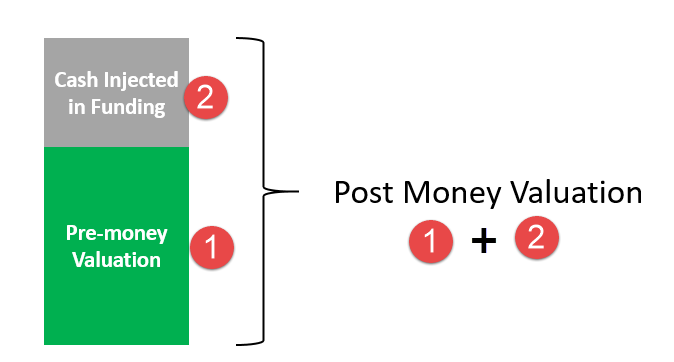

Обсуждаем ликвидационные права

Один из важных вопросов для инвестора — ликвидационные права — что он получит в случае закрытия, продажи и других событий, которые будут обозначены в акционерном соглашении. Правильно сформулированные условия ликвидационных прав, выбранные мультипликаторы и кэп позитивно влияют на оценку стартапа и, как правило, помогают удовлетворить обе стороны. Особенно это актуально для финансовых инвесторов, не заинтересованных принимать активное участие в жизни стартапа.

Предположим, в компанию инвестировали $2 млн. по доинвестиционной оценке $6 млн. Получается, у инвестора 25% компании, у основателей — 75%. Далее ее купили за $20 млн. Есть три типичных варианта ликвидационных прав:

- Простое преимущественное ликвидационное право без права участия (англ. non-participation liquidation preferences). В таком случае и инвестор, и основатели получают все пропорционально своим долям. Согласно нашим условиям, у инвестора — $5 млн., основатели забирают $15 млн. соответственно. Часто если ликвидационная стоимость ниже вложенных инвестором денег, он получает все в первую очередь.

- Преимущественное ликвидационное право с правом участия (англ. participation liq pref). В данном случае сначала инвестор возвращает свои средства, а уже потом остаток делится пропорционально долям. В примере инвестор получит 2 млн. + 25% от 18 млн. = 6,5 млн., а основатели соответственно 75% от 18 млн. = 13,5 млн.

- Также некоторые фонды любят практиковать мультипликатор к ликвидации, то есть обязательный множитель к возврату до начала пропорционального распределения.

Защита от размытия

Следующий раунд финансирования всегда вносит коррективы в работу проекта. Инвестор и предприниматель должны обсудить, что будет происходить, если стоимость компании на раунде растет или она наоборот проходит по сниженной цене.

В первом случае, если оценка компании выросла, важно обсудить право преимущественного участия инвестора в раунде и пропорционального поддержания его доли. Во втором случае, сниженная цена компании означает для инвестора убыток

Существует несколько вариантов защиты инвестора в таких случаях:

Во втором случае, сниженная цена компании означает для инвестора убыток. Существует несколько вариантов защиты инвестора в таких случаях:

- Инвестор размывается пропорционально своей доле. Это очень редкий вариант, дружественный для проекта, но крайне негативный для инвестора.

- Метод «full ratchet», при котором размывается только доля основателей, акции инвестора конвертируются в такой пропорции, которая позволяет сохранить его начальную стоимость.

- И так называемое размытие по методу «среднего взвешенного». Компромиссный вариант между первым и вторым способами.(подробнее в следующих статьях)

Внимание к вышеперечисленным пунктам при оформлении Term Sheet и обсуждение данных вопросов помогают прийти к взаимопониманию с инвестором и избежать конфликтных ситуаций в большинстве случаев. Но это далеко не полный список, о других важных пунктах мы поговорим в следующих постах

Оставляйте комментарии, задавайте вопросы, подписывайтесь на наш блог. У вас есть крутой технологический стартап? Мы инвестируем в разработчиков ПО для B2B и B2C по всему миру и будем рады узнать о вас! Для этого заполните заявку на нашем сайте leta.vc

Читайте продолжение, чтобы полностью разобраться в том, что такое Term Sheet:

Цена проекта

Договор с инвестором обязательно имеет пункт о цене. Инвестора интересует твердая цена, то есть цена, которая не будет меняться на период осуществления проекта. Она учитывает такие, нюансы ка вознаграждения заказчика за проделанную работу, стоимость материалов для работ, стоимость за услуги предоставленные квалифицированными специалистами, возможные риски, оплата за использование определенного оборудования.

Приблизительная цена определяется в установленном порядке, то есть этот момент обязательно прописывает в договоре. В основном для расчета используют индексный метод. Этот метод предусматривает, что каждые из этих затрат корректируются индексами, при этом учитываются любые изменения в ценах на используемые материалы и услуги.

Важным моментом в определении стоимости проекта играет и срок договора. Во многих случаях именно срок служит точкой отсчета для определения дальнейшей ответственности. Как показывает практика, нарушения обязательств допускаются в срок выполнения проектных работ. В случаи если объект сдается не в тот срок, то возможны изменения в цене. Рискует не только инвестор, а рискует и сам заказчик. Риск инвестора заключается в том, что он не вовремя получает результат и это может обрушить все его планы (иногда инвестируют в недвижимость для последующей продажи, при этом он может заключить договор с потенциальным покупателем). Заказчик рискует тем, что инвестор может подать в суд или стоимость материалов или услуг может увеличиться в цене и это спровоцирует недостаток. Такой расклад может отнять заработок у заказчика.

Иностранные ETF – с 1 апреля 2022 года

1.Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

2. Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации.

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб. – 5000 руб. = 4000 руб.).

Закрытые паевые фонды (ЗПИФ)

Как ещё может называться у брокеров:

- Тинькофф: Закрытые паевые фонды

- Фридом Финанс: Тест 8 Сделки по приобретению инвестиционных паев ЗПИФ

Вопросы и ответы

1. Инвестиционный пай – это:

Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

2. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Снижается

3. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

4. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Да, если это предусмотрено правилами доверительного управления фондом

Forex

1. Первая валюта в обозначении валютной пары это:

Ответ: базовая валюта

2. Укажите от какого параметра не зависит спред на валютную пару:

Ответ: направление сделки

3. При каком режиме исполнения заявок форекс-дилером может применяться перекотирование «requote»:

Ответ: немедленное исполнение

4. При каком типе отложенной заявки в торговой платформе МТ4(МТ5), из указанных ниже, возможно минусовое «проскальзывание» (slippage) при закрытии позиции на «быстром рынке» (когда цена исполнения отличается в худшую сторону от цены установленной в отложенной заявке)?

Ответ: sell stop (stop loss, если проходите тест у ВТБ. У них в этом вопросе ошибка и нужно ответить неправильно, чтобы тест засчитали. актуально на 03.10.2021)

5. Какой сценарий из приведенных ниже невозможен для клиента форекс-дилера в случае движения рынка против открытой позиции:

Ответ: отрицательный баланс на торговом счете после принудительного закрытия позиции форекс-дилером

6. Котировка валютной пары EURUSD20115, объем сделки 100000 EUR. Сколько стоит один пункт (0.00001) изменения цены?

Ответ: 1 USD

7. У трех клиентов форекс-дилера исполнились заявки на продажу (short) по валютной паре EURUSD. Цена продажи 1.1860, объем 1лот. Текущая цена EURUSD2020. У клиента А валюта номинации торгового счета USD, у клиента B EUR и у клиента C RUB. Портфель какого клиента наименее чувствителен к риску валютной переоценки?

Ответ: Клиент А

Облигации со структурным доходом

1.Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении.

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно, поскольку на цену облигации со структурным доходом влияет значительное число факторов.

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую.

Как создать инвестиционный тизер

Founder & CEO Евразийской Венчурной Академии

В рубрике «Дневник ЕВА», Евразийской Венчурной Академии, на Rusbase приглашенные спикеры рассказывают о своем опыте, делятся кейсами и дают советы начинающим.

Сегодня в «Дневнике» Алексей Шабаршин, основатель и генеральный директор ЕВА, объясняет, как сделать инвестиционный тизер и почему он должен быть понятен «вашей пятилетней сестре». Итак, тизер должен включать всего 8 слайдов.

Сегодня мы поговорим об очень важном документе для тех стартапов, которые хотят привлечь капитал в свой проект – об инвестиционном тизере. Эта презентация будет крайне необходима при общении с потенциальными инвесторами, а в некоторых случаях – и с партнерами

Как ее подготовить? Есть 3 правила.

Правило 1. Краткость – сестра таланта

При подготовке инвестиционного тизера помните: цель этого документа – не блеснуть вашими глубокими познаниями в робототехнике и тем более не загнать инвестора в тоску глубокую! Главная цель – пробудить желание инвестора узнать о вас и вашем продукте больше, а впоследствии и инвестировать.

Планы для того и пишутся, чтобы их придерживаться. Что должно входить в план – я расскажу ниже.

Правило 3. Делайте описание «Мой продукт для «чайников»

Необходимо рассказать о проекте так, чтобы вас поняла ваша пятилетняя сестра.

Вот примерный план инвестиционного тизера:

Заключение договоров РЕПО

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Ответ: будете покупать такую же ценную бумагу

2. Переоценка по договору РЕПО

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг