Процедура привлечения к ответственности

Ответственность

учредителя за деятельность директора появляется в процессе банкротства. Если

ООО просто прекратит свое существование, честно расплатившись по всем долгам,

то никаких претензий ни к руководству, ни к организаторам не возникнет.

Если же

долги погасить не удается, вступает в силу закон от 26.10.02 № 127-ФЗ «О

несостоятельности (банкротстве)». Этот закон подробно описывает процедуру и

обозначает условия привлечения к ответственности всех причастных лиц –

руководителей, собственников и КДЛ.

Если

руководство компании не подаст своевременно заявление о признании ООО

банкротом, то за него это сделают налоговые органы.

При

рассмотрении дела о финансовой несостоятельности компании к судебному процессу

привлекаются директор предприятия, учредители, а также лица, признанные

выгодополучателями.

Если в суде

будет признана связь между действием (или бездействием) этих лиц и

невозможностью предприятия оплачивать свои долги, то взыскания в размере

требований кредиторов налагается как на имущество компании, так и на личное

имущество причастных лиц.

Как

может повлиять самобанкротство?

Владелец

бизнеса может попасть под субсидиарную ответственность за деятельность

директора или собственные ошибки, даже если начнет процедуру банкротства

самостоятельно. Особенно в том случае, если сроки были пропущены.

Если долги

невозможно погасить, то лучше самому начинать процедуру признания банкротства,

не дожидаясь, когда это сделают налоговые органы. Преимущества самобанкротства:

- самостоятельное представление документов без осуществления выемок;

- назначение арбитражного управляющего по своему выбору;

- возможность законно блокировать требования кредиторов.

Однако даже

своевременно объявленное самобанкротство не гарантирует того, что не придется

отвечать по долгам личным имуществом. Если активов компании недостаточно,

привлечение к субсидиарной ответственности директора и владельцев компании

практически неизбежно.

Но будет

намного хуже, если процедуру банкротства инициирует Налоговый комитет.

Налоговики используют все возможности для изыскания средств на погашения долга,

вплоть до ареста личного имущества и личных счетов.

Обстоятельства,

при которых вина собственника признается по умолчанию

В законе

предусмотрены обстоятельства, при возникновении которых ответственность за

деятельность директора по умолчанию возлагается на собственника бизнеса. Это

такие события:

- заключение сделки по прямому указанию либо по одобрению или

настоянию собственника, при условии, что данная сделка привела к возникновению

убытков и привела к банкротству; - порча, утрата или повреждение бухгалтерской документации, за

которую отвечал владелец предприятия; - действия, которые могут быть расценены как преднамеренное

банкротство.

Дополнительно

причиной может стать неразумная кредитная политика, проводимая собственником, и

другие ошибки, приводящие к нарушению имущественных прав кредиторов.

Варианты

защиты лиц, контролирующих должника

Принятые

поправки достаточно жестко относятся к КДЛ, отказывая им в презумпции

невиновности. Однако есть ситуации, при которых у КДЛ есть возможность

максимально снизить размер своих финансовых обязательств по долгам предприятия

или вообще избежать ее. Для этого необходимо доказать, что:

- лицо, признанное контролирующим должника, фактически им не

являлось, но нужно предоставить суду информацию о настоящем

выгодоприобретателе; - КДЛ действовало максимально разумно и добросовестно, его действия

были направлены на то, чтобы избежать еще больших убытков; - размер ущерба, возникшего по вине КДЛ, существенно ниже

предъявляемых к нему финансовых обязательств.

Эти

возможности для КДЛ зафиксированы в статье 61.11 закона № 127-ФЗ в пунктах 9,10

и 11.

Не оформляйте бизнес на родственников и друзей

Еще встречаются случаи, когда бизнес оформляется на доверенных лиц – родственников или друзей. Обычно это происходит, когда учредители не хотят значиться в качестве владельцев бизнеса. Из-за этого корпоративные отношения усложняются и становятся зависимыми от личных отношений с родственниками. Кроме того, возникает риск привлечения к уголовной ответственности по ч. 1 ст. 173.1 УК РФ (образование или реорганизация компании через подставных лиц). Наказанием может стать штраф до 300 тыс. руб. или лишение свободы на срок до 3 лет.

Пример из личной практики

Гражданин, ожидая скорого развода с супругой, решил подстраховаться и оформил своего брата в качестве единственного участника ООО и гендиректора. Впоследствии отношения между братьями ухудшились. После очередной ссоры владелец ООО, на кого была зарегистрирована компания, обратился к юристам, которые помогли ему ликвидировать организацию. А затем он еще и клиентскую базу ООО передал конкурентам.

Как себя обезопасить?

Интересные нюансы, касающиеся банкротства юридических лиц

Решение о прекращении деятельности юридического лица и списания долгов перед его кредиторами, а так же исключение компании из Единого Государственного Реестра Юридических Лиц (ЕГРЮЛ) принимает арбитражный суд.

Внимание! Такое решение можно обжаловать в течение 30 дней с момента его вынесения!

В соответствии с Федеральным Законом № 488 — ФЗ, с 2017 года налоговикам разрешено проверять ликвидированные организации в течение трех лет с момента их исключения из ЕГРЮЛ. В зависимости от результатов проверки, налоговая служба имеет право доначислять налоги и пени, а так же привлекать к уголовной и субсидиарной ответственности руководителей компании. Основываясь на комментариях специализированных органов, можно утверждать, что в 2019 году такие проверки будут учащаться и ужесточаться.

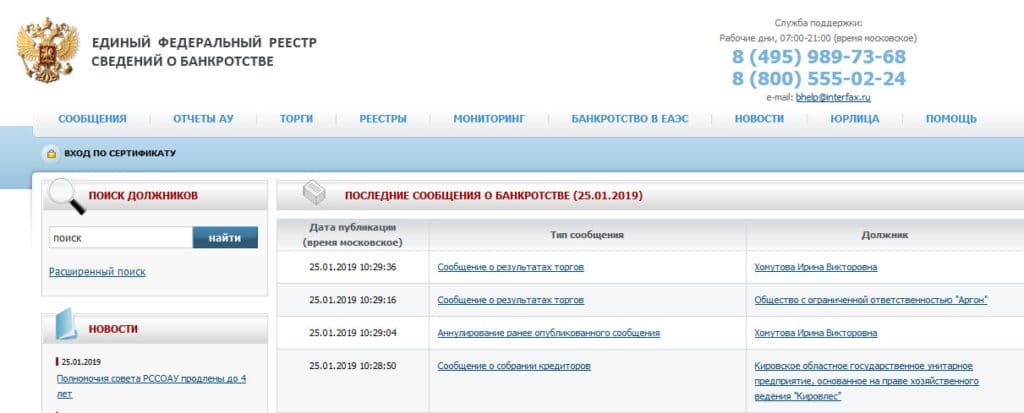

Самые актуальные сведения о компаниях – банкротах и ведении дел по присвоению статуса «банкротства» конкретной организации можно отслеживать на официальном сайте Единого Федерального Реестра Сведений о банкротстве:

По итогам экономических исследований, среди регионов, наибольшая интенсивность банкротств была зафиксирована в Вологодской, Волгоградской и Амурской областях. Самыми уязвимыми отраслями, подверженными банкротству, в 2018 году явились:

- строительная отрасль,

- машиностроение,

- пищевая промышленность,

- торговля.

Основной причиной увеличения числа банкротств, в регионах, эксперты считают значительное снижение потребительского спроса и отсутствие позитивных перспектив.

Бухгалтерский учет

Отражать операции по распределению прибыли в финансовой отчетности обязаны только организации. Предприниматели освобождены от необходимости вести бухгалтерский учет ст. 6 закона 402-ФЗ от 06.12.11. Информацию об НДФЛ, удержанном с физлиц, в контролирующие органы подают налоговые агенты.

Выплата дивидендов учредителям отражается следующими проводками:

| Наименование операции | Дебет | Кредит |

|---|---|---|

| Начислена задолженность перед участником | 84 | () |

| Удержан НДФЛ или налог на прибыль | 70 | |

| Фактический расчет | 70 |

Организации-участники также должны составить ряд проводок:

| Наименование операции | Дебет | Кредит |

|---|---|---|

| Начисление (принятие решения собранием собственников) | 76 | |

| Фактическое получение дивидендов | 51 |

В заключение напомним, что распределение прибыли остается единственным законным способом вывода денег. Собственники юридических лиц не вправе распоряжаться средствами или имуществом компании. Использование в личных целях капитала фирмы приведет к налоговым доначислениям и спорам с другими участниками общества.

Как часто можно снимать дивиденды

Дивиденды нельзя выплатить когда и как захочется. «Моя компания ― моя прибыль. Когда хочу, тогда и плачу» ― типичное заблуждение начинающего бизнесмена. Закон установил конкретный порядок и условия.

Выплачивать дивиденды можно с той периодичностью, которая указана в Уставе и изменениях к нему. Также нужно учитывать текущую платежеспособность предприятия.

Пример 1.

2018-й финансовый год завершен. Прибыль рассчитана. Учредитель решает ее распределить и выплатить дивиденды в размере 60 000 руб. Однако на счету 15 000 руб., из которых нужно еще оплатить текущие затраты. В этом случае дивиденды можно снять разумными частями в течение времени, которое ты пропишешь в протоколе. Разумными ─ значит предварительно рассчитав, сколько и когда можно снять, чтобы у предприятия оставались деньги для оплаты расходов.

Как снять дивиденды: алгоритм

1. Определяем величину прибыли нарастающим итогом за выбранный период. К полученной прибыли прибавляем нераспределенную прибыль прошлого периода (или отнимаем убыток).

2. Оцениваем текущий остаток на расчетном счете и определяем, какую сумму можно снять, чтобы осталось на плановые и регулярные платежи.

3. Составляем решение собственника (протокол собрания), в котором указываем сумму для выплаты дивидендов.

4. Начисляем подоходный налог 13% (6% или 0%, если есть льгота) и удерживаем его из суммы, указанной в решении (протоколе). То есть из начисленной суммы на руки собственник получит 87% при ставке налога 13%.

Формула для расчета подоходного налога (ПН) из дивидендов:

а) прямой метод – расчет налога от суммы прибыли, направленной на дивиденды;

ПН = Дивиденды начисленные х 13 / 100

б) обратный метод – расчет налога от суммы, которую собственник желает получить на руки (в пределах прибыли, распределенной на дивиденды);

ПН = Доход «на руки» х 13 / 87

5. Создаем 2 платежных поручения: на перечисление дохода на карту собственника и на уплату подоходного налога в бюджет. Если доход платим частями, то и налог тоже частями.

6. Фиксируем проведенную операцию по выплате в учете. При УСН ― таблица в свободной форме, где фиксируются прибыль (убыток) за каждый год работы нарастающим итогом, суммы снятых дивидендов и остаток прибыли к распределению.

Значение арбитражного управляющего в процедуре признания банкротства ООО

Инициатором процедуры банкротства юридического лица считается тот субъект, который первым подаст заявление в суд.

Интересный факт! Кандидатура арбитражного управляющего выбирается заявителем (инициатором)!

Именно поэтому, руководителю «проблемного» предприятия выгоднее первым подать такое заявление.

Однако! Согласно актуальному законодательству, право на выбор арбитражного управляющего есть исключительно у кредитора!

В случае подачи заявления о банкротстве должником, арбитражный управляющий выбирается случайным образом.

Арбитражный управляющий – это независимое от должника и кредитора лицо, обладающее большими полномочиями, касающимися принятия решения о банкротстве юридических лиц.

Процедура банкротства может проходить как, в общем, так и в упрощенном порядке. Упрощенный порядок применяется в ситуации, когда руководство компании недоступно. Такой порядок банкротства позволяет закрыть компанию через 3 месяца, а исключить ее из ЕГРЮЛ уже через 6 месяцев с момента начала процедуры.

В «общем» (то есть, не упрощенном порядке) производства применяется до 5 процедур, таких, как:

- Наблюдение;

- Финансовое оздоровление;

- Внешнее управление;

- Конкурсное производство;

- Мировое соглашение.

Интересный факт! В особо сложных случаях, например, банкротство банков, авиакомпаний, и других крупных сетевых компаний, процедура может затянуться на 5 и даже 10 лет!

Для ликвидации компании «общий» порядок, как правило, не применяется, так как он направлен на восстановление платежеспособности должника.

Упрощенная процедура банкротства состоит только из одной стадии – конкурсного производства. Конкурсное производство — процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

Стадии банкротства юридического лица

После того, как руководитель компании — должника принимает решение о добровольном закрытии предприятия, процесс ликвидации будет проходить по следующим стадиям

- Формирование ликвидационной комиссии. Она выносит положительное решение (при наличии соответствующих признаков);

- Все кредиторы компании оповещаются о начале процедуры;

- Составляется ликвидационный баланс;

- Проводится анализа платежеспособности предприятия. Если в ходе анализа выявляется недостаточность средств для покрытия всех долгов предприятия, то ликвидатор обращается в арбитражный суд с заявлением о банкротстве ликвидируемого предприятия;

- Суд выносит решение о признании юридического лица банкротом. При этом назначает конкурсного управляющего. Вводится процедура конкурсного производства.

- Конкурсный управляющий размещает информацию о получении предприятием статуса «банкрота»;

- Происходит составление реестра требований кредиторов и формирование конкурсной массы (имущества, подлежащего продажи с торгов). Взыскание дебиторской задолженности. Расчет по обязательствам.

- По истечении сроков конкурсного производства, все непогашенные долги списываются, а судом выносится решение о завершении конкурсного производства.

Гарантированным результатом упрощенной процедуры банкротства является освобождение компании от всех ее обязательств и исключение из ЕГРЮЛ.

Какими документами сопровождается снятие дивидендов

Есть 2 формы документа для выплаты дивидендов:

1. решение собственника ― если учредитель один;

2. протокол общего собрания участников ― если учредителей два и более.

В решении / протоколе обязательно пропиши:

– период, за который выплачиваются дивиденды,

– сумму, начисленную каждому участнику,

– срок выплаты.

«Дивиденды за 2018 финансовый год в сумме 60 000 рублей выплатить 1 июня 2019 года».

Срок может быть растянут во времени. Например, есть нераспределенная прибыль оконченного отчетного периода, но не хватает свободных денег для ее выплаты. Тогда можно установить срок выплаты не единовременно, а в течение какого-то периода: «дивиденды за 2018 финансовый год в сумме 60 000 рублей выплатить в срок до 1 июня 2019 года». Это нужно отметить в распоряжении учредителя (протоколе собрания). Тогда перечислять доход можно в любое время, когда появятся свободные средства, без ущерба текущей деятельности предприятия.

Вернемся к примеру 1.

Прибыль за финансовый год ― 60 000 руб. В феврале ты приняла решение о ее распределении. Но на счету всего 15 000 руб.

Вариант 1. В протоколе указать, что сумма дивидендов, 60 000 рублей, выплачивается учредителю до 1 июля 2019 (как вариант). В этом случае можно перечислить часть суммы уже сейчас ― исходя из платежеспособности организации. А далее ― по мере наличия свободных средств на счету.

Вариант 2. В протоколе указать, что распределяем на выплату дивидендов 15 000 руб. Сумму 45 000 руб. оставить нераспределенной. Она просто номинально есть. Вернуться к решению ее судьбы можно позже, в любой момент.

Какие налоги платят учредители с дивидендов в 2019 году

Статья 43 НК РФ признает распределенную чистую прибыль доходом учредителей. Порядок обложения операций налогами зависит от статуса собственника. Рядовые физлица и предприниматели отчисляют с дивидендов НДФЛ. Организации признаются плательщиками налога на прибыль, вне зависимости от применяемого режима.

В обоих случаях компания является налоговым агентом. Расчет производится по формуле (ст. 275 НК РФ):

К x Сн x (Д1 – Д2), где

К – отношение дивидендов, причитающихся участнику, к чистой прибыли;

Сн – ставка налога;

Д1 – чистая прибыль, которая должна быть распределена;

Д2 – совокупные дивиденды, полученные организацией от владения другими компаниями.

Пояснения относительно применения формулы содержатся в письме ФНС РФ № ЕД-4-3/10475 от 10.06.13. К доходам резидентов России применяется ставка 13%. В остальных случаях налог увеличивается до 15% (ст. 224 НК РФ).

Общество «Мак» принадлежит Иванову Ивану Ивановичу (100%). Компания является собственником 25% в капитале ООО «Лютик». В 2017 и 2018 году фирма «Мак» получила дивиденды в сумме 30 тыс. рублей. Чистая прибыль от собственной деятельности составила 230 тыс. рублей. Иванов принял решение о распределении этой суммы в свою пользу. Он гражданин РФ и платит НДФЛ по ставке 13%. Расчет налога будет выглядеть следующим образом:

К = 230 000 ÷ 230 000 = 1,

1 × 13% × (230 000 – 30 000) = 26 000 рублей.

Страховые сборы с дивидендов не отчисляются. Позиция закреплена письмом ФСС № 14-03-11/08-13985.

Расчет выплат с дивидендов, причитающихся учредителям-юрлицам, также составляется обществом. Соответствующее правило закреплено ст. 275 НК РФ. Формула не меняется. Режим обложения роли играть не будет. Переход на специальные системы не освобождает компании от налога на прибыль с дивидендов (ст. ст. 346.1, 346.5, 346.11, 346.26 и НК РФ). Для российских предприятий ставка составляет 13%, для иностранных объединений – 15%. Нулевой тариф применяется в отношении выплат в пользу участников-организаций с долей 50% и более. Условием льготы является непрерывное владение активом 365 суток.

Общество «Колокольчик» применяет УСН с объектом обложения «доходы». За год компания заработала 3 400 000 рублей. Дополнительно фирме причитаются дивиденды от участия в капитале ООО «Рябина» в размере 300 000 в отечественной валюте. Платежи в бюджет будут рассчитываться следующим образом:

3400 000 × 6% = 204 000 (УСН),

300 000 × 13% = 39 000 (налог на прибыль).

Таким образом, ООО «Колокольчик» самостоятельно заплатит в бюджет только УСН – 204 000 рублей. Деньги обществом «Рябина» будут перечислены за вычетом налога на прибыль:

300 000 – 39 000 = 261 000 рублей.

Если дивиденды выплачиваются имуществом, налоги рассчитывают с рыночной стоимости. Перед тем как передать учредителю ценности общество проводит их оценку.

Насколько сложно сменить форму собственности

Если вы до конца не уверены, что открыть — ИП или ООО, начните с более простого. Закрыть ИП и вместо него создать ООО легче, дешевле и быстрее, чем наоборот. К тому же вы сможете стартовать с самой простой системы налогообложения — патентной, что даст вам возможность не наделать ошибок сразу.

Пройти регистрацию как индивидуальный предприниматель можно только один раз, в то же время допустимо создать сразу несколько ООО. Но если вас объявят банкротом, через пять лет вы сможете реанимировать ИП. С юрлицом такого не получится — как субъект оно прекратит существование без права на «реинкарнацию».

Как видите, аргументов за и против у обеих форм предпринимательской деятельности примерно поровну. Какие из них перевесят, решать вам. Но и преувеличивать их значимость для успеха предприятия не стоит. Лучше уделить больше внимания не «внешнему виду», а внутреннему содержанию бизнеса.

Начинающим предпринимателям ежедневно приходится решать массу вопросов и проблем. Справиться с этими задачами помогут полезные и бюджетные сервисы интернет-витрины «Твой бизнес».

Что нужно предусмотреть в Уставе юридического лица

Деньги предприятия ― это еще не твои деньги. Поэтому снимать их нужно законно, согласно Уставу.

Если учредителей два и более ― обязательно пропиши, как прибыль будет распределяться и между вами. Обычно это делается пропорционально долям участников в уставном фонде организации. Можно предусмотреть иной порядок: поровну или с привязкой к другим показателям.

Вне зависимости от количества собственников пропиши в Уставе предприятия периодичность получения дивидендов: по результатам финансового года или квартала.

Подумай, нужно ли предусмотреть разные формы выплаты: деньгами или в натуральной форме (товарами и иным имуществом). Лучше это делать деньгами. Так как при выплате доходов в натуральной форме трудно оценить эквивалентную дивидендам сумму. Что касается передачи имущества, то в этом случае могут возникнуть некоторые обязательства на собственника и организацию.

Если условия, прописанные в Уставе, неудобные, в него можно внести изменения.

Преимущества, недостатки и последствия процедуры банкротства

Эксперты считают, что банкротство является лучшей заменой любого альтернативного способа ликвидации предприятия, оказавшегося в сложной финансовой ситуации. Особенно упрощенный способ процедуры банкротства.

Преимущества банкротства ООО очевидны:

- Списание всех долгов,

- Абсолютная легальность (открытость, прозрачность, надежность, законность действий).

Негативное последствие только одно – учредитель компании-банкрота теряет свою долю в уставном капитале.

Кстати! Правовые ограничения на открытие новых юридических лиц и ведения бизнеса в будущем у руководства компании-банкрота отсутствуют!

А так же к недостаткам банкротства можно отнести:

- Длительность процесса,

- Финансирование процесса,

- Риск имущественных потерь.

Как правильно делать бизнес с друзьями

Главное правило — понять, что это бизнес, а не просто совместное развлечение. И уяснить, что предприниматели строят процессы на основе цифр, а не эмоций. В деловых отношениях все документируют и ведут учет денег. Кстати, в блоге ПланФакта есть статья про управленческий учет, которая раскрывает тему управления. И не забывайте про другие эффективные правила:

1. Регистрируйте ООО, а не ИП

В ООО может быть несколько учредителей с разными долями. Если один из партнеров хочет выйти из бизнеса, то получает компенсацию, которая равна доле участия. А вот ИП может только нанимать сотрудников, и при конфликте трудно доказать, что претензии предъявляет владелец бизнеса, а не работник.

2. Разграничьте полномочия

Пропишите в уставе, на какие процессы влияет каждый собственник и как принимаются стратегические решения. А также алгоритм для решения спорных вопросов. Если собственники работают в компании, то в кадровых документах прописывают должностные инструкции, качественные и количественные показатели. Если результатов нет, то собственники имеют право предъявить претензии или вмешаться в работу.

Основатель проектов «Шкаф.СПБ» и «Потолки.СПБ» Ян Петручик подчеркивает важность того, чтобы у одного из партнеров было право решающего голоса:

Некоторые специалисты уверены, что друзья сохранят отношения, если управлять бизнесом будут третьи лица. Так считает генеральный директор Центра развития бизнеса и карьеры «Перспектива» Наталья Венерова:

3. Договоритесь, как делить прибыль

Бизнес делают для получения прибыли

И важно установить, какую часть собственники забирают себе, а какую вкладывают в развитие. Потому что на этом этапе часто появляются споры

Один партнер хочет купить себе машину, а другой настаивает на инвестициях и вложениях в бизнес. Если закрепить этот момент, то снимается проблема распределения дивидендов.

4. Не забудьте сходить к нотариусу

Предприниматели регистрируют ООО и вносят доли в уставной капитал. Обязательно закрепите размеры долей и другие активы у нотариуса. Это защитит от необоснованных претензий при конфликте.

5. Учитесь избавляться от эмоций

В личных отношениях эмоции бьют через край. Друзья обижаются, не разговаривают, оскорбляют друг друга, а потом мирятся. В бизнесе так нельзя. Представьте, что один партнер обиделся и не ставит подпись на договоре поставки. В итоге бизнес останавливается из-за обиды. Поэтому все эмоции должны уйти на второй план, и каждый должен выполнять свои обязанности. Если что-то не нравится, то необходимо остыть и решить вопрос в рабочем порядке.

6. Не думайте, что вы особенные

Главное, не строить иллюзий, что вы станете особенными людьми, которых никогда не испортят деньги, так как ваша дружба и идеи выше всего этого. Это большая ошибка. Сооснователь магазина «Ячей» Александр Мясников делает бизнес с двоюродным братом Юрием. Они не только родственники, но и друзья, которые много лет играли в одной панк-группе. Они также соблюдают определенные правила:

Правила распределения прибыли

Решение учредителей о выплате дивидендов принимается на общем собрании. Образцы документов можно отыскать в справочниках правовых систем. Основанием распределения прибыли становится бухгалтерская отчетность. Пошаговая инструкция в 2019 году не утверждена. Процедура регулируется отдельными нормами закона об ООО:

- Созыв собрания. Рассылкой извещений в адрес собственников занимается директор общества. В уведомлениях указывается повестка дня. Приложением служит отчет о финансовых результатах деятельности компании (ст. 34 закона 14-ФЗ).

- Проверка явки. Председатель собрания (директор) регистрирует всех участников, прибывших на заседание. От имени учредителей вправе выступать представители. В этом случае проводится проверка их полномочий (ст. 37 закона 14-ФЗ).

- Рассмотрение бухгалтерской отчетности. Начисление и выплата дивидендов допускается лишь при наличии прибыли. Если деятельность общества оказалась убыточной, принимать решение нельзя.

- Голосование. В пользу выплаты дивидендов должно высказаться большинство участников общества (п. 8 ст. 37 закона 14-ФЗ).

- Оформление. Итоги собрания отражают в протоколе. Документ удостоверяется нотариусом (ст. 67.1 ГК РФ). Другой способ подтверждения подлинности должен быть прописан уставом.

Сроки и порядок выплат устанавливаются учредительным документом ООО. В нем закрепляется возможность исполнения обязательств имуществом, а также иные нюансы. Собственники могут изменить положения. Решение принимается единогласно. По общему правилу на расчеты отводится 60 календарных дней. Иной период должен быть указан в уставе (ст. 28 закона 14-ФЗ).

Обязанность исполнения решений общего собрания участников лежит на директоре. Руководитель общества должен дать соответствующее распоряжение главному бухгалтеру. Прямого указания о составлении приказа нормативные акты не содержат. Однако издание документа защитит фирму от претензий контролирующих органов и упростит учет.

Единственному учредителю организовывать собрание не требуется. Единоличный собственник утверждает бухгалтерский баланс с приложениями и выносит решение о распределении прибыли в свою пользу (ст. 39 закона 14-ФЗ). Выплате подлежит вся сумма, так как участнику принадлежит доля в 100%.

Выводы

Из всего

изложенного выше можно сделать следующие выводы:

Обязательства

организаторов ООО не ограничивается размером их доли в УК. При возникновении

долгов, которые не могут быть погашены имуществом компании, собственникам

бизнеса придется отвечать личными средствами. По этой причине нет смысла

организовывать ООО только из-за возможности избежать личных финансовых рисков.

Привлечь владельца ООО к

выполнению финансовых обязательств несколько сложнее, чем ИП. Но в настоящее

время количество таких дел исчисляется тысячами.

Если предприятием

руководит наемный директор, владельцам не стоит полностью отстраняться от

ведения дел. Необходимо ввести систему контроля, позволяющую видеть реальную

картину

В противном случае за неграмотные или недобросовестные действия

директора придется нести личную ответственность.

Важно следить за

состоянием бухгалтерской отчетности. Искажение документов или их порча могут

стать доказательствами факта намеренного банкротства и, соответственно,

наступления субсидиарных обязательств.

Кредиторы имеют право

потребовать возврата долгов не только с предприятия, но и с его собственника,

если компания находится в процессе банкротства.

Кредиторам необходимо

доказать, что причиной разорения компании стали неправильные действия или

бездействие руководства, но в большинстве случаев предусмотрена презумпция

вины, и доказывать лицам, требующим возврата долгов, ничего не нужно.

Попытка выведения активов

компании незадолго до объявления банкротства – это повод для возбуждения

уголовного дела против владельцев

Поэтому попытка скрыть часть имущества может

обернуться наличием уголовной судимости.

При невозможности

выполнять финансовые обязательства процедуру банкротства лучше инициировать

самому владельцу, не дожидаясь, пока это сделает Налоговый комитет или другие

компетентные органы.

Начинать процедуру банкротства рекомендуется с привлечением узкопрофильных юристов, имеющих положительный опыт в ведении подобных дел. Только в этом случае можно рассчитывать на благополучное завершение процесса.