Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Вариант 7. Венчурные инвестиции.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Что это такое

Говоря простыми словами, это вложения, которые делают инвесторы, чтобы поддержать или увеличить основной капитал и его резервы.

Такие вливания направлены на поддержание нормальной работы предприятия, финансовой стабильности, конечно, роста доходов.

Цели и задачи валовых инвестиций

Любое капиталовложение считается удачным, только когда приносит прибыль. И валовые не исключение. Они считаются успешными, если за отведенное время удается достигнуть запланированного уровня прибыли. Поэтому цель вливания — максимизация прибыли в текущем и перспективном периоде.

А для этого необходимо решить главную задачу — достигнуть баланса между расходами ресурсов и результатом, полученным в данный момент времени. Итогом грамотно выстроенной стратегии станут высокие показатели рентабельности, увеличение рабочих мест.

Значение инвестиций для экономики страны

Как экономическая категория, определяет рост экономики, повышает ее производственный потенциал.

В масштабе страны представляют собой общий объем инвестирования. Они становятся основой для расширения производства, создания новых отраслей, повышения конкурентоспособности продукции, а также открывают новые перспективы для научно-технического прогресса.

Грамотная инвестиционная политика — гарантия сбалансированного развития не только всех отраслей, но и социальной сферы, охраны окружающей среды, сырьевой базы. Привлекательные условия для инвесторов ведут к увеличению их числа, значит, и развитию экономики.

Для чего нужно вычислять валовые инвестиции

Как мы уже выяснили, это важная часть экономики. Ее численным выражением оперирует макроэкономика, используя показатель общего инвестирования в расчете ВВП по расходам. Частные внутренние капиталовложения — это одно из слагаемых, а второе — расходы государства на общее инвестирование в производство и затраты на экспорт.

Эти вычисления помогают определить экономическое состояние: происходит ли развитие, стагнация или упадок.

Что такое чистые инвестиции

Это вложение денег в основной капитал компании. Например, предприятие для получения чистых инвестиций (ЧИ) может выпустить акции. Первичное размещение на торговых площадках после проведения торгов будет чистым инвестированием частных лиц, купивших эти акции. Последующая перепродажа означает смену собственников.

Управление реальными инвестициями

Управление реальными инвестициями осуществляется в организации специалистами, так как данный процесс требует определенных знаний и умений.

Процесс управления включает в себя следующие стадии:

- Проведение анализа на предмет наличия реального инвестирования в бизнесе. То есть требуется изучить прошлый инвестиционный опыт организации, если он был:

- Какие были осуществлены инвестиции, и какую часть от общего объема инвестиций занимает именно реальное инвестирование;

- Как менялся ранее объем реальных инвестиций и почему;

- Насколько реальные инвестиционные проекты были реализованы;

- Насколько были освоены вложенные средства;

- Насколько завершены/не завершены инвестиционные проекты и сколько еще ресурсов нужно для их завершения;

- Насколько эффективными оказались ранее осуществленные реальные инвестиции, насколько они соответствовали поставленным целям и желаемым параметрам.

- На основании изученного опыта далее определяется объем реальных инвестиций, который вы хотите реализовать в будущем. Этот желаемый объем исходит из того, сколько и чего вы хотите поменять в своем бизнесе.

- Определение формы реального инвестирования, которые вы хотите применить/реализовать в своем бизнесе. Об этом писалось выше.

- Подбор и поиск таких инвестиционных проектов, направлений вложений, объектов инвестирования, которые бы соответствовали целям, которые вы хотите осуществить в процессе инвестирования, а также определенным вами ранее формам инвестирования.

На этом этапе:

- Изучаются предложения, которые на данный момент есть на рынке инвестиций, выбираются наиболее соответствующие бизнесу и его возможностям;

- Отбираются необходимые объекты инвестирования;

- Проводится тщательный анализ всех отобранных объектов инвестирования..

Практически все формы крупномасштабных вложений (кроме незначительного инвестирования из-за износа оборудования) рассматриваются как инвестиционные проекты. Для инвестиционных проектов обязательно составляется развернутый бизнес-план.

- Отобранные инвестиционные проекты анализируются на предмет своей эффективности. Параллельно с этим также анализируются все возможные факторы риска, присущие данному конкретному проекту, а также соответствие уровня рисков уровню доходности проекта.

На этом же этапе рассматриваются риски снижения платежеспособности организации в целом: на реальные инвестиции нужны деньги, они берутся из каких-либо других возможных направлений деятельности предприятия или из запасов, причем это отвлечение средств достаточно долгое, поэтому общая платежеспособность предприятия из-за этого может существенно снизиться.

- Составляется программа реального инвестирования.

Все возможные варианты инвестиционных проектов на данной стадии управления реальными инвестициями классифицируются по возможной доходности, риску, целям осуществления инвестиций, своей ликвидности и т. д. Исходя из того, что общий объем инвестиций в любом случае ограничен, отбираются наиболее выгодные проекты, которые будут способствовать наиболее активному его развитию. Именно эти проекты и попадут в будущую инвестиционную программу.

- Стадия реализации инвестиционной программы и всех проектов, которые в нее попали.

Реализация инвестиционной программы осуществляется с помощью таких инструментов, как:

- Определенная схема финансирования проектов;

- Календарный график финансирования проектов;

- Капитальный бюджет.

Каждый инструмент выполняет свою функцию, и с помощью совокупности данных инструментов реализация инвестиционной программы не заставит себя ждать.

- Осуществляется постоянный контроль за всеми инвестиционными проектами и инвестиционной программой в целом, анализируются основные результативные показатели проектов и всей программы.

Вот такая нехитрая схема управления реальными инвестициями. Управление реальными инвестициями в организации – вещь непростая, и каждый инвестор, решаясь на такой шаг, должен понимать, что, кроме головной боли, он от всего этого процесса получит.

Виды

К понятию «реальные инвестиции» относятся следующие направления вложений капитала, привлеченного извне или изысканного во внутренних резервах за определенный временной интервал:

| Тип реальных инвестиций | Целевое назначение |

| Валовые | Модернизация производства, повышение конкурентоспособности или наращивание производительности |

| Инновационные | Обновление средств производства, совершенствование технологий |

| Расширительные | Экстенсивное развитие |

Тот факт, что реальные инвестиции могут быть направлены на приобретение основных фондов, означает их относительную безопасность. Оборудование имеет стабильную ценность в течение длительного времени, и в случае неудачи или банкротства — подлежит реализации.

Финансовое инвестирование – это вложения в акции и другие бумаги, эмитированные (выпущенные в оборот) предприятием. Они, в случае банкротства, могут частично и даже полностью утратить свою стоимость. При этом есть вероятность их быстрого и значительного роста. Например, стремительный рост криптовалюты или акций Microsoft.

Рассмотрим преимущества и недостатки двух основных видов инвестиций.

| Критерий сравнения/ Вид инвестиции | Реальные | Финансовые |

| Порог вхождения в бизнес | Высокий | Низкий (от одной акции) |

| Уровень рисков | Низкий | Высокий |

| Способ вхождения | Есть сложности, связанные с необходимостью глубокой осведомленности | Просто, через биржевого оператора |

| Возможная доходность | Высокая | Средняя (до 20 % годовых) |

| Ликвидность (возможность выхода из бизнеса) | Низкая | Высокая – продать акции можно быстро |

У финансовых инвестиций есть еще одно достоинство, выражающееся разнообразием выбора форм. Их можно осуществлять на трех рынках: фондовом, валютном и кредитно-депозитном (путем размещения средств на банковских счетах). Все они снабжены электронными площадками, что упрощает управление ими.

Что такое инвестиционные фонды

Существуют инвестиционные фонды, которые предлагают за инвестора управлять деньгами. Их ещё называют ПИФами. Я не сторонник таких вложений, поскольку доверять свои деньги маленьким компаниям бессмысленно. Плюс если уж и доверять деньги, то лучше надёжному брокеру.

Многие фонды берут комиссии за пополнение, снятие или за ведение счёта. Оно вам надо? По факту они толком ничего не делают. Их роль заключается в формирование портфеля и периодическом перераспределении средств в зависимости от рыночной ситуации.

Лучше тогда просто покупать облигации, т.к. это гарантированный доход без каких-то либо дополнительных сборов.

Пассивные инвестиции;

Общественное питание

Переход к удаленке лишил кофейни и столовые прибыли, и многие были вынуждены съехать. Сейчас эти площади пустуют, а люди постепенно возвращаются в офисы, ведь работодатели привыкли контролировать работников, и лишнее время держать сотрудников на удаленке никто не хочет. Учитывая, что места под общепит в бизнес-центрах обычно бронируются на ранних этапах строительства, сейчас отличный шанс вложить деньги в выгодный бизнес.

Как мы видим, каким бы глубоким ни был кризис и какие бы причины его ни вызвали, всегда есть возможность не только сохранить свои средства, но и значительно их преумножить.

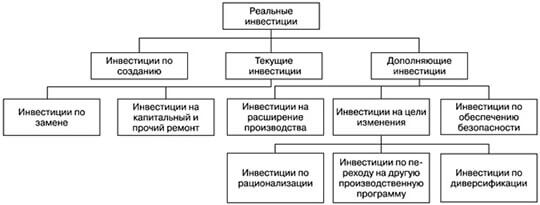

Формы реальных инвестиций

Реальное инвестирование может осуществляться в определённых формах. От них будет зависеть принцип, метод инвестирования, его перспективность. Рассмотрим основные формы реального инвестирования:

- Строительство. В таком случае реальное инвестирование – это вложение средств в возведение нового объекта, у которого имеется индивидуальный проект, завершённый технологический цикл. Предприятия начинают новое строительство, когда расширяется объём работы, меняется её направление, создаётся филиал.

- Реальные инвестиции можно осуществлять в форме приобретения целостных имущественных комплектов. Такие финансовые операции проводят крупные предприятия, когда идёт диверсификация работы, региональная или товарная. В таком случае идёт рост активов компании, поскольку общий финансовый потенциал начинает реализоваться более эффективно. При этом можно уменьшить операционные затраты, а также расширить рынок сбыта.

- Также реальное инвестирование может быть направлено на обновление оборудования. Технологический процесс остаётся неизменным, но оборудование заменяется из-за его износа, а также по причине устаревания.

- Реконструкция предприятия тоже предполагает реальные инвестиции. Данная операция по вложению средств производится, когда идёт преобразование технологического процесса, происходят кардинальные перемены. Это отличается от простой замены оборудования. Утверждается план реконструкции, внедряются новые эффективные технологии. Иногда происходит расширение производственных площадей, строятся новые помещения. Делается всё для оптимизации работы. Для инвестора такое вложение средств может быть выгодным, поскольку реконструкция направлена на оптимизацию работы предприятия, после которой планируется увеличение прибыли.

- Финансовых вложений требует процесс перепрофилирования. Тогда в связи с выпуском новой продукции нужна полная смена технологии процесса производства.

- Модернизация тоже предполагает реальное инвестирование. Когда активные части производственных средств нужно сделать современными, соответствующими новым требованиям, осуществляются различные конструктивные изменения. Разрабатывается проект модернизации, закупается новое оборудование.

- В формы реального инвестирования также входит финансирование прироста объёма материальных активов, которые находятся в обороте. Объём активов увеличивается, чтобы сбалансировать развитие оборотных и внеоборотных активов, когда идёт инвестиционная работа. Когда увеличивается потенциал производства, можно выпускать больше продукции. Но это возможно только в том случае, если обеспечено расширение объёма целого ряда материальных активов: например, полуфабрикатов, материалов производства, сырья.

В виды реальных инвестиций входят финансовые вложения в активы нематериального характера. Есть две ключевые формы такого финансирования:

- разработка новой продукции научно-технического характера;

- приобретение готовой продукции, патентов на изобретения и т.д.

Технологический процесс можно значительно оптимизировать, если реальные инвестиции направлять на финансирование нематериальных активов.

Специалисты отмечают, что такой список реальных инвестиций можно свести к более ёмкой схеме. Виды реальных инвестиций такие:

- финансирование увеличения оборотных активов;

- инновационное реальное инвестирование;

- капитальные вложения.

Крайне важно своевременно, грамотно, в полном соответствии с реальными условиями производства и рынка, финансовой средой определять наиболее оптимальные формы реального инвестирования, выбирать перспективные, надёжные объекты для вложений. Тогда работа будет эффективной, а инвестиции быстро оправдают себя

- как инвестировать в ценные бумаги

- что такое портфельные инвестиции

- выгодно ли инвестировать в стартап

- как правильно инвестировать в облигации

Реальное инвестирование для юридических лиц

Прежде чем начинать инвестирование, стоит помнить, что им занимаются профессионалы! От инвестора такие инвестиции требует знаний в области управления трудовыми ресурсами, знания рынков товаров и услуг и специфики их расширения, знания и умения в области финансовых вложений и управления финансами и многое другое. Иначе существует огромный риск потери всех своих инвестиций!

Для того чтобы начать осуществлять реальное инвестирование, нужно учитывать и риски, и писать бизнес-планы, и считать норму прибыли, время окупаемости и множество самых различных параметров. Ну, если заниматься этим делом серьезно и основательно. Кажется непросто, но постараюсь описать основные моменты, которые помогут вам сориентироваться в реальном инвестировании, если вы все же хотите его осуществлять.

Во-первых, если у вас свое предприятие/фирма, реальное инвестирование вам в любом случае осуществлять придется, потому что именно такое инвестирование, в отличие от финансового, дает вам огромные конкурентные преимущества, особенно во времени.

Во-вторых, в России существует Федеральный закон №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». Перед осуществлением реальных инвестиций можете ознакомиться с данным законом, чтобы потом не было никаких вопросов ни к закону, ни к самому себе. Он небольшой.

В-третьих, нужно понимать, какие задачи вы преследуете, осуществляя реальное инвестирование.

Задачи реального инвестирования:

- Иногда реальное инвестирование необходимо тогда, когда без этого просто не обойтись, чтобы остаться на плаву – подпирают законы или обстоятельства. Примером такого инвестирования может служить повышение экологической безопасности предприятия, снижение токсичности отходов, которое может законодательно потребовать государство от фирмы.

- Повышение эффективности деятельности предприятия. Для того, чтобы фирма осталась конкурентоспособной, её оборудование, технологические процессы, условия и порядок работы сотрудников тоже необходимо менять и улучшать. Например, часто бывает, что приходишь работать в организацию (как наемный рабочий или просто чтобы выполнить какие-либо технические или программные работы), а там настолько старые компьютеры, что менеджеры выполняют несколько часов работу, требующую затрат времени, по-хорошему, в несколько минут, полчаса, максимум час. Эффективность крайне низка, и без обновления технической базы как ни старайся обучать менеджеров более быстрой работе, ничего не выйдет.

- Если вы собираетесь покорять новые рынки или увеличивать долю вашей компании на текущем рынке, то часто вам придется осуществлять реальные инвестиции на расширение объемов производства. Если вы производите материальный продукт, то это абсолютная необходимость для вашего бизнеса.

- Если вы собираетесь создавать абсолютно новый продукт или абсолютно новую услугу и хотите создать для этого новое предприятие, то вы будете осуществлять реальные инвестиции на создание новых производств.

Когда Вы определитесь с задачами, которые преследуете на своем предприятии и ради которых собираетесь осуществлять реальные инвестиции, стоит изучить основные формы реального инвестирования.

Минимизация рисков

Основной опасностью при инвестировании является полная или частичная потеря денежных средств в случае проигрыша инвестора.

Для минимизации риска от проигрышных инвестиций желательно разбить свои капиталовложения на несколько долей и вложить деньги в разные инвестиционные компании.

Риски возникают обычно из-за недостоверности полученной информации, осознанных злонамеренных действий конкурентов или из-за неконтролируемых случайностей.

Выбирая наиболее эффективный и наименее рискованный инвестиционный проект, эксперты рекомендуют пользоваться системой показателей, результат которых поможет выяснить достоинства и недостатки проекта.

Лучшие и проверенные варианты для инвестирования

По объекту инвестирования выделяют три основных направления:

- Реальные. Производятся строительство, открытие новых объектов и прочее;

- Венчурные. Вложения в стартапы, в революционные идеи. Такие инвестиции могут принести как много денег, так и упасть в ноль;

- Финансовые. Вложения в рынок ценных бумаг;

Частные инвесторы чаще используют третий вариант, они идут на фондовые рынки, поскольку у них отсутствуют огромные средства для вложений в реальные сектора, но есть желание просто заработать.

Для мелких инвесторов фондовая биржа даёт следующие преимущества:

- Все вложения можно моментально обменять на деньги, поскольку биржевой рынок является ликвидным;

- Уровень дохода ценных бумаг хоть как-то можно предсказывать;

- У инвестора остаётся полностью свободное время, поскольку он не занимается непосредственно управлением компаниями;

Фондовые брокеры предлагают множество вариантов для инвестиций:

- Акции. Позволяют купить долю компании. Это самые рискованные вложения, но с большим потенциалом прибыли. Так же есть возможность рассчитывать на ежегодные выплаты дивидендов. Обычно эта сумма в районе 5-8%.

- Облигации. Позволяет дать компании деньги в долг под проценты. Самый стабильный способ заработка для инвесторов. Процент дохода больше, чем в банковских вкладах и есть возможность забрать свои деньги в любой момент, не теряя заработанные проценты.

- ETF фонды. Биржевые фонды, которые содержат в себе множество различных активов из какого-то сектора. Например, американские акции, еврооблигации, корпоративные облигации.

- Валюта. Инвестирование в рост или падение доллара. Есть также возможность спекулировать на купле/продаже.

- Товары. Торговля на нефти и золоте. В целом такой вид рынка более присущ профессионалам. Остальные рынки довольно маленькие.

- Фьючерсы. Почти то же самое, что и акции, но более рискованны. Есть смысл покупать фьючерс на индекс и зарабатывать на общем росте индексов. Покупать фьючерс на акции не имеет особого смысла в большинстве случаев.

- Доверительное управление. У брокера есть много счетов со стратегиями. На выбор предлагаются консервативные варианты и более рискованные.

Рекомендую для работы с ценными бумагами на бирже следующих брокеров:

Почему именно эти брокеры? Перечислим кратко их плюсы:

- Есть все доступные финансовые инструменты;

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

Есть ещё термин «интеллектуальных инвестиций», в этом случае вложения проводят в персонал, образование.

Виды инвестиций по способу учёта средств

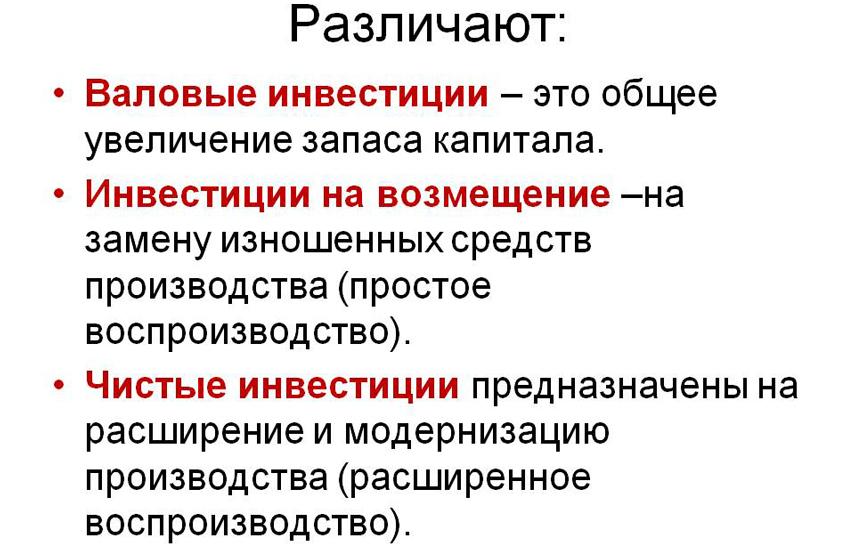

По способу учёта средств различают следующие основные виды инвестиций:

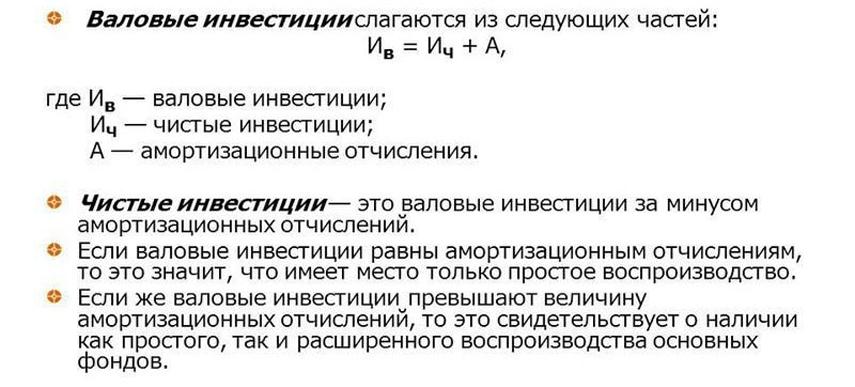

- валовые инвестиции – общий объём вкладываемых средств в новое строительство, приобретение средств и предметов труда, прирост товарно-материальных запасов и интеллектуальных ценностей; Валовые инвестиции характеризуются количеством денег, которые направлены и на приобретение новых активов.

- чистые инвестиции – вся сумма валовых инвестиций за вычетом амортизационных отчислений. По способу учета инвестиции классифицируются на валовые и чистые Валовые инвестиции При анализе финансовой деятельности предприятия оперируют такими терминами как валовые и чистые инвестиции.

Чистые инвестиции и валовые инвестиции – два неразделимых понятия, потомучто чистые инвестиции являются частью валовых инвестиций.

Чистые инвестиции — это один из видов инвестиций, которые имеют свою характерную особенность – они направляются на увеличение размера капитала фирмы.

Первостепенной задачей этого вида инвестиций состоит главным образом в расширении производства и роста объема выпускаемой продукции.

Чистые инвестиции это – валовые инвестиции минус амортизационные отчисления. Амортизационные отчисления – это показатель износа основных фондов предприятия, к которым относятся здания, технологическое оборудование, транспорт и такое прочее.

В роли прибыли выступают чистые инвестиции, а доход – это валовые инвестиции. В этом и заключается разница между ними. Чистые инвестиции служат источником расширенного воспроизводства капитала.

Виды чистых инвестиций:

- положительные – валовые инвестиции превышают размер амортизационных отчислений, это означает, что в каждом следующем году реальный объем производства будет выше, чем в предыдущем;это также означает возможность увеличения капитала, а значит и увеличение прибыли;

- нулевые – валовые инвестиции равны размеру амортизационных отчислений, эта ситуация носит название “нулевого” роста, такая ситуации не ведёт к росту объемов, а это означает, что на предприятии идет простое воспроизводство выпускаемой продукции оно не развивается;

- отрицательные – размеры амортизационных отчисление превышают размер валовых инвестиций, в этой ситуации не обеспечивается даже возмещение утраченного капитала. уровень производства падает, снижается прибыль, предприятию в такой ситуации грозит банкротство. При отрицательных чистых инвестициях возникает эффект падающей экономики, то есть экономика находится в состоянии глубокого кризиса.

Для прибыльного функционирования предприятия важно, чтобы чистые инвестиции были положительными. Это свидетельствует об ее устойчивой микроэкономической среде и ликвидности

Такая же оценка дается не только отдельным предприятиям, но также может служить оценкой экономики государства, в макроэкономическом анализе в системе национальных счетов. Валовые и чистые инвестиции в экономике страны постоянно анализируются и предоставляют правительству и экономистам информацию о возможностях развития экономики и необходимых мерах по увеличению чистых инвестиций.

Эффективность использования

Эффективность производственного использования валовых инвестиций определяется с помощью показателя рентабельности финансового инвестирования, который представляет собой соотношение полученных доходов и произведенных затрат. Коэффициент позволяет оценить прибыльность или убыточность инвестиций.

Финансовая эффективность инвестирования отражает рентабельность инвестиционного проекта, то есть соотношение полученных доходов и понесенных затрат.

Для ее оценки рассчитывают показатель чистого дисконтированного дохода по проекту, который определяется как разница между притоком и оттоком денег в каждый расчетный период (год, месяц), приведенными к текущей стоимости (с учетом инфляции). Если величина чистого дисконтированного дохода является положительной величиной, то инвестиции целесообразны. Если они представляют отрицательную величину, то такой инвестиционный проект лучше отклонить.

Привлечение денег и объем инвестирования регулируется с помощью грамотной стратегии, подбора эффективных источников финансирования.

Факторы инвестиционной стратегии – важные показатели становления коммерческой организации. При правильном расчете валовых вложений создается материальная база для дальнейшего развития предприятия.

На уровне частного бизнеса увеличение товарооборота, производительности и рост прибыли зависят от грамотного инвестирования. Любое дополнительное вложение тщательно рассчитывается.

Как управлять реальными инвестициями – 7 основных этапов

Управление реальными инвестициями – это наука в сочетании с опытом, трезвым расчетом, прогнозированием и интуицией бизнесмена. Решения вкладывать активы компании редко принимаются руководителем компании единолично, даже если он Генри Форд.

Для привлечения средств нужно обосновать необходимость инвестирования, разработать поэтапный план, вести постоянный мониторинг проекта.

Этап 1. Анализ финансирования

Оценка инвестиционного начинания предполагает предварительное изучение конъюнктуры рынка и других экономических параметров. Нельзя, к примеру, приступать к выпуску новой категории товара, не изучив рынок спроса на него.

Вывод: стоит просчитать заранее примерный период возврата средств.

Этап 2. Определение форм финансирования

Каждый участник рынка самостоятельно определяет инструменты и формы инвестирования. Для крупных производственных объектов основные направления – расширение и строительство новых объектов.

Для предприятий, которые занимают локальную нишу бизнеса, наиболее оптимальный вариант – модернизация и/или автоматизация производства с целью снижения затрат.

Этап 3. Уточнение полного объема реальных инвестиций

Деньги, как известно, любят счёт. Инвестиции – особенно. На всех солидных предприятиях есть финансовые отделы, которые занимаются экономическими расчетами.

Если такого отдела в компании нет – стоит пригласить сторонних консультантов из авторитетной консалтинговой фирмы. О том, что такое финансовый консалтинг, на нашем сайте есть подробная статья.

Этап 4. Выбор конкретных инвестиционных проектов

Проекты инвестирования выбирают в зависимости от целей вложений и специфики деятельности компании. У каждого направления – своя экономическая целесообразность, свои сроки реализации и окупаемости.

Инвестиционный проект – не абстракция.

Это документ, в котором обязательно указываются следующие показатели:

- цель и сроки инвестирования;

- основная идея проекта;

- параметры;

- объём ресурсов, необходимых для реализации;

- расчет показателей эффективности.

Разработку проекта поручают людям с опытом и соответствующим образованием.

Этап 5. Оценка эффективности проектов

Оценить эффективность помогут методические рекомендации и расчетные технологии, которыми оперируют профессиональные специалисты.

Учитываются инвестиционные затраты и ресурсы, необходимые для их реализации, а также суммы и сроки планируемой прибыли. На их основе выводится показатель эффективности.

Этап 6. Формирование программы реальных инвестиций

Дальнейшая стадия – разработка конкретной программы реальных инвестиций. Необходимо составить пошаговый алгоритм реализации инвестиционного проекта и оценить затраты на каждом этапе.

Этап 7. Контроль реализации инвестиционной программы

Грамотный мониторинг инвестиционной программы – основа успеха. Реальные инвестиции, в отличие от финансовых, требуют от инвестора прямого участия в процессе. Это уже не пассивный доход, а вполне активный.

Чтобы управлять проектом, нужно время. Ответственному лицу придётся вести переговоры, контролировать реализацию проекта на местах, следить, чтобы деньги не разворовали. Скучно не будет – это не банковские вклады и не вложения в акции.

Кроме того, в процессе выполнения инвестиционных задач необходимо управлять работой персонала – ведь новое оборудование и новые объекты будут монтировать люди, а не механизмы.

Полезная ссылка по теме вложений — «Портфельные инвестиции».