Алена Гаврилова

Это нынешняя супруга Эмина Агаларова, с которой официальный брак был оформлен в 2021 году.

Детские годы Алены Гавриловой

Алена Гаврилова родилась в Мордовии, где прошли ее детские годы. Здесь она окончила среднюю общеобразовательную школу и поступила в школу моделей. Ее с детских лет тянуло к прекрасному и она старалась сделать свою жизнь максимально приближенной к своей мечте. В 2004 году она попала на конкурс красоты «Мисс Мордовия» и заняла 1-е место.

Карьерные успехи Алены

Удача в первом конкурсе красоты открыла перед девушкой дверь в модельный мир. Алена решила отправиться в Москву, чтобы строить свою карьеру в столице. Следующим ее шагом стало участие во Всероссийском конкурсе красоты «Мисс Россия». Она представляла Мордовию, но занять призовое место не удалось.

Девушка вошла в 10-ку финалистов, тем самым обеспечив себе достаточное количество предложений по сотрудничеству.

Алена начала много и упорно работать. Занять места топ-моделей ей не удалось, но модельные агентства, с которыми ей удалось поработать, отмечали ее обаяние и трудолюбие. Она снималась в ряде фотосессий, участвовала в съемках рекламы, а также работала моделью на модных показах именитых дизайнеров.

Вручение короны Мисс Мордовия-2004 Алене Гавриловой

Личная жизнь Алены

На конкурсе красоты произошло знакомство Алены с ее первым мужем – Рустамом Тарико. Он владеет концерном «Русский стандарт» и является одним из соучредителей конкурса. Разница в возрасте между Аленой и Рустамом составляла 25 лет, но девушку это не смутило. Рустам ради новой возлюбленной развелся со своей женой Татьяной Осиповой.

Этот процесс получился шумным и получил огласку в СМИ, поскольку Татьяна подала на Рустама в суд. Однако Рустам выиграл дело, ему поручили опеку над двумя дочерями, а Татьяне полагалось выплачивать алименты. Через некоторое время бывшие супруги нашли общий язык, и дети вернулись к матери, а Рустам сам стал выделять сумму на их содержание.

Вскоре стало ясно, что Рустам и Алена ждут ребенка. Мальчик родился в 2007 году, но бизнесмен не собирался вновь жениться. Он предпочел остаться с Аленой в гражданских отношениях и выделять денежную сумму для воспитания сына. В итоге, спустя 9 лет совместной жизни эта пара рассталась.

В 2021 году Алена связала себя новыми отношениями. Ее новым избранником стал бизнесмен и певец Эмин Агаларов, который к этому моменту также развелся с женой. Они совершили совместные путешествия в Италию и в Сен-Тропе.

Публике стало известно об их отношениях позднее, когда Эмин представил Алену как свою новую пассию в день своего рождения. Позднее Эмин отправился в путешествие с Аленой и своими сыновьями, которые быстро нашли общий язык и сдружились.

В 2021 году девушка снялась в клипе Эмина «Good Love», а в августе этого же года бизнесмен организовал пышное празднование 30-летия своей возлюбленной. Многих фанатов интересует, сколько же лет второй жене Эмина – в 2021 году девушке исполнится 33 года.

Свадебная церемония Эмина и Алены состоялась в московском поместье Агаларовых

На праздновании юбилея девушка встречала гостей в пышном платье, фотографировалась напротив стенда, украшенного живыми цветами. Под конец вечера она сменила платье на более легкое, угощала пришедших большим именинным тортом. Кульминацией вечера был праздничный фейерверк.

В 2021 году состоялась свадьба Алены и Эмина в московском поместье Агаларовых. Среди приглашенных гостей были коллеги по бизнесу и сцене.

Карьера и публичная деятельность Лейлы

С 2005 года Лейла активно занимается общественной деятельностью. До 2010 года она была председателем клуба азербайджанских студентов МГИМО. В 2008 году девушка запустила кампанию против геноцида азербайджанского народа «Правосудие для Ходжалы». В этом же году её назначили координатором форума международной организации исламских стран.

Фото: hellomagazine

В 2011 году девушка инициировала создание организации IDEA, направленной на защиту окружающей среды. Сейчас IDEA занимается тем, что ищет и реализует просветительские проекты, направленные на защиту экологии. При компании работает приют для спасения бездомных животных.

За того парня…

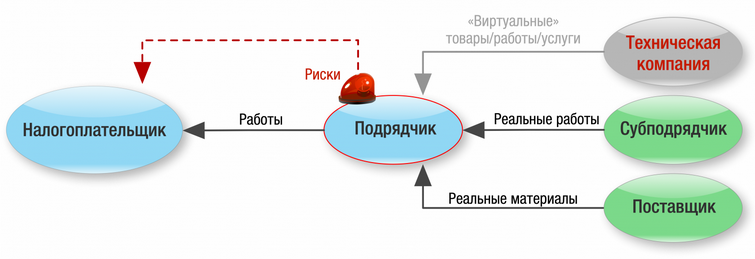

Не оставила ФНС без внимания и ситуацию взаимодействия с контрагентами, оптимизирующими НДС, не подходящими под определение технической компании. Это, например, компания, которая ведёт реальную предпринимательскую деятельность, но сама пользуется услугами технических контрагентов для оптимизации налогов. Либо компания, которая формально имеет необходимые ресурсы, но встраивается в цепочку сделок для переноса налоговых рисков с основной компании.

Последствия неуплаты налога такими компаниями могут быть переложены на налогоплательщика при условии, что он знал о нарушениях своего контрагента.

Для доказывания факта осведомлённости, налоговая служба в первую очередь рекомендует устанавливать подконтрольность таких контрагентов налогоплательщику либо согласованность действий с ними. Здесь имеет место попытка пресечь создание подконтрольных буферных компаний, наделённых необходимыми ресурсами, которые аккумулируют на себе риски взаимодействия с техническим контрагентами.

Помимо указанной ситуации, в отношении подобных контрагентов, письмо ФНС содержит следующий посыл:

Вероятно, здесь подразумевается, что налогоплательщик должен догадаться о нарушениях самостоятельного контрагента, поскольку тот предоставил ему очень низкие цены, получить которые можно лишь за счёт уклонения от уплаты налогов. Вывод неоднозначный, так как определение цены зависит от массы факторов, и отклонения от рыночного уровня могут быть обусловлены разными причинами.

Предполагаем, что на этой почве в будущем возникнет масса споров с налоговыми органами, ведь, по сути, налогоплательщик понесёт потери за выбор контрагента, предлагающего наиболее выгодные условия сотрудничества. То есть вполне нормальное желание бизнеса снизить затраты может стать наказуемым.

ФНС предлагает выход из ситуации: налогоплательщик может взыскать с контрагента убытки в виде недополученных вычетов. Однако, на сегодня, подобные судебные споры относятся к категории наиболее сложных, соответственно предложенный механизм вряд ли заработает на одном уровне с административным ресурсом налоговой службы, позволяющем взыскать недополученные налоги напрямую с нарушителя.

Расчёт по страховым взносам

Обновлённую форму РСВ в редакции Приказа ФНС России № ЕД-7-11/751 от 15.10.2020 начинают применять с отчётности за 2020 год. Сдать её нужно до 1 февраля 2021 г. включительно (с учётом переноса срока сдачи с субботы 30 января на понедельник).

Что изменилось:

- На титульном листе появилась строка для среднесписочной численности.

- Добавили новые коды тарифа плательщика, которые нужно указывать отчёте за 2020 год в строках 001 приложений 1 и 2 к разделу 1:«20» – для организаций и ИП из реестра МСП; «21» – для субъектов МСП, которых освободили от уплаты страховых взносов за 2 квартал 2020 года.

- Для IT-компаний ввели новый код тарифа плательщика «22» и несколько кодов категорий застрахованных лиц.

- Добавили приложение № 5.1, которое нужно заполнять IT-компаниям начиная с отчёта за 1 квартал 2021 год.

Творчество и награды Лейлы

Лейла живёт не только общественной деятельностью. В свободное время девушка сочиняет стихи, рисует картины и занимается режиссурой. Одно из её творений, «Элегия», даже было внесено в учебную программу по литературному чтению. Девушка посвятила его памяти деда Гейдара Алиева. Произведения Лейлы Алиевой популярны и на родине, и за рубежом. В 2021 году её сборник стихотворений «Лист» был переведён и выпущен в Беларуси. А через два года в Англии и Узбекистане была издана книга «Мир растворяется подобно сну».

Фото: novosti

Как говорит сама Лейла, она рисует лишь тогда, когда приходит вдохновение. Её работы можно найти на её официальной страничке в интернете. Многие картины девушки висят в музеях в Баку, а также регулярно размещаются на выставках в Москве и других городах. За свои заслуги Алиева была удостоена немалого количества наград. Среди её личных достижений медали за вклад в укрепление дружбы между народами, медаль за содействие в установке памятника князю Владимиру, медаль за вклад в экономическое развитие и награды за помощь лицам с ограниченными возможностями.

Фото: haqqin

После расставания с Эмином девушка продолжает работать, творить и принимать участие в различных мероприятиях. Она живёт насыщенной и интересной жизнью. Пока неизвестно, есть ли в жизни Лейлы любимый мужчина. Уверены, что красавица достойна лучшего.

Контрагенты, должная осмотрительность и умысел

Налоговая служба вводит термин «технические компании» (Компании, не ведущие реальной экономической деятельности и не исполняющие налоговые обязательства в связи со сделками, оформляемыми от их имени (см. п. 4 письма ФНС № БВ-4-7/3060@).), под которым подразумеваются «фирмы-однодневки». Налоговые последствия сотрудничества с ними зависят от нескольких факторов. При этом даже самые отпетые уклонисты могут учесть реально уплаченные налоги и реально понесённые затраты.

0) В качестве преамбулы, отметим, что дальнейшее повествование касается исключительно реальных сделок. Нереальные операции в налоговых целях не учитываются.

1) Первоочередное значение имеет вывод о техническом характере контрагента. Его ФНС предполагает обосновывать известным арсеналом доказательств: недостоверный адрес, отсутствие персонала и основных средств, отсутствие необходимых субподрядчиков, «странные» банковские операции и т.д.

2) Далее, важно определить форму вины налогоплательщика в содеянном. Раскрывается данный аспект через знание о техническом характере контрагента.

ФНС выделяет две формы вины: умысел и неосторожность.

ФНС выделяет две формы вины: умысел и неосторожность.

Умысел имеет место в тех случаях, когда налогоплательщик знал, что работает с технической компанией, потому что не мог этого не знать. Такое знание очевидно при выявлении схемы обналичивания денег. Например, когда «подозреваемая» компания возвращает полученные средства в виде наличных участникам налогоплательщика. Кроме того, осведомлённость предполагается в случае выявления подконтрольности таких контрагентов налогоплательщику

Неосторожность заключается в непроявлении должной осмотрительности, под которой ФНС понимает — коммерческую осмотрительность. То есть ту степень проверки контрагентов, которая свойственна деловому обороту

Подобная позиция была высказана в 2020 году в деле «Звёздочки». (См. определение ВС РФ по делу № А42-7695/2017).

В обычной ситуации, обычный предприниматель тщательным образом проверяет потенциального поставщика или подрядчика, чтобы удостовериться сможет ли он выполнить условия договора. Выясняет какой у контрагента опыт, есть ли у него склады или необходимое оборудование, обладает ли он человеческим ресурсом, с помощью которого успеет выполнить работы в срок. Аналогичный подход предлагается использовать и в отношении налогов.

При этом ФНС вполне разумно разделяет сделки по значимости, указывая, что, например, приобретение канцелярских товаров на небольшую сумму (ординарная сделка) не требует такой же тщательной проверки контрагента, как покупка недвижимости или дорогостоящего оборудования.

Форма вины имеет принципиальное значение для налоговых последствий

Так, при доказанном умысле, налогоплательщику будут вменять штраф в размере 40% от суммы доначислений (В соответствии с НК РФ), против 20% при неосторожности. Однако наиболее важным выступает её влияние на определение размера самих доначислений

3) Выше мы упомянули возможность скорректировать налоговые обязательства даже при умышленной оптимизации налогов, например, при сознательном включении в цепочку подконтрольной технической компании.

ИФНС учтёт реально понесённые на сделку затраты и предоставить вычеты в сумме уплаченного контрагентом НДС, но только если налогоплательщик раскроет реального исполнителя по сделке. В противном случае отказ в вычетах и расходах в полном объёме.

Для «неосторожных» налогоплательщиков, условия мягче. В случае выявления реального исполнителя, налоговый орган учтёт уплаченные ему суммы в качестве расходов и предоставит вычеты по НДС, если контрагент является его плательщиком. В иной ситуации, расходы определяются расчётным методом, то есть исходя из рыночных цен по аналогичным сделкам. Вычеты по НДС при этом не предоставляются.

Интересно, что ФНС настаивает на раскрытии реального исполнителя именно в ходе налоговой проверки. Закономерно возникает вопрос, а что же будет в ситуации, если налогоплательщик представит доказательства, раскрывающие фактического исполнителя, в ходе обжалования решения в вышестоящем органе или в суде? Полагаем, что этот вопрос разрешится только на практике, тем не менее, мы считаем, что такие доказательства должны быть учтены.

Слухи об ориентации певца

С весны 2021 года эстрадный мир активно обсуждает ориентацию Эмина. Желтая пресса распускает сплетни, что Эмин Агаларов – гей, именно гомосексуальность является причиной неудачной личной жизни певца.

Тем не менее, бисексуальный шоумен, приятель Агаларова, Рустам Солнцев опровергает данные заявления. По его словам, коллега настоящий натурал – это видно по поведению и любвеобильности Эмина к противоположному полу.

Насколько представленные слухи появились, настолько же скоропостижно развеялись. Сложно называть Эмина Агаларова геем при его многочисленных романах и интрижках с моделями, певицами и общественными деятелями прекрасной половины.

Единый по стране срок уплаты транспортного налога

Региональные власти лишены права устанавливать свои, отличные от Москвы, сроки уплаты налога для организаций. Теперь власти субъектов РФ могут определять только налоговые ставки и порядок уплаты налога: авансами или целиком.

Организации, владеющие транспортными средствами, уплачивают транспортный налог за истекший год не позднее 1 марта следующего года. Авансовые платежи по транспортному налогу должны быть уплачены не позднее последнего числа месяца, следующего за отчетным периодом.

Вступает в силу с 1 января 2021 года закон от 29.09.2019 № 325-ФЗ, п. 63 ст. 2. С отчётности за 2020 год бухгалтерам организаций, на балансе которых есть транспорт, не нужно сдавать налоговую декларацию по транспортному налогу. Рассчитать налог и авансовые платежи бухгалтерия организации должна самостоятельно. ИФНС со своей стороны также сделает расчёт на основании имеющейся у неё информации и результаты направит в организацию. Если сумма транспортного налога по данным налоговой инспекции будут больше, организации нужно подать возражения и приложить к ним подтверждающие документы. Рассмотрев возражения, инспекция направит организации ответ по рекомендованной форме (письмо ФНС от 06.11.2019 № БС-4-21/22635). Транспортный налог может либо скорректирован, либо сохранён в сумме, изначально рассчитанной налоговиками.

Декларация отменена с отчетности за 2020 год. Основания: П. 17 ст. 1 закона от 15.04.2019 № 63-ФЗ и Приказ ФНС от 04.09.2019 № ММВ-7-21/440.

Слухи о третей свадьбе Юлия Барановская

После развода Эмина с Гавриловой журналисты тщательно следят за личной жизнью исполнителя. Агаларов прямо не заявлял, с кем встречается и не раскрывал имя новой любви.

На своих страницах в соцсетях Юлия Барановская и Агаларов публикуют совместные фотографии, оставляют друг другу комментарии. Недавно мужчина подарил детям известной телеведущей подарки – поговаривают, что таким образом Эмин готовит почву к предстоящей свадьбе. Репортеры закрепили за Барановской статус любовницы популярного исполнителя и убедились в догадках после того, как женщина попросила сшить подругу свадебное платье.

Тем не менее, для обоих молодых людей 2021 год выдался сложным: чреда болезненных расставаний, незавершенные процессы расторжения брака. Эмин Агаларов не комментирует домыслы желтой прессы.

Эмин Агаларов и Юлия Барановская

Единственное, что он ответил на счет интрижки с Юлией Барановской, это то, что они близкие друзья и никогда не состояли в романтических отношениях. Фанаты в напряжении ждут новостей о личной жизни этой возможной пары.

Семья и личная жизнь Лейлы

В браке с Эмином девушка родила прекрасных сыновей – Али и Микаила. На момент развода близнецам было по девять лет. Отец поддерживает тёплые отношения с сыновьями и активно участвует в воспитании, как и положено родному папе. Недавно Али снялся в эпизоде в фильме «Жара». Парень признался, что для него это стало интересным опытом. Премьерный показ картины состоялся 13 сентября. Возможно, что мальчика ждёт большое будущее в сфере кино.

Фото: spletnik

Через месяц после развода девушка взяла из приюта девочку Амину. Девушка не афишировала это событие: поклонники даже не знали, сколько малышке лет. Она росла в приюте, который спонсировал фонд Гейдара Алиева, вице-президентом которого является сама Лейла. Эмин принял девочку как родную дочь. Он поздравил Амину с пятым днём рождения, опубликовав трогательный пост в своём инстаграме.

Фото: jetsetter

В 2021 году певец женился второй раз. Вопреки ожиданиям недоброжелателей, первая жена отреагировала на это спокойно. В соцсетях появилось стихотворение её авторства, посвящённое человеческой зависти. У Эмина и его жены Алёны родилась долгожданная дочь. Девочку назвали Афиной. По словам отца, его старшие дети с удовольствием общаются со сводной сестрёнкой.

Замужество

В конце апреля 2006-го Алиева Лейла вышла замуж за Эмина Агаларова — сына известного азербайджанского предпринимателя. Ее супруг – сын владельца «Крокус Сити Молл», состояние которого, согласно «Форбсу», оценивает в триста шестьдесят миллионов долларов. Однако муж Лейлы Алиевой обладает собственной хваткой и деловитостью. Он является коммерческим директором огромного концерна Crocus International.

Алиева Лейла очень похожа на свою мать-красавицу Мехрибан. Эмин тоже внешне очень привлекателен, к тому же он унаследовал от отца деловые способности, любит классическую музыку и обучался в США. Молодые люди принадлежат к азербайджанской элите. Их представили друг другу на швейцарском горнолыжном курорте, и уже с первой минуты стало понятно, чем закончится это знакомство.

Искусственное дробление

ФНС выделяет три признака искусственного дробления:

-

отсутствие реальной самостоятельности субъектов группы, в том числе контроль финансовых потоков налогоплательщиком и отсутствие нормальных предпринимательских расходов;

-

использование общих работников и других ресурсов;

-

искусственное разделение единого производственного процесса, включая выполнение хоть и разных, но неразрывно связанных между собой процессов (видов деятельности), направленных на получение общего результата.

Ранее налоговый орган уже выделял данные признаки в числе прочих (См. Письмо ФНС РФ от 11 августа 2017 г

№ СА-4-7/15895@.), новые разъяснения акцентируют внимание на, так называемых, «снайперских» признаках, выявление которых практически гарантирует победу инспекции в суде

Детство и юность

Лейла родилась 03.07.1984 г. в семье президента Азербайджана Ильхама Алиева и государственного деятеля Мехрибан Алиевой. Лейла приходится внучкой Гейдару Алиеву, бывшему президенту Азербайджана. У Лейлы есть сестра Арзу (1989 г.р., кинопродюсер) и брат Гейдар (1997 г.р., студент Азербайджанской Дипломатической Академии).

Лейла Алиева в детстве

Лейла родилась в Москве, однако школьное образование получила в гимназии № 160 в Баку. Эту школу в свое время окончили многие известные деятели, среди которых писатель и переводчик Чингиз Гусейнов, критик и телеведущий Виталий Вульф, композитор Леонид Вайнштейн, кинорежиссер и телеведущий Юлий Гусман и многие представители команды КВН «Парни из Баку».

В 2000 году девушка поступила в Европейскую школу бизнеса (ESB), а затем окончила магистратуру МГИМО по специальности «Политология».

Налоговая отчетность

Налогоплательщики могут подать единую упрощенную декларацию (ЕУД), если в 2021 году не было движения наличных и (или) безналичных денежных средств, отсутствовали доходы, расходы, начисления по зарплате и налогам (Письмо Минфина от 28.06.2018 N 03-11-11/44580). ЕУД заменяет две нулевые декларации — по налогу на прибыль и НДС. Срок сдачи ЕУД за 2020 г. ጀ 20 января 2021 года.

Отчетность по НДС

За 4 квартал 2021 года декларацию по НДС надо сдать по обновленной форме (Приказ ФНС Pоссии от 19.08.2020 N ЕД-7-3/591@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 29 октября 2014 года N ММВ-7-3/558@).

Изменения будут актуальны для налогоплательщиков, имеющих следующие операции:

— безвозмездная передача недвижимого имущества в казну PФ,

— безвозмездная передача имущества, предназначенного для лечения COVID-19,

— реализация услуг по обращению с твердыми коммунальными отходами,

— передача исключительных прав на российские программы для ЭВМ и базы данных и прав на их использование (Федеральные законы от 15.04.2019 N 63-ФЗ, от 08.06.2020 N 172-ФЗ, от 26.07.2019 N 211-ФЗ, от 31.07.2020 N 265-ФЗ),

— реализация услуг, оказываемых в аэропортах при международных воздушных перевозках, а также по внутренним воздушным перевозкам по маршрутам вне Москвы и Московской области (Федеральные законы от 25.12.2018 N 493-ФЗ, от 06.06.2019 N 123-ФЗ).

Коды операций указаны в разделе IV Приложения N 1 к Порядку заполнения декларации по НДС (п. 37.8 Порядка заполнения декларации по НДС).

По итогам 4 квартала и 2020 года в целом целесообразно проверить порядок зачета ранее перечисленной предоплаты в счет поставки товаров, выполнения работ, оказания услуг и восстановления НДС, если ранее был вычет.

Минфин в своих разъяснениях обращает внимание на вывод Конституционного суда о периоде восстановления НДС в данной ситуации. По мнению суда и финансистов, нельзя переносить срок восстановления налога, принятого к вычету в отношении авансовых платежей, на налоговый период, следующий за периодом отгрузки

Т.е., если отгрузка произошла в 4 квартале 2020 года, но документы покупатель получил в 1 квартале 2021 года, НДС с аванса, ранее принятый к вычету, надо восстановить в 4 квартале 2020 года (Письма Минфина Pоссии от 03.11.2020 N 03-07-11/95915, от 17.11.2020 N 03-07-11/99951).

Если организация восстанавливала НДС по недвижимости, которую стала использовать в необлагаемой деятельности, надо заполнить Приложение 1 к разделу 3 (ст. 171.1 НК PФ, п. п. 38.8, 39.17 Порядка заполнения декларации по НДС). Приложение налогоплательщики составляют один раз в год (одновременно с декларацией за последний налоговый период) в течение 10 лет, начиная с года начала

начисления амортизации по этим объектам. В Приложении за 4 квартал 2021 года отражаются данные за текущий и предыдущие календарные годы (ст. 171.1 НК PФ, п. 39 Порядка заполнения декларации по НДС).

Срок сдачи декларации по НДС за 4 квартал 2021 г. – 25 января 2022 года.

Неплательщики НДС — посредники, которые действуют от своего имени и не являются налоговыми агентами, должны сдать журнал учета счетов-фактур в электронном виде. Срок сдачи журнала за IV квартал 2021 г. — не позднее 20 января 2022 г.

Что значит обоснованная необходимость?

Чтобы разобраться в этом вопросе, необходимо обратиться к правоприменительной практике. Особого внимания заслуживает Решение Арбитражного суда г. Москвы от 5 октября 2020 г. по делу № А40-211149/18-115-4949.

Кратко – о сути дела: ООО «Артек» обратилось в Арбитражный суд г. Москвы с заявлением о признании недействительным требования налогового органа о представлении документов (информации) на основании ст. 31 и п. 2 ст. 93.1 НК РФ. Судами было установлено, что налоговый орган запросил документы (информацию) за период с 2015 по 2017 г. При этом в отношении налогоплательщика не проводилась выездная проверка, т.е. требование о предоставлении документов за три налоговых периода не связано с налоговой проверкой заявителя. Также судами не установлено, в отношении какой сделки или в отношении какого контрагента заявителя запрошена информация.

После длительного рассмотрения дела суд кассационной инстанции направил его на новое рассмотрение, результатом которого и явилось указанное выше решение Арбитражного суда г. Москвы. Арбитражный суд Московского округа, отменяя судебные акты, указал, что в целях соблюдения баланса между правом налогового органа выставить требование и обязанностью общества его исполнить содержание требования должно однозначно свидетельствовать о том, что обязанность представить документы (информацию) возложена на общество законно и налоговому органу действительно необходимо было их получить.

Отсюда можно сделать вывод, что обоснованная необходимость включает следующие составляющие:

- мероприятие налогового контроля, в ходе которого требуются запрашиваемые документы (информация);

- указание контрагента или конкретной сделки.

Представители юридической науки справедливо отмечают, что при указании контрагента, сведения о котором запрашивает налоговый орган, должна проводиться налоговая проверка1. Если налоговый орган указывает на совершение конкретной сделки, направляя требование о предоставлении документов (информации), действия налогового органа правомерны. Причины определения периода, к которому относятся истребуемые документы, не влияют на правомерность истребования документов вне рамок налоговой проверки относительно конкретной сделки (Решение Арбитражного суда Новосибирской области от 24 сентября 2020 г. по делу № А45-15387/2020).

Отметим, что, несмотря на длительное применение ст. 93.1 НК РФ, единообразия правоприменительной практики не выработано. Так, некоторые суды занимают позицию, согласно которой для налогового органа не имеет значения обоснованность. Например, отсутствие в оспариваемом требовании указания на проведение мероприятия налогового контроля и причин для истребования документов не свидетельствует о недействительности требования, поскольку данный недостаток носит формальный характер и не пресекает полномочия налогового органа, которые прямо предусмотрены ст. 93.1 НК РФ (Решение Арбитражного суда Новосибирской области от 24 сентября 2020 г. по делу № А45-15387/2020).

Таким образом, применение п. 2 ст. 93.1 НК РФ само по себе безоговорочно не возлагает обязанности на налогоплательщика. Более того, применение этого пункта налоговым органом для целей, не указанных в НК РФ, является заведомым превышением им своих полномочий.

Как определить сумму доначислений

Ещё один важный комментарий касается порядка определения суммы доначислений при выявлении искусственного дробления.

ФНС указывает, что при определении налоговых обязательств, будут учитываться не только совокупные доходы объединяемой группы, но и соответствующие расходы, уплаченный поставщикам НДС и суммы налогов, оплаченные в рамках применения спецрежимов. То есть в зачёт пойдёт всё то, что реально было уплачено.

Такая позиция поможет исключить возможные споры с зачетом и возвратом уплаченных налогов, в том числе теми налогоплательщиками, которые признаны несамостоятельными и подконтрольными по результатам претензий в искусственном дроблении бизнеса.

Как учесть безвозмездно полученные права

Как учесть права пользования НМА, которые получили безвозмездно, зависит от срока, на который предоставлены активы: больше или меньше 12 месяцев.

Права на срок более 12 месяцев

В бухучете неисключительные права на НМА, которые получили безвозмездно на срок более 12 месяцев, учтите на «Права пользования нематериальными активами». Делайте проводки через «Доходы текущего финансового года». В 24–26-х разрядах укажите соответствующие подстатьи «Безвозмездные неденежные поступления в сектор государственного управления».

Как определить код КОСГУ для счета 401.10

|

Номер счета |

Кто передал неисключительные права на НМА |

|

0.401.10. |

или |

|

0.401.10. |

Другие российские организации: коммерческие и некоммерческие, ИП, физлица – производители товаров, работ и услуг |

|

0.401.10. |

Граждане, в том числе нерезиденты |

|

0.401.10. |

Организации-нерезиденты |

Такие коды – в Порядка применения КОСГУ № 209н.

Стоимость прав на НМА, который получили от , определите по передаточным документам. Получили от коммерческих организаций или граждан – стоимость определите одним из двух способов: по передаточным документам или по справедливой стоимости на дату приобретения. Подробнее: .

Ежемесячно на права пользования НМА с определенным сроком использования начисляйте амортизацию на .

Порядок учета безвозмездно полученных неисключительных прав на НМА зависит от типа учреждения.

Права на срок 12 месяцев и меньше

Права пользования НМА, которые получили безвозмездно на срок 12 месяцев и меньше, на балансовых счетах отражать не нужно. Учитывать такие права на нельзя – на нем учитывают только права со сроком свыше 12 месяцев (, ).

Учет прав пользования НМА на срок 12 месяцев и меньше вы можете организовать на дополнительном забалансовом учете. Как это сделать, читайте в .

Если решили не учитывать права за балансом, используйте порядок признания в бухучете безвозмездно полученных работ и услуг. Такие доходы можно не отражать в учете, если раскроете информацию о них в разделе 2 «Результаты деятельности…» текстовой части Пояснительной записки к годовой бухгалтерской отчетности ().

Искажение

Под «искажением» ФНС понимает:

-

Отражение в отчётности нереальных операций;

-

Отражение операций, имеющих иной действительный экономический смысл, нежели тот, который «указан» в отчётности.

Реальность имеет ключевое значение и потому выступает первым тестом, проводимым ИФНС при оценке операций налогоплательщика. Если сделка в действительности не исполнялась, а лишь имела место на бумаге, учесть её в целях налогообложения нельзя, независимо от результатов других тестов.

Второй аспект искажения заключается в выявлении действительного экономического смысла операции. То есть необоснованную налоговую выгоду получают не только учитывая нереальные сделки, но и выдавая одни за другие. Например, под видом займа предоставляют невозвратные инвестиции, учитывая при этом начисленные проценты в расходах. В этом случае налоговые последствия корректируются путём переквалификации сделки в соответствии с её реальным экономическим смыслом. То есть заём условно переведут во вклад в имущество, который не подразумевает начисление процентов, а значит и уменьшения налоговой базы по налогу на прибыль.

Развод и куча благодарностей

Чуть меньше года назад, когда пара вместе давала интервью, Алена проронила такую фразу: «Брак — это же на всю жизнь, я так предполагаю». Но ошиблась. Ее союз с певцом закончился, не успев толком начаться. Вопреки традиции не афишировать личную жизнь, Эмин сам сделал заявление в Instagram, опубликовав большой пост под свадебным фото: «Это был действительно счастливый день в нашей жизни! К сожалению, не все получилось, как мы планировали, я искренне благодарен тебе за каждый день, прожитый вместе и, конечно, за нашу чудесную дочь Афину! Ты невероятно добрый, особенный человек. Следующий важнейший этап в нашей жизни — это, конечно, воспитание нашего чудесного ребёнка, и у нас все обязательно получится. Мы многое вместе прошли, и у меня к тебе чувство огромного уважения и благодарности, которое я хочу пронести через всю свою жизнь», — написал артист. Через несколько минут Алена прокомментировала случившееся и на своей странице: «Дайте мне время прийти в себя… Пожалуйста! Мне очень больно и тяжело! И сегодня день рождения моей мамы… Спасибо за понимание». Конечно, о том, что стало причиной расставания, супруги не говорят.

Когда-то, еще до свадьбы с Аленой, Эмин уговорил ее сняться в его клипе на песню Good love, но в реальной жизни настоящей любви у него с красавицей моделью не вышло.

Свадьба

В начале весны 2006-го молодые поженились. Официально первую свадебную церемонию было решено провести в Баку. На нее было приглашено сравнительно мало гостей: около двух с половиной сотен человек.

После нее молодожены полетели в свадебное путешествие на Мальдивы. По азербайджанским традициям, вначале свадьбу устраивает родня невесты, а затем сторона жениха организует для детей еще одну. А потому после возвращения Лейлы и Эмина уже в Москве была проведена еще одна свадебная церемония, которая проходила в «Крокус-Сити холле». И уже сюда было решено пригласить намного больше людей. Туда были допущены и представители прессы.

Вообще, свадьба Лейлы, как и предполагалось, стала самым громким событием в светской жизни Азербайджана. Режиссером торжеств был известный московский художник и дизайнер Борис Краснов, которого приглашают оформлять инаугурации российских президентов. Сам Путин отправил молодоженам поздравления, а Буш даже приготовил видеопослание. Церемония была грандиозной. Посуда и мебель приехали из Англии на нескольких трейлерах, цветы для украшения помещений прибыли самолетом из Голландии.

Как учесть досрочное расторжение договора

Расторгли досрочно лицензионный или другой договор на неисключительные права – стоимость принятого на учет права уменьшите на сумму накопленной амортизации. Остальные операции зависят от условий договора: предусмотрен возврат оплаты или нет.

Контрагент оплату возвращает. Уменьшите остаточную стоимость права пользования обратной проводкой: Дебет 302.26.83Х Кредит 111.6Х.45Х. Если ведете претензионную работу по возврату оплаты, отразите задолженность за контрагентом на .

Контрагент оплату не возвращает. Остаточную стоимость права пользования спишите на счет 0.401.20.226. Также на этот счет спишите остаток, если поставщик возвращает деньги частично

Важно! До 4 марта 2021 года в Системе была другая позиция – специалисты советовали делать корреспонденцию со счетом 0.401.10.172. Поскольку порядок официально не установлен, согласуйте его с учредителем

Все операции отражайте на основании Бухгалтерской справки ().