Как начать инвестировать

Для того чтобы начать инвестировать, и вообще понять нужно ли вам это, сделайте следующее:

- Возьмите листок бумаги и разберитесь со своими финансовыми целями. Что вы хотите в этой жизни, что для вас приоритетно, поставьте перед собой цель.

- Поймите, что вам мешает в настоящий момент этих целей достичь. Посчитайте свои доходы и расходы. Если у вас есть долги и кредиты, которые нет возможности погасить в ближайшем будущем, то с инвестированием лучше пока повременить.

Открытие счета у брокера и начало инвестирования

Если вы поняли, что готовы инвестировать, рекомендую первым делом открыть брокерский счет (выбирайте тариф без абонентской платы), предварительно выбрав нормального брокера. Выбрать лицензированного брокера можно из списка участников торгов, на сайте Московской биржи.

Лично я пользуюсь услугами брокера Тинькофф инвестиции. Хороший тариф для начинающего инвестора, очень простое и понятное мобильное приложение, а также удобство работы с банковским счетом в этом же банке.

Также советую параллельно открыть Индивидуальный Инвестиционный счет. Совсем не обязательно совершать на нем какие либо действия т.к. у ИИС необходимый срок отсчета три года. Открытие счета вас ни к чему не обязывает и не будет вам ничего стоить.

Если вы новичок в инвестировании и пока обладаете малым количеством информации, то достаточно адекватный шаг после открытия счета, купить на минимальные суммы несколько базовых инструментов.

К примеру можно купить по одной:

- Акцию известной российской компании на несколько сотен рублей;

- Облигацию (например ОФЗ);

- ETF

Это будет ваш экспериментальный портфельчик, который позволит вам просто понять на какие кнопочки нажимать. Дальше вы будете следить, как ваши инструменты себя ведут

На самом деле даже не так важно, что вы будете покупать, это просто ваши тестовые действия

Это нужно для того, чтобы дальнейшие знания, которые вы будете получать, были не сухой теорией, а подкреплялись практикой. Прежде чем вкидывать серьезные деньги на рынок нужно заполнить себя необходимой информацией и построить прочный фундамент.

Далее, набравшись необходимых знаний, постепенно формируйте свой инвестиционный портфель, в зависимости от горизонта инвестирования и своей склонности к риску.

Классификация инвестиций

- Реальные и финансовые инвестиции, реинвестиции. К реальным относятся инвестиции во внеоборотный и оборотный капитал фирмы, в т. ч. покупка основных фондов, нематериальных активов, закупка сырья и пр.

— приобретение финансовых инструментов, прежде всего ценных бумаг (деривативов, облигаций, акций). Реинвестиции — нераспределенная чистая прибыль, которая по решению инвесторов вкладывается обратно в предприятие для расширения его хозяйственной деятельности. - Прямые и непрямые инвестиции. Прямые инвестиции предусматривают непосредственное вложение вкладчиком денежных средств в компанию, приобретение доли в уставном капитале. Непрямые (портфельные) инвестиции — косвенное вложение средств через посреднические финансовые и инвестиционные учреждения (банки, паевые инвестиционные фонды, страховые компании), в том числе через покупку ценных бумаг.

- Краткосрочные и долгосрочные инвестиции. Инвестирование предполагает покупку активов с целью их удержания на длительную перспективу — больше 1 года. Краткосрочные инвестиции, действующие до 1 года (депозиты, сберегательные сертификаты), называют «спекулятивными», потому что они осуществляются ради возможного увеличения стоимости актива.

- Традиционные и альтернативные инвестиции. Вложения, направляемые на покупку традиционных активов (ценных бумаг, недвижимости), противопоставляются альтернативным инвестициям. Последние ориентируются на нестандартные классы активов: предметы искусства и антиквариат, драгоценные металлы и криптовалюта, вклады в частный, и венчурный капитал, хедж-фонды.

Инструменты долгосрочных инвестиций

Долгосрочные инвестиции могут иметь разные формы:

Для покупки недвижимости и доли в бизнесе необходим сравнительно большой первоначальный капитал. Такие активы сложнее диверсифицировать. Они требуют постоянной вовлеченности в управление и дополнительных затрат. А на то, чтобы продать их и вывести деньги, могут уйти годы. Переходить к таким вложениям целесообразно уже после создания качественного портфеля из ценных бумаг.

На фондовом рынке все стратегии с длинным горизонтом вложений можно разделить на два типа:

- Активные. Используя их, вы действуете по принципам У. Баффета и Б. Грэма и ищете недооцененные акции. Можно придерживаться и других методов отбора эмитентов. Но в любом случае следует тщательно анализировать компании и включать в свой портфель только избранных. К этому типу относится и вложение в фонды, которые пытаются активно переиграть рынок.

- Пассивные. Это, например, покупка биржевых ETF и ПИФов с широко диверсифицированными базовыми активами. Действуя таким способом, вы стремитесь защититься от падения стоимости отдельных эмитентов. Цель пассивного инвестирования – получить заданную рынком норму доходности.

Комбинировать различные виды бумаг нужно в зависимости от горизонта ваших вложений. Чем больше срок, тем большая доля в портфеле выделяется под акции. Это правило связано с тем, что на коротких временных промежутках высока вероятность просадок цены. Но если говорить о десятилетиях, то растёт шанс заработать заметно больше, чем на облигациях.

Спекуляции

С краткосрочными инвестициями прочно связано понятие «спекуляция». Оно носит в русском языке негативный оттенок, но применимо к финансовому рынку спекуляции – это вполне нормальный процесс, а вовсе не мошенничество или неправомерное действие.

Финансисты не могут договориться однозначно, что считать спекулятивной операцией, однако считается, что спекуляции и долгосрочные инвестиции противопоставлены друг другу. Цель долгосрочного инвестора – вложить средства и систематически получать прибыль, создавая денежный поток и пассивную прибыль (стратегия «купить и держать»). Цель спекулянта – извлечь доход «здесь и сейчас», желательно в максимально короткий срок и с приемлемым риском. Спекулятивная операция обычно включает в себя одно действие с одним активом (стратегия «купи дешевле – продай дороже»).

Например, покупка квартиры в новостройке с целью дальнейшей перепродажи после окончания возведения дома – спекулятивная сделка, покупка той же новостройки, но с целью сдавать годами – долгосрочная инвестиция.

Несмотря на то, что спекуляции обычно подразумевают небольшой срок вложения капитала, на деле иногда ожидание затягивается. Например, строительство той же новостройки может длиться годами, инвестор может ожидать подорожания той или иной акции месяцами, опцион может приобретаться на 2-3 года. Тем не менее, подобные примеры скорее исключение из правил, чем закономерность.

Наиболее яркие примеры спекулятивных действий:

-

приобретение акций незадолго до объявления о выплате дивидендов и продажа «на пике» непосредственно перед выплатами;

-

контракт на понижение стоимости акций после выплаты дивидендов;

-

покупка облигаций перед получением купонного дохода;

-

приобретение валюты в период потенциального роста (например, рубля в марте-апреле, когда предприятия начинают выплачивать налоги в рублях и менять с этой целью валюту).

Например, краткосрочные сделки на рынке форекс – это спекуляции. Фьючерсные контракты и опционы с любым сроком экспирации тоже являются спекулятивным действием, так как подразумевают единичное получение прибыли за конкретный период времени.

Как грамотно инвестировать средства: инструкция

Процесс выбора направлений инвестирования достаточно сложный. Понятное дело, что выбор будет основан на размере капитала. Также очень важным аспектом будут выступать личные предпочтения. Если вы обладаете минимальным капиталом, то лучшим решением станут именно ценные бумаги. Вы сможете достаточно быстро разобраться во всех особенностях и нюансах процесса формирования цены и сможете детально изучить актуальность тех или же иных бумаг.

При наличии более существенного капитала провоцируется возможность существенного выбора вариантов инвестирования. Можно вкладывать средства в производство, приобретение оборудования, строительство, в покупку недвижимости.

Самое главное – перед осуществлением вложений детально изучить и проанализировать эффективность проекта. Также рекомендовано просчитывать возможную прибыль для того, чтобы определить, насколько выгодным будет для вас тот или же иной проект.

Шаг 2: Сбор информации

Чтобы максимально грамотно вкладывать средства нужно стараться изучать все направления деятельности. После того, как выбрали проект, не нужно сразу же делать поспешную инвестицию. Погрузитесь в более детальный процесс изучения, соберите как можно больше сведений и полезной информации об объекте, постарайтесь изучить отзывы и рекомендации бывалых инвесторов.

Шаг 3: Составление прогноза

Данный этап является обязательным, особенно в том случае, если вы рассчитываете на получение достаточно существенной прибыли. Помните о том, что вы должны предугадать возможные преимущества вложения. Для этого можно использовать различные финансовые инструменты, которые предоставлены в свободном доступе. Кроме всего прочего, вы можете воспользоваться услугами профессиональных финансовых консультантов. Такие услуги являются платными, тем не менее, именно они позволяют максимально исключить невыгодные инвестиции.

Шаг 4: Делаем инвестицию

После того, как проект выбран, произвели процедуру анализа и принято адекватное решение осуществляется инвестиция. Помните о том, что в момент максимального падения спроса на акции, если вы выбрали данный вариант инвестирования, осуществлять процесс покупки будет выгоднее всего. То есть, если вы выбрали ценные бумаги, то не сразу же осуществляйте покупку, а подождите падения цен.

Шаг 5: Анализ

Все время нужно мониторить рынок. Хоть речь и идет о долгосрочной перспективе, вы все равно не должны надолго забывать о том, куда вложили средства. И все время нужно осуществлять своеобразные проверки данных. Таким образом, вы сможете оперативно принять нужное решение, если увидите, что инвестиция больше не имеет перспектив, и сейчас самый оптимальный момент для ее закрытия.

Помните о том, что каждая инвестиция требует грамотного подхода и постоянного анализа. Естественно, определенные вклады имеют свои риски, но чтобы их минимизировать никогда не стоит опираться на поспешные выводы.

Есть ли риски инвестиций на долгий срок?

Любое инвестирование сопряжено с риском потерь. Поэтому даже если мы говорим о долгосрочных вложениях денежных средств, мы предполагаем определённые риски. В финансовой среде часто говорят, что чем выше доходность, тем выше риск.

Среди возможных рисков – большая сложность спрогнозировать состояние экономики на несколько лет вперёд. Поэтому дать объективную оценку эффективности инвестиций на длительный период сложно.

Итак, если мы говорим о долгосрочных инвестициях и их недостатках, к ним можно отнести:

- Длительную окупаемость некоторых инвестиционных проектов – иногда получается, что вложенные средства приносят прибыль нескоро. Некоторые вложения предполагают дополнительные расходы на поддержание проекта.

- Отсутствие гарантии получения дохода по завершении предполагаемого срока инвестиции. Составить точный финансовый прогноз на несколько лет вперед затруднительно, поэтому результат может быть не таким, как ожидалось.

- Высокому риску потери капитала подвергается инвестор, когда у него наблюдается недостаток навыков в оценке долгосрочных рисков, непонимание данного класса активов, а также отсутствие опыта в управлении активами.

- Инфляция является одним из основных экономических рисков при долгосрочных инвестициях. При стремительных темпах ее роста некоторые виды долгосрочных инвестиций могут показать увеличение стоимости меньше, чем было запланировано ранее. Поэтому изначально вложенный инвестором капитал на долгосрочную перспективу может даже уменьшиться в реальном выражении. Это прежде всего относится к банковскому вкладу или вложениям в долговые бумаги.

Диверсификация

Для чего нужна диверсификация?

Главная цель — это снижение рисков.

Основные правила диверсификации — это распределение внутри портфеля:

По классам активов.

В портфеле обязательно должны находиться различные инструменты:

- акции;

- облигации;

- золото;

- недвижимость.

Такое распределение имеет важный момент. Различные активы всегда ведут себя по разному.

В один год могут «выстрелить» акции, показав отличную доходность. На следующий год, котировки могут рухнуть. Но одновременно пойдет вверх золото или облигации. И так далее.

В итоге это позволяет получить более сглаженную доходность. Без резких провалов.

Распределение внутри класса.

Страшилка для примера. Вы купили акции отличной перспективной компании с высокой вероятностью роста. Вложили все свои деньги. А через пару лет компания обанкротилась. Или конкуренты захватили большую часть рынка и дела в компании идут все хуже и хуже. Котировки не то что не растут. А с каждым годом опускаются все ниже и ниже.

Как быть? Продать все с убытком? А на эти деньги (от того что останется) приобрести акции другой, лучшей компании.

Или продолжать держать бумаги, с надеждой, что это временное явления. И котировки через некоторое время снова пойдут вверх. Только вот сколько ждать? И будет ли рост?

А вдруг за это время, акции других компаний будут расти и расти, а вы так и останетесь с проблемным активом.

Проблема в том, что никто не знает, что будет происходить в будущем. Через год, два или 5 лет. И попытка угадать «правильную» компанию сводится к банальной теории вероятности — 50/50. Угадал или нет.

Включение в портфель акций разных компаний позволяет решить проблему.

Диверсификация по ценным бумагам

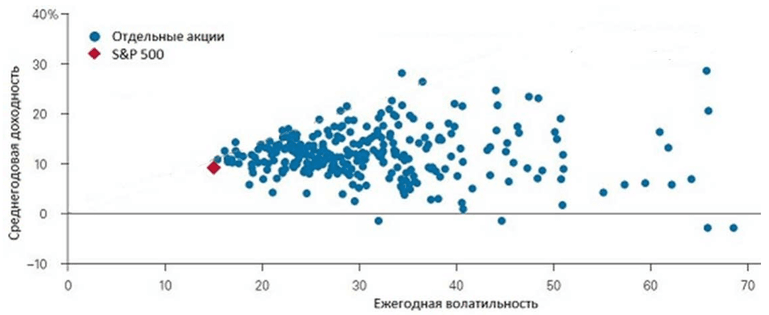

Включение в портфель акций 500 компаний (на основании индекса S&P 500) в совокупности позволило уменьшить риски волатильности до минимума. По сравнению с поведением отдельных акций. При сохранении средней доходности по рынку.

На картинке видно, что сбалансированный портфель имеет самую низкую волатильность в пределах 14%. При том, что цены на отдельные акции изменялись в течение года на 30-40-50 и даже 70%.

Конечно как вверх, так и вниз. Но не очень приятно видеть, когда «ваши» бумаги за год падают на несколько десятков процентов.

По странам.

Используем распределение по страновому и валютному признаку одновременно.

Отдельные страны — США, Германия, Англия, Китай, Япония, Россия и другие, имеют не очень высокую зависимость друг от друга.

В то время, как фондовые рынки одних стран растут, другие испытывают определенные проблемы. А через пару лет может все стать наоборот. Аутсайдеры последних лет выйдут в лидеры роста. А прошлые фавориты по доходности уйдут в глубокую просадку.

Дабы не гадать на кофейной гуще о том, что произойдет и когда — лучше вложить деньги в определенной пропорции в эти страны.

Дополнительно получаем валютную диверсификацию. На примере девальвации рубля последних лет, думаю все будет понятно.

Те, кто держал деньги не только в российском фондовом рынке, но и других развитых странах, не только не потеряли за счет обесценивания национальной валюты. Но и заработали.

Как составить диверсифицированный портфель?

Есть 2 варианта:

- самостоятельная покупка через брокера нужных активов;

- инвестирование через фонды — ETF или ПИФ.

Первый вариант слишком сложный. Если вы хотите иметь в портфеле активы по всем правилам диверсификации, то в него нужно будет включить несколько десятков, а скорее всего несколько сотен различных инструментов.

И банально на все не хватит денег. Дополнительно, управлять таким огромным количеством активов достаточно затруднительно.

Инвестиционные фонды содержать полный набор всего необходимого. Особенно основанные на каком-нибудь фондовом индексе.

Заплатив несколько тысяч — получаем в свой портфель сразу сотни компаний. Например, есть фонды повторяющие индекс S&P 500, куда входит 500 крупнейших компаний США.

Вложив деньги в несколько фондов, инвесторы даже с весьма скромной суммой, получают полностью диверсифицированный портфель.

Оценка эффективности долгосрочных инвестиций

Организация учета долгосрочных инвестиций на предприятии проводится его бухгалтерией, а оценка долгосрочных инвестиций финансовой службой предприятия.

Основным критерием целесообразности долгосрочных инвестиций является их доходность. Финансовые службы предприятия проводят анализ долгосрочных инвестиций по показателям их рентабельности, приведенной чистой стоимости и показателям внутренней нормы рентабельности

Особую важность имеет показатель внутренней нормы рентабельности IRR. Долгосрочные реальные инвестиции должны обеспечить долговременную доходность не меньше внутренней нормы рентабельности действующих основных фондов предприятия, в противном случае их не имело смысл приобретать

Показатель приведенной чистой стоимости дает предприятию возможность оценить размер чистого дохода предприятия от долгосрочных инвестиций, приведенный к времени их вложений или к времени окончания инвестиционного проекта.

В экономическом смысле понятие и оценка долгосрочных инвестиций в ценные бумаги отличаются от реальных инвестиций. Грань между инвестициями и спекуляцией здесь очень зыбка. Многие экономисты считают финансовые инвестиции, вне зависимости от сроков их вложений, спекуляцией.

Финансовые долгосрочные инвестиции не увеличивают основные фонды предприятия, а служат только для получения дополнительного дохода, но более привлекательны, так как обладают высокой ликвидностью и меньшей степенью риска, чем реальные. В случае снижения доходности ценных бумаг предприятие может их продать в короткие сроки, если считает бесперспективным их дальнейшее сохранение в своем инвестиционном портфеле, что невозможно произвести с реальными инвестициями. Оценка эффективности финансовых долгосрочных инвестиций осуществляется одним показателем – прибылью от вложений в ценные бумаги.

Управление финансовыми долгосрочными инвестициями неизмеримо проще, чем реальными инвестициями. Ими может управлять один специалист, или наемная брокерская компания. А в управлении реальными инвестициями участвую десятки специалистов различных направлений, включая высшее руководство предприятия.

Казалось бы, зачем вкладывать средства в реальные производственные проекты, когда можно зарабатывать деньги не вставая со стула. Все дело в мотивации инвесторов. Инвестор, вкладывающий деньги в ценные бумаги мотивирован на быстрый заработок, и спекулятивные операции отвечают этой мотивации. Однако, доходы от таких инвестиций носят непостоянный характер, а рынок ценных бумаг подвержен высокой волатильности, что не дает уверенности в долговременных стабильных доходах от инвестиций.

Мотивация реального инвестора в долгосрочные инвестиции это мотивация собственника предприятия, имеющего цель не только заработать деньги сейчас, а увеличивать свой капитал приростом основных фондов, создавать продукцию для удовлетворения потребностей общества, получить признание общества и повышать свой имидж созидателя. Такого рода мотивация имеет признание у общества, что еще в большей мере ее усиливает.

Цели долгосрочного инвестирования

Не смотря на то, что в принципе цель всегда одна – получение прибыли, ориентиры могут быть разными. В общем виде классификацию целей можно представить такими двумя группами:

1. По главной цели инвестирования:

- приумножение капитала. В этом случае мы ориентируемся на показатель дохода, сроки. Примерно то же самое, что и в обычных инвестициях с целью получения дохода, но только всё растянуто во времени;

- сохранение капитала. Иногда инвесторы, особенно, крупные, не стремятся к большим доходам, а готовы вкладываться в надёжные долгосрочные активы просто для того, что бы перекрывать инфляцию и по чуть-чуть наращивать капитал. Выбираются максимально безопасные варианты.

- глобальные цели. Можно привести простой пример: если на рынке обращается больше половины акций компании, то, скупив их все, можно получить контроль над такой компанией. Случай редкий, но показательный.

2. По порядку получения дохода:

долгосрочные вложения средств с получением прибыли к моменту окончания срока инвестирования. Например, облигации с выплатой купонного дохода в конце срока.

инвестирование на длительный срок с получением прибыли в установленном порядке. Сдаём квартиру – каждый месяц или квартал получаем доход. В компаниях это удобно с точки зрения отражения в бухгалтерском учёте. А вообще к долгосрочным инвестициям с точки зрения учёта относятся те, которые длятся более года

Важно не путать с активами – инвестиции просто имеются, а активы используются. комбинированный вариант

Очень показательны акции – дивиденды и итоговая разница при продаже бумаги.

Какие существуют стратегии инвестирования

У человека, который хочет работать с финансовыми инструментами обязательно должна быть стратегия.

Готовность к риску

- Консервативная стратегия — получение пассивного дохода, при помощи долгосрочного инвестирования, с минимальными рисками и использованием надежных, простых и понятных финансовых инструментов.

- Агрессивная стратегия — инвестирование ориентированное на получение высокого дохода с высокими рисками.

К сожалению в инвестициях не бывает так, чтобы был и высокий доход и низкий риск одновременно. С другой стороны умелое сочетание рисков и правильное распределение активов даст хороший профит в будущем для начинающего инвестора.

Срок инвестирования

Стратегии работы с финансовыми инструментами по срокам делятся на краткосрочные и долгосрок.

Краткосрочные стратегии — срок инвестирования до года. Это как правило называется не инвестициями, а спекуляциями или трейдингом. При такой стратегии человек пытается заработать на каких-то краткосрочных колебаниях рынка, думая что он может их предугадать.

К сожалению или к счастью это практически невозможно делать стабильно на длинном горизонте времени. Невозможно постоянно угадывать движение рынка, и рано или поздно спекулянт как правило оступается и теряет существенную часть своих денег.

Поэтому далеко не каждому такая краткосрочная стратегия подходит. Особенно она противопоказана тем, кто только хочет начать инвестировать.

- Среднесрочная стратегия — срок инвестирования один-три года.

- Долгосрочная стратегия — горизонт инвестирования свыше трех лет. Именно долгосрочное инвестирование подходит для большей части людей.

При долгосроке вы не пытаетесь выбрать какую-то идеальную точку для покупки активов. Ваша задача как инвестора заключается в том, чтобы сформировать сбалансированный инвестиционный портфель, состоящий из разных финансовых инструментах. То есть сделать свой портфель диверсифицированным.

Диверсификация очень важное слово в инвестициях, и является залогом успеха. С этим портфелем вы движетесь по жизни, наращиваете, воспитываете и формируете как своего ребенка

А он (ваш инвестиционный портфель) платит вам пассивным доходом на длинном горизонте времени.

Какие плюсы и минусы

Учитывая долгосрочные инвестиции в качестве инвестиций, многие полагаются на свои преимущества.

Плюсы:

- Может принести высокий доход в течение нескольких лет, которая будет осуществляться (сегодня вы вкладываете деньги, через несколько лет будет ждать расплата, и затем быть в состоянии чисто прибыль без вложения собственных денег);

- Может быть, ваша экономия окупится не один раз (то есть, на время проекта вы будете иметь шанс суперсайзд возвращается);

- Деньги постоянно в обороте, а это значит, что при удачном раскладе, вы не останетесь без дохода;

- Не подвержена влиянию от кратковременных скачков рынка (сегодня ее можно потерять завтра в часть, чтобы получить больше. Эта опция не будет работать с краткосрочными инвестициями, которые сильно зависят от волатильности рынка).

Несмотря на внушительные преимущества, эти виды инвестиций привлечь инвесторов, потому что есть недостатки.

Минусы:

- Никакого способа получить быстрые деньги (вы вложили сейчас, а первый доход получите через несколько лет);

- Вы можете потерять все деньги. Это происходит в случае неправильного запуска. Инвестировать в перспективный проект, и специалист без продвижения;

- Недостаток ликвидности (вы не можете обернуть денежными средствами за период инвестирования). Вы не сможете взять часть денег из проекта для собственных нужд. В противном случае, с идеей долгосрочного инвестирования придется попрощаться.

Плюсы и минусы

Даже если есть лишние средства, расставаться на долгий срок с финансами находится мало желающих. Ведь минусы долгосрочных инвестиций:

- Высокий риск. За это время предприятие обанкротится, поменяется политика государства, сменится власть со всеми вытекающими. Печальный пример – долгосрочные инвестиции на Украине.

- Инвестиционный портфель формируют, не зная об уровне инфляции и цен в будущем. Прибыль не поместится в чемодан, но купить за эти фантики нечего – типичная ситуация в африканских республиках.

- В зависимости от объекта инвестиций приходится дополнительно платить за страховку, оптимальные условия хранения и безопасность (антиквариат, коллекционные вина, золото, драгоценные камни).

- Инвестиции в жилую и коммерческую недвижимость требуют средств на ежегодный ремонт.

- Инвестиции в золотые слитки при продаже часто привязаны к тому же банку, в котором купил. Иначе потребуются дополнительные средства на заключение эксперта.

Зато плюсы:

- Долгосрочные инвестиции – оптимальный вариант для тех, кто не любит спекуляции. Вложил – получил высокую прибыль.

- При вложении финансов в коммерческую недвижимость инвестор получает (в некоторых случаях) право управления предприятием, налоговые льготы, заключение сделок на льготных условиях с должником.

- Долгосрочные инвестиции в предметы старины становятся увлечением, превращают инвестора в коллекционера. Это шанс стать экспертом, знаменитостью в своей сфере.

- Антикварные украшения, драгоценные камни дарят страсть, чувство наслаждения, делая жизнь эмоционально насыщеннее. Иногда настолько сильное, что инвестор не в силах расстаться со своей игрушкой.

Уровень рисков

Шанс потерять средства есть всегда, но в случае с краткосрочными инвестициями он крайне высок. Не стоит доверять обещаниям, поскольку слишком высокие проценты свидетельствуют либо о мошенничестве, либо о непродуманности схемы использования средств.

Наибольшие риски имеют:

- ПАММ счета;

- инвестирование в МФО;

- Форекс;

- краудинвестинг;

- хайп проекты.

Перечисленные методы предполагают передачу денег в управление третьим лицам или наличие у инвестора знаний в финансовой сфере. Без этого получить прибыль не получится и вложения ожидает крах. Наименьшие риски предполагаются при вложении денег в:

- быстрые депозиты;

- акции компаний;

- криптовалюту.

Первые два способа защищаются как государством, так и имуществом компании-эмитента акций.

Как стать пассивным инвестором

Инвестиции происходят в финансовые инструменты с широкой диверсификацией. Для рядовых инвесторов это можно сделать через покупку ETF.

На Московской бирже комиссия представленных ETF фондов составляет до 1%. Западные фонды имеют более низкие комиссии, но и существуют они значительно дольше. Вполне вероятно, что с популяризацией биржевых фондов на нашей фондовой бирже также будет снижаться комиссия у управляющих компаний.

На момент сентября 2020 г. на Московской бирже представлены следующие ETF фонды с минимальными комиссиями на индекс Мосбиржи:

- VTBX — 0,78%;

- TMOS — 0,79%;

- SBMX — 1%;

- FXRL — 1,7% (без налога на дивиденды 0,9%);

Преимущество инвестирования через них в том, что фонды освобождены от уплаты налога по дивидендами. Поэтому они могут больше поступающих денег реинвестировать обратно.

Стоимость ETF доступна для каждого физического лица: от 800 до 9000 рублей.

Купить ETF можно только через фондовых брокеров. Для этого потребуется зарегистрироваться у него.

Шаг 1. Регистрация у брокера

В нашей стране существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Форма регистрация у брокера содержит всего пару полей:

Шаг 2. Открытие брокерского счёта

В личном кабинете нужно открыть брокерский счёт. На нём будут храниться купленные ЕТФ. Это особый вид счёта, который позволяет хранить не только фиатные деньги (рубли и другие валюты), но и ценные бумаги (акции, облигации, фьючерсы, валюты).

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

ИИС позволяет получать налоговые льготы. Подробнее про льготы можно прочитать в статьях:

Шаг 3. Покупка ETF

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться с программой, то можно бесплатно подать поручение на покупку/продажу ЕТФ по телефону. Такой подход подойдёт для тех, кто редко торгует.

Также в мобильном приложении есть удобная возможность просмотреть текущий график:

Рекомендации начинающим инвесторам

Все инвесторы когда-то были новичками и совершали ошибки. Сейчас они не боятся говорить о своих промахах и с удовольствием делятся своим опытом.

Взяв во внимание их советы, мы составили рекомендации для начинающих инвесторов:

- Набирайтесь практического опыта на маленьких счетах;

- Развивайте чутье;

- Регулярно изучайте новости финансового рынка;

- Вникайте в работу новых компаний, которые возникают в других странах;

- Развивайтесь, ищите новые идеи построения бизнеса;

- Распределяйте средства, которые вкладываете на 2 и более активов. Это поможет получить прибыль в больших размерах;

- Перед вложением денег оценивайте финансовые приоритеты с размерами сбережений.

Что такое долгосрочные займы

Долгосрочные займы — это займы, срок действия которых превышает 30 (31) день. Регуляторные нововведения Банка России в отношении микрофинансового рынка вынуждают компании переходить на долгосрочные займы, так как работать с описанными выше ограничениями смогут не все компании.

Процентные ставки по долгосрочному займу

Займы такого типа выдаются в плане процентной ставки выдаются по тем же правилам, по которым выдаются их краткосрочные аналоги — не более 1% в день. Ограничение указано в 24 пункте ст. 5 ФЗ «О потребительском кредите (займе). В данном случае ставка рассчитывается не по дням, а по неделям. Выгода компании заключается в том, что договоры оформляются на длительный срок. Чем длительнее срок действия соглашения, тем больше процентов будет начислено на сумму основного долга.

Суммы долгосрочного займа

Предложения такого рода позволяют заемщикам получить от 30 000 рублей и более. Крупные игроки, такие как компания Миг Кредит, выдают займы на сумму до 100 000 рублей. Компании, работающие полностью в онлайн-режиме, работают с суммами до 80 000 рублей и более.

![]()

Правила на этот счет у каждой компании — свои. Единственное наиболее общее ограничение заключается в пороге по сумме займа: до 30 000 рублей — краткосрочные займы, свыше этой суммы — долгосрочные. На рынке работает немало компаний, которые выдают займы обоих видов. Сумма основного долга физического лица по займу в МФК — не более 3 000 000 рублей, а в МКК — не более 500 000 рублей.

Погашение долгосрочного займа

Разница между долгосрочным и краткосрочным займом заключается не только в сроках и суммах, а еще и в правилах погашения задолженности. МФО, работающие с длительными договорами, указывают в них условие, согласно которому займы погашаются заемщиками раз в 1-2 недели.

Если заемщик получает, к примеру, 50 000 рублей на 10 недель, то платеж будет совершаться раз в 2 недели, на сумму в районе 11 600 рублей. В итоге, по займу будет произведено 5 равных платежей. При этом возможность досрочного погашения задолженности сохраняется без каких-либо ограничений со стороны компаний.

Как заработать на долгосрочных инвестициях

Изучите все, что связано с проектом для инвестиций. Больше знаете – крепче спите и не переживаете за место вложения своих денег.

Диверсификация актуальна всегда. Долгосрочные инвестиции в производство и транспорт, заграничную недвижимость и стартапы — чем больше вариантов вложения, тем выше процент прибыли. Не инвестируйте последние, стратегично думайте наперед — хорошие идеи могут появиться спонтанно.

Следите за конъюнктурой рынка: за 3–5 лет она меняется, появляются новые тенденции, которые возможно будут для вас более привлекательные, нежели те проекты, где вы стали инвестором вчера.

Актуальность идей для вложения постепенно меняется, но традиционным остаются аналитические источники энергии и различные стартапы, которые финансируются через средства венчурных фондов. А о том, как заработать в таком сегменте — я уже делилась с вами в своем блоге.

Долгосрочный период — это больше возможностей и больше соблазнов. Адекватно принимайте решения и старайтесь перед каждым потенциальным проектом честно ответить себе на вопрос: «Будет ли это нужно обществу через 5 лет и мне лично?». Если ответили утвердительно – вы на правильном пути.

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.