Практические рекомендации по увеличению прибыли от инвестиций

Повысить доход от инвестиций помогут следующие приемы:

- перепланировка. Требует согласования в компетентных инстанциях. Советую поручать такую переделку профессиональным строителям. Тут самодеятельность неуместна;

- пристройка дополнительных помещений (точно так же с узакониванием). Показана для коттеджей и частных домов. Нередко пристройку разрешают и владельцам квартир на нижних этажах многоэтажек;

- качественный ремонт. Плюс метода – повышает стоимость объекта. Минус – многие покупатели предпочитают приобрести недвижку без ремонта и обустроить по собственному усмотрению;

- перепрофилирование жилых помещений в нежилые и наоборот. Рискованный вариант, чреватый потерей ожидаемой прибыли, поскольку надзорные органы часто отказывают в процедуре.

В чем суть инвестирования в недвижимость

Для тех, кто не вполне представляет себе сущность сего процесса, поясним матчасть. Инвестиции — это использование временно свободных денежных средств таким образом, чтобы они приносили прибыль. Иными словами, инвестиции в недвижимость представляют собой вложения денежных средств в покупку жилых или нежилых объектов. Предполагается, что в результате такой покупки инвестор увеличит свой доход или хотя бы умножит затраченную сумму. При этом купленный объект должен обладать высокой ликвидностью (возможностью быстро конвертироваться в денежном выражении, проще говоря – это возможность быстро и дорого продать объект). Перспективы использования объекта также должны быть радужными. При выполнении всех перечисленных условий считается, что инвестиционный опыт получен успешный, а цель достигнута.

На сегодняшний день инвестирование – целый институт с научным обоснованием и десятками разработанных стратегий. Применяя одну из них, или разработав свою собственную, вы сможете превратить обычную сумму денег в источник постоянного дохода.

Способы инвестирования

Существует несколько надежных способов инвестиций в коммерческую недвижимость, которые так или иначе приносят доход владельцу.

Рассмотрим наиболее популярные из них:

Покупка готового объекта. Когда объект уже готов, остаётся только подготовить его к сдаче или перепродаже

Важно при этом правильно территориально подобрать необходимую площадь. К примеру, если в ближайшие годы планируется открытие на данной территории станции метро, вероятнее всего цены на такой объект к этому времени вырастут в несколько раз.

Инвестиции в строительство объекта

Здесь выше риски и срок окупаемости. Получить доход получится гораздо позже. Однако в таком случае можно построить подходящий именно для Вашей инвестиционной стратегии объект. Хорошо начинать строительство там, где уже строится большой жилой комплекс.

Создание объекта под собственный бизнес. Строить или покупать можно здание не для продажи, а для ведения собственного дела. Так Вы надежно будете получать свой доход, позднее вселив в свой офис других арендаторов.

Вложение средств в готовый объект с выкупом части бизнеса. Для этого нужно подбирать очень привлекательный с финансовой точки зрения объект. Очевидно, что стоить он будет по завышенной цене, а получать прибыль Вы будете только исходя из размера владения доли.

Инвесторы могут участвовать в краудфандинговом проекте на коллективной основе, где уже отобраны привлекательные для инвестирования объекты и оценена их финансовая прибыль.

Также можно приобрести долю в паевом фонде недвижимости. Паевые инвестиционные фонды создаются под конкретные проекты, отчего имеют низкую ликвидность. Инвестировать можно и в зарубежную недвижимость.

Российские инвесторы чаще всего инвестируют средства в зарубежную недвижимость Болгарии, Италии, Испании, Греции, США, Германии, Черногории, Франции, Чехии и Турции. Около 40% из всех направленных из России заявок касались именно коммерческих объектов недвижимости.

Где искать инвестиции

Инвестиции в недвижимости привлекательны во все времена, но не всегда есть возможность воплотить в жизнь все планы, поскольку банально не хватает средств на покупку объектов.

Как бороться с проблемой? Вариантов существует несколько:

- Кредит. Первый способ, приходящий на ум – взять кредит в банке. Необходимо накопить первый взнос, который обычно не превышает 20% от стоимости. К примеру, квартира стоит 1 млн, следовательно, вам необходимо предоставить 200 000 рублей в качестве залоговой суммы;

- Занять деньги у знакомых. Если в вашем кругу есть обеспеченные люди, готовые помочь вам в реализации проекта, то стоит воспользоваться данной возможностью;

- Частные инвесторы. Всегда можно привлечь на свою сторону инвесторов, стоит лишь грамотно преподнести информацию и с лучшей стороны описать реализуемый вами проект;

- Соинвестирование. Если вам лично не хватает средств, можно заручиться поддержкой партнёра, и вести бизнес вместе с целью дальнейшего получения прибыли.

Начало начал — местоположение

Театр начинается с вешалки, а ликвидность жилья с его местоположения. «Наибольшей ликвидностью пользуются квартиры, находящиеся в удобных для жизни и экологически чистых районах с хорошей транспортной доступностью», — утверждает Александр Мальцев, генеральный директор агентства недвижимости «CENTURY 21 Запад». Причем транспортный вопрос, возможно, самый важный: «Наименее востребованы у покупателей районы Москвы с сильно загруженными трассами и не имеющие станций метрополитена. А информация о планах по расширению метро в том или ином районе может значительно повысить и спрос, и стоимость жилья. Так, например, было после заявления о строительстве новых станций «Новокосино», «Пятницкое шоссе», «Лермонтовский проспект», «Жулебино» и «Люберецкие поля»», — рассказывает Александра Кадченко, руководитель отдела консалтинга и оценки МИАН, и добавляет к списку характеристик ликвидных районов развитость социально-бытовой инфраструктуры и структуру жилого фонда. Сегодня более востребованы районы, где преобладает современное качественное жилье — вчерашние новостройки, а вот кварталы со старыми домами, с пятиэтажками, срок сноса которых не определен, популярностью не пользуются, поэтому продаются гораздо хуже. Кроме того, по мнению Ильи Шкопа, председателя совета Гильдии риелторов Москвы, больший спрос наблюдается на крупные спальные районы в умеренной удаленности от центра.

Таким образом, весьма ликвидны квартиры в самых престижных округах — на западе, северо- и юго-западе столицы, например, в Крылатском, Кунцево, Фили-Давыдково, Строгино, в районе Воробьевых гор и Кутузовского проспекта. А что касается элитной недвижимости, то здесь наиболее популярен Центральный округ, прежде всего «Золотая миля». «На второе же место сегодня выходят Хамовники в связи с массовой застройкой нескольких жилых комплексов, что влечет за собой и реконструкцию района в целом», — сообщает Евгения Коростелева, генеральный директор Bonton realty.

Ликвидные районы есть и на менее престижных направлениях, даже на южном и юго-восточном, которые считаются самыми неэкологичными и неблагоустроенными. К списку ликвидных эксперты прежде всего отнесли Сокольники и Новые Черемушки как районы с хорошо развитой инфраструктурой и не сильно удаленные от центра, а также в него были добавлены Коньково, Теплый Стан, Ясенево, Чертаново, Бабушкинский, Медведково, Отрадное, Алтуфьево, Измайлово, районы станций метро «Аэропорт» и «Беговая». На юго-востоке же самыми ликвидными были признаны Люблино и Марьино.

А наиболее неликвидными считаются районы с неудачной транспортной доступностью — Бирюлево, районы вдоль Дмитровского и Коровинского шоссе, некоторые районы за МКАД (например, Выхино-Жулебино). Галина Фабрицкая, начальник отдела компании «Пересвет-Недвижимость», добавляет к этому перечню еще и Капотню, Дегунино, Бескудниково, Некрасовку и т.д. Кстати сказать, Капотня также не проходит в ликвидные районы и по экологическим характеристикам.

Но и не все кварталы в одном и том же районе одинаково ликвидны. Как замечает Светлана Бирина, руководитель департамента городской недвижимости компании «НДВ-Недвижимость», районы могут быть весьма неоднородны и по качеству жизни, и по транспортной доступности. Самые ликвидные – кварталы и улицы в пешей досягаемости от метро. Они, как правило, и самые насыщенные инфраструктурой, так как вокруг станций метро всегда появляются и магазины, и рестораны, и службы быта. Ликвидность таких зон может понизить разве что соседство с крупными промышленными предприятиями или преобладание старого неблагоустроенного жилфонда. А повышает ликвидность кварталов в любом районе расположенный рядом парк или зеленая зона.

Особенности налогообложения

Порядок и размер начисления налогов может отличаться, но чаще они зависят от стоимости объекта. До недавнего времени для расчетов использовали данные об инвентаризационной цене объекта из системы БТИ. При этом во многих регионах рыночная стоимость может в разы отличаться от инвентаризационной. Различия в цифрах и недополучение налогов от коммерческой недвижимости послужило причиной перевода системы налогообложения на кадастровую, которая основана на реальной стоимости. С 2015 года рынок коммерческой недвижимости постепенно переводят на кадастровую систему налогообложения.

Ставка может быть фиксированной или плавающей — меняться не чаще 1 раза в год по решению органов местного или федерального управления. Максимальный размер ставки достигает 2,2%.

Кого затрагивают изменения в налогообложении

Ежегодно растет перечень объектов, владельцы которых обязаны платить налоги по новой схеме. Например, в столице за последние 2 года этот список увеличился на 4% и составил 25 тысяч объектов. Почти 90% торгово-офисных объектов Москвы подпадают под действия нововведений. Выросла и налоговая ставка: с 1,3% в 2016 году до 1,5% в 2018 году.

Вместе с этим, новый кадастровый налог затрагивает все больше объектов коммерческой недвижимости небольшой площади. В 2015 году изменения в системе налогообложения затрагивали только собственников помещений площадью от 5000 м², сейчас порог снизился до 1000 м². Все эти факторы привели к значительному увеличению взноса от данной отрасли в бюджет столицы — до 30 млрд. рублей.

Особенности

Если собственником коммерческой площади выступает юридическое лицо, ставка определяется согласно соответствующему закону представительного органа субъекта РФ по месту расположения объекта.

Если коммерческая недвижимость используется гражданами других стран и их деятельность не связана с РФ, налоговая ставка на их прибыль составляет 20%.

Можно ли получить льготы

Да, право на налоговые льготы имеют научные центры, религиозные организации, управляющие компании и предприниматели, которые работают по упрощенной системе налогообложения.

Рекомендации по увеличению прибыли от инвестиций в недвижимость

Помимо традиционных способов получения инвестиционной прибыли, существуют методы, позволяющие существенно увеличить доход.

Извлечь максимальную прибыль от инвестиций в недвижимость можно, если:

- усилить функциональность жилья с помощью перепланировки. Благодаря грамотному перепланированию помещений, общая стоимость квартиры может возрасти на 30 %. Оформление процедуры проводится только по разрешению БТИ;

- увеличить площадь частного здания за счет пристройки дополнительных этажей и различных архитектурных решений;

- выполнить хороший ремонт с использованием качественных стройматериалов. Стоимость жилья после ремонта увеличивается на 25 %;

- изменить статус недвижимости на коммерческий или жилой. Направление перепрофилирования определяется уровнем спроса на те или иные виды недвижимости.

В большинстве случаев, повышение инвестиционной прибыли возможно только после дополнительного вложения денег в объект недвижимости.

Облигации со структурным доходом

1.Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении.

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно, поскольку на цену облигации со структурным доходом влияет значительное число факторов.

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую.

Термобумага для чековых лент

В марте 2022 года российские предприниматели столкнулись с нехваткой чековой ленты — у поставщиков этого товара стали заканчиваться складские запасы. Дело в том, что ранее термобумага для чековых лент, а также термоэтикетки для штрихкодов на 60-70% ранее поставлялись из Германии. Бизнес начал закупаться кассовыми лентами впрок, и уже к середине марта цены подскочили в 4 раза.

Альтернативой дефицитному товару остался Китай, переориентироваться на который поставщики смогут примерно за полтора месяца. На фоне бурного спроса китайские производители подняли цену. Кроме того, теперь в конечную стоимость товара будут вложены и возросшие на 50-70% цены на грузоперевозки из Китая.

На фоне этих событий снова поднялся вопрос о полном переходе на электронные чеки. Еще в 2017 году ФНС дала старт переходу на онлайн-кассы с автоматической передачей данных в налоговую. Однако до сих пор реформа охватила не всех продавцов, так как процесс перехода на онлайн-кассы сопровождается большими операционными издержками.

Теперь же владение традиционной кассой из-за подорожания термобумаги для чеков становится невыгодной. Магазины пытаются сокращать размер чеков или полностью избавляться от них, а ФНС объявила, что пока не будет привлекать к ответственности бизнес за их отсутствие. Процесс же полного перехода на онлайн-чеки затруднен тем, что до конца непонятно, как отправлять чеки покупателю: вводить почту или телефон при продаже — долго, сканировать QR-код на устройстве — далеко не все покупатели, особенно в возрасте это смогут сделать, так как для этого необходим смартфон и умение им пользоваться, и т.д.

Как оформить бизнес?

Собираясь зарабатывать на коммерческих объектах или рассматривая бизнес идеи, как заработать 300000 рублей, предприниматель должен прежде всего позаботиться о законности своей деятельности. Для проведения операций с помещениями под офисы или магазины есть три варианта:

- Можно купить объект и сдавать его как физическое лицо, уплачивая НДФЛ и налог на имущество. Но юридическим лицам не всегда удобно снимать такую недвижимость;

- Можно приобрести помещение как физическое лицо, а для аренды открыть ИП. Это позволит использовать режимы УСН или ПСН, где ставка намного меньше НДФЛ;

- Можно открыть ИП до покупки объекта и сразу перейти на УСН или ПСН. Порой это единственный вариант, так как площади в ТРЦ вряд ли продадут частным лицам.

Самый выгодный способ, с чего начать бизнес в сфере недвижимости — сразу создать ИП и все операции проводить от его имени. Если предприниматель собирается заниматься арендой и перепродажей, он должен выбрать следующие коды ОКВЭД:

ОКВЭД бизнеса на коммерческой недвижимости

| 68.10 | Покупка и продажа своей недвижимости |

| 68.10.1 | Подготовка к продаже своей недвижимости |

| 68.10.2 | Покупка и продажа своей недвижимости |

| 68.20 | Аренда и управление своей или арендованной недвижимостью |

| 68.20.2 | Аренда и управление своей или арендованной нежилой недвижимостью |

Также необходимо учитывать, что отчислением части прибыли в казну обязательства предпринимателя перед государством не ограничиваются. Кроме того, владелец объекта недвижимости должен ежегодно платить за неё налог, ставка которого составляет 0,5–2% кадастровой стоимости помещения.

Наконец, все деловые операции следует подтверждать документально. Для бизнеса по сдаче в аренду коммерческой недвижимости придется оформлять договоры:

- При использовании модели субаренды нужно заключить соглашение с владельцем помещения. В нём должна быть предусмотрена возможность передачи площадей в пользование третьим лицам;

- С каждым фактическим пользователем помещений следует подписать отдельный контракт, причём его положения и срок действия не должны противоречить основному договору найма недвижимости.

Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

Правильные ответы на вопросы тестирования расположены ниже.

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Ответ: все перечисленное верно

Выберите верное утверждение:

Ответ: рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом

Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Ответ: ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже

Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил:

– биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей;

– биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей;

– биржевой на момент закрытия валютных торгов дня покупки 77,10;

– Банка России на день покупки 77 рублей.

Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил:

– биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей;

– биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль;

– биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей;

– Банка России на день продажи 71 рубль.

Какой финансовый результат Вы получили в долларах и рублях?

Ответ: прибыль в долларах составила $ 6, а в рублях был получен убыток в размере 174 рубля

REIT (разновидность ETF)

REIT – это зарубежный фонд недвижимости (траст), разновидность ETF. Наибольшее распространение трасты получили в США. Отдельно взятый фонд работает так:

- собирает средства инвесторов;

- приобретает недвижимость либо возводит ее;

- сдает ее в аренду;

- получает плату от арендаторов;

- распределяет прибыль между инвесторами (по закону, действующему в США, в виде дивидендов должно быть распределено не менее 90% дохода фонда).

Чем значительнее портфель недвижимости и солиднее арендаторы, тем лучше при прочих равных. Поэтому REITы стремятся к максимальной диверсификации своих активов и к работе только с проверенными арендаторами.

Выделяют три основных типов трастов:

- долевые – выкупают недвижимость на себя и управляют ей, т.е. являются такими аналогами управляющей компании (таких REIT примерно 90%);

- ипотечные (Mortgage REIT) – специализируются на выкупах и перепродажах закладных на недвижимость, а также кредитовании (проще говоря, такой спекулянт и мини-банк в одном лице, таких фондов около 7% от общего количества);

- гибридные – инвестируют как в покупку / постройку недвижимости, так и в ипотечное кредитование.

А вот еще интересная статья: Что такое зеленые облигации и как в них инвестировать в России

Обычно трасты работают только в одной сфере недвижимости или с одним определенным арендатором. Например, самый известный из них Realty Income занимается в основном коммерческой недвижимостью, сдавая помещения строго по схеме один объект – один арендатор. LTC Properties сдает свои помещения в основном медицинским учреждениям, GNL – правительственным организациям, а Apple Hospitality – исключительно отелям Hilton и Marriot.

Заработок инвестора зависит от двух составляющих: роста котировок и дивидендов. Насчет котировок прогнозировать не берусь – тут может быть что угодно, но в целом акции REIT довольно стабильные, и цена резко не меняется. Поэтому целесообразнее смотреть на дивиденды. Здесь разброс достаточно большой.

Например, Realty Income платит по 22 цента на одну акцию в месяц, что дает годовую доходность на уровне 4%. А вот Global Net Lease платит по 45 центов, что дает доходность 7,16% годовых.

В среднем стоимость одной акции REIT на рынке США находится в районе 20-40 долларов, а дивидендная доходность соответствует 4-7% годовых. Так что можно ориентироваться на эти цифры.

В других странах тоже есть трасты недвижимости. В Германии, к примеру, работают такие REITs, как Alstria Office, Fair Value и Hamborner. В Великобритании – Workspace Group, British Land и Hammerson.

Подробнее о REITах читайте в этой статье.

Инвестируем в недвижимость вместе с профессионалами

Профессиональная поддержка стоит денег, но в итоге может на порядок приумножить ваши прибыли. Хотите снизить риски и увеличить рентабельность – работайте с экспертами в сфере вложений в недвижимость.

Рекомендуем выбрать одну из четырёх российских компаний этого направления.

Инвестел — инвестиции в новостройки от 100 000 руб. с средней фиксированной ставкой 13% годовых, только в проекты проверенных застройщиков, работающих по эскроу. Инвестиции являются надежными, т.к. банк осуществляет полный контроль над деятельностью застройщика, управляет рисками.

Для инвестирования не требуется специальных знаний, документы подписываются напрямую с застройщиком, доставляются курьером. Простота действий сопоставима с размещением денег на банковском депозите.

Activo – доступ к самым ликвидным объектам недвижимости. Безопасная и автономная форма коллективного владения. Инвестиции с гарантированным коэффициентом прибыли в 11,6% для вложений от 2 млн. руб.

Вы покупаете недвижимость, а управление ей с целью дальнейшей реализации берут на себя опытные управляющие. Компания предоставляет клиентам ежемесячную отчетность и полностью отвечает за внесенный капитал.

E3 Investment – долгосрочные и высокодоходные вклады в различные виды недвижимости. Компания предоставляет вкладчикам возможность начать с минимальных для рынка жилья вкладов (от 100 000 руб.). На сайте есть калькулятор, позволяющий сразу подсчитать возможные прибыли инвесторов. Вклады характеризуются высокой степенью надёжности – на каждый актив приходится 3 вида страхования.

Gordon Rock – международное агентство недвижимости. Полный комплекс услуг для инвесторов в коммерческую, гостиничную и жилую недвижимость за рубежом. Приобретение мини-отелей, кафе, ресторанов, гостиничных номеров, медицинских помещений и недвижимости для пенсионеров. Вклады в готовый бизнес в Великобритании, Германии, Испании, США. Консультации и семинары по выгодному инвестированию.

Смотрите полезное видео по теме вложений капитала в недвижимость.

Конфискованная недвижимость

Конфискованная или залоговая недвижимость является особым сегментом на рынке недвижимости.

Приобрести подобные объекты рискует далеко не каждый инвестор, опасаясь ряда сопутствующих проблем. Приобретать конфискованное имущество придется у банка, ни в коем случае не имейте дел с посредниками.

Почему данный вид приобретения недвижимости привлекателен для инвесторов? Основная причина заключается в её стоимости. Она намного ниже, чем стоимость аналогичных объектов, приобретённых у застройщика или частного лица. Купить недвижимость можно на аукционах, торгах и базах залогового имущества. Каждый из объектов имеет свою историю и был изъят у собственника по тем или иным причинам.

Какая недвижимость становится заёмной или конфискованной? Только та, которая приобреталась с привлечением заёмных средств. По сути, заёмщик не смог выполнить свои обязательства перед кредитором из-за чего у него была изъята недвижимость. В основном конфискованную квартиру можно приобрести на аукционах, учреждённых банком. Согласно правилам таких аукционов, все его участники обязаны внести сумму в размере 5% от начальной стоимости. Торги выигрывает тот клиент банка, который предложил максимальную цену за конкретную недвижимость. Способ достаточно сомнительный, так как можно наткнуться на квартиру с «сюрпризами».

То имущество, что не было распродано в ходе аукциона или торгов, банк выкладывает в базу залогового имущества, где можно так же приобрести его по сниженной стоимости. Это наиболее удачный способ приобретения конфискованной недвижимости, которую в дальнейшем можно успешно перепродать или сдать в аренду.

Две стороны медали

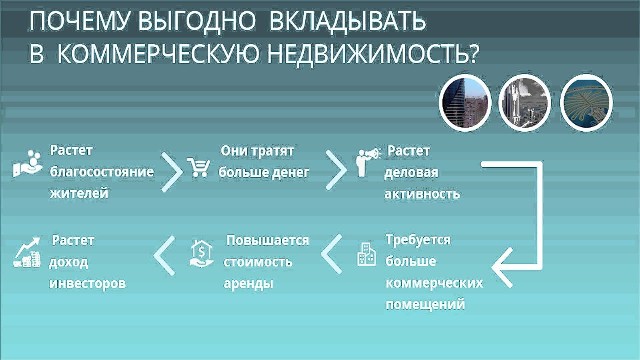

Аналитики показывают, что выгодно вкладывать инвестиции в коммерческую недвижимость, плюсы и минусы которой следует рассмотреть подробнее.

Положительные стороны:

- Доходность, в 2 раза превышающая ставки по депозитам. Это около 8-12% в год.

- Пассивность и стабильность. Ремонтом займется арендатор, сдаст в аренду — посредник.

Взвесив плюсы и минусы, определитесь с выбором, куда собираетесь инвестировать свой капитал

Отрицательные моменты:

- Налоги. В отличие от сдачи в аренду жилых помещений с различными имеющимися лазейками, в случае с коммерческой недвижимостью уклониться от уплаты не получится. Целесообразно оформить бизнес как ИП, налог здесь составит 6% с оборота.

- Посредник — брокер, также потребует свой гонорар, это от 50 до 100% месячной аренды.

- Бухгалтерское обслуживание для проведения всех платежей, налогов и прочего. Для уменьшения расходов стоит рассмотреть специалиста на удаленной вакансии.

- Самый большой риск — потеря арендатора. Чтобы это не случилось сиюминутно, при заключении договора условия досрочного расторжения прописываются сторонами, тем самым застраховывая арендодателя от непредвиденных убытков.

Покупка жилого помещения с целью перевода в нежилое, потребует дополнительных трат.

Договоры РЕПО

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу.

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО.

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили.

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг.